Стратегия пересечения скользящих средних с углом тренда

Обзор

Эта стратегия заключается в том, чтобы определить ценовые тенденции с помощью уголков скольжения средней линии, определить направление тенденции, в сочетании с индикатором изменения уровня цены. Ее суть заключается в том, чтобы использовать уголки скольжения средней линии для определения ценовых тенденций, а также стратегию отслеживания тенденций, в которой индикатор изменения уровня цены скорректирует ситуацию.

Стратегический принцип

Эта стратегия основана на следующих показателях:

Угол средней линии: для определения направления ценового тренда используется угол наклонности средней линии Юрика и скользящих средних индексов. Угол больше 0 означает тенденцию к росту, меньше 0 - тенденцию к снижению.

Процент изменения цены: рассчитывается скорость изменения цены закрытия на последних 12 линиях K, чтобы отфильтровать неэффективные сигналы через волатильность.

Если средний угол линии вверх (((более 0), и изменение цены удовлетворяет условию, делается больше; если средний угол линии вниз (((меньше 0), и изменение цены удовлетворяет условию, делается пусто.

В частности, стратегия сначала вычисляет наклонный угол средней линии Юрика и EMA. Затем вычисляется показатель изменения цены, который используется для фильтрации в период закрытия.

Анализ преимуществ

Эта стратегия имеет следующие преимущества:

Тенденции с использованием среднелинейного скольжения очень надежны и имеют высокую вероятность победы.

Показатель изменения курса цен может эффективно отфильтровывать колебания и избегать неэффективных сделок.

Jurik быстро реагирует на прорыв, а EMA дает стабильное суждение о тренде, и они дополняют друг друга.

Применение длинных и коротких двунаправленных сделок позволяет поймать более выгодную рыбу в условиях тренда.

Анализ рисков

Однако эта стратегия также несет в себе некоторые риски:

При резких колебаниях цен, средняя линия имеет большую вероятность создания ошибочного сигнала. Этот риск можно снизить с помощью параметров оптимизации.

При входе в скорректировку равнолинейный сигнал может часто переключаться, что приводит к чрезмерному количеству ненужных сделок. Дополнительные фильтрующие условия могут быть добавлены, чтобы уменьшить количество недействительных сделок.

Стоп-лосс может быть нарушен, если внезапное событие приводит к взлету цены, а стоп-лосс может быть соответствующим образом ослаблен.

Направление оптимизации

Эта стратегия может быть оптимизирована в следующих аспектах:

Оптимизация среднелинейных параметров, поиск оптимальных комбинаций параметров, повышение стабильности стратегии.

Увеличение фильтрации, таких как волатильность, объем сделок и т. д., чтобы еще больше снизить количество недействительных сделок.

В сочетании с другими показателями, чтобы определить точку остановки, чтобы сделать остановку более умной.

Разработка алгоритмов, адаптирующихся к размеру сделки, чтобы обеспечить стабильность прибыли.

Подвести итог

Эта стратегия в целом является очень практичной стратегией отслеживания тенденций. Она использует среднелинейный уклон для определения тенденций, а индикатор изменения цены может эффективно фильтровать неэффективные сигналы. При этом используется длинный и короткий двухсторонний торговый метод, чтобы получить лучшую прибыль.

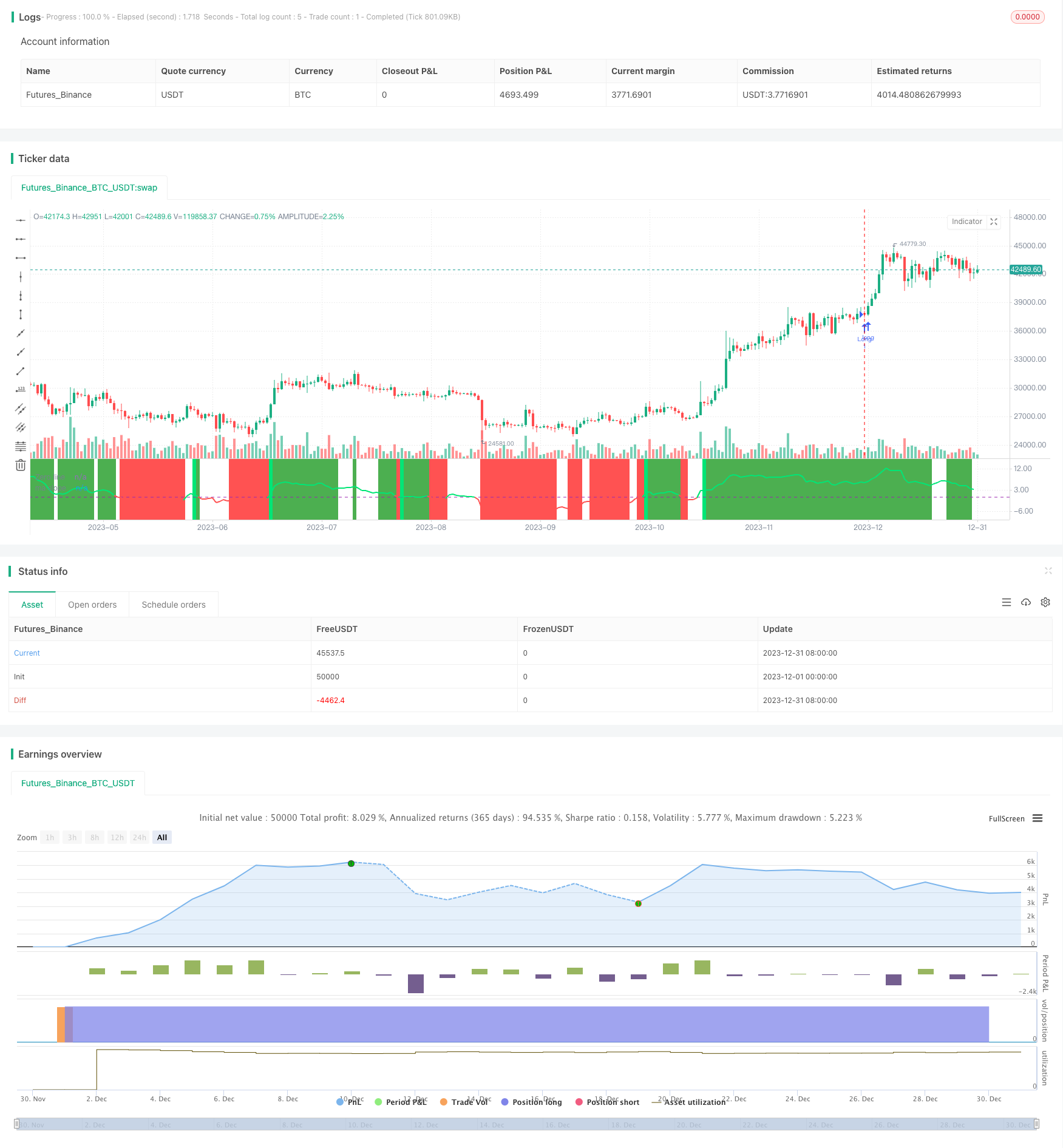

/*backtest

start: 2023-12-01 00:00:00

end: 2023-12-31 23:59:59

period: 1d

basePeriod: 1h

exchanges: [{"eid":"Futures_Binance","currency":"BTC_USDT"}]

*/

//@version=4

// Based on ma angles code by Duyck which also uses Everget Jurik MA calulation and angle calculation by KyJ

strategy("Trend Angle BF", overlay=false)

/////////////// Time Frame ///////////////

testStartYear = input(2017, "Backtest Start Year")

testStartMonth = input(1, "Backtest Start Month")

testStartDay = input(1, "Backtest Start Day")

testPeriodStart = timestamp(testStartYear,testStartMonth,testStartDay, 0, 0)

testStopYear = input(2019, "Backtest Stop Year")

testStopMonth = input(12, "Backtest Stop Month")

testStopDay = input(31, "Backtest Stop Day")

testPeriodStop = timestamp(testStopYear,testStopMonth,testStopDay, 0, 0)

testPeriod() => true

src=input(ohlc4,title="source")

// definition of "Jurik Moving Average", by Everget

jma(_src,_length,_phase,_power) =>

phaseRatio = _phase < -100 ? 0.5 : _phase > 100 ? 2.5 : _phase / 100 + 1.5

beta = 0.45 * (_length - 1) / (0.45 * (_length - 1) + 2)

alpha = pow(beta, _power)

jma = 0.0

e0 = 0.0

e0 := (1 - alpha) * _src + alpha * nz(e0[1])

e1 = 0.0

e1 := (_src - e0) * (1 - beta) + beta * nz(e1[1])

e2 = 0.0

e2 := (e0 + phaseRatio * e1 - nz(jma[1])) * pow(1 - alpha, 2) + pow(alpha, 2) * nz(e2[1])

jma := e2 + nz(jma[1])

//// //// Determine Angle by KyJ //// ////

angle(_src) =>

rad2degree=180/3.14159265359 //pi

ang=rad2degree*atan((_src[0] - _src[1])/atr(14))

jma_line=jma(src,10,50,1)

ma=ema(src,input(56))

jma_slope=angle(jma_line)

ma_slope=angle(ma)

///////////// Rate Of Change /////////////

source = close

roclength = input(12, minval=1)

pcntChange = input(2, minval=1)

roc = 100 * (source - source[roclength]) / source[roclength]

emaroc = ema(roc, roclength / 2)

isMoving() => emaroc > (pcntChange / 2) or emaroc < (0 - (pcntChange / 2))

/////////////// Strategy ///////////////

long = ma_slope>=0 and isMoving()

short = ma_slope<=0 and isMoving()

last_long = 0.0

last_short = 0.0

last_long := long ? time : nz(last_long[1])

last_short := short ? time : nz(last_short[1])

long_signal = crossover(last_long, last_short)

short_signal = crossover(last_short, last_long)

last_open_long_signal = 0.0

last_open_short_signal = 0.0

last_open_long_signal := long_signal ? open : nz(last_open_long_signal[1])

last_open_short_signal := short_signal ? open : nz(last_open_short_signal[1])

last_long_signal = 0.0

last_short_signal = 0.0

last_long_signal := long_signal ? time : nz(last_long_signal[1])

last_short_signal := short_signal ? time : nz(last_short_signal[1])

in_long_signal = last_long_signal > last_short_signal

in_short_signal = last_short_signal > last_long_signal

last_high = 0.0

last_low = 0.0

last_high := not in_long_signal ? na : in_long_signal and (na(last_high[1]) or high > nz(last_high[1])) ? high : nz(last_high[1])

last_low := not in_short_signal ? na : in_short_signal and (na(last_low[1]) or low < nz(last_low[1])) ? low : nz(last_low[1])

sl_inp = input(2.0, title='Stop Loss %') / 100

tp_inp = input(900.0, title='Take Profit %') / 100

take_level_l = strategy.position_avg_price * (1 + tp_inp)

take_level_s = strategy.position_avg_price * (1 - tp_inp)

since_longEntry = barssince(last_open_long_signal != last_open_long_signal[1])

since_shortEntry = barssince(last_open_short_signal != last_open_short_signal[1])

slLong = in_long_signal ? strategy.position_avg_price * (1 - sl_inp) : na

slShort = strategy.position_avg_price * (1 + sl_inp)

long_sl = in_long_signal ? slLong : na

short_sl = in_short_signal ? slShort : na

/////////////// Execution ///////////////

if testPeriod()

strategy.entry("Long", strategy.long, when=long)

strategy.entry("Short", strategy.short, when=short)

strategy.exit("Long Ex", "Long", stop=long_sl, limit=take_level_l, when=since_longEntry > 0)

strategy.exit("Short Ex", "Short", stop=short_sl, limit=take_level_s, when=since_shortEntry > 0)

///////////// Plotting /////////////

hline(0, title='Zero line', color=color.purple, linewidth=1)

plot(ma_slope,title="ma slope", linewidth=2,color=ma_slope>=0?color.lime:color.red)

bgcolor(isMoving() ? long ? color.green : short ? color.red : na : color.white, transp=80)

bgcolor(long_signal ? color.lime : short_signal ? color.red : na, transp=30)