Индикатор двойной скользящей средней Стохастическая стратегия

Обзор

Двойная равнолинейная случайная стратегия - это стратегия, которая пытается использовать комбинацию равнолинейных и случайных индикаторов для поиска торговых возможностей. Она создает торговый сигнал при прохождении медленного SMA на быстром EMA, а также использует K-значение случайного индикатора, чтобы определить, не является ли это перепродажей, чтобы устранить часть сигнала.

Стратегический принцип

Стратегия основана на двух технических показателях:

Средняя линия: рассчитывается средняя линия трёх различных параметров: быстрая EMA, медленная SMA и медленная VWMA, которая создает торговый сигнал, когда быстрая EMA проходит над или ниже медленной SMA.

Случайный индикатор: рассчитывается %K, когда он превышает установленный предел зоны перекупа или предела зоны перепродажи, считая, что ситуация может измениться, можно убрать часть среднелинейного торгового сигнала.

В частности, логика стратегического сигнала заключается в следующем:

При прохождении медленного SMA над быстрым EMA и% K ниже отметки от перепродажи, делать больше; при прохождении медленного SMA над быстрым EMA и% K выше отметки от отметки от перепродажи, делать больше.

Для открытых позиций, если %K вновь входит в зону перепродажи, или цена пробивает линию остановки, то они будут закрыты. Для открытых позиций, если %K вновь входит в зону перекупа, или цена пробивает линию остановки, то они будут закрыты.

С помощью комбинации равнолинейных показателей и случайных показателей стратегия пытается подать входный сигнал в высоковероятных равнолинейных сигнальных точках, используя при этом возможность ошибочного входа в фильтрованную часть случайных показателей.

Анализ преимуществ

Основные преимущества этой стратегии:

- В сочетании с несколькими техническими показателями, комплексное суждение о ситуации более полно, чем один показатель.

- С помощью случайных индикаторов можно отфильтровать сигналы, чтобы избежать ошибок.

- Средняя линия с использованием нескольких групп смешанных параметров позволяет сделать более точный и всеобъемлющий вывод.

- Встроенные механизмы по удержанию убытков для контроля убытков.

Анализ рисков

Однако эта стратегия также несет в себе некоторые риски:

- Среднелинейный индикатор легко генерирует более неопределенные сигналы, имеет большую вероятность ошибки и ограниченную способность остановить убытки.

- В результате, мы получим ошибочный сигнал.

- Параметры (например, размер зоны перекупа, средний цикл) могут нуждаться в оптимизации. Неправильная настройка может повлиять на эффективность стратегии.

- По мнению автора статьи, это “просто технический подход, который не учитывает фундаментальные факторы”.

Метод:

- Оптимизация параметров, поиск оптимального сочетания параметров индикатора.

- Сокращение размеров позиций и создание запасов.

- В сочетании с фундаментальным анализом, чтобы избежать крупных событий.

Направление оптимизации

Эта стратегия может быть оптимизирована в следующих аспектах:

- Оптимизация среднелинейных параметров для поиска оптимальных комбинаций.

- Проверка параметров случайных индикаторов, таких как размер зоны перекупа и перепродажи, чтобы найти оптимальные параметры.

- Попробуйте добавить другие показатели, такие как VOLUME для улучшения суждения или показатель волатильности, чтобы измерить риск, обогатить логику ввода.

- Добавление методов сдерживания убытков, таких как отслеживание убытков, для контроля риска.

- Оптимизация методов управления капиталом, например, корректировка позиции в соответствии с динамикой ATR.

- В сочетании с паническими показателями, такими как VIX, избежать крупных рискованных событий

Подвести итог

Двухлинейная случайная стратегия с использованием комбинации быстрого и медленного среднелинейного показателя и случайного показателя создает более устойчивую стратегию отслеживания тенденций. Однако существует некоторое пространство для оптимизации, например, выбор параметров, метод остановки убытков и т. Д. Если внедрить и оптимизировать дополнительные показатели, эта стратегия может получить более стабильную дополнительную прибыль.

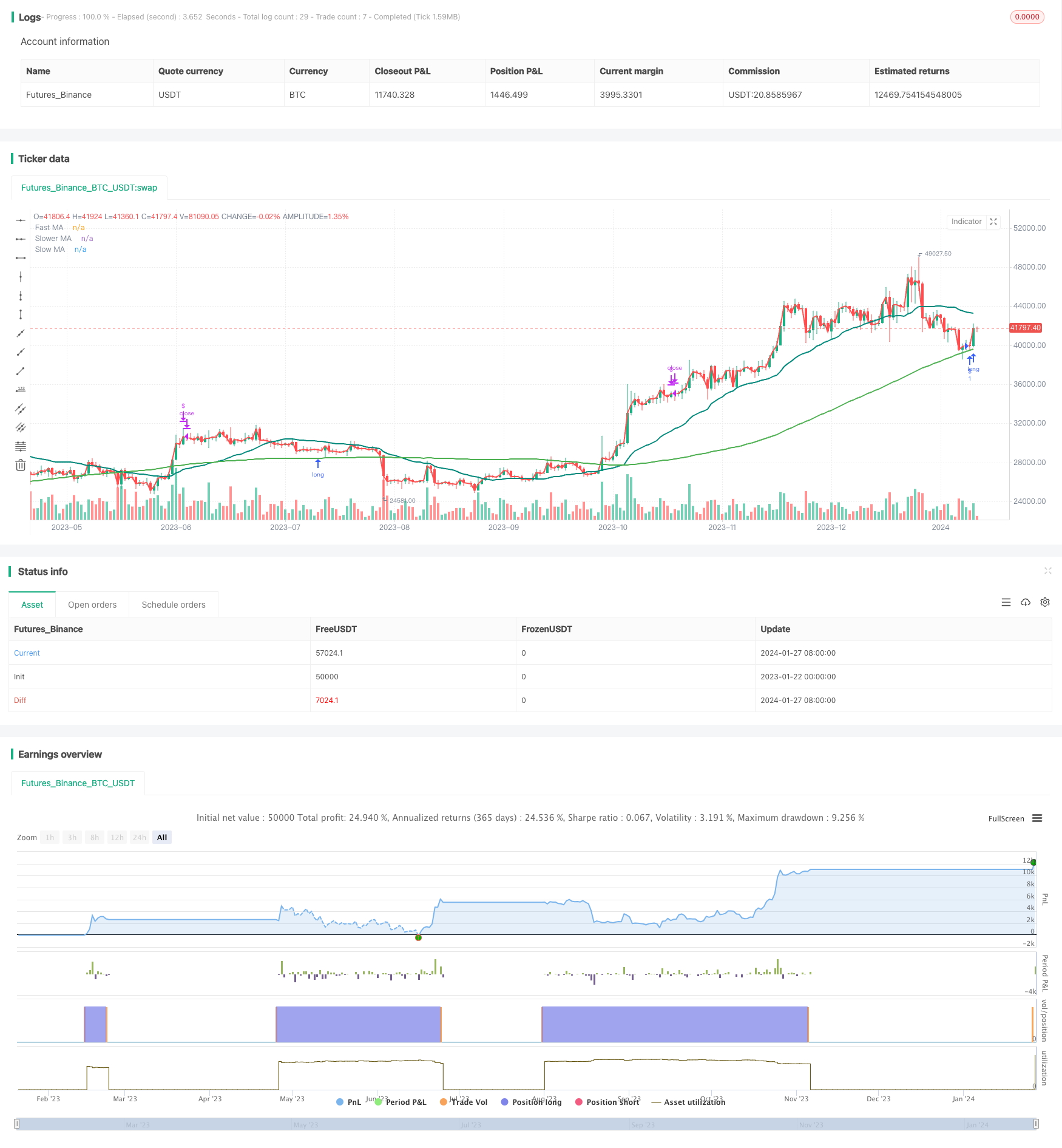

/*backtest

start: 2023-01-22 00:00:00

end: 2024-01-28 00:00:00

period: 1d

basePeriod: 1h

exchanges: [{"eid":"Futures_Binance","currency":"BTC_USDT"}]

*/

//@version=4

strategy("TVIX MEAN REV V2 TREND", overlay=true)

length = input(16, minval=1)

OverBought = input(80)

OverSold = input(20)

TradeLong = input (true)

TradeShort = input (true)

OverBoughtClose = input(80)

OverSoldClose = input(20)

smoothK = 3

smoothD = 3

trail_points = input(50)

k = sma(stoch(close, high, low, length), smoothK)

d = sma(k, smoothD)

k2 = sma(stoch(close, high, low, length), smoothK)

d2 = sma(k, smoothD)

// === GENERAL INPUTS ===

// short Ema

maFastSource = input(defval=close, title="Fast EMA Source")

maFastLength = input(defval=1, title="Fast EMA Period", minval=1)

// long Sma

maSlowSource = input(defval=close, title="Slow SMA Source")

maSlowLength = input(defval=100, title="Slow SMA Period", minval=1)

// longer Sma

maSlowerSource = input(defval=close, title="Slower SMA Source")

maSlowerLength = input(defval=30, title="Slower SMA Period", minval=1)

//ATR Stop Loss Indicator by Keith Larson

atrDays = input(7, "ATR Days Lookback")

theAtr = atr(atrDays)

atrModifier = input(5.0, "ATR Modifier")

//plot(atr * atrModifier, title="ATR")

LstopLoss = close - (theAtr * atrModifier)

SstopLoss = close + (theAtr * atrModifier)

// === SERIES SETUP ===

/// a couple of ma's..

maFast = ema(maFastSource, maFastLength)

maSlow = sma(maSlowSource, maSlowLength)

maSlower = vwma(maSlowerSource, maSlowerLength)

rsi = rsi(maSlowerSource, maSlowerLength)

// === PLOTTING ===

fast = plot(maFast, title="Fast MA", color=color.red, linewidth=2, style=plot.style_line, transp=30)

slow = plot(maSlow, title="Slow MA", color=color.green, linewidth=2, style=plot.style_line, transp=30)

slower = plot(maSlower, title="Slower MA", color=color.teal, linewidth=2, style=plot.style_line, transp=30)

// === LOGIC === Basic - simply switches from long to short and vice-versa with each fast-slow MA cross

LongFilter = maFast > maSlow

ShortFilter = maSlow > maFast

BUY=crossover(k, d) and k < OverSold

SELL=crossunder(k, d) and k > OverBought

SELLCLOSE=crossover(k, d) and k < OverSoldClose

BUYCLOSE=crossunder(k, d) and k > OverBoughtClose

Open = open

if not na(k) and not na(d)

if crossover(k, d) and k < OverSold and LongFilter and TradeLong

strategy.entry("$", strategy.long, limit = Open, comment="Long")

strategy.close("$",when = crossunder(k, d) and k > OverBoughtClose or open < LstopLoss )

///strategy.close("$",when = open < LstopLoss )

if not na(k) and not na(d)

if crossunder(k, d) and k > OverBought and ShortFilter and TradeShort

strategy.entry("$1", strategy.short, limit = Open, comment="S")

strategy.close ("$1", when = crossover(k, d) and k < OverSoldClose or open > SstopLoss )

///strategy.close ("$1", when = open < SstopLoss)