Двунаправленная пирамидальная стратегия для торговли акциями на основе индикатора RSI

Дата создания:

2024-01-30 15:26:49

Последнее изменение:

2024-01-30 15:26:49

Копировать:

1

Количество просмотров:

794

1

Подписаться

1664

Подписчики

Обзор

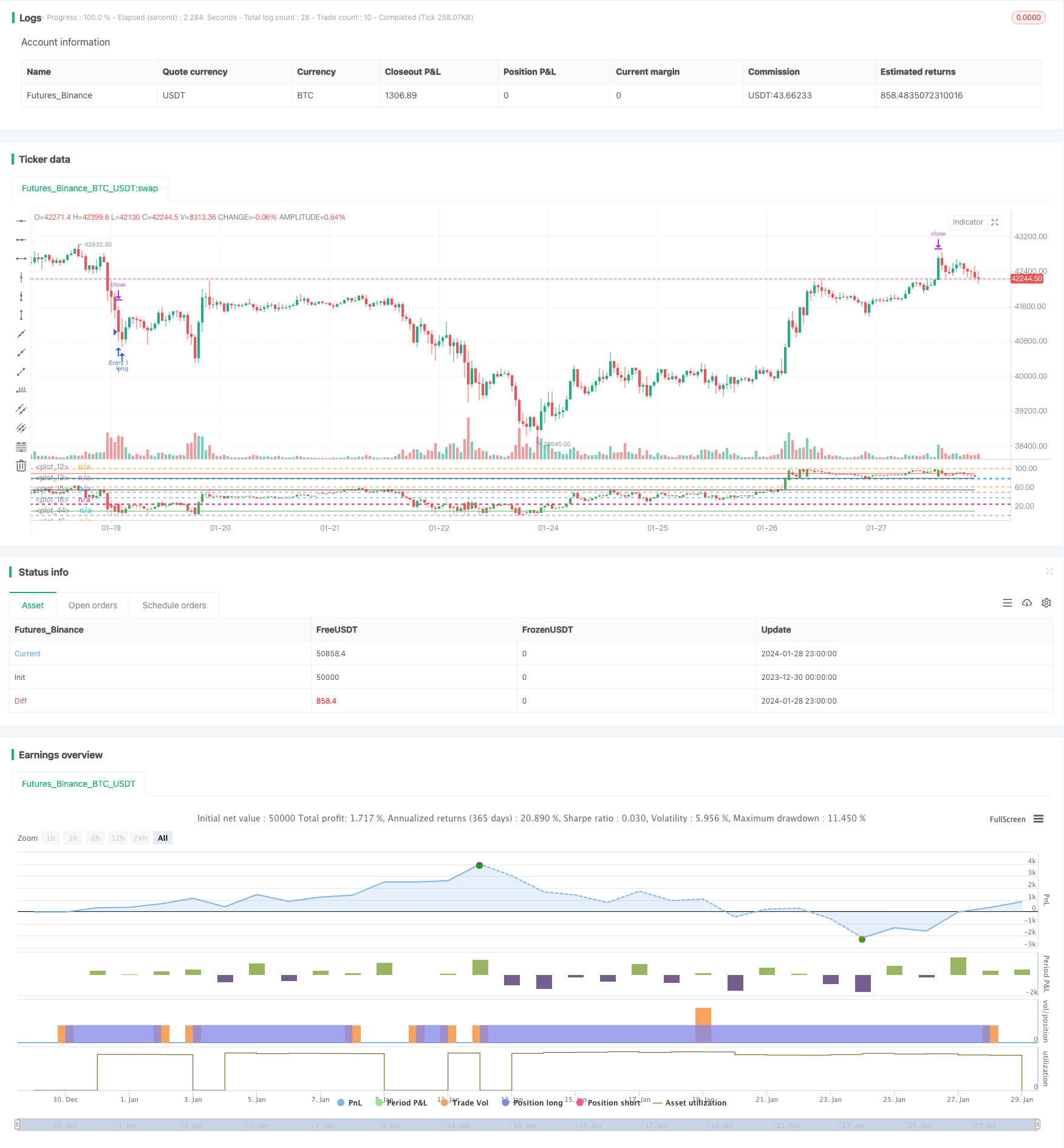

В данной статье в основном представлена стратегия двусторонней пирамиды торговли акциями, разработанная на основе относительно сильного показателя ((RSI)). Эта стратегия использует показатель RSI для определения зоны перепродажи акций, чтобы получить прибыль в соответствии с принципом пирамиды.

Стратегический принцип

- Используйте RSI, чтобы определить, входит ли акция в зону перекупа или перепродажи. Если RSI ниже 25, то это перепродажа, а если выше 80, то это перепродажа.

- Когда RSI входит в зону перепродажи, начинается перезапуск. Когда RSI входит в зону перекупки, начинается перезапуск.

- Применение метода пирамидального пополнения до 7 раз. После каждого пополнения устанавливается стоп-стоп.

Анализ преимуществ

- Используя RSI, можно определить площадь перекупа и перепродажи, чтобы уловить большие возможности для изменения цены.

- Пирамидальный способ пополнения запасов позволяет получить более высокую доходность при правильных условиях.

- После каждой пополненной позиции настраивается стоп-стоп, что позволяет контролировать риск.

Анализ рисков

- RSI может быть неустойчивым и подавать ошибочные сигналы о перепродаже.

- Необходимо разумно установить количество пополнений, а избыточные пополнения могут увеличить риск.

- Настройка точки стоп-убытков должна учитывать волатильность и не должна быть слишком маленькой.

Направление оптимизации

- Можно рассмотреть возможность фильтрации сигналов RSI в сочетании с другими индикаторами, чтобы повысить точность определения перепродажи. Например, сочетание таких показателей, как KDJ, BOLL и т. Д.

- Для отслеживания цены можно установить плавающий стоп. Динамически корректируется в соответствии с волатильностью и требованиями контроля риска.

- В зависимости от рыночных условий (бычьи, медвежьи и т. д.) можно рассмотреть возможность использования параметров самостоятельной адаптации.

Подвести итог

Эта стратегия объединяет показатель RSI с пирамидальной стратегией наложения, при этом можно получить больше дохода от наложения, хотя точность определения RSI должна быть улучшена, однако, путем оптимизации разумных параметров, в сочетании с другими показателями можно создать эффективную и стабильную торговую стратегию. Эта стратегия имеет некоторую универсальность и является относительно простым и прямым методом количественной торговли.

Исходный код стратегии

/*backtest

start: 2023-12-30 00:00:00

end: 2024-01-29 00:00:00

period: 1h

basePeriod: 15m

exchanges: [{"eid":"Futures_Binance","currency":"BTC_USDT"}]

*/

//@version=4

// This source code is subject to the terms of the Mozilla Public License 2.0 at https://mozilla.org/MPL/2.0/

// © RafaelZioni

strategy(title='Simple RSI strategy', overlay=false)

SWperiod = 1

look = 0

OverBought = input(80, minval=50)

OverSold = input(25, maxval=50)

bandmx = hline(100)

bandmn = hline(0)

band1 = hline(OverBought)

band0 = hline(OverSold)

//band50 = hline(50, color=black, linewidth=1)

fill(band1, band0, color=color.purple, transp=98)

src = close

len = input(5, minval=1, title="RSI Length")

up = rma(max(change(src), 0), len)

down = rma(-min(change(src), 0), len)

rsi = down == 0 ? 100 : up == 0 ? 0 : 100 - 100 / (1 + up / down)

p = 100

//scale

hh = highest(high, p)

ll = lowest(low, p)

scale = hh - ll

//dynamic OHLC

dyno = (open - ll) / scale * 100

dynl = (low - ll) / scale * 100

dynh = (high - ll) / scale * 100

dync = (close - ll) / scale * 100

//candle color

color_1 = close > open ? 1 : 0

//drawcandle

hline(78.6)

hline(61.8)

hline(50)

hline(38.2)

hline(23.6)

plotcandle(dyno, dynh, dynl, dync, title="Candle", color=color_1 == 1 ? color.green : color.red)

plot(10, color=color.green)

plot(55, color=color.black)

plot(80, color=color.black)

plot(90, color=color.red)

long = rsi <= OverSold ? 5 : na

//Strategy

golong = rsi <= OverSold ? 5 : na

longsignal = golong

//based on https://www.tradingview.com/script/7NNJ0sXB-Pyramiding-Entries-On-Early-Trends-by-Coinrule/

//set take profit

ProfitTarget_Percent = input(3)

Profit_Ticks = close * (ProfitTarget_Percent / 100) / syminfo.mintick

//set take profit

LossTarget_Percent = input(10)

Loss_Ticks = close * (LossTarget_Percent / 100) / syminfo.mintick

//Order Placing

strategy.entry("Entry 1", strategy.long, when=strategy.opentrades == 0 and longsignal)

strategy.entry("Entry 2", strategy.long, when=strategy.opentrades == 1 and longsignal)

strategy.entry("Entry 3", strategy.long, when=strategy.opentrades == 2 and longsignal)

strategy.entry("Entry 4", strategy.long, when=strategy.opentrades == 3 and longsignal)

strategy.entry("Entry 5", strategy.long, when=strategy.opentrades == 4 and longsignal)

strategy.entry("Entry 6", strategy.long, when=strategy.opentrades == 5 and longsignal)

strategy.entry("Entry 7", strategy.long, when=strategy.opentrades == 6 and longsignal)

if strategy.position_size > 0

strategy.exit(id="Exit 1", from_entry="Entry 1", profit=Profit_Ticks, loss=Loss_Ticks)

strategy.exit(id="Exit 2", from_entry="Entry 2", profit=Profit_Ticks, loss=Loss_Ticks)

strategy.exit(id="Exit 3", from_entry="Entry 3", profit=Profit_Ticks, loss=Loss_Ticks)

strategy.exit(id="Exit 4", from_entry="Entry 4", profit=Profit_Ticks, loss=Loss_Ticks)

strategy.exit(id="Exit 5", from_entry="Entry 5", profit=Profit_Ticks, loss=Loss_Ticks)

strategy.exit(id="Exit 6", from_entry="Entry 6", profit=Profit_Ticks, loss=Loss_Ticks)

strategy.exit(id="Exit 7", from_entry="Entry 7", profit=Profit_Ticks, loss=Loss_Ticks)