Стратегия следования тренду Доничана

Обзор

Тренд-последовательская стратегия Дониана - это стратегия отслеживания трендов, разработанная в соответствии с принципом Донианского канала, описанным в статье Black Box Trend Following и Lifting the Veil. Эта стратегия использует Донианский канал для определения ценовой тенденции и создания позиций, чтобы сделать больше или меньше, в зависимости от того, насколько высока или низка цена.

Стратегический принцип

Стратегия основана на показателях Донианского канала для определения направления тренда. Донианский канал состоит из канала с более длинным циклом и канала с более коротким циклом. Когда цена прорывает канал с более длинным циклом, она начинается как тренд; когда цена прорывает канал с более коротким циклом, она заканчивается как тренд.

В частности, длина более длительного цикла канала составляет 50 дней или 20 дней, а длина более короткого цикла канала составляет 50 дней, 20 дней или 10 дней. Если цена равна самой высокой цене за 50 дней, то открывается дополнительный билет; если цена равна самой низкой цене за 50 дней, то открывается пустой билет. Если цена равна самой низкой цене за 20 дней или 10 дней, то закрывается дополнительный билет; если цена равна самой высокой цене за 20 дней или 10 дней, то закрывается пустой билет.

Таким образом, с помощью комбинации двух различных циклов доннионных каналов, можно определить направление позиции в начале тренда и вовремя остановить убытки в конце тренда.

Анализ преимуществ

Основные преимущества этой стратегии:

Сильная способность улавливать тенденции. Можно эффективно отслеживать тенденции, прорывая донный канал, чтобы определить начало и конец тенденции.

Управление рисками. Использование движущегося стопа для управления единичными потерями.

Гибкость в регулировании параметров. Можно свободно выбирать циклическое сочетание каналов, адаптируясь к различным сортам и рыночным условиям.

Простая и четкая логика транзакций.

Анализ рисков

Также существуют следующие риски:

Неспособность приспособиться к шокирующим рынкам. Когда тенденция не очевидна, будет происходить несколько небольших корректировок, приводящих к стоп-убыткам.

Риск провала прорыва. После того, как цена прорвется через канал, она может снова откликнуться, что приведет к остановке.

Риск выбора цикла. Если неправильно настроить цикл прохода, это приведет к трейдингу в шуме.

Риск снижения коэффициента Шарпа. Если увеличить позицию без корректировки величины остановки, то рискуется снижение коэффициента Шарпа.

Решение проблемы:

- Оптимизация параметров, выбор подходящей комбинации циклов прохода.

- Применение соответствующих регулировок позиций и остановок для контроля риска.

- Используйте эту стратегию в тех видах и на тех рынках, где есть явные тенденции.

Направление оптимизации

Эта стратегия может быть оптимизирована в следующих направлениях:

Добавить фильтрующие условия, чтобы избежать whipsaws.

Оптимизация портфеля и контроля позиций в канальном цикле, повышение убыточности. Можно ввести адаптивный механизм остановки убытков.

Попробуйте оптимизировать предел и найти оптимальную комбинацию параметров.

Добавление алгоритмов машинного обучения для динамической оптимизации и корректировки параметров.

Подвести итог

Стратегия слежения за трендом Дониана является очень практичной стратегией слежения за трендом, используя двойной канал для определения начала и конца ценового тренда, используя метод торговли, следующий за трендом, эффективно контролируя одиночные потери. Эта стратегия имеет гибкую и легкую внедрение параметров, но также следует обратить внимание на недостаточную рентабельность при шокирующей практике и риски, связанные с выбором параметров.

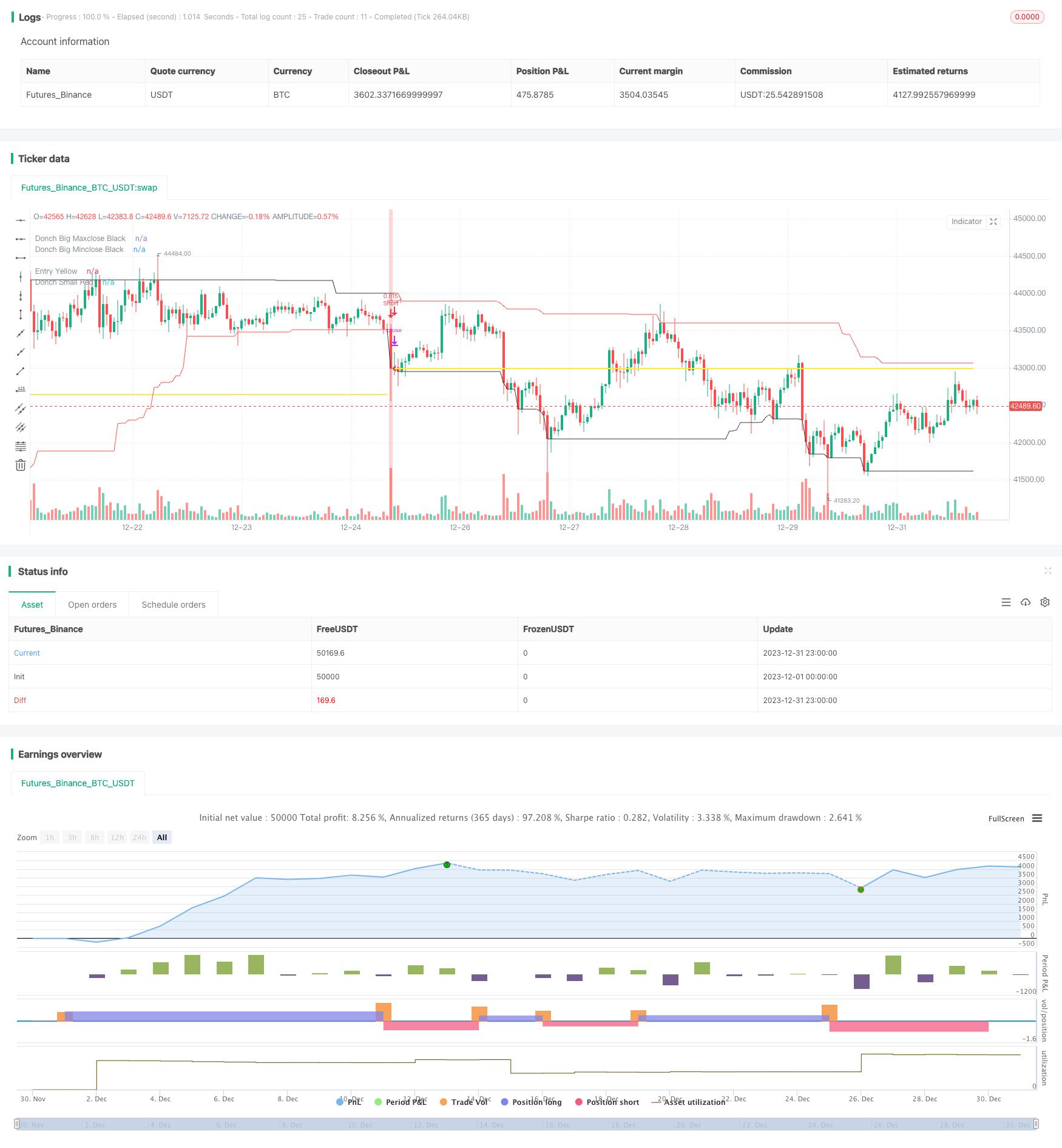

/*backtest

start: 2023-12-01 00:00:00

end: 2023-12-31 23:59:59

period: 1h

basePeriod: 15m

exchanges: [{"eid":"Futures_Binance","currency":"BTC_USDT"}]

*/

//@version=5

strategy(title="Donchian", overlay=true,

pyramiding=0, initial_capital=1000,

commission_type=strategy.commission.cash_per_order,

commission_value=2, slippage=2)

// =============================================================================

// VARIABLES

// =============================================================================

donch_string = input.string(title="Length", options = ['20/10','50/20', '50/50', '20/20', '100/100'], defval='50/50')

permit_long = input.bool(title = 'Permit long', defval = true)

permit_short = input.bool(title = 'Permit short', defval = true)

risk_percent = input.float(title="Position Risk %", defval=0.5, step=0.25)

stopOffset = input.float(title="ATR mult", defval=2.0, step=0.5)

atrLen = input.int(title="ATR Length", defval=20)

close_in_end = input.bool(title = 'Close in end', defval = true)

permit_stop = input.bool(title = 'Permit stop', defval = false)

// =============================================================================

// CALCULATIONS

// =============================================================================

donch_len_big =

donch_string == '50/20' ? 50 :

donch_string == '50/50' ? 50 :

donch_string == '20/20' ? 20 :

donch_string == '20/10' ? 20 :

donch_string == '100/100' ? 100 :

na

donch_len_small =

donch_string == '50/20' ? 20 :

donch_string == '50/50' ? 50 :

donch_string == '20/20' ? 20 :

donch_string == '20/10' ? 10 :

donch_string == '100/100' ? 100 :

na

big_maxclose = ta.highest(close, donch_len_big)

big_minclose = ta.lowest(close, donch_len_big)

small_maxclose = ta.highest(close, donch_len_small)

small_minclose = ta.lowest(close, donch_len_small)

atrValue = ta.atr(atrLen)[1]

tradeWindow = true

// =============================================================================

// NOTOPEN QTY

// =============================================================================

risk_usd = (risk_percent / 100) * strategy.equity

atr_currency = (atrValue * syminfo.pointvalue)

notopen_qty = risk_usd / (stopOffset * atr_currency)

// =============================================================================

// LONG STOP

// =============================================================================

long_stop_price = 0.0

long_stop_price :=

strategy.position_size > 0 and na(long_stop_price[1]) ? strategy.position_avg_price - stopOffset * atrValue :

strategy.position_size > 0 and strategy.openprofit > risk_usd ? strategy.position_avg_price:

strategy.position_size > 0 ? long_stop_price[1] :

na

// =============================================================================

// SHORT STOP

// =============================================================================

short_stop_price = 0.0

short_stop_price :=

strategy.position_size < 0 and na(short_stop_price[1]) ? strategy.position_avg_price + stopOffset * atrValue :

strategy.position_size < 0 and strategy.openprofit > risk_usd ? strategy.position_avg_price :

strategy.position_size < 0 ? short_stop_price[1] :

na

// =============================================================================

// PLOT VERTICAL COLOR BAR

// =============================================================================

cross_up = strategy.position_size <= 0 and close == big_maxclose and close >= syminfo.mintick and tradeWindow and permit_long

cross_dn = strategy.position_size >= 0 and close == big_minclose and close >= syminfo.mintick and tradeWindow and permit_short

bg_color = cross_up ? color.green : cross_dn ? color.red : na

bg_color := color.new(bg_color, 70)

bgcolor(bg_color)

// =============================================================================

// PLOT DONCHIAN LINES

// =============================================================================

s1 = cross_up ? na : cross_dn ? na : strategy.position_size != 0 ? strategy.position_avg_price : na

s2 = cross_up ? na : cross_dn ? na : strategy.position_size > 0 ? small_minclose : strategy.position_size < 0 ? small_maxclose : na

s3 = cross_up ? na : cross_dn ? na : not permit_stop ? na :

strategy.position_size > 0 ? long_stop_price : strategy.position_size < 0 ? short_stop_price : na

plot(series=big_maxclose, style=plot.style_linebr, color=color.black, linewidth=1, title="Donch Big Maxclose Black")

plot(series=big_minclose, style=plot.style_linebr, color=color.black, linewidth=1, title="Donch Big Minclose Black")

plot(series=s1, style=plot.style_linebr, color=color.yellow, linewidth=2, title="Entry Yellow")

plot(series=s2, style=plot.style_linebr, color=color.red, linewidth=1, title="Donch Small Red")

plot(series=s3, style=plot.style_linebr, color=color.fuchsia, linewidth=2, title="Stop Fuchsia")

// =============================================================================

// ENTRY ORDERS

// =============================================================================

if strategy.position_size <= 0 and close == big_maxclose and close >= syminfo.mintick and tradeWindow and permit_long

strategy.entry("Long", strategy.long, qty=notopen_qty)

if strategy.position_size >= 0 and close == big_minclose and close >= syminfo.mintick and tradeWindow and permit_short

strategy.entry("Short", strategy.short, qty=notopen_qty)

// =============================================================================

// EXIT ORDERS

// =============================================================================

if strategy.position_size > 0 and permit_stop

strategy.exit(id="Stop", from_entry="Long", stop=long_stop_price)

if strategy.position_size < 0 and permit_stop

strategy.exit(id="Stop", from_entry="Short", stop=short_stop_price)

// ==========

if strategy.position_size > 0 and close == small_minclose and not barstate.islast

strategy.close(id="Long", comment='Donch')

if strategy.position_size < 0 and close == small_maxclose and not barstate.islast

strategy.close(id="Short", comment='Donch')

// ==========

if close_in_end

if not tradeWindow

strategy.close_all(comment='Close in end')

// =============================================================================

// END

// =============================================================================