Высокоэффективная стратегия шокового прорыва с двойной безопасностью прибыли и убытков

Обзор

Стратегия представляет собой эффективную двустороннюю торговую стратегию, основанную на канальных показателях и принципе прорыва. Она позволяет достичь высокой выигрышной двусторонней торговли акциями и цифровыми валютами в 1-минутную временную рамку.

Стратегический принцип

Стратегия использует индикатор SMA для построения каналов. Покупайте или продавайте, когда цена прорывает канал. Одновременно устанавливайте остановки и остановки для блокировки прибыли и контроля риска.

В частности, верхняя и нижняя полосы каналов, используемых для вычисления стратегии. Верхняя полоса - это 10-циклическая простая скользящая средняя цены закрытия, умноженная на 1.02; Нижняя полоса - это 10-циклическая простая скользящая средняя цены закрытия, разделенная на 1.02.

После увеличения ставки устанавливается два стоп-стопа, первый - 1%, второй - 3%, при этом устанавливается стоп-убыток в 3%. Положительный коэффициент - это то же самое, что и стоп-убыток. Эта стратегия может обеспечить более высокую выигрышную вероятность входа с помощью принципа прорыва, с помощью двойного стопа можно закрепить больше прибыли, с помощью стоп-убытка можно контролировать одиночные убытки.

Анализ преимуществ

Эта прорывная стратегия, основанная на канальных показателях, имеет такие преимущества, как четкость входящего сигнала, высокая частота операций и блокировка многоуровневой прибыли. Конкретные преимущества:

Используя каналный индикатор, можно определить диапазон колебаний цен на акции, выбрать точку прорыва входа, чтобы получить более высокую вероятность выигрыша.

На 1-минутном уровне можно поймать больше возможностей, чтобы удовлетворить потребности оператора.

Установка двух стоп-пойнтов позволяет закрепить больше прибыли в случае улучшения ситуации. Высокая прибыль, чем обычный один стоп-пойнт.

Большие параметры сдерживания убытков, дающие определенное пространство для работы, чтобы избежать преждевременного сдерживания.

Анализ рисков

Самый большой риск в таких стратегиях прорыва заключается в том, что легко создавать ложные прорывы, которые приводят к убыткам. Кроме того, большие стоп-лоры также увеличивают риск убытков. Основные точки риска следующие:

Сигнал прорыва может быть ложным прорывом, который не может быть продолжен до остановки или потери. Это часто встречается в техническом анализе. Его можно избежать, используя параметры оптимизации.

Для некоторых людей может быть трудно выдержать большие потери в размере 3%. Стоп-стоп может быть скорректирован в зависимости от конкретной ситуации.

Эта стратегия лучше подходит для коротких линий и операций с отрывом. Если вы не можете своевременно контролировать рынок, рекомендуется уменьшить размер позиции.

Направление оптимизации

Такие стратегии, основанные на прорыве тенденций, могут быть оптимизированы в следующих аспектах:

Проверка большего количества показателей для создания каналов, поиск более надежных показателей каналов, чтобы уменьшить количество ложных прорывов.

Оптимизируйте циклические параметры скользящих средних и найдите оптимальную комбинацию параметров.

тестирование более сложных механизмов входа, таких как фильтрационные условия, такие как показатель увеличения количества энергии.

В зависимости от особенностей разных сортов, можно установить различные комбинации параметров для адаптации, что позволяет самостоятельно адаптироваться.

Включение автоматического механизма стоп-страхования, который позволяет динамически изменять стоп-стоп в зависимости от времени.

Подвести итог

Это высокоэффективная двусторонняя торговая стратегия, основанная на разработке канальных индикаторов. Она использует принципы прорыва на рынке, двойные стопы для блокировки прибыли, контроль риска стоп-лоста, чтобы получить лучший инвестиционный эффект путем оптимизации. Но трейдеры должны быть бдительны, чтобы избежать рисков технического анализа, таких как ложные прорывы.

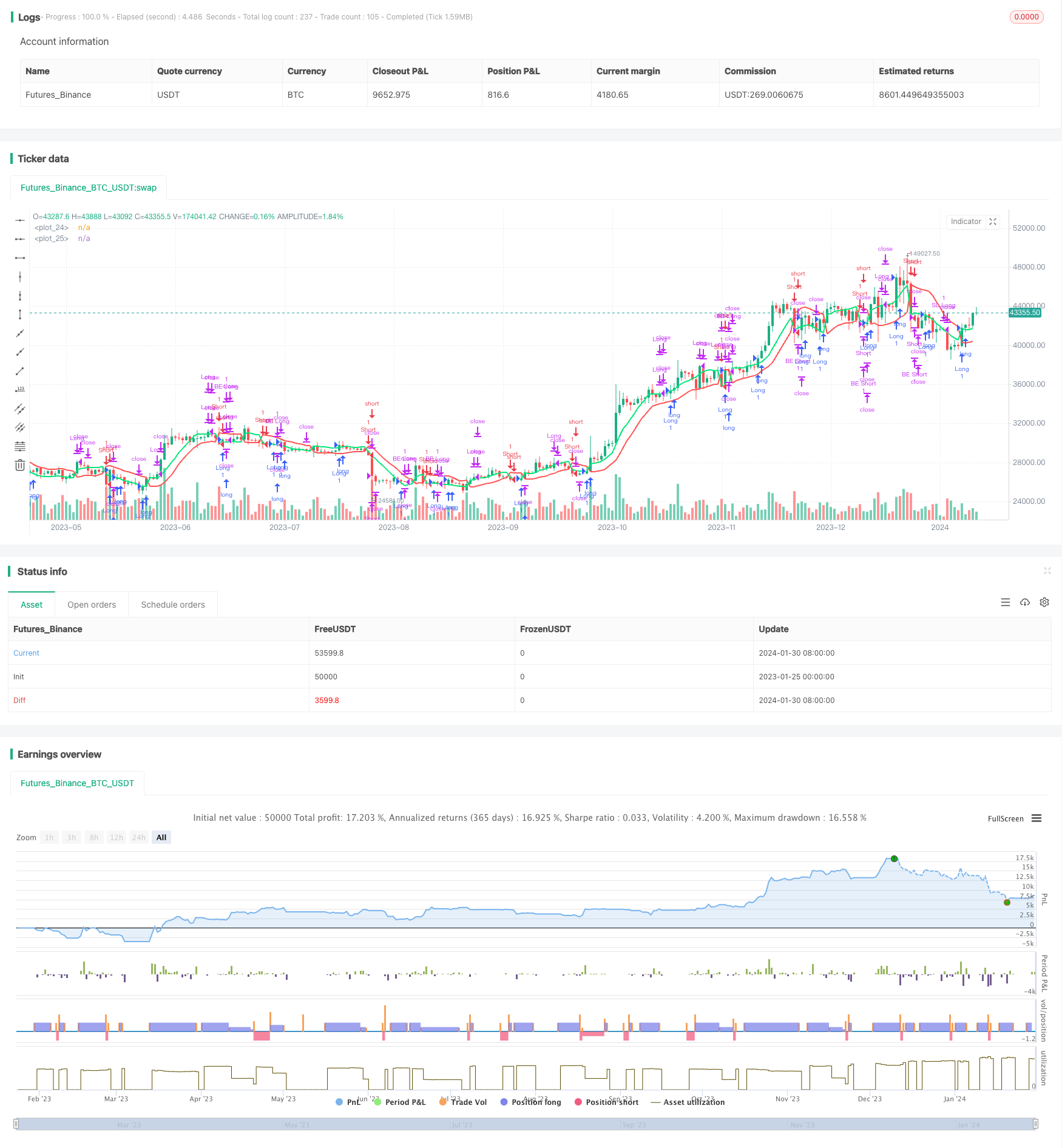

/*backtest

start: 2023-01-25 00:00:00

end: 2024-01-31 00:00:00

period: 1d

basePeriod: 1h

exchanges: [{"eid":"Futures_Binance","currency":"BTC_USDT"}]

*/

//@version=4

strategy("Erweiterte SSL Channel Strategy mit 2 TPs, SL und BE", overlay=true)

period = input(title="Period", defval=10)

len = input(title="Length", defval=10)

multiplier = input(title="Multiplier", defval=1.0, minval=1.0)

tp1Percent = input(title="Take Profit 1 (%)", defval=1.0) / 100

tp2Percent = input(title="Take Profit 2 (%)", defval=20.0) / 100

slPercent = input(title="Stop Loss (%)", defval=3.0) / 100

var float tp1Price = na

var float tp2Price = na

var float slPrice = na

var bool tp1Reached = false

smaHigh = sma(high * multiplier, len)

smaLow = sma(low / multiplier, len)

Hlv = 0

Hlv := close > smaHigh ? 1 : close < smaLow ? -1 : nz(Hlv[1])

sslDown = Hlv < 0 ? smaHigh : smaLow

sslUp = Hlv < 0 ? smaLow : smaHigh

plot(sslDown, linewidth=2, color=color.red)

plot(sslUp, linewidth=2, color=color.lime)

longCondition = crossover(close, sslUp)

shortCondition = crossunder(close, sslDown)

if (longCondition)

strategy.entry("Long", strategy.long)

tp1Price := strategy.position_avg_price * (1 + tp1Percent)

tp2Price := strategy.position_avg_price * (1 + tp2Percent)

slPrice := strategy.position_avg_price * (1 - slPercent)

tp1Reached := false

if (shortCondition)

strategy.entry("Short", strategy.short)

tp1Price := strategy.position_avg_price * (1 - tp1Percent)

tp2Price := strategy.position_avg_price * (1 - tp2Percent)

slPrice := strategy.position_avg_price * (1 + slPercent)

tp1Reached := false

// Take Profit, Break-even und Stop-Loss Logik

if (strategy.position_size > 0) // Long-Positionen

if (not tp1Reached and close >= tp1Price)

strategy.close("Long", qty_percent = 50)

strategy.exit("BE Long", "Long", stop = strategy.position_avg_price)

tp1Reached := true

if (tp1Reached and close < tp1Price)

strategy.exit("BE Long", "Long", stop = strategy.position_avg_price)

if (close >= tp2Price)

strategy.close("Long", qty_percent = 100)

if (not tp1Reached)

strategy.exit("SL Long", "Long", stop = slPrice)

if (strategy.position_size < 0) // Short-Positionen

if (not tp1Reached and close <= tp1Price)

strategy.close("Short", qty_percent = 50)

strategy.exit("BE Short", "Short", stop = strategy.position_avg_price)

tp1Reached := true

if (tp1Reached and close > tp1Price)

strategy.exit("BE Short", "Short", stop = strategy.position_avg_price)

if (close <= tp2Price)

strategy.close("Short", qty_percent = 100)

if (not tp1Reached)

strategy.exit("SL Short", "Short", stop = slPrice)