Стратегия отслеживания скользящей средней Double EMA

Обзор

Двойная экспоненциальная движущаяся средняя стратегия следования тренду - это стратегия следования тренду, основанная на пересечении средних линий. Эта стратегия определяет текущее направление тренда, рассчитывая быстрое и медленное EMA, и на основе их пересечения.

Стратегический принцип

Основная логика этой стратегии заключается в том, чтобы рассчитать среднюю линию EMA для двух различных периодов, одну как пустую линию и другую как многоголовую. В частности, стратегия использует показатель талиб для вычисления средней скоростной EMA на 8 циклов, как многоголовую; в дополнение к этому, рассчитывается средняя скоростная EMA на 21 цикл, как многоголовую.

При конкретном осуществлении торговых операций стратегия может быть либо только лишней, либо только пустой; также можно одновременно совершать двустороннюю торговлю при перекрестке быстрых и медленных линий. Кроме того, стратегия также устанавливает стоп-убыток и стоп-цену. После открытия позиции, если цена движется в неблагоприятном направлении, будет остановка убытков и выход; если цена движется к ожидаемой цели, будет остановка.

Анализ преимуществ

Наибольшим преимуществом стратегии двойного отслеживания равнолинейных ЭМА является использование мощной способности к определению тенденции пересечения равнолинейных линий. Как обычно используемый инструмент определения тенденции, равнолинейные ЭМА используют пересечение равнолинейных линий для определения тенденции изменения цены и времени поворота, чтобы избежать путаницы с шумом рынка коротких линий и понять основную направленность тенденции.

Кроме того, гибкая настройка направления торговли стратегии, которая может адаптироваться к односторонним тенденциям, а также может улавливать двусторонние возможности цены в колебательных зонах, увеличивает практичность стратегии. В то же время устанавливается стоп-стоп, который может эффективно контролировать риск, блокируя часть прибыли.

Анализ рисков

Наибольший риск для стратегии с двойным среднелинейным отслеживанием EMA заключается в том, что многократное скрещивание небольших величин при шокирующей ситуации приводит к частому срабатыванию скрещивания и ложному сигналу. Это приводит к частому открытию позиций и убыткам стратегии. В этом случае можно соответствующим образом увеличить цикл EMA, уменьшив количество скрещиваний и вероятность возникновения ложного сигнала.

С другой стороны, слишком маленькая стоп-рампа также увеличивает вероятность того, что стратегия будет ударена. В этом случае можно соответствующим образом расширить стоп-рамп, но также необходимо взвесить риск быть арбитражным.

Направление оптимизации

Эта стратегия может быть улучшена в следующих аспектах:

Динамическая коррекция средней линии цикла EMA. Можно изменить динамику цикла EMA в зависимости от рыночной волатильности и результатов отсчета оптимальных параметров, чтобы избежать проблем с перегрузкой в фиксированном цикле.

Добавление фильтрационных условий для фильтрации ложных сигналов. Например, может быть объединен с объемом торгов, фильтрация ложных перекрестков, возникающих при небольших колебаниях. Также может быть объединен с другими показателями, такими как MACD, KDJ и т. Д., чтобы избежать создания сигнала в неопределенное время.

Оптимизация стратегии остановки убытков, в сочетании с ATR и другими показателями, позволяет осуществлять динамическое отслеживание остановки убытков. Избегайте проблем с чрезмерными убытками и преждевременной остановкой.

Тестирование различных сроков хранения позиций. Слишком длительное время хранения позиций может быть подвержено воздействию внезапных событий; слишком короткое время хранения позиций может привести к более высоким затратам на торговлю и стоимости скольжения. Найти оптимальное количество дней хранения позиций может повысить прибыльность стратегии.

Подвести итог

Двойная стратегия EMA с равномерным отслеживанием является в целом стабильной и практичной стратегией для отслеживания тенденций. Она использует EMA с равномерным отслеживанием, чтобы эффективно определять ценовые тенденции и эффективно понимать направление рынка. В то же время гибкая настройка на направление торговли Settings повышает адаптивность стратегии; а также настройка стоп-стоп-стоп-стоп контролирует риск.

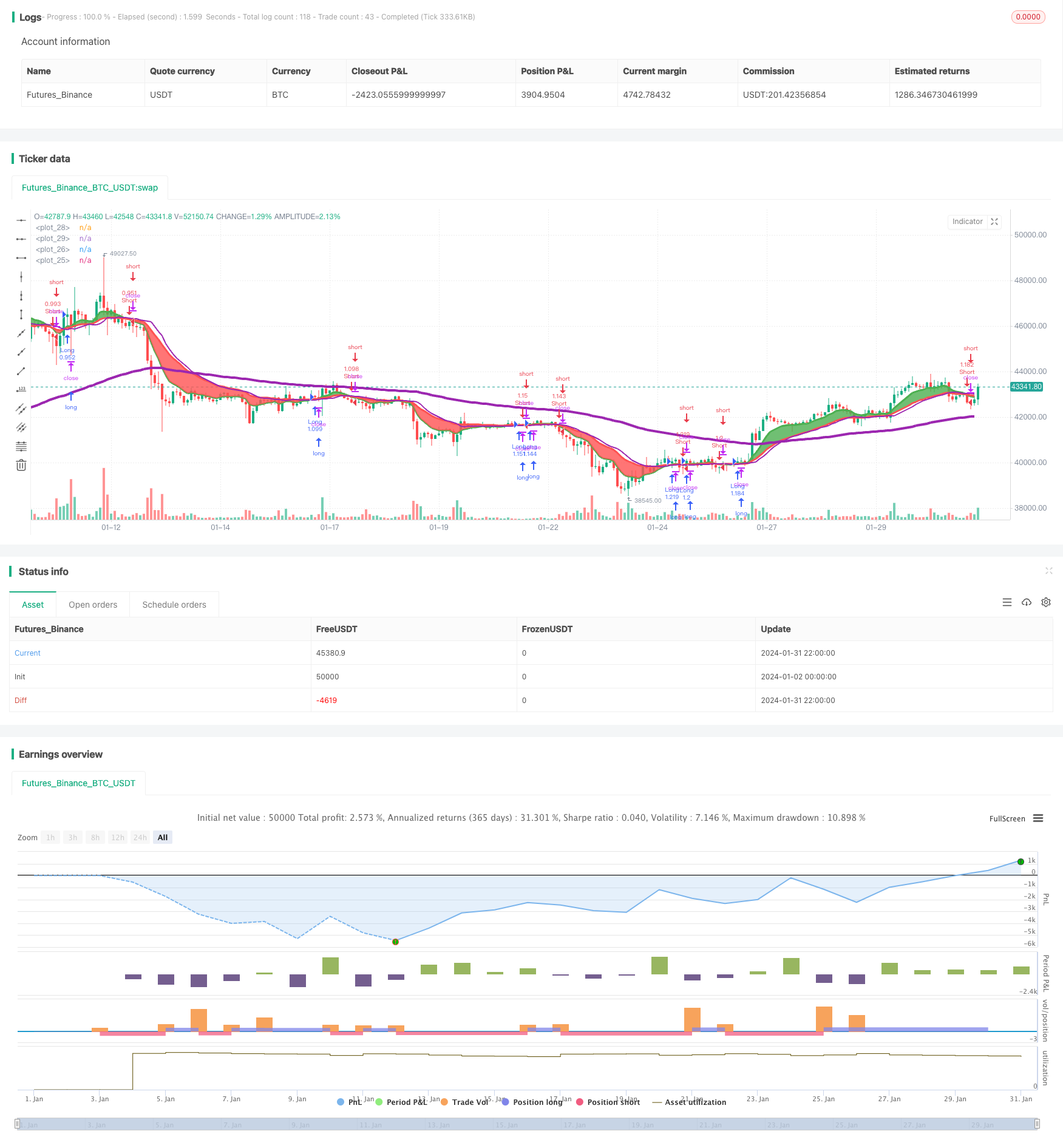

/*backtest

start: 2024-01-02 00:00:00

end: 2024-02-01 00:00:00

period: 2h

basePeriod: 15m

exchanges: [{"eid":"Futures_Binance","currency":"BTC_USDT"}]

*/

// This source code is subject to the terms of the Mozilla Public License 2.0 at https://mozilla.org/MPL/2.0/

// © TradersPostInc

//@version=5

strategy('TradersPost Example MOMO Strategy', overlay=true, default_qty_value=100, initial_capital=100000, default_qty_type=strategy.percent_of_equity, pyramiding=0)

startTime = input(defval = timestamp('01 Jan 2021 00:00 +0000'), title = 'Start Time', group = 'Date Range')

endTime = input(defval = timestamp('31 Dec 2023 23:59 +0000'), title = 'End Time', group = 'Date Range')

timeCondition = true

timeConditionEnd = timeCondition[1] and not timeCondition

fastEmaLength = input.int(defval = 8, title = 'Fast EMA Length')

slowEmaLength = input.int(defval = 21, title = 'Slow EMA Length')

sides = input.string(defval = 'Both', title = 'Sides', options = ['Long', 'Short', 'Both', 'None'])

fastEma = ta.ema(close, fastEmaLength)

slowEma = ta.ema(close, slowEmaLength)

isUptrend = fastEma >= slowEma

isDowntrend = fastEma <= slowEma

trendChanging = ta.cross(fastEma, slowEma)

ema105 = request.security(syminfo.tickerid, '30', ta.ema(close, 105)[1], barmerge.gaps_off, barmerge.lookahead_on)

ema205 = request.security(syminfo.tickerid, '30', ta.ema(close, 20)[1], barmerge.gaps_off, barmerge.lookahead_on)

plot(ema105, linewidth=4, color=color.new(color.purple, 0), editable=true)

plot(ema205, linewidth=2, color=color.new(color.purple, 0), editable=true)

aa = plot(fastEma, linewidth=3, color=color.new(color.green, 0), editable=true)

bb = plot(slowEma, linewidth=3, color=color.new(color.red, 0), editable=true)

fill(aa, bb, color=isUptrend ? color.green : color.red, transp=90)

tradersPostBuy = trendChanging and isUptrend and timeCondition

tradersPostSell = trendChanging and isDowntrend and timeCondition

pips = syminfo.pointvalue / syminfo.mintick

percentOrPipsInput = input.string('Percent', title='Percent or Pips', options=['Percent', 'Pips'])

stopLossLongInput = input.float(defval=0, step=0.01, title='Stop Loss Long', minval=0)

stopLossShortInput = input.float(defval=0, step=0.01, title='Stop Loss Short', minval=0)

takeProfitLongInput = input.float(defval=0, step=0.01, title='Target Profit Long', minval=0)

takeProfitShortInput = input.float(defval=0, step=0.01, title='Target Profit Short', minval=0)

stopLossPriceLong = ta.valuewhen(tradersPostBuy, close, 0) * (stopLossLongInput / 100) * pips

stopLossPriceShort = ta.valuewhen(tradersPostSell, close, 0) * (stopLossShortInput / 100) * pips

takeProfitPriceLong = ta.valuewhen(tradersPostBuy, close, 0) * (takeProfitLongInput / 100) * pips

takeProfitPriceShort = ta.valuewhen(tradersPostSell, close, 0) * (takeProfitShortInput / 100) * pips

takeProfitALong = takeProfitLongInput > 0 ? takeProfitLongInput : na

takeProfitBLong = takeProfitPriceLong > 0 ? takeProfitPriceLong : na

takeProfitAShort = takeProfitShortInput > 0 ? takeProfitShortInput : na

takeProfitBShort = takeProfitPriceShort > 0 ? takeProfitPriceShort : na

stopLossALong = stopLossLongInput > 0 ? stopLossLongInput : na

stopLossBLong = stopLossPriceLong > 0 ? stopLossPriceLong : na

stopLossAShort = stopLossShortInput > 0 ? stopLossShortInput : na

stopLossBShort = stopLossPriceShort > 0 ? stopLossPriceShort : na

takeProfitLong = percentOrPipsInput == 'Pips' ? takeProfitALong : takeProfitBLong

stopLossLong = percentOrPipsInput == 'Pips' ? stopLossALong : stopLossBLong

takeProfitShort = percentOrPipsInput == 'Pips' ? takeProfitAShort : takeProfitBShort

stopLossShort = percentOrPipsInput == 'Pips' ? stopLossAShort : stopLossBShort

buyAlertMessage = '{"ticker": "' + syminfo.ticker + '", "action": "buy", "price": ' + str.tostring(close) + '}'

sellAlertMessage = '{"ticker": "' + syminfo.ticker + '", "action": "sell", "price": ' + str.tostring(close) + '}'

exitLongAlertMessage = '{"ticker": "' + syminfo.ticker + '", "action": "exit", "price": ' + str.tostring(close) + '}'

exitShortAlertMessage = '{"ticker": "' + syminfo.ticker + '", "action": "exit", "price": ' + str.tostring(close) + '}'

if (sides != "None")

if tradersPostBuy

strategy.entry('Long', strategy.long, when = sides != 'Short', alert_message = buyAlertMessage)

strategy.close('Short', when = sides == "Short" and timeCondition, alert_message = exitShortAlertMessage)

if tradersPostSell

strategy.entry('Short', strategy.short, when = sides != 'Long', alert_message = sellAlertMessage)

strategy.close('Long', when = sides == 'Long', alert_message = exitLongAlertMessage)

exitAlertMessage = '{"ticker": "' + syminfo.ticker + '", "action": "exit"}'

strategy.exit('Exit Long', from_entry = "Long", profit = takeProfitLong, loss = stopLossLong, alert_message = exitAlertMessage)

strategy.exit('Exit Short', from_entry = "Short", profit = takeProfitShort, loss = stopLossShort, alert_message = exitAlertMessage)

strategy.close_all(when = timeConditionEnd)