Стратегия прорыва двойного канала Дончиана

Обзор

Двойная стратегия прорыва Доньчжана - это стратегия количественного трейдинга, основанная на Доньчжановых каналах. Эта стратегия использует комбинацию быстрых и медленных каналов Доньчжана для достижения низкорисковых, высокодоходных прорывных сделок. При входе в рынок, когда цена прорывает медленные каналы, она становится более высокой, а при входе в рынок, когда цена снова прорывает быстрые каналы, она становится более низкой.

Стратегический принцип

Эта стратегия основана на двух тончайных каналах, включая медленный тончайный канал с более длительным циклом и быстрый тончайный канал с более коротким циклом.

Медленный канал Туньцзяна имеет более длительный цикл, который эффективно устраняет рыночный шум, и его сигналы о прорыве имеют более высокую надежность. Когда цена прорывает медленный канал, делается дополнительный вход; когда цена падает медленный канал, делается пустой вход.

Быстрый канал Туньцзяна имеет короткий цикл и может быстро реагировать на краткосрочные изменения цены. Когда цена снова пробивает этот канал, это означает, что тенденция изменилась, и необходимо немедленно остановить потерю или остановить отход.

Кроме того, в качестве входного фильтра в качестве стратегии были установлены условия волатильности. Вход в рынок будет инициирован только в том случае, если цена будет колебаться выше заранее установленного процента от порога. Это позволит избежать частого входа в рынок во время горизонтальной корректировки.

Анализ преимуществ

- Двухканальная линия защиты позволяет эффективно контролировать риски

- Использование быстрых и медленных каналов для эффективного улавливания тенденций

- Механизм фильтрации волатильности может снизить неэффективность торгов

- Преимущества отслеживания тенденций и предотвращения сокращения диапазона

- Правила четкие, простые и понятные

Анализ рисков

- При сильных колебаниях стоп-стоп может быть преодолен и привести к большим убыткам.

- Неправильная настройка параметров (например, длина цикла канала) может привести к дисконтированию эффекта стратегии

- Расходы на транзакции также влияют на прибыль

- Необходимо обратить внимание на скачки, вызванные крупными событиями.

Эти риски могут быть уменьшены путем оптимизации параметров, разумного установления стоп-пойнтов и внимания к крупным событиям.

Направление оптимизации

- Тестирование различных комбинаций циклических параметров туннеля Тоньцзяна

- Оптимизация параметров волатильности, поиск оптимального времени входа

- Добавить индикаторы для определения тренда, чтобы избежать обратной торговли

- Вместе с основными параметрами выбора акций

- Применение механизма хранения убытков для предотвращения их увеличения

Подвести итог

В целом, стратегия прорыва Двойно-Дончинского канала является относительно стабильной и надежной стратегией отслеживания тенденций. Она одновременно обладает преимуществами захвата тенденций и контроля риска и подходит как базовый модуль для различных стратегий торговли акциями. Эффективность стратегии может быть дополнительно повышена путем оптимизации параметров и совершенствования правил.

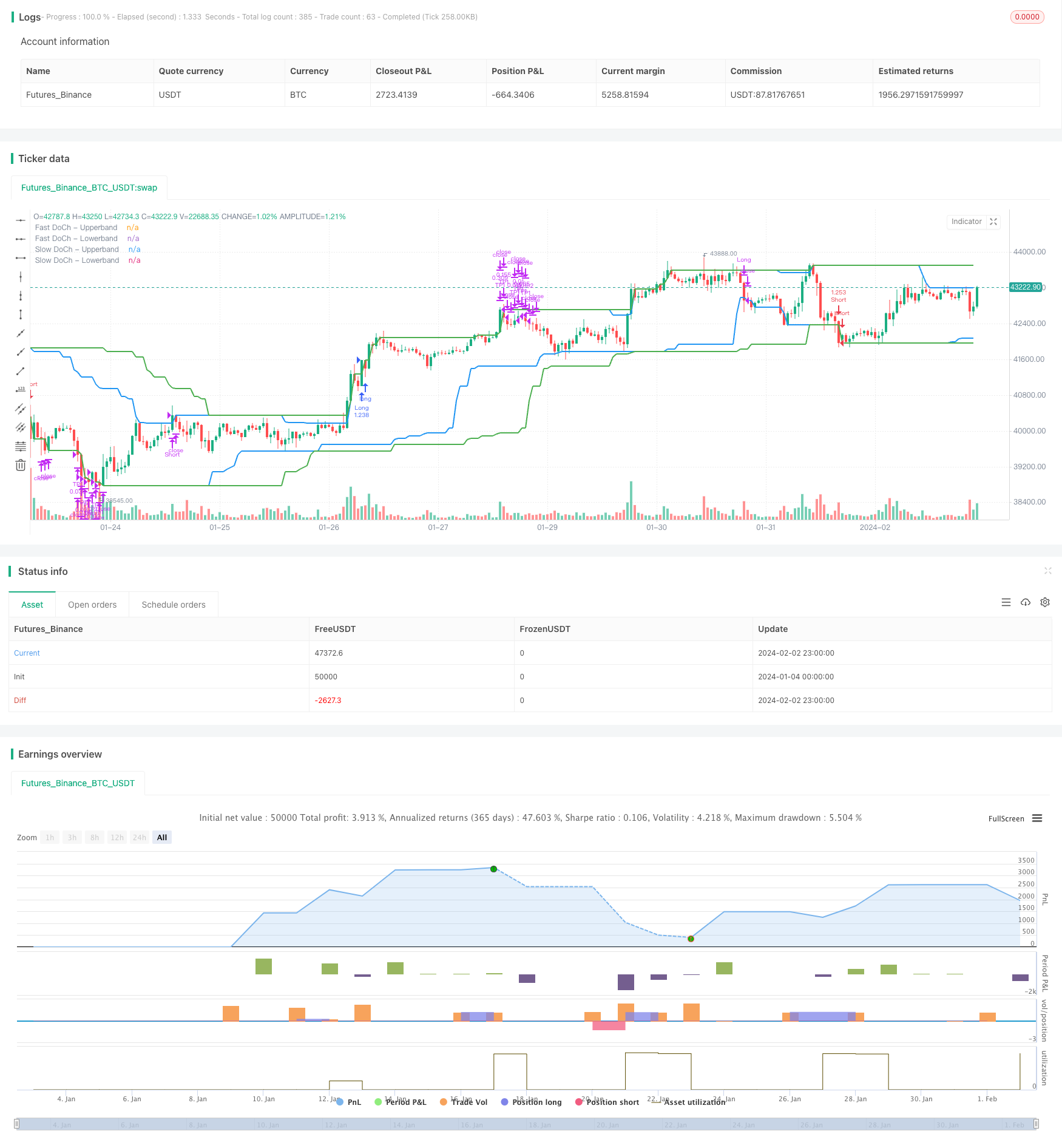

/*backtest

start: 2024-01-04 00:00:00

end: 2024-02-03 00:00:00

period: 1h

basePeriod: 15m

exchanges: [{"eid":"Futures_Binance","currency":"BTC_USDT"}]

*/

// This Pine Script™ code is subject to the terms of the Mozilla Public License 2.0 at https://mozilla.org/MPL/2.0/

// © omererkan

//@version=5

strategy(title="Double Donchian Channel Breakout", overlay=true, initial_capital = 1000, commission_value = 0.05, default_qty_value = 100, default_qty_type = strategy.percent_of_equity)

slowLen = input.int(50, title="Slow Donchian")

fastLen = input.int(30, title="Fast Donchian")

volatility = input.int(3, title="Volatility (%)")

longProfitPerc = input.float(2, title="Long TP1 (%)", minval=0.0, step=0.1) * 0.01

shortProfitPerc = input.float(2, title="Short TP1 (%)", minval=0.0, step=0.1) * 0.01

TP1Yuzde =input.int(50, title = "TP1 Position Amount (%)")

ubSlow = ta.highest(close, slowLen)[1]

lbSlow = ta.lowest(close, slowLen)[1]

ubFast = ta.highest(close, fastLen)[1]

lbFast = ta.lowest(close, fastLen)[1]

plot(ubSlow, color=color.green, linewidth=2, title="Slow DoCh - Upperband")

plot(lbSlow, color=color.green, linewidth=2, title="Slow DoCh - Lowerband")

plot(ubFast, color=color.blue, linewidth=2, title="Fast DoCh - Upperband")

plot(lbFast, color=color.blue, linewidth=2, title="Fast DoCh - Lowerband")

fark = (ubSlow - lbSlow) / lbSlow * 100

longExitPrice = strategy.position_avg_price * (1 + longProfitPerc)

shortExitPrice = strategy.position_avg_price * (1 - shortProfitPerc)

longCondition = ta.crossover(close, ubSlow) and fark > volatility

if (longCondition)

strategy.entry("Long", strategy.long)

shortCondition = ta.crossunder(close, lbSlow) and fark > volatility

if (shortCondition)

strategy.entry("Short", strategy.short)

if strategy.position_size > 0 and ta.crossunder(close, lbFast)

strategy.close("Long", "Close All")

if strategy.position_size < 0 and ta.crossover(close, ubFast)

strategy.close("Short", "Close All")

// Take Profit

if strategy.position_size > 0

strategy.exit("TP1", "Long", qty_percent = TP1Yuzde, limit = longExitPrice)

if strategy.position_size < 0

strategy.exit("TP1", "Short", qty_percent = TP1Yuzde, limit = shortExitPrice)