Стратегия оптимизации кроссовера среднего импульса

Обзор

Движущаяся средняя стратегия по оптимизации перекрестного движения - это стратегия количественного трейдинга, которая объединяет в себе множество функций, таких как перекрестное движение средней величины, контроль положения и управление рисками. Эта стратегия использует перекрестное движение быстрого и медленного движения средней величины в качестве сигнала покупки и продажи, а также в сочетании с динамическим контролем размеров позиций для управления рисками. По сравнению с традиционной стратегией перекрестного движения средней величины, эта стратегия проводит многостороннюю функциональную оптимизацию и обеспечивает более передовые и надежные количественные торговые решения.

Стратегический принцип

Основные сигналы этой стратегии происходят от пересечения двух движущихся средних: краткосрочной быстро движущейся средней и долгосрочной медленно движущейся средней. В частности, сигнал покупки возникает, когда быстро движущаяся средняя пересекает медленно движущуюся среднюю снизу; сигнал продажи возникает, когда быстро движущаяся средняя пересекает медленно движущуюся среднюю снизу.

Движущийся средний, как индикатор трендового отслеживания, может эффективно сглаживать данные о ценах и идентифицировать переломные моменты ценовых тенденций. Быстрый движущийся средний более чувствителен к изменениям цен и может вовремя улавливать краткосрочные тенденции, а медленный движущийся средний медленнее реагирует на колебания цен и может отражать среднесрочные и долгосрочные тенденции.

Когда быстрое движение средних показателей, означает, что краткосрочные цены перевернулись вверх, и драйверов среднесрочных цены вверх, относится к отслеживанию сигнала; а когда быстрое движение средних показателей, означает, что краткосрочные цены начали падать, среднесрочные долгосрочные также будет следовать вниз, относится к противоположному сигналу.

Еще одна важная особенность этой стратегии заключается в управлении рисками. Стратегия позволяет трейдерам устанавливать процент риска на каждую сделку и динамически корректировать размер позиции в соответствии с этим. В частности, формула для расчета размера позиции на каждую сделку:

Размер позиции = (процентная доля аккаунта × процент риска) / (процентный риск на одну сделку × 100)

Такой способ регулирования позиций в зависимости от состояния средств на счетах и динамики приемлемого риска позволяет эффективно контролировать риски торговли, что является одним из преимуществ этой стратегии.

Стратегические преимущества

- Сигналы торговли более надежны в сочетании с медленно-движущейся средней

- Динамический контроль позиций и эффективное управление рисками

- Интуитивно понятные графические представления, простые в использовании

- Включает сигналы о покупке и продаже, что позволяет оперативно реагировать.

- Разрешает настраивать параметры, повышает гибкость торговли

По сравнению с первоначальной стратегией пересечения скользящих средних, эта стратегия была значительно оптимизирована в следующих аспектах:

Умные сигналыВ этой стратегии используются два скользящих средних, быстрые и медленные, а не одна средняя линия, что позволяет одновременно идентифицировать краткосрочные и среднесрочные тенденции, и перекрестные сигналы являются более надежными.

Более научный контроль риска│ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │

Более человечный опыт работыИнтуитивно понятные сигналы и сигналы в режиме реального времени, без необходимости круглосуточного отключения, удобство работы.

Большая гибкостьПользователи могут настроить свои собственные параметры скользящих средних и риски в соответствии с личными предпочтениями, чтобы сделать стратегию более подходящей для них.

Анализ рисков

Несмотря на значительные улучшения по сравнению с первоначальной стратегией пересечения скользящих средних, в практическом применении она может иметь следующие риски:

Пропущенный поворот ценыДвижущаяся средняя относится к трендовым индикаторам, недостаточно чувствительна к внезапным ценовым поворотам, может пропустить ключевые точки купли-продажи и не сможет вовремя остановить убыток или остановку.

Не применяется к ликвидации рынка: Когда рынок находится в состоянии длительного горизонтального сбора, сигналы движущихся средних легко вводят в заблуждение, следует уменьшить размер позиции или рассмотреть возможность использования других типов стратегий.

Неправильные параметры: Если параметры скользящей средней установлены неправильно, то возникает ошибочный сигнал, который требует повторного тестирования для получения оптимальных параметров.

Слишком большие рискиЕсли процент риска слишком высок, то счета рискуют слишком сильно при каждой сделке, что может привести к потере позиции. Это требует тщательной конфигурации в соответствии с их фактической способностью.

В отношении вышеуказанных рисков мы можем управлять рисками в следующих аспектах:

В сочетании с другими индикаторами фильтруют сигналы, такие как объем торгов, индикатор KD и т. д., чтобы избежать пропущенного ценового перевода.

Смена стратегии или снижение позиции в зависимости от различных рыночных условий, например, использование шоковой стратегии.

Полностью отслеживать, чтобы найти оптимальные параметры, или настроить параметры в соответствии с сегментами различных сортов.

Консервативная конфигурация параметров риска, строительство складов по партиям, контроль одиночных потерь.

Оптимизация стратегии

В этой стратегии есть возможности для расширения, в том числе в следующих аспектах:

Оптимизация фильтрации сигнала: можно ввести другие показатели для фильтрации сигнала, такие как индикатор KM, ленты Бринга и т. д., чтобы сделать сигнал более надежным.

Параметры самостоятельно адаптируются: Динамическая оптимизация параметров движущихся средних с помощью методов машинного обучения, позволяя им автоматически адаптироваться к изменениям рынка.

Стратегия сдерживания потерьДополнительные функции, такие как мобильный стоп, фиксированный стоп и т.д., позволяют определить прибыль и эффективно контролировать убытки.

Комбинированная стратегия: использование стратегии движущейся средней в сочетании с другими типами стратегий, такими как сцепленная горизонтальность и страстическая стратегия, позволяет получить более стабильный дополнительный доход.

Межрыночный арбитражВ качестве примера можно привести следующее: “Статистический арбитраж, который сочетает в себе ценовые отношения на различных рынках, чтобы получить безрисковый арбитраж”.

Благодаря постоянному тестированию и оптимизации, мы уверены, что сможем создать надежную, управляемую и сверхдоходное решение для количественной торговли.

Подвести итог

Движущаяся средняя стратегия перекрестной оптимизации формирует торговый сигнал с помощью быстрого и медленного перекрестного перекрестного формирования и использует динамическую позиционную коррекцию для управления риском. Эта стратегия является полноценной количественной торговой стратегией. По сравнению с традиционной стратегией движущейся средней линии, эта стратегия имеет значительный прогресс в области оценки сигналов, управления рисками, опыта использования и т. Д.

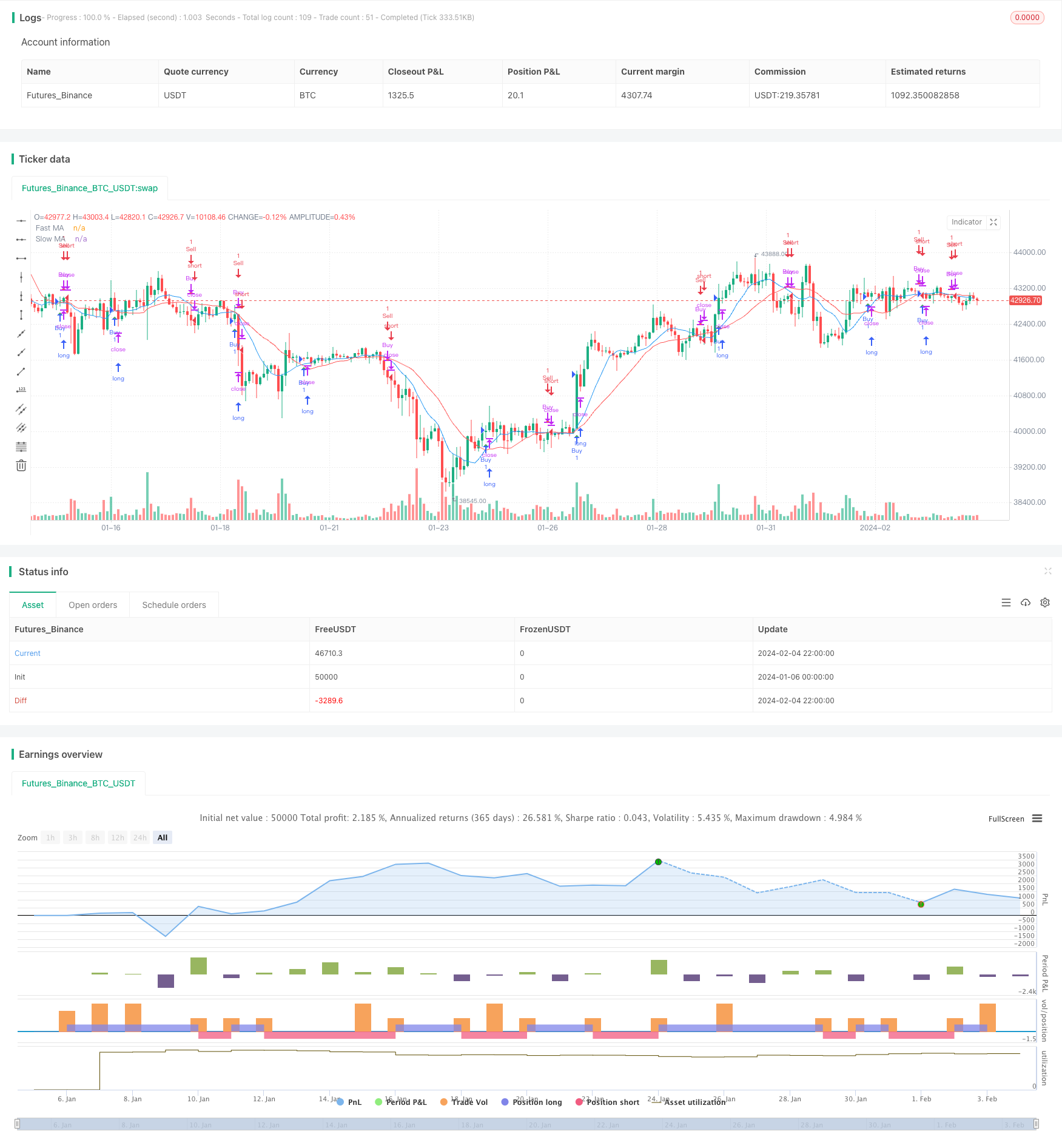

/*backtest

start: 2024-01-06 00:00:00

end: 2024-02-05 00:00:00

period: 2h

basePeriod: 15m

exchanges: [{"eid":"Futures_Binance","currency":"BTC_USDT"}]

*/

//@version=4

strategy("Improved Moving Average Crossover", overlay=true)

// Input parameters

fastLength = input(10, title="Fast MA Length")

slowLength = input(20, title="Slow MA Length")

riskPercentage = input(1, title="Risk Percentage", minval=0.1, maxval=5, step=0.1)

// Calculate moving averages

fastMA = sma(close, fastLength)

slowMA = sma(close, slowLength)

// Plot moving averages on the chart

plot(fastMA, color=color.blue, title="Fast MA")

plot(slowMA, color=color.red, title="Slow MA")

// Trading signals

longCondition = crossover(fastMA, slowMA)

shortCondition = crossunder(fastMA, slowMA)

// Position sizing based on percentage risk

riskPerTrade = input(2, title="Risk Per Trade (%)", minval=1, maxval=10, step=0.5)

equity = strategy.equity

lotSize = (equity * riskPercentage) / (riskPerTrade * 100)

strategy.entry("Buy", strategy.long, when=longCondition)

strategy.close("Buy", when=shortCondition)

strategy.entry("Sell", strategy.short, when=shortCondition)

strategy.close("Sell", when=longCondition)

// Plot trades on the chart using plotshape

plotshape(series=longCondition, color=color.green, style=shape.triangleup, location=location.belowbar, size=size.small, title="Buy Signal")

plotshape(series=shortCondition, color=color.red, style=shape.triangledown, location=location.abovebar, size=size.small, title="Sell Signal")

// Alerts

alertcondition(longCondition, title="Buy Signal", message="Buy Signal!")

alertcondition(shortCondition, title="Sell Signal", message="Sell Signal!")