Стратегия позиции сложного процента с высоким объемом прорыва

Обзор

Основная идея этой стратегии заключается в том, чтобы отслеживать прорывы при высоком объеме торгов, чтобы достичь позиции с обратной прибылью, установив процент бюджетного риска и 250-кратный симуляторный леверидж. Она направлена на то, чтобы использовать потенциальные возможности для обратного обращения после высокого давления на продажу.

Стратегический принцип

Дополнительная регистрация осуществляется при соблюдении следующих условий:

- Объем транзакций превышает пользовательский треклинг volThreshold

- Минимальная цена текущей K-линии ниже минимальной цены предыдущей K-линии (lowLowerThanPrevBar)

- Текущая цена закрытия K-линии отрицательна и выше, чем цена закрытия предыдущей K-линии ((negativeCloseWithHighVolume)

- Не существует нераскрытых позиций с несколькими лидерами.

Размер позиции рассчитывается следующим образом:

- Количество риска, рассчитанное на основе процентной доли риска (riskPercentage) в аккаунте (equity)

- Количество контрактов, умноженное на сумму риска, умноженное на множитель аналогичного левереджа (увеличение, по умолчанию, в 250 раз)

Принципы выхода:

Процент прибыли от многоосновной позиции после того, как ProfitPct достигнет линии Stop Loss (−0,14%) или линии Stop Loss (−4,55%).

Анализ преимуществ

Преимущества этой стратегии заключаются в следующем:

- Поиск возможностей для перехода на более высокий уровень торговли

- Применение управления рентабельной позицией, быстрый рост прибыли

- Устойчивая настройка предохранителя, способствующая контролю риска

Анализ рисков

Однако эта стратегия также несет в себе некоторые риски:

- 250-кратный рычаг увеличивает убытки

- Не учитываются фактические факторы сделки, такие как скользящие точки, комиссионные и гарантии

- Необходимо многократное тестирование параметров оптимизации, проверка в реальном времени

Риски можно снизить следующими способами:

- Уменьшение коэффициента леверинга

- Увеличение стоп-лосса

- Учитывайте фактические затраты на сделку

Направление оптимизации

Эта стратегия может быть оптимизирована в следующих аспектах:

- Динамическая настройка размера рычага

- Оптимизация условий остановки ущерба

- Добавить фильтр трендов

- Конкретные характеристики акций

Подвести итог

Эта стратегия в целом довольно проста и прямолинейна, чтобы получить дополнительную прибыль за счет захвата возможности для обращения. Но также существует определенный риск, который требует тщательной проверки.

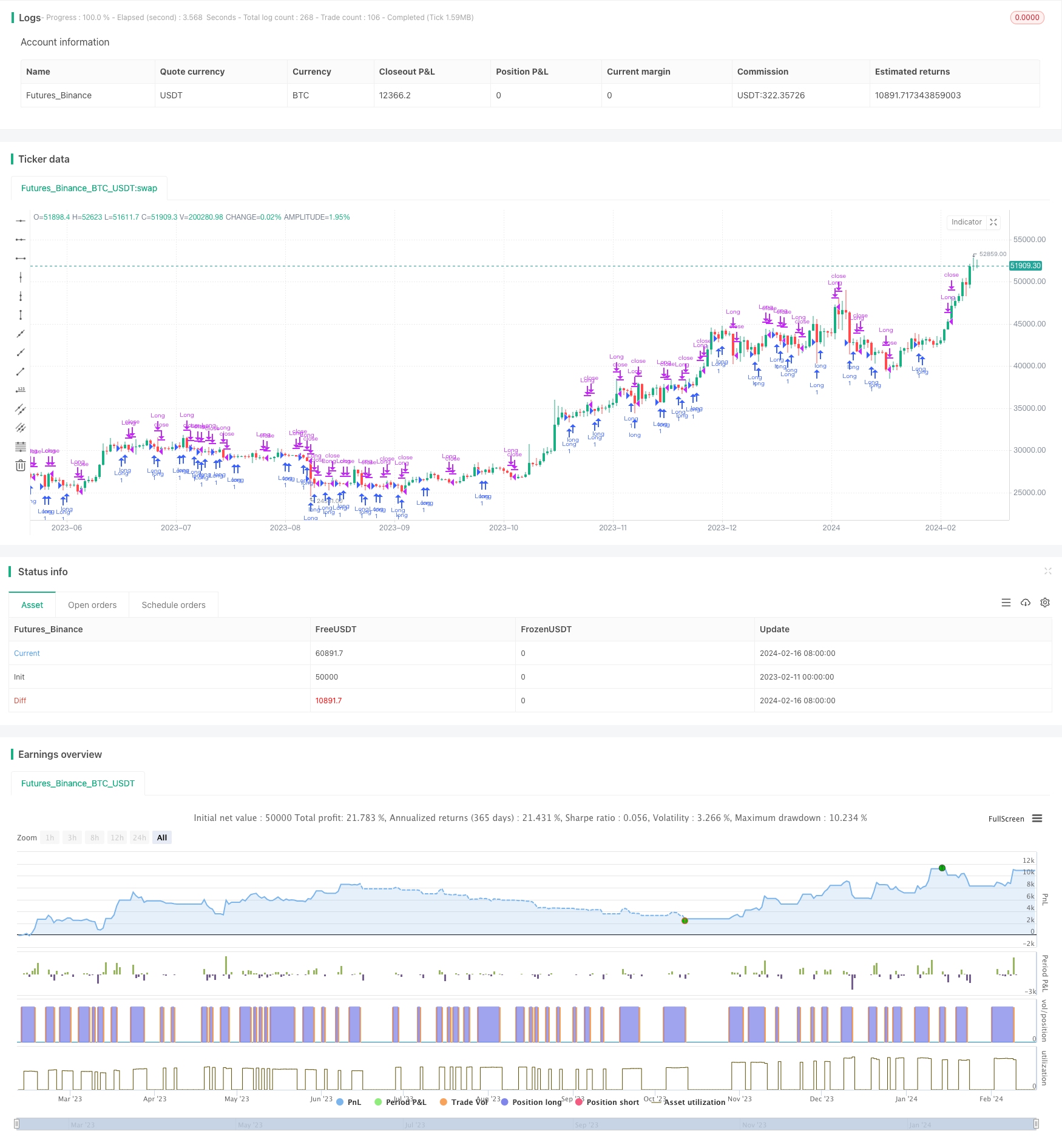

/*backtest

start: 2023-02-11 00:00:00

end: 2024-02-17 00:00:00

period: 1d

basePeriod: 1h

exchanges: [{"eid":"Futures_Binance","currency":"BTC_USDT"}]

*/

//@version=5

strategy("High Volume Low Breakout (Compounded Position Size)", overlay=true, initial_capital=1000)

// Define input for volume threshold

volThreshold = input.int(250, "Volume Threshold")

// Define input for risk per trade as a percentage of total equity

riskPercentage = input.float(10, "Risk Percentage")

// Calculate volume

vol = volume

// Check for high volume and low lower than the previous bar

highVolume = vol > volThreshold

lowLowerThanPrevBar = low < low[1]

// Calculate position profit percentage

posProfitPct = 100 * (close - strategy.position_avg_price) / strategy.position_avg_price

// Calculate the position size based on risk percentage and total account equity

equity = strategy.equity

riskAmount = (equity * riskPercentage / 100) / (close - strategy.position_avg_price)

// Calculate leverage (250x in this case)

leverage = 250

// Calculate the position size in contracts/lots to trade

positionSize = riskAmount * leverage

// Check if the current bar's close is negative when it has high volume

negativeCloseWithHighVolume = highVolume and close < close[1]

// Enter long position as soon as volume exceeds the threshold, low is lower than the previous bar, and the current bar's close is negative

if highVolume and lowLowerThanPrevBar and negativeCloseWithHighVolume and strategy.position_size == 0

strategy.entry("Long", strategy.long, qty=positionSize, comment="Long Entry")

// Exit long position intrabar if profit goes below -0.14% or above 1%

if strategy.position_size > 0

if posProfitPct < -0.14 or posProfitPct > 4.55

strategy.close("Long")