Стратегия пересечения скользящих средних

Обзор

Эта стратегия основана на пересечении простых движущихся средних и весовых движущихся средних для создания торговых сигналов, а также в сочетании с остановками и остановками для управления позициями. Эта стратегия объединяет динамические факторы (пересечение движущихся средних) и статические факторы (установленные остановки и остановки) для достижения эффекта динамического переплетения.

Стратегический принцип

Основная логика состоит в том, чтобы рассчитывать движущиеся средние для двух различных периодов, один из которых представляет собой 9-дневную простую движущуюся среднюю, а другой - 21-дневную взвешенную движущуюся среднюю. При пересечении 21-дневных взвешенных движущихся средних длинных периодов через 9-дневную простую движущуюся среднюю коротких периодов образуется сигнал покупки; при пересечении коротких периодов длинными периодами через 9-дневную простую движущуюся среднюю образуется сигнал продажи.

При получении сигнала, в соответствии с установленным стоп-стоп соотношением. Например, если стоп-стоп соотношение установлено на 5%, то стоп-стоп цена установлена на 95 процентов от цены входа. Если стоп-стоп соотношение установлено на 5%, то стоп-стоп цена установлена на 105 процентов от цены входа. Таким образом, достигается объединение динамических факторов (пересечение перемещающейся средней определяет время входа и выхода) и статических факторов (фиксированный стоп-стоп соотношение).

Анализ преимуществ

Эта стратегия сочетает в себе динамические технические показатели и статические стратегические параметры, которые обладают преимуществами динамической системы. Технические показатели позволяют динамически улавливать рыночные характеристики, что полезно для понимания тенденций; в то время как параметрическая настройка обеспечивает стабильный контроль риска и прибыли, что полезно для снижения случайности управления позициями.

По сравнению с чисто динамической системой, эта стратегия более устойчива в управлении позициями и может уменьшить влияние иррациональных решений. По сравнению с чисто статической системой, входные варианты этой стратегии более гибки и могут адаптироваться к изменениям рынка. Поэтому эта стратегия в целом более устойчива и прибыльна.

Анализ рисков

Риски данной стратегии в основном исходят из двух аспектов: 1) возможность ошибочного сигнализирования движущейся средней; 2) частое пересечение движущихся средних, когда рынок находится в шокирующем состоянии, что может привести к блокированию стратегии; 3) риск того, что фиксированные стоп-стопы не могут адаптироваться к особым рыночным условиям; 4) когда внезапные события приводят к значительным колебаниям рынка, установленные стоп-стоп-стопы могут быть нарушены, что не позволяет эффективно контролировать риск.

Первый способ - избежать критических временных точек и уменьшить вероятность ошибочных сигналов. Второй способ - запустить адаптивный алгоритм остановки убытков в зависимости от рыночной волатильности и особых событий, чтобы остановка убытков соответствовала рыночным изменениям.

Направление оптимизации

Эта стратегия может быть оптимизирована в следующих аспектах:

Испытание различных комбинаций параметров, чтобы найти оптимальный параметр;

Улучшение условий фильтрации для предотвращения недействительных сигналов.

Применение адаптивных алгоритмов по остановке убытков, взаимодействие с рынком;

В сочетании с другими показателями оценивайте сильные и слабые тенденции и избегайте рыночных потрясений.

Автоматическая оптимизация параметров с использованием методов машинного обучения.

Стабильность и доходность стратегии могут быть улучшены путем тестирования различных параметров, увеличения условий фильтрации, улучшения методов остановки убытков и определения тенденций.

Подвести итог

Эта стратегия успешно сочетает динамические показатели и статические параметры, одновременно обеспечивая гибкость и устойчивость. По сравнению с чисто динамическими и чисто статическими стратегиями, эта стратегия в целом показывает лучшие результаты.

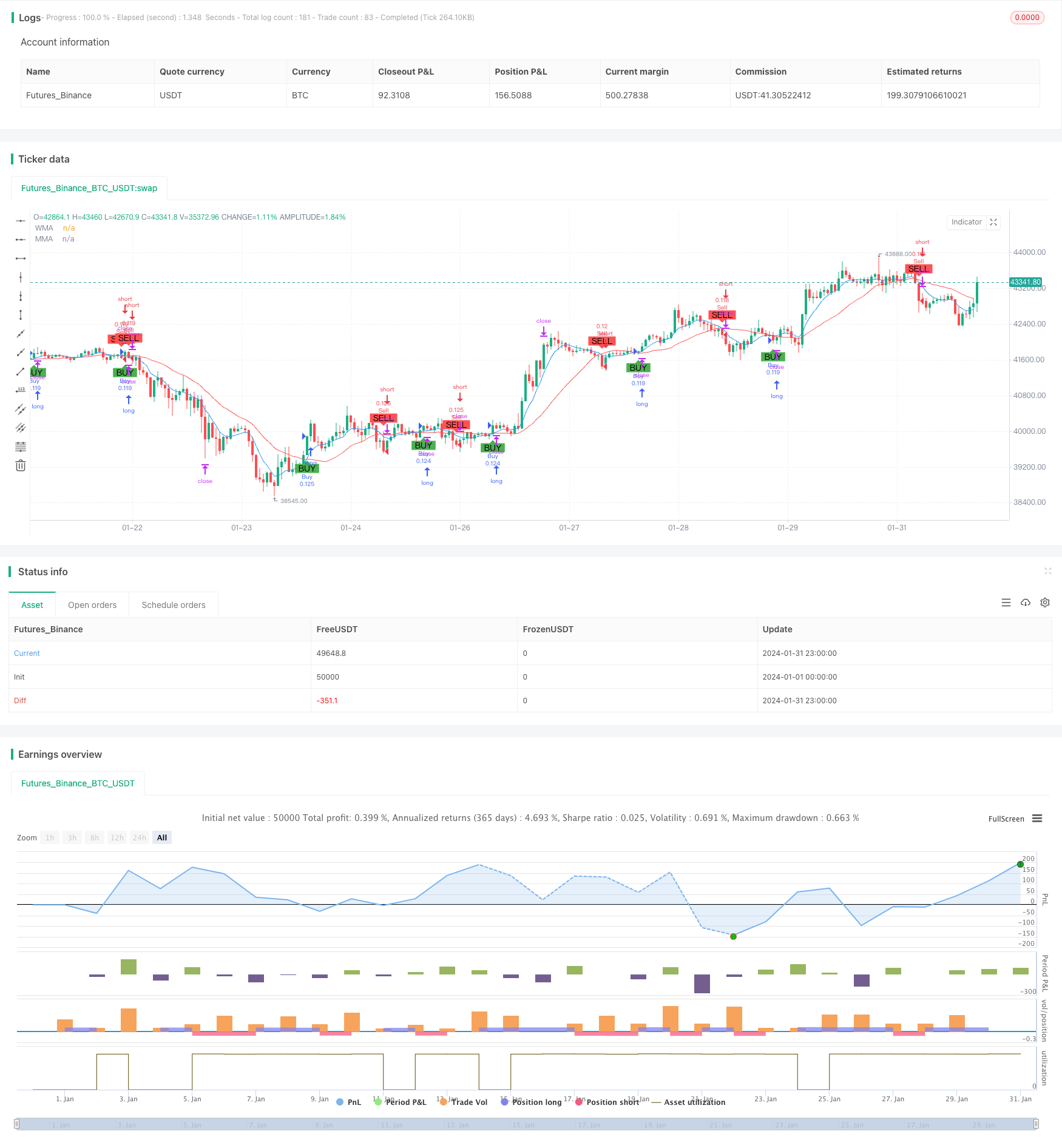

/*backtest

start: 2024-01-01 00:00:00

end: 2024-01-31 23:59:59

period: 1h

basePeriod: 15m

exchanges: [{"eid":"Futures_Binance","currency":"BTC_USDT"}]

*/

//@version=5

strategy("WMA vs MMA Crossover Strategy with SL/TP", shorttitle="WMA_MMA_Cross_SL_TP", overlay=true, initial_capital=10000, default_qty_type=strategy.percent_of_equity, default_qty_value=10)

// Définition des périodes pour les moyennes mobiles

wmaLength = input.int(9, title="WMA Length")

mmaLength = input.int(21, title="MMA Length")

// Paramètres de Stop Loss et Take Profit en pourcentage

stopLossPercentage = input.float(5, title="Stop Loss (%)") / 100

takeProfitPercentage = input.float(5, title="Take Profit (%)") / 100

// Calcul des moyennes mobiles

wmaValue = ta.wma(close, wmaLength)

mmaValue = ta.sma(close, mmaLength)

// Conditions pour les signaux d'achat et de vente

buySignal = ta.crossover(wmaValue, mmaValue)

sellSignal = ta.crossunder(wmaValue, mmaValue)

// Génération des ordres en fonction des signaux

if buySignal

strategy.entry("Buy", strategy.long)

strategy.exit("Exit Buy", "Buy", stop=strategy.position_avg_price * (1 - stopLossPercentage), limit=strategy.position_avg_price * (1 + takeProfitPercentage))

if sellSignal

strategy.entry("Sell", strategy.short)

strategy.exit("Exit Sell", "Sell", stop=strategy.position_avg_price * (1 + stopLossPercentage), limit=strategy.position_avg_price * (1 - takeProfitPercentage))

// Affichage des moyennes mobiles sur le graphique

plot(wmaValue, color=color.blue, title="WMA")

plot(mmaValue, color=color.red, title="MMA")

// Affichage des signaux sur le graphique pour référence

plotshape(series=buySignal, location=location.belowbar, color=color.green, style=shape.labelup, title="Buy Signal", text="BUY")

plotshape(series=sellSignal, location=location.abovebar, color=color.red, style=shape.labeldown, title="Sell Signal", text="SELL")