Стратегия следования за трендом, основанная на сглаживании средней разницы

Обзор

Эта стратегия является индикаторной стратегией, которая использует краткосрочные высокие и низкие точки и расхождение между средними и долгосрочными средними затратами для определения тенденции. Стратегия направлена на повышение чувствительности коротких линий, чтобы снизить потери в сборе путем увеличения средней функции плавления до и после, чтобы уменьшить небольшие потери в сборе, сохраняя при этом большую прибыль при появлении волновой полосы.

Стратегический принцип

Расчет краткосрочных затрат: используйте функции ta.highest и ta.lowest, чтобы вычислить самые высокие и самые низкие цены на последних коротких корнях K, а затем усредните их как краткосрочные затраты

Расчет долгосрочных затрат: использование функции ta.sma для вычисления простого скользящего среднего от цены закрытия последней линии longTerm root K как долгосрочных затрат

Расчет средней разницы: краткосрочные затраты минус долгосрочные затраты

Сглаженное среднее: сглаженное среднее для уменьшения ошибочных выводов, здесь используется ta.sma в качестве простого движущегося среднего

Определение тренда: установление порогового значения, когда скольжение превышает пороговое значение, и определяется как восходящий тренд, а когда пороговое значение меньше отрицательного значения, определяется как понижающий тренд

Вход и выход: при большом количестве времени следите за тенденцией к росту, при коротком - за тенденцией к снижению

Анализ преимуществ

- Повышение краткосрочной чувствительности, позволяющей быстро использовать короткие возможности.

- Упрощение процесса, снижение вероятности ошибочного суждения

- Установление каналов для снижения ненужных открытий

- Следить за трендом, своевременно останавливать убытки

Анализ рисков

- Краткосрочное сосредоточение легко поддается ловушке и требует соответствующего увеличения зоны убытков

- Параметры, требующие повторного тестирования, такие как кратковременное число дней, среднее расхождение параметров сглаживания и т. Д. Неправильная настройка может привести к чрезмерной чувствительности или вялости

- Необходимо разумно установить ширину канала, слишком большой или слишком маленький - это проблема.

- Например, в Японии, где в стране наблюдается сильный ураган, в стране наблюдается сильный ветер.

Решение риска:

- Увеличьте стоп-магниту, чтобы избежать тюремного заключения

- Оптимизация параметров, балансировка чувствительности и погрешности

- Тестирование и оптимизация параметров каналов

- Фильтрационные условия, чтобы не открывать позиции в случае землетрясения

Направление оптимизации

- Оптимизация краткосрочных максимумов и минимумов, такие как расчет ПА или более плавные краткосрочные затраты, такие как нагрузка

- Тестирование различных методов расчета долгосрочных затрат

- Попробуйте различные алгоритмы сглаживания

- Оптимизация параметров каналов

- Добавление фильтров для открытия складов, таких как прорыв, увеличение объема сделок и т. Д.

- Возвращение Вступайте в обратную сделку

Подвести итог

Эта стратегия в целом является очень простой и прямой стратегией отслеживания тенденций. По сравнению с обычными подвижными средними и прочими показателями, ее можно быстрее оценить, исходя из средней разницы между краткосрочными и долгосрочными затратами. В то же время сглаживание также дает большую возможность оптимизировать параметры, которые можно сбалансировать с чувствительностью и погрешностью, регулируя параметры сглаживания.

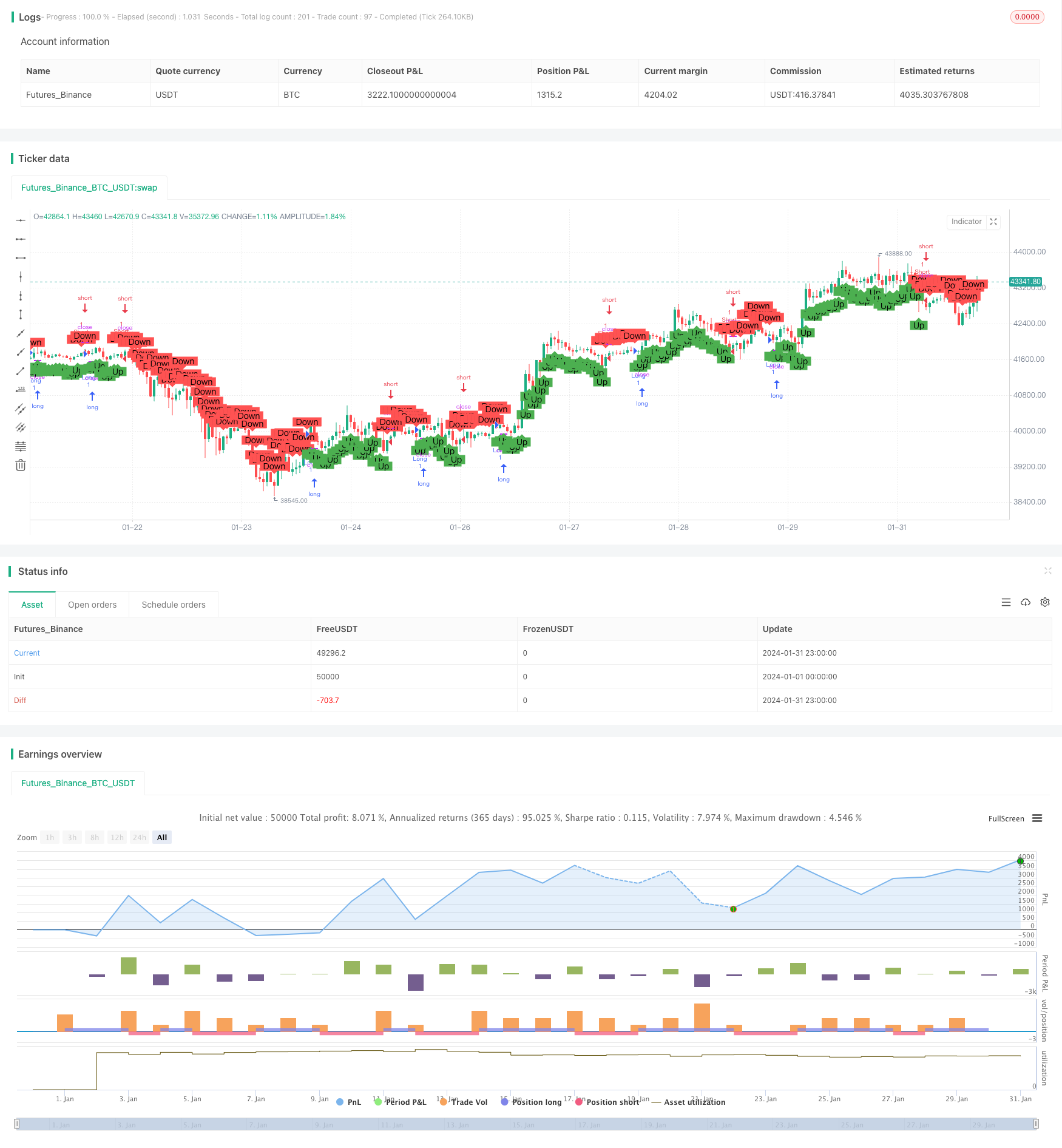

/*backtest

start: 2024-01-01 00:00:00

end: 2024-01-31 23:59:59

period: 1h

basePeriod: 15m

exchanges: [{"eid":"Futures_Binance","currency":"BTC_USDT"}]

*/

// This Pine Script™ code is subject to the terms of the Mozilla Public License 2.0 at https://mozilla.org/MPL/2.0/

// © dead0001ing1

//@version=5

strategy("Trend-Following Indicator", overlay=true)

// 設置參數

shortTerm = input(5, "Short Term")

longTerm = input(20, "Long Term")

smooth = input(5, "Smoothing")

threshold = input(0, "Threshold")

// 計算短期成本

shortH = ta.highest(high, shortTerm)

shortL = ta.lowest(low, shortTerm)

shortCost = (shortH + shortL) / 2

// 計算長期成本

longCost = ta.sma(close, longTerm)

// 計算均差

deviation = shortCost - longCost

// 平滑均差

smoothedDeviation = ta.sma(deviation, smooth)

// 判斷順勢

isTrendingUp = smoothedDeviation > threshold

isTrendingDown = smoothedDeviation < -threshold

// 顯示順勢信號

plotshape(isTrendingUp, title="Trending Up", location=location.belowbar, color=color.green, style=shape.labelup, text="Up", size=size.small)

plotshape(isTrendingDown, title="Trending Down", location=location.abovebar, color=color.red, style=shape.labeldown, text="Down", size=size.small)

// 定義進出場策略

if isTrendingUp

strategy.entry("Long", strategy.long)

strategy.close("Long", when=isTrendingDown)

if isTrendingDown

strategy.entry("Short", strategy.short)

strategy.close("Short", when=isTrendingUp)