Стратегия дивергенции индекса относительной силы

Обзор

Стратегия относительно сильного индекса рассеяния - это стратегия, использующая относительно сильный индекс (RSI) для выявления потенциальных возможностей для обратного движения цены. Эта стратегия определяет ослабление и потенциальное обратное движение, обнаруживая отклонение между ценовым движением и движением RSI.

Когда цена идет к новому низкому, но RSI не идет к новому низкому, это многоголовое отклонение, которое указывает на то, что нисходящая динамика ослабевает и может возникнуть обратная тенденция вверх. Когда цена идет к новому высокому, но RSI не идет к новому высокому, это пустое отклонение, которое указывает на ослабление движения вверх и может возникнуть обратная тенденция вниз.

Эта стратегия сочетает в себе сверхпокупку и сверхпродажу RSI с отклонением от определения, чтобы оптимизировать время входа и выхода, улавливать рыночные повороты, повышать точность торговли и рентабельность. Применяется для различных видов торговли, является эффективным инструментом для трейдеров в рыночных колебаниях.

Стратегический принцип

Сравнительно сильная или слабая стратегия рассеивания индекса основана на следующих ключевых суждениях:

Вычислить значение RSI: вычислив средний рост и средний спад за определенный период, получите RSI в диапазоне 0-100

Определить перекуп и перепродажу: когда RSI пересекает установленную линию перекупа (например, 70) - это перекуп; когда RSI пересекает установленный диапазон перепродажи (например, 30) - это перепродажа.

Идентификация отклонения: определение того, соответствует ли последнее движение цены движению RSI. Если цена инновационно высока (<<<<<<<<<<<<<<<<<<<<<<<<<<<<<<<<<<<<<<<<<<<<<<<<<<<<<<<<<<<<<<<<<<<<<<<<<<<<<<<<<<<<<<<<<<<<<<<<<<<<<<<<<<<<<<<<<<<<<<<<<<<<<<<<<<<<<<<<<<<<<<<<<<<<<<<<<<<<<<<<<<<<<<<<<<<<<<<<<<<<<<<<<<<<<<<<<<<<<<<<<<<<<<<<<<<<<<<<<<<<

Объединение входа и выхода: многоголовое отклонение сопровождается RSI, когда появляется перепродажа.

Настройка стоп-стоп: RSI снова входит в зону перекупа и перепродажи.

По сравнению колебаний цен с изменениями RSI, чтобы оценить рыночную силу, стратегия может быть использована, чтобы снизить или уменьшить рыночные колебания до того, как они изменятся.

Стратегические преимущества

Сравнительно сильные индексы имеют следующие преимущества:

Поймать рыночный поворот: стратегия, способная обнаружить отклонения между ценой и RSI, определить истощение рыночной силы и поймать возможность поворота.

Сочетание сверхпокупа и сверхпродажи: в сочетании с уровнем RSI, это помогает в дальнейшем оптимизировать вход и выход.

Простые стратегии: относительно простая логика и параметры, которые легко понять и реализовать.

Универсальность: применяется в различных вариантах, таких как дифференциальные контракты, цифровые валюты и акции.

Повышение доходности: относительно механизированная системная стратегия, с управляемым отступлением, способствующая созданию долгосрочной стабильной прибыли.

Стратегический риск

Относительно слабые индексы имеют следующие риски:

Риск ошибочного сигнала: отклонение между ценой и RSI не обязательно будет продолжаться или будет успешным, существует ошибочный сигнал.

Трудность оптимизации параметров: настройки, такие как параметры RSI, перекуп и перепродажа, оказывают большое влияние на результаты и требуют постоянного тестирования и оптимизации.

Рыночные аномалии: риски, связанные с необычными колебаниями на рынке или с распространенным злоупотреблением стратегией.

Задержка технических показателей: технические показатели, такие как RSI, в целом относятся к задержке, и невозможно точно определить точку переворота.

Строгий контроль риска, корректировка параметров в сочетании с анализом других факторов могут в определенной степени снизить риск.

Направление оптимизации стратегии

Относительно сильные индексы также могут быть оптимизированы в следующих аспектах:

Оптимизация RSI-параметров: корректировка цикла вычисления RSI, проверка фактического эффекта различных параметров дневного значения.

В сочетании с другими показателями: используется в сочетании с другими техническими показателями, такими как MACD, KD, и т. Д., образуя перекрестную проверку.

Способ увеличения остановки: в дополнение к первоначальной остановке, устанавливается мобильная остановка или колебательная остановка.

Приспособность к большему количеству сортов: изменение параметров для различных торговых сортов, расширение сферы применения.

Использование глубокого обучения: использование моделей глубокого обучения, таких как RNN, для определения отклонений от RSI и уменьшения ошибочных сигналов.

Подвести итог

Сравнительно слабая стратегия распределения индексов определяет возможности для перехода на рынок, сравнивая изменения цены и изменения RSI. Стратегия проста, ясна, универсальна, эффективно улавливает краткосрочные перемены и получает дополнительную прибыль. Но также существует определенный риск ограниченной эффективности, требующий постоянной оптимизации тестирования для адаптации к рынку.

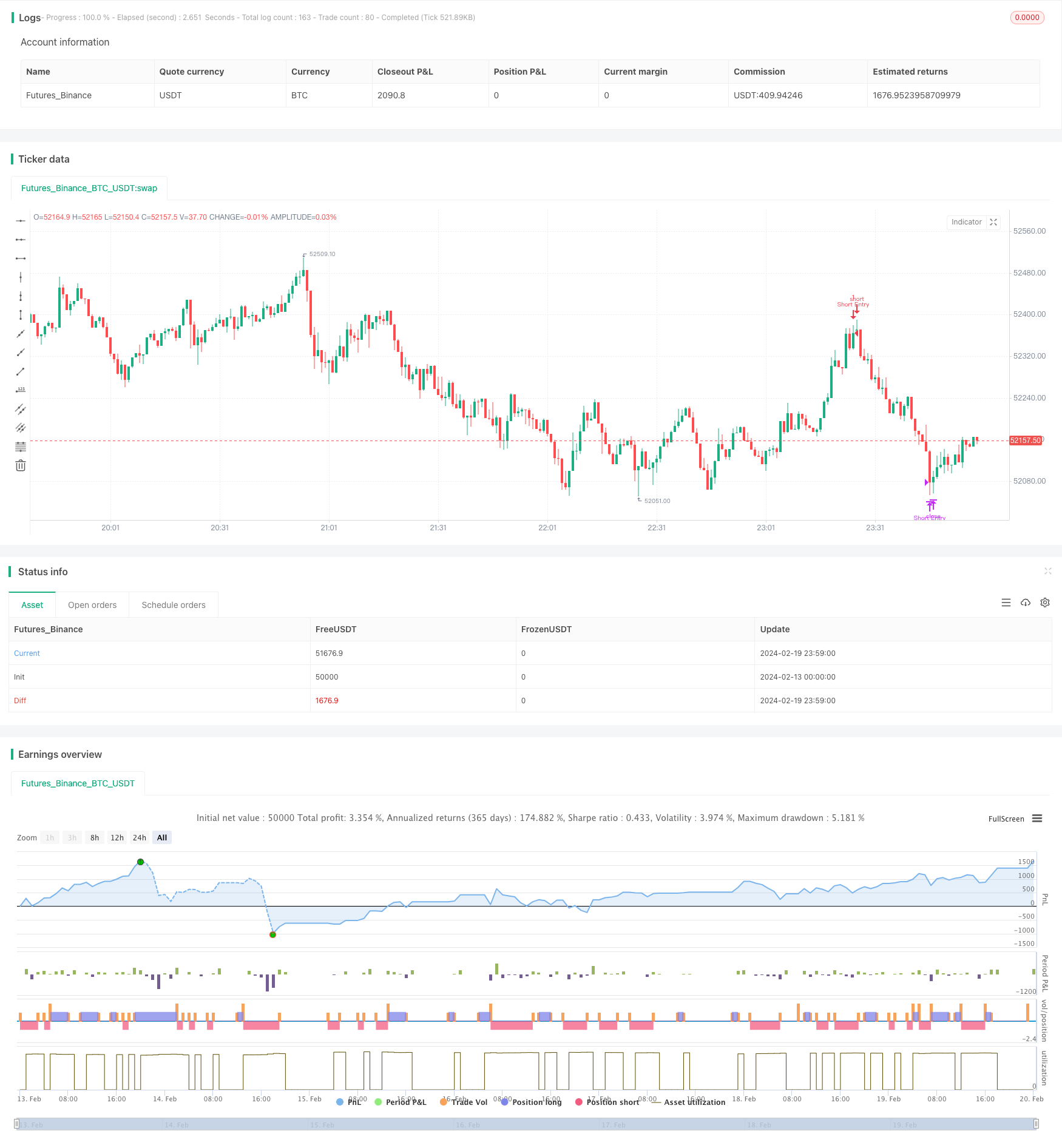

/*backtest

start: 2024-02-13 00:00:00

end: 2024-02-20 00:00:00

period: 1m

basePeriod: 1m

exchanges: [{"eid":"Futures_Binance","currency":"BTC_USDT"}]

*/

//@version=5

strategy("RSI Divergence Strategy", overlay=true)

// RSI Parameters

rsiLength = input(14, "RSI Length")

overboughtLevel = input(70, "Overbought Level")

oversoldLevel = input(30, "Oversold Level")

rsiValue = ta.rsi(close, rsiLength)

// Divergence detection

priceLow = ta.lowest(low, rsiLength)

priceHigh = ta.highest(high, rsiLength)

rsiLow = ta.lowest(rsiValue, rsiLength)

rsiHigh = ta.highest(rsiValue, rsiLength)

bullishDivergence = low < priceLow[1] and rsiValue > rsiLow[1]

bearishDivergence = high > priceHigh[1] and rsiValue < rsiHigh[1]

// Strategy Conditions

longEntry = bullishDivergence and rsiValue < oversoldLevel

longExit = rsiValue > overboughtLevel

shortEntry = bearishDivergence and rsiValue > overboughtLevel

shortExit = rsiValue < oversoldLevel

// ENTER_LONG Condition

if (longEntry)

strategy.entry("Long Entry", strategy.long)

// EXIT_LONG Condition

if (longExit)

strategy.close("Long Entry")

// ENTER_SHORT Condition

if (shortEntry)

strategy.entry("Short Entry", strategy.short)

// EXIT_SHORT Condition

if (shortExit)

strategy.close("Short Entry")