Стратегия следования за трендом, основанная на пересечениях скользящих средних

Обзор

Эта стратегия определяет направление ценового тренда путем вычисления движущихся средних с двумя различными параметрами и сравнения их скрещивания, что позволяет осуществлять торговлю по тренду. Когда быстрая движущаяся средняя пересекает медленную движущуюся среднюю снизу, она рассматривается как позитивный сигнал; когда быстрая движущаяся средняя пересекает медленную движущуюся среднюю снизу, она рассматривается как нисходящий сигнал.

Стратегический принцип

Эта стратегия сравнивает движущиеся средние с использованием двух групп различных параметров, первый параметр движущегося среднего с помощью len1 и type1, а второй параметр движущегося среднего с помощью len2 и type2. len1 и len2 представляют собой длины циклов двух движущихся средних, а type1 и type2 представляют собой тип алгоритма движущегося среднего.

Когда быстрая движущаяся средняя сверху нарушает медленную движущуюся среднюю и образует золотую вилку, она рассматривается как позитивный сигнал; когда быстрая движущаяся средняя сверху нарушает медленную движущуюся среднюю и образует мертвую вилку, она рассматривается как нисходящий сигнал.

В зависимости от направления перекрестного сигнала, выполняется операция по увеличению или сокращению. Когда срабатывает положительный сигнал, если параметр needlong является истинным, то делается увеличение в соответствии с количеством или процентом позиции percentage_of_equity по умолчанию. Когда срабатывает отрицательный сигнал, если параметр needshort является истинным, то делается увеличение в соответствии с количеством или процентом позиции percentage_of_equity по умолчанию.

Стратегические преимущества

- Поддержка комбинаций из 7 различных типов скользящих средних, позволяющих гибко адаптироваться к рыночным условиям

- Параметры двух подвижных средних, которые можно настроить для определения долгосрочных и среднесрочных тенденций

- Правила оценки стратегических сигналов простые, понятные и понятные

- Поддержка оптовых и дисконтных операций для отслеживания трендов

Риски и решения

Движущаяся средняя имеет отсталость и может пропустить поворотный момент цены Решение: подходящее сокращение цикла движущихся средних или использование в сочетании с другими показателями

Не подходит для рынков с высокой волатильностью и частыми переворотами Решение: добавление фильтров, чтобы избежать торговли в условиях потрясений

Существует определенный риск ложного сигнала. Решение: добавление других показателей фильтрации в комбинации для повышения надежности сигнала

Направление оптимизации

- Оптимизация циклического сочетания движущихся средних, тестирование влияния долгосрочных и краткосрочных параметров на доходность стратегии

- Тестирование эффективности различных типов скользящих средних и выявление наилучших алгоритмов скользящих средних

- Добавление таких показателей, как объем торгов VARIABLE или каналы буринга, для комбинирования и улучшения качества сигнала

- Оптимизация стратегии управления позициями, улучшение способа фиксирования позиций в %_of_equity

Подвести итог

Эта стратегия определяет ценовые тенденции, сравнивая пересечение двух движущихся средних, и проводит соответствующие позитивные и позитивные операции, чтобы получить выгоду от улавливания и отслеживания тенденций. Преимущества стратегии заключаются в том, что правила сигналов просты и ясны, параметры регулируемы, сильны в применимости и могут быть оптимизированы для различных рыночных условий. Необходимо обратить внимание на риск задержки движущейся средней и шокирующей ситуации.

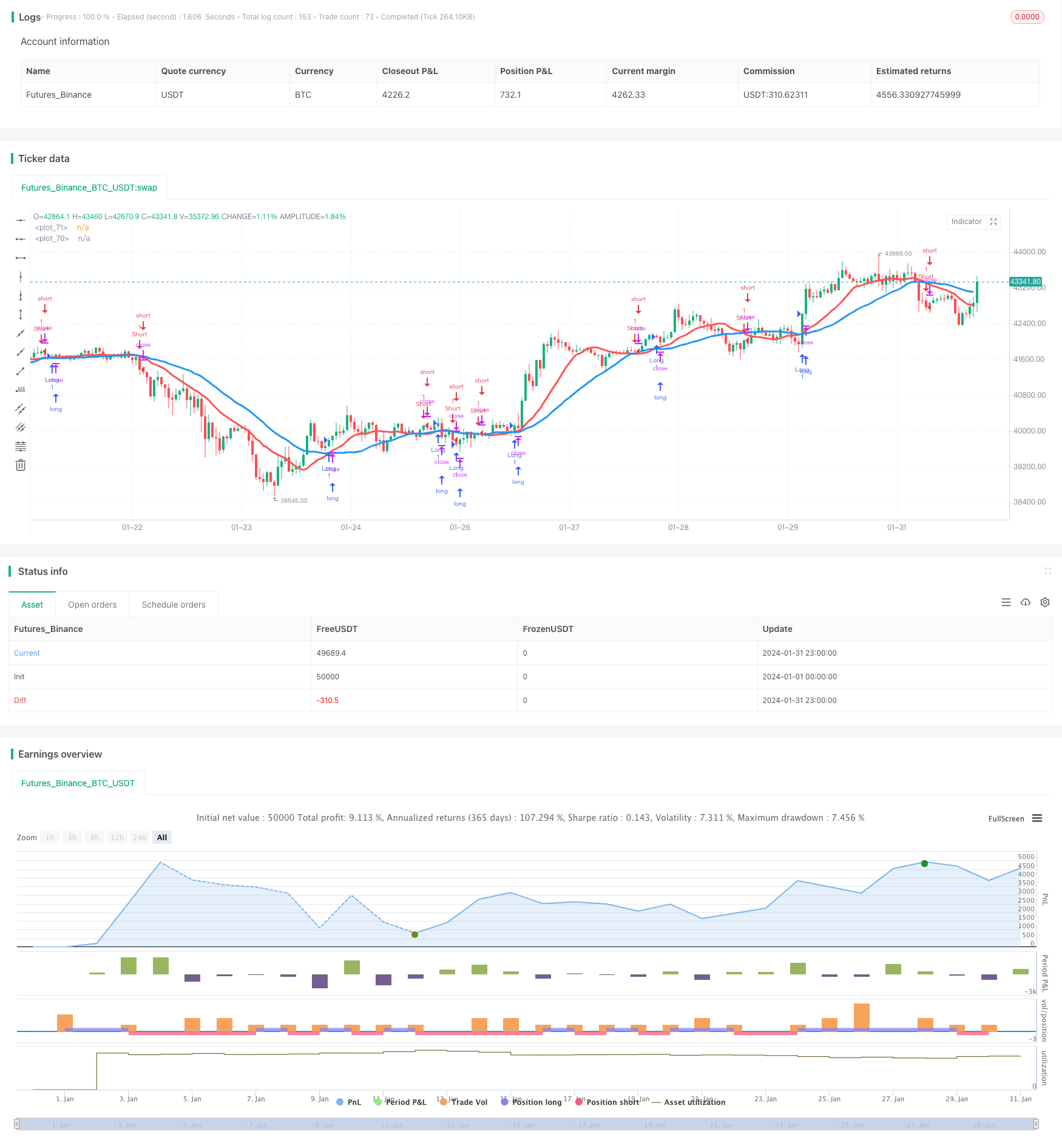

/*backtest

start: 2024-01-01 00:00:00

end: 2024-01-31 23:59:59

period: 1h

basePeriod: 15m

exchanges: [{"eid":"Futures_Binance","currency":"BTC_USDT"}]

*/

//@version=2

strategy(title = "Noro's MAs Cross Tests v1.0", shorttitle = "MAs Cross tests 1.0", overlay=true, default_qty_type = strategy.percent_of_equity, default_qty_value = 100.0, pyramiding = 0)

needlong = input(true, "long")

needshort = input(true, "short")

len2 = input(15, defval = 15, minval = 2, maxval = 1000, title = "Fast MA length")

type2 = input(1, defval = 1, minval = 1, maxval = 7, title = "Fast MA Type")

src2 = input(close, defval = close, title = "Fast MA Source")

len1 = input(30, defval = 30, minval = 2, maxval = 1000, title = "Slow MA length")

type1 = input(1, defval = 1, minval = 1, maxval = 7, title = "Slow MA Type")

src1 = input(close, defval = close, title = "Slow MA Source")

col = input(false, defval = false, title = "Color of bar")

o = input(false, title = "1 SMA, 2 EMA, 3 VWMA, 4 DEMA, 5 TEMA, 6 KAMA, 7 Price Channel")

//DEMA 1

dema1 = 2 * ema(src1, len1) - ema(ema(close, len1), len1)

//TEMA 1

xEMA1 = ema(src1, len1)

xEMA2 = ema(xEMA1, len1)

xEMA3 = ema(xEMA2, len1)

tema1 = 3 * xEMA1 - 3 * xEMA2 + xEMA3

//KAMA 1

xvnoise = abs(src1 - src1[1])

nfastend = 0.20

nslowend = 0.05

nsignal = abs(src1 - src1[len1])

nnoise = sum(xvnoise, len1)

nefratio = iff(nnoise != 0, nsignal / nnoise, 0)

nsmooth = pow(nefratio * (nfastend - nslowend) + nslowend, 2)

kama1 = nz(kama1[1]) + nsmooth * (src1 - nz(kama1[1]))

//PriceChannel 1

lasthigh1 = highest(src1, len1)

lastlow1 = lowest(src1, len1)

center1 = (lasthigh1 + lastlow1) / 2

//DEMA 2

dema2 = 2 * ema(src2, len2) - ema(ema(close, len2), len2)

//TEMA 2

xEMA12 = ema(src2, len2)

xEMA22 = ema(xEMA12, len2)

xEMA32 = ema(xEMA22, len2)

tema2 = 3 * xEMA12 - 3 * xEMA22 + xEMA32

//KAMA 2

xvnoise2 = abs(src2 - src2[1])

nfastend2 = 0.20

nslowend2 = 0.05

nsignal2 = abs(src2 - src2[len2])

nnoise2 = sum(xvnoise2, len2)

nefratio2 = iff(nnoise2 != 0, nsignal2 / nnoise2, 0)

nsmooth2 = pow(nefratio2 * (nfastend2 - nslowend2) + nslowend2, 2)

kama2 = nz(kama2[1]) + nsmooth2 * (src2 - nz(kama2[1]))

//PriceChannel 2

lasthigh2 = highest(src2, len2)

lastlow2 = lowest(src2, len2)

center2 = (lasthigh2 + lastlow2) / 2

//MAs

ma1 = type1 == 1 ? sma(src1, len1) : type1 == 2 ? ema(src1, len1) : type1 == 3 ? vwma(src1, len1) : type1 == 4 ? dema1 : type1 == 5 ? tema1 : type1 == 6 ? kama1 : type1 == 7 ? center1 : 0

ma2 = type2 == 1 ? sma(src2, len2) : type2 == 2 ? ema(src2, len2) : type2 == 3 ? vwma(src2, len2) : type2 == 4 ? dema2 : type2 == 5 ? tema2 : type2 == 6 ? kama2 : type2 == 7 ? center2 : 0

plot(ma1, color = blue, linewidth = 3, transp = 0)

plot(ma2, color = red, linewidth = 3, transp = 0)

//Signals

trend = ma2 > ma1 ? 1 : ma2 < ma1 ? -1 : trend[1]

up = trend == 1 and ((close < open and close[1] < open[1]) or col == false)

dn = trend == -1 and ((close > open and close[1] > open[1]) or col == false)

if up

strategy.entry("Long", strategy.long, needlong == false ? 0 : na)

if dn

strategy.entry("Short", strategy.short, needshort == false ? 0 : na)