Институциональные торговые стратегии, основанные на ценовом действии

Обзор

Эта стратегия называется Институциональная стратегия торговли, основанная на ценовых действиях. Она пытается использовать некоторые торговые модели институциональных трейдеров, в частности, их склонность к размещению заказов вблизи конкретного блока заказов. Эта стратегия объединяет элементы справедливой стоимости, ликвидности и ценовых действий для определения времени входа и выхода на рынок.

Стратегический принцип

В основе этой стратегии лежит выявление блоков заказов в ячейках - ценовых зон, в которых в прошлом происходило большое количество институциональной торговой активности. Эти зоны связаны с значительной ликвидностью. Блоки заказов определяются с использованием ценовой структуры, обычно связанной с ключевыми техническими ценовыми уровнями.

Справедливая стоимость определяется как разумная цена на инструмент, основанный на таких показателях, как движущаяся средняя. Это считается сигналом рыночного дисбаланса, когда текущая цена находится далеко от справедливой стоимости.

Ключевым фактором также является ликвидность, поскольку институциональные трейдеры, как правило, совершают сделки в зонах с высокой ликвидностью.

Эта стратегия определяет справедливую стоимость, рассчитывая простые скользящие средние. Затем она идентифицирует потенциальные блоки заказов длиной в 20 циклов. Если разница между ценой закрытия и справедливой стоимостью составляет менее 38,2% от общей высоты блоков заказов, то определяется блок заказов.

Множественные блоки заказов рассматриваются как сигнал к покупке. Пустые блоки заказов рассматриваются как сигнал к продаже.

Анализ преимуществ

Основным преимуществом стратегии является использование торговых моделей институциональных трейдеров, что может позволить ей превзойти стратегии, основанные на более механизированных показателях. Она объединяет несколько различных типов анализа, обращая внимание на потоки заказов и ценные зоны.

Другие преимущества:

- Использование ликвидности для достижения лучших результатов

- Зависимость от понятий, которые легко визуализировать и понять, например, потоки заказов

- Легко визуализировать блок заказов на графике

- Гибкость в настройке параметров, таких как длина блока

Анализ рисков

Однако есть и потенциальные риски, связанные с этой стратегией:

- Опираться на суждения о прошлых ценовых действиях

- Невозможность нормальной работы на рынке без потока заказов

- Возможно, это ложный сигнал.

- Возможно, мы пропустим краткосрочные тенденции.

Чтобы снизить эти риски, рекомендуется рассмотреть:

- Фильтрация ложных сигналов в сочетании с другими показателями

- Настройка параметров, таких как длина блока

- Фильтрация сигналов от торгов

Направление оптимизации

Вот некоторые из возможных оптимизаций стратегии:

- Тестирование и оптимизация ключевых параметров, таких как длина блока и процентная погрешность справедливой цены.

- Добавление других показателей и фильтров для улучшения качества

- Внедрение механизмов сдерживания убытков и получения прибыли

- Объединение большего количества источников данных, таких как книга заказов

- Тестирование на прочность в разные периоды времени (в течение суток, в течение нескольких дней и т. д.) и на разных рынках

- Добавление прогнозов машинного обучения для фильтрации сигналов

Подвести итог

В целом, эта стратегия предлагает уникальный способ использования торговых действий институциональных трейдеров. Она объединяет несколько элементов и имеет определенные преимущества. Однако, как и большинство торговых стратегий, она также подвержена риску при изменениях рынка и неожиданном ценовом поведении.

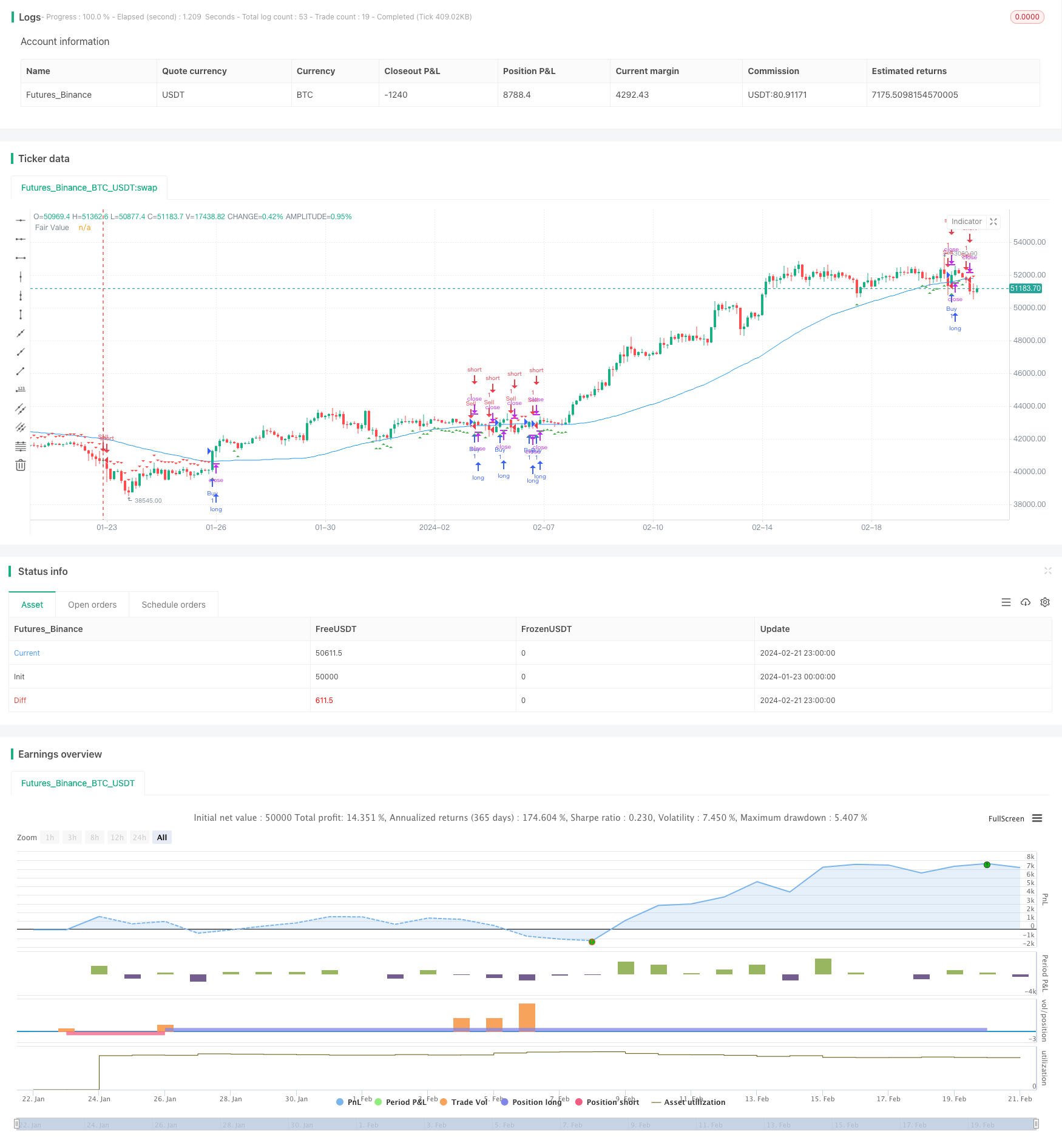

/*backtest

start: 2024-01-23 00:00:00

end: 2024-02-22 00:00:00

period: 3h

basePeriod: 15m

exchanges: [{"eid":"Futures_Binance","currency":"BTC_USDT"}]

*/

//@version=5

strategy("ICT Strategy", overlay=true)

// Input variables

length = input.int(20, minval=1, title="Order Block Length")

fairValuePeriod = input.int(60, minval=1, title="Fair Value Period")

// Calculate fair value

fairValue = ta.sma(close, fairValuePeriod)

// Determine order blocks

isOrderBlock(high, low) =>

highestHigh = ta.highest(high, length)

lowestLow = ta.lowest(low, length)

absHighLowDiff = highestHigh - lowestLow

absCloseFairValueDiff = (close - fairValue)

(absCloseFairValueDiff <= 0.382 * absHighLowDiff)

isBuyBlock = isOrderBlock(high, low) and close > fairValue

isSellBlock = isOrderBlock(high, low) and close < fairValue

// Plot fair value and order blocks

plot(fairValue, color=color.blue, title="Fair Value")

plotshape(isBuyBlock, style=shape.triangleup, location=location.belowbar, color=color.green, size=size.small)

plotshape(isSellBlock, style=shape.triangledown, location=location.abovebar, color=color.red, size=size.small)

// Strategy logic

if (isBuyBlock)

strategy.entry("Buy", strategy.long)

if (isSellBlock)

strategy.entry("Sell", strategy.short)