На основе стратегии двойного разворота

Обзор

Двойная обратная стратегия - это количественная стратегия, которая сочетает в себе 123 обратных и трехдневные обратные формы для улучшения качества торгового сигнала и снижения риска. Эта стратегия использует метод торговли, в котором индикатор дифференцированной цены в сочетании с индикатором k-линейной формы торгуется, когда оба индикатора сигнализируют одновременно, что повышает точность сигнала.

Стратегический принцип

Двойная обратная стратегия сочетает в себе два различных типа торговых стратегий, первая - 123 обратная стратегия, которая использует индикатор разрыва и сигнализирует о обратном повороте цены закрытия на два дня подряд, а случайный индикатор вызывает падение. Другая - стратегия трехдневного обратного формата, которая наблюдает за трехмесячной к-линией и сигнализирует о наименьшей цене в середине дня, а в последний день - о том, что цена закрытия превышает максимальную цену предыдущего дня.

В частности, 123-дневная стратегия обратного обращения использует 9-дневный случайный показатель для определения перепродажи. Если цена падает два дня подряд, и случайный показатель ниже 50, это сигнал к покупке; если она растет два дня подряд, и случайный показатель выше 50, это сигнал к продаже.

Двойная обратная стратегия требует одновременного появления обоих сигналов для открытия позиции. Это значительно снижает уровень ложных сигналов, что позволяет системе торговать только при высокой вероятности.

Анализ преимуществ

По сравнению с одной стратегией, двойная реверсионная стратегия имеет следующие преимущества:

- Улучшение качества сигнала и уменьшение ложных сигналов

- Двойная проверка показателей, меньшая вероятность отмены

- Использование возможностей для краткосрочного и среднесрочного переворота

- Легко понять и применить

Риски и решения

Основным риском двойной реверсивной стратегии является упущение некоторых возможностей. Из-за жестких требований к сигналу некоторые торговые возможности для одного индикатора будут пропущены. Это может быть решено путем корректировки параметров, смягчения условий одного из индикаторов, частично увеличения частоты торгов.

Другой риск заключается в том, что в некоторых экстремальных ситуациях двойные показатели имеют большую вероятность одновременной неэффективности. Для таких случаев можно увеличить механизм остановки убытков, быстро погасить позиции и уменьшить потери. Или отменить торговый сигнал, чтобы избежать открытия позиции в соответствии с характеристиками экстремальных ситуаций, которые исторически доказали неэффективность.

Рекомендации по оптимизации

Двойная обратная стратегия может быть оптимизирована в следующих аспектах:

- Регулирование параметров случайного показателя для повышения точности определения перекупа и перепродажи

- Проверка эффективности различных видов торговли в поисках оптимального подхода

- Повышение точности сигналов с помощью машинного обучения

- Поиск оптимального времени для открытия позиции в сочетании с другими статистическими характеристиками рынка, такими как изменение объема торговли, колебания в течение дня и т. Д.

Подвести итог

Стратегия двойного поворота успешно сочетает в себе идею поворотной торговли с анализом k-линейной формы. Она полностью раскрывает закономерности, которые являются основой краткосрочного и среднесрочного возвращения цены, эффективно используя возможности, предоставляемые поворотом. По сравнению с методом простого следования тенденциям, эта стратегия находит баланс между контролем рисками и доходами.

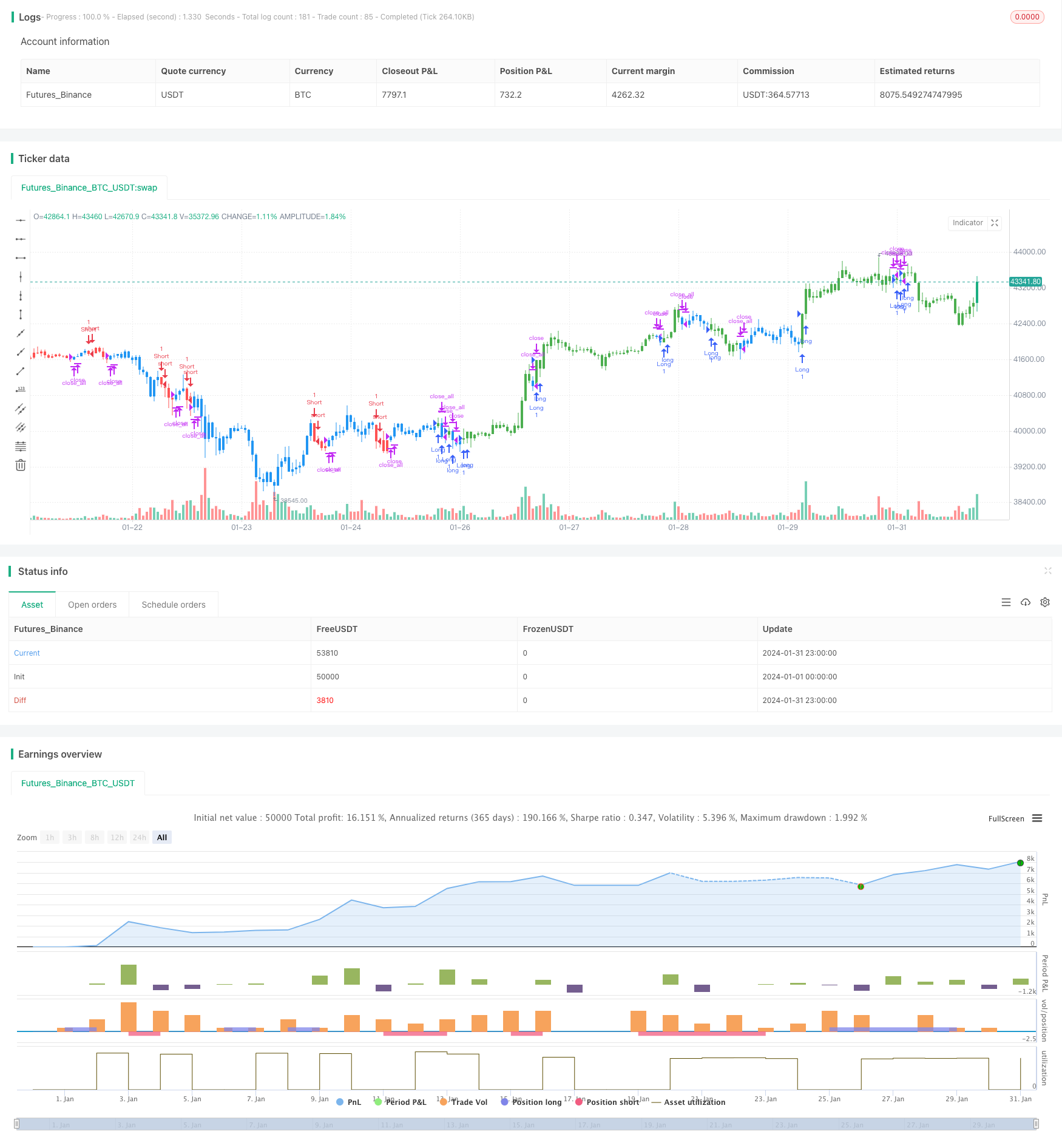

/*backtest

start: 2024-01-01 00:00:00

end: 2024-01-31 23:59:59

period: 1h

basePeriod: 15m

exchanges: [{"eid":"Futures_Binance","currency":"BTC_USDT"}]

*/

//@version=3

////////////////////////////////////////////////////////////

// Copyright by HPotter v1.0 17/04/2019

// This is combo strategies for get

// a cumulative signal. Result signal will return 1 if two strategies

// is long, -1 if all strategies is short and 0 if signals of strategies is not equal.

//

// First strategy

// This System was created from the Book "How I Tripled My Money In The

// Futures Market" by Ulf Jensen, Page 183. This is reverse type of strategies.

// The strategy buys at market, if close price is higher than the previous close

// during 2 days and the meaning of 9-days Stochastic Slow Oscillator is lower than 50.

// The strategy sells at market, if close price is lower than the previous close price

// during 2 days and the meaning of 9-days Stochastic Fast Oscillator is higher than 50.

//

// Secon strategy

// This startegy based on 3-day pattern reversal described in "Are Three-Bar

// Patterns Reliable For Stocks" article by Thomas Bulkowski, presented in

// January,2000 issue of Stocks&Commodities magazine.

// That pattern conforms to the following rules:

// - It uses daily prices, not intraday or weekly prices;

// - The middle day of the three-day pattern has the lowest low of the three days, with no ties allowed;

// - The last day must have a close above the prior day's high, with no ties allowed;

// - Each day must have a nonzero trading range.

//

// WARNING:

// - For purpose educate only

// - This script to change bars colors.

////////////////////////////////////////////////////////////

Reversal123(Length, KSmoothing, DLength, Level) =>

vFast = sma(stoch(close, high, low, Length), KSmoothing)

vSlow = sma(vFast, DLength)

pos = 0.0

pos := iff(close[2] < close[1] and close > close[1] and vFast < vSlow and vFast > Level, 1,

iff(close[2] > close[1] and close < close[1] and vFast > vSlow and vFast < Level, -1, nz(pos[1], 0)))

pos

BarReversalPattern() =>

pos = 0.0

pos := iff(open[2] > close[2] and high[1] < high[2] and low[1] < low[2] and low[0] > low[1] and high[0] > high[1], 1,

iff(open[2] < close[2] and high[1] > high[2] and low[1] > low[2] and high[0] < high[1] and low[0] < low[1], -1, nz(pos[1], 0)))

pos

strategy(title="Combo Strategies 123 Reversal and 3-Bar-Reversal-Pattern", shorttitle="Combo Backtest", overlay = true)

Length = input(14, minval=1)

KSmoothing = input(1, minval=1)

DLength = input(3, minval=1)

Level = input(50, minval=1)

reverse = input(false, title="Trade reverse")

posReversal123 = Reversal123(Length, KSmoothing, DLength, Level)

pos3BarReversalPattern = BarReversalPattern()

pos = iff(posReversal123 == 1 and pos3BarReversalPattern == 1 , 1,

iff(posReversal123 == -1 and pos3BarReversalPattern == -1, -1, 0))

possig = iff(reverse and pos == 1, -1,

iff(reverse and pos == -1, 1, pos))

if (possig == 1)

strategy.entry("Long", strategy.long)

if (possig == -1)

strategy.entry("Short", strategy.short)

if (possig == 0)

strategy.close_all()

barcolor(possig == -1 ? red: possig == 1 ? green : blue )