На основе динамической стратегии поглощающего тренда

Обзор

Стратегия динамического поглощения трендов - это стратегия, основанная на поглощении форм, в соответствии с которой торгуются в направлении тренда. Эта стратегия использует средний реальный диапазон колебаний (ATR) для идентификации рыночной волатильности, индикатор супер-трендов для определения направления тенденции рынка, совершает многократные операции по ликвидации, когда они соответствуют поглощению форм и совпадают с направлением тенденции.

Стратегический принцип

- ATR используется для измерения рыночной волатильности.

- Вычислить индикаторы супертенденций, чтобы определить основные тенденции рынка.

- Определение условий многоголового рынка и пустого рынка

- Выявление форм многоголового поглощения (в восходящем тренде) и пустого поглощения (в нисходящем тренде) в соответствии с направлением тренда.

- Стоп-пост и стоп-пост рассчитываются в зависимости от формы поглощения.

- При распознавании формы поглощения и в соответствии с направлением тенденции, выполняются операции на большее или меньшее количество.

- Когда цена достигает стоп-поста или стоп-поста, она становится плоской.

- На графике обозначены формы поглощения.

Анализ преимуществ стратегии

Эта стратегия имеет следующие преимущества:

- Поглощение формы в сочетании с распознаванием трендов в торговых сигналах повышает качество сигналов.

- Подобные действия могут быть направлены на то, чтобы уменьшить риски, которые могут возникнуть в результате неэффективного использования ресурсов.

- Сигналы о том, что нужно делать больше, более четкие и легкие для понимания времени.

- Стоп-стоп поглощает как тренд, так и риск.

- Фреймворк кода ясен, его легко оптимизировать и улучшать.

Анализ стратегических рисков

Однако эта стратегия также несет в себе некоторые риски:

- Поглощение формы может быть ложным прорывом, ошибочное распознавание может привести к убыткам.

- Трудно понять параметры формы поглощения, такие как размер объема, продолжительность времени и т. д.

- Недостаточные механизмы определения тенденций могут привести к не соответствующим тенденциям операциям.

- Стоп-пост и стоп-стоп настройки зависят от опыта и могут быть слишком субъективными.

- Эффективность зависит от оптимизации параметров, требующих большого количества исторических данных.

В связи с вышеуказанными рисками их можно контролировать и улучшать следующими способами:

- В сочетании с другими техническими показателями фильтрует ложные прорывные сигналы.

- Использование более стабильных методов расчета параметров, таких как адаптированный ATR.

- Повышение надежности механизмов определения тенденций, например, внедрение моделей машинного обучения.

- Использование генетических алгоритмов для поиска оптимальных комбинаций параметров

- Проверка в более длинном временном окне, чтобы обеспечить стабильность параметров.

Направление оптимизации стратегии

В этой стратегии есть много возможностей для оптимизации:

- Модели машинного обучения могут быть введены для повышения точности определения тенденций.

- В сочетании с новыми методами идентификации форм улучшается эффективность идентификации проглоченных форм.

- Оптимизируйте свои стоп-стоп-потери с помощью новейшей стратегии стоп-стоп-лосс.

- На основе высокочастотных данных может быть разработана стратегия поглощения прорывов, более подходящая для операций на коротких линиях.

- Может применяться для корректировки и оптимизации параметров различных сортов.

Подвести итог

В целом, динамическая стратегия поглощения трендов, объединенная с четким определением тренда с помощью ярко выраженной формы поглощения, образует разумную торговую стратегию для точности входного сигнала, остановки и остановки убытков. В процессе применения можно дополнительно повысить стабильность и прибыльность стратегии путем оптимизации параметров, контроля риска и внедрения новых технологий.

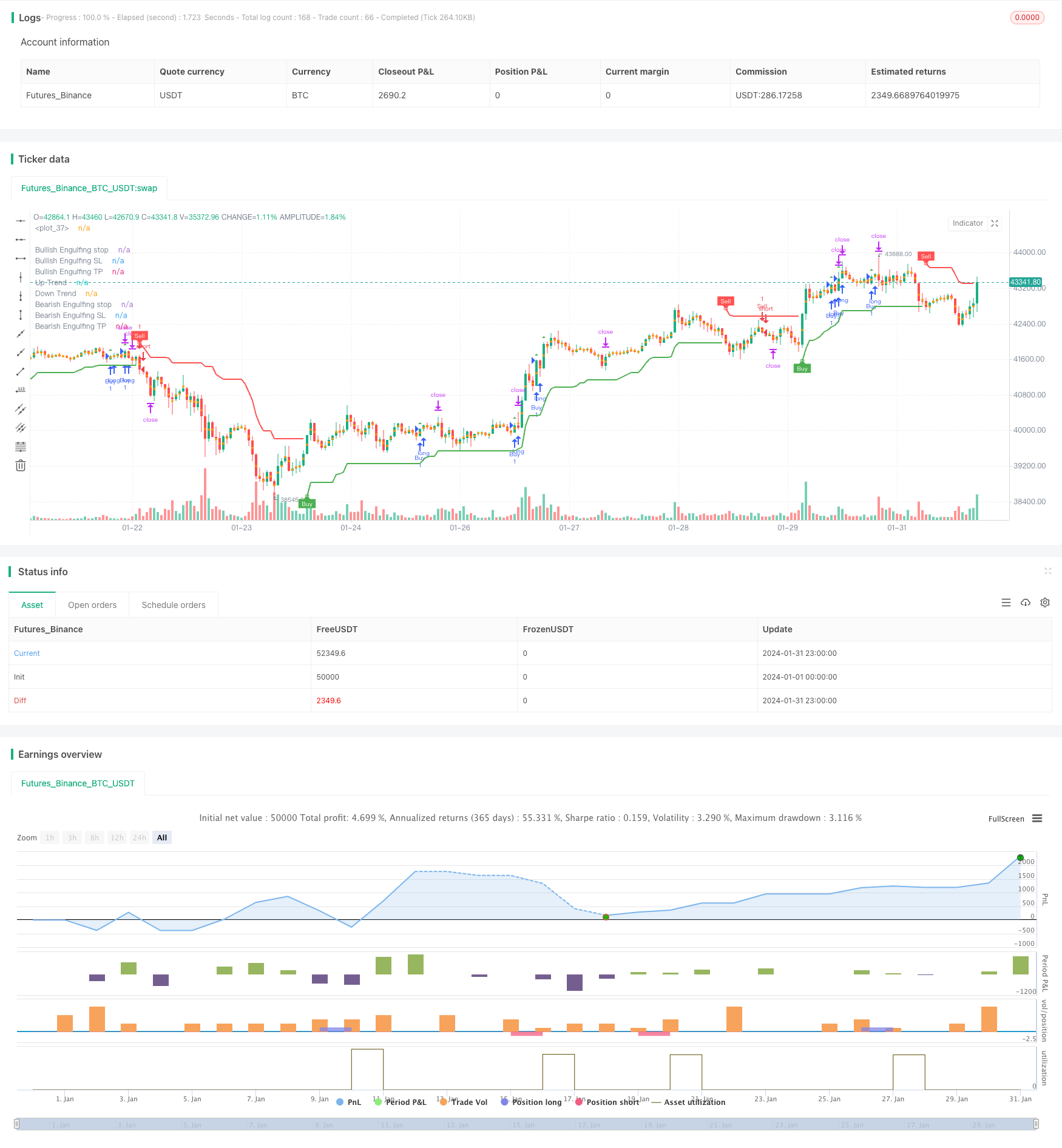

/*backtest

start: 2024-01-01 00:00:00

end: 2024-01-31 23:59:59

period: 1h

basePeriod: 15m

exchanges: [{"eid":"Futures_Binance","currency":"BTC_USDT"}]

*/

// This source code is subject to the terms of the Mozilla Public License 2.0 at https://mozilla.org/MPL/2.0/

// © Malikdrajat

//@version=4

strategy("Engulfing with Trend", overlay=true)

Periods = input(title="ATR Period", type=input.integer, defval=10)

src = input(hl2, title="Source")

Multiplier = input(title="ATR Multiplier", type=input.float, step=0.1, defval=3.0)

changeATR= input(title="Change ATR Calculation Method ?", type=input.bool, defval=true)

showsignals = input(title="Show Buy/Sell Signals ?", type=input.bool, defval=true)

highlighting = input(title="Highlighter On/Off ?", type=input.bool, defval=true)

atr2 = sma(tr, Periods)

atr= changeATR ? atr(Periods) : atr2

up=src-(Multiplier*atr)

up1 = nz(up[1],up)

up := close[1] > up1 ? max(up,up1) : up

dn=src+(Multiplier*atr)

dn1 = nz(dn[1], dn)

dn := close[1] < dn1 ? min(dn, dn1) : dn

trend = 1

trend := nz(trend[1], trend)

trend := trend == -1 and close > dn1 ? 1 : trend == 1 and close < up1 ? -1 : trend

upPlot = plot(trend == 1 ? up : na, title="Up Trend", style=plot.style_linebr, linewidth=2, color=color.green)

buySignal = trend == 1 and trend[1] == -1

plotshape(buySignal ? up : na, title="UpTrend Begins", location=location.absolute, style=shape.circle, size=size.tiny, color=color.green, transp=0)

plotshape(buySignal and showsignals ? up : na, title="Buy", text="Buy", location=location.absolute, style=shape.labelup, size=size.tiny, color=color.green, textcolor=color.white, transp=0)

dnPlot = plot(trend == 1 ? na : dn, title="Down Trend", style=plot.style_linebr, linewidth=2, color=color.red)

sellSignal = trend == -1 and trend[1] == 1

plotshape(sellSignal ? dn : na, title="DownTrend Begins", location=location.absolute, style=shape.circle, size=size.tiny, color=color.red, transp=0)

plotshape(sellSignal and showsignals ? dn : na, title="Sell", text="Sell", location=location.absolute, style=shape.labeldown, size=size.tiny, color=color.red, textcolor=color.white, transp=0)

mPlot = plot(ohlc4, title="", style=plot.style_circles, linewidth=0)

longFillColor = highlighting ? (trend == 1 ? color.green : color.white) : color.white

shortFillColor = highlighting ? (trend == -1 ? color.red : color.white) : color.white

fill(mPlot, upPlot, title="UpTrend Highligter", color=longFillColor)

fill(mPlot, dnPlot, title="DownTrend Highligter", color=shortFillColor)

alertcondition(buySignal, title="SuperTrend Buy", message="SuperTrend Buy!")

alertcondition(sellSignal, title="SuperTrend Sell", message="SuperTrend Sell!")

changeCond = trend != trend[1]

alertcondition(changeCond, title="SuperTrend Direction Change", message="SuperTrend has changed direction!")

// Define Downtrend and Uptrend conditions

downtrend = trend == -1

uptrend = trend == 1

// Engulfing

boringThreshold = input(25, title="Boring Candle Threshold (%)", minval=1, maxval=100, step=1)

engulfingThreshold = input(50, title="Engulfing Candle Threshold (%)", minval=1, maxval=100, step=1)

stopLevel = input(200, title="Stop Level (Pips)", minval=1)

// Boring Candle (Inside Bar) and Engulfing Candlestick Conditions

isBoringCandle = abs(open[1] - close[1]) * 100 / abs(high[1] - low[1]) <= boringThreshold

isEngulfingCandle = abs(open - close) * 100 / abs(high - low) <= engulfingThreshold

// Bullish and Bearish Engulfing Conditions

bullEngulfing = uptrend and close[1] < open[1] and close > open[1] and not isBoringCandle and not isEngulfingCandle

bearEngulfing = downtrend and close[1] > open[1] and close < open[1] and not isBoringCandle and not isEngulfingCandle

// Stop Loss, Take Profit, and Entry Price Calculation

bullStop = close + (stopLevel * syminfo.mintick)

bearStop = close - (stopLevel * syminfo.mintick)

bullSL = low

bearSL = high

bullTP = bullStop + (bullStop - low)

bearTP = bearStop - (high - bearStop)

// Entry Conditions

enterLong = bullEngulfing and uptrend

enterShort = bearEngulfing and downtrend

// Exit Conditions

exitLong = crossover(close, bullTP) or crossover(close, bullSL)

exitShort = crossover(close, bearTP) or crossover(close, bearSL)

// Check if exit conditions are met by the next candle

exitLongNextCandle = exitLong and (crossover(close[1], bullTP[1]) or crossover(close[1], bullSL[1]))

exitShortNextCandle = exitShort and (crossover(close[1], bearTP[1]) or crossover(close[1], bearSL[1]))

// Strategy Execution

strategy.entry("Buy", strategy.long, when=enterLong )

strategy.entry("Sell", strategy.short, when=enterShort )

// Exit Conditions for Long (Buy) Positions

if (bullEngulfing and not na(bullTP) and not na(bullSL))

strategy.exit("Exit Long", from_entry="Buy", stop=bullSL, limit=bullTP)

// Exit Conditions for Short (Sell) Positions

if (bearEngulfing and not na(bearTP) and not na(bearSL))

strategy.exit("Exit Short", from_entry="Sell", stop=bearSL, limit=bearTP)

// Plot Shapes and Labels

plotshape(bullEngulfing, style=shape.triangleup, location=location.abovebar, color=color.green)

plotshape(bearEngulfing, style=shape.triangledown, location=location.abovebar, color=color.red)

// Determine OP, SL, and TP

plot(bullEngulfing ? bullStop : na, title="Bullish Engulfing stop", color=color.red, linewidth=3, style=plot.style_linebr)

plot(bearEngulfing ? bearStop : na, title="Bearish Engulfing stop", color=color.red, linewidth=3, style=plot.style_linebr)

plot(bullEngulfing ? bullSL : na, title="Bullish Engulfing SL", color=color.red, linewidth=3, style=plot.style_linebr)

plot(bearEngulfing ? bearSL : na, title="Bearish Engulfing SL", color=color.red, linewidth=3, style=plot.style_linebr)

plot(bullEngulfing ? bullTP : na, title="Bullish Engulfing TP", color=color.green, linewidth=3, style=plot.style_linebr)

plot(bearEngulfing ? bearTP : na, title="Bearish Engulfing TP", color=color.green, linewidth=3, style=plot.style_linebr)