Стратегия торговли на прорывах, основанная на скользящих средних

Обзор

Стратегия является стратегией прорыва торговли на основе движущихся средних. Основная идея стратегии заключается в том, чтобы судить о тенденциях рынка, сравнивая текущие цены закрытия с движущимися средними за определенный период, и торговать при прорыве движущихся средних.

Стратегический принцип

В основе этой стратегии лежит скользящая средняя. Скользящая средняя - это кривая, которая соединяет средние значения цены закрытия за определенный период времени и способна сгладить краткосрочные колебания цен, отражая среднесрочные и долгосрочные тенденции цен на акции.

Конкретные принципы стратегии следующие:

- Вычислить скользящее среднее за определенный период (предполагается 20).

- Определить, будет ли текущая цена закрытия выше или ниже скользящей средней.

- Если пересечь скользящую среднюю, то открыть позицию сделать больше, стоп-позиция 1% от цены открытия позиции, стоп-позиция 3% от цены открытия позиции.

- Если ниже пересечь движущуюся среднюю, открыть позицию пустой, стоп-убыток составляет 1% от цены открытия позиции, и стоп-стоп - 3% от цены открытия позиции.

- Если уже открыта позиция, то следует определить, достигнута ли точка остановки или остановки:

- Если многоочередная позиция достигает уровня стоп-лосса или стоп-принципа, то она будет ликвидирована.

- Если пустая позиция достигает уровня стоп-лосса или стоп-принципа, то она пропадает.

- На графике изображены скользящие средние, чтобы можно было наблюдать отношение цены акций к средней линии.

Анализ преимуществ

Преимущества этой стратегии заключаются в следующем:

- Простая в использовании: стратегия использует только одну скользящую среднюю, логика четкая, легко понятна и реализуема.

- Следить за тенденциями: движущиеся средние отражают среднесрочные и долгосрочные тенденции цен на акции, и, открывая позиции, вы можете следить за основными тенденциями рынка, нарушая движущиеся средние.

- Фиксированный риск-вознаграждение: Стоп-лосс и стоп-стоп-позиции стратегии фиксированы, соотношение риска-вознаграждения составляет 1:3, что позволяет строго контролировать риск каждой сделки.

- Широкая применимость: стратегия может быть применена в различных рынках и разновидностях, таких как акции, фьючерсы, иностранная валюта и т. д.

Анализ рисков

Несмотря на определенные преимущества этой стратегии, есть некоторые риски:

- Параметрическая оптимизация: ключевым параметром стратегии является периодичность движущихся средних, и различные периоды могут привести к различным результатам. Если параметры выбраны неправильно, это может привести к недействительности стратегии.

- Рыночные риски: эта стратегия лучше всего работает на трендовых рынках, но может вызвать большое количество ложных сигналов на колеблющихся рынках, что приводит к частым сделкам и потерем средств.

- Скольжение и стоимость сделки: стратегия может создавать больше торговых сигналов, а частота торгов увеличивает скольжение и стоимость сделки, что влияет на общую эффективность стратегии.

Чтобы снизить эти риски, можно рассмотреть следующие улучшения:

- Оптимизация параметров, чтобы найти оптимальное сочетание параметров для текущего рынка.

- Добавлены другие фильтрующие условия, такие как объем торгов, волатильность и т.д., чтобы уменьшить количество ложных сигналов.

- Контроль частоты транзакций, например, добавление фильтров сигналов, чтобы избежать слишком частых транзакций.

Направление оптимизации

- Комбинирование с несколькими временными периодами: можно рассматривать движущиеся средние, объединенные с различными временными периодами, такие как краткосрочные, среднесрочные и долгосрочные средние линии, для получения торговых сигналов в зависимости от их соединения и перекрестных ситуаций. Таким образом, можно более полно судить о тенденциях рынка и повысить надежность сигналов.

- Динамический стоп-стоп: в настоящее время позиция стоп-стопа стратегии является фиксированной, можно рассмотреть возможность динамического корректировки стоп-стопа в зависимости от рыночных колебаний, например, с использованием ATR (Average True Range) для расчета динамического стоп-стоп-стопа. Таким образом, можно лучше адаптироваться к изменениям рынка и повысить гибкость стратегии.

- Добавление других технических показателей: помимо скользящих средних, можно добавить другие технические показатели, такие как MACD, RSI и т. Д., Чтобы совместно подтвердить торговый сигнал с помощью нескольких показателей и повысить надежность сигнала.

- Адаптация к рыночной среде: можно адаптировать параметры или правила стратегии в зависимости от различных рыночных условий, таких как трендовые рынки, рыночные колебания и т. Д., Чтобы адаптироваться к различным рыночным особенностям, повысить адаптивность и стабильность стратегии.

- Присоединение к управлению позициями: в настоящее время позиция на каждую сделку в стратегии является фиксированной, можно рассмотреть возможность динамического изменения размера позиции на каждую сделку в зависимости от рыночной волатильности, средств на счету и других факторов, чтобы лучше контролировать риск и повысить эффективность использования средств.

Благодаря этим оптимизационным мерам можно повысить надежность, адаптивность и стабильность стратегии, лучше адаптироваться к изменениям рынка и улучшить ее общую производительность.

Подвести итог

Эта стратегия является простой и удобной стратегией для отслеживания тенденций, которая сравнивает отношения между ценой закрытия и движущимися средними и генерирует торговый сигнал при прорыве цены через среднюю линию. Преимущества этой стратегии заключаются в логической ясности, широкой применимости и возможности отслеживать основные тенденции рынка. Но в то же время существуют некоторые риски, такие как выбор параметров, рыночный риск, стоимость торговли и т. д. Для улучшения стратегии можно рассмотреть многоциклические комбинации времени, динамические остановки убытков, включение других технических показателей, адаптация к рыночной среде, оптимизация управления позициями и т. д.

В целом, эта стратегия может использоваться в качестве основной торговой стратегии, подходящей для изучения и использования новичками. Однако в практическом применении, в зависимости от конкретных рыночных условий и собственных предпочтений в отношении риска, стратегия также нуждается в соответствующей оптимизации и улучшении, чтобы повысить стабильность и прибыльность стратегии. В то же время, любая стратегия имеет свои ограничения, не может быть слепо опираться на нее, и должна сочетаться с другими методами и инструментами, такими как фундаментальный анализ, управление рисками и т. Д., Чтобы более полно охватить рыночные возможности и контролировать торговые риски.

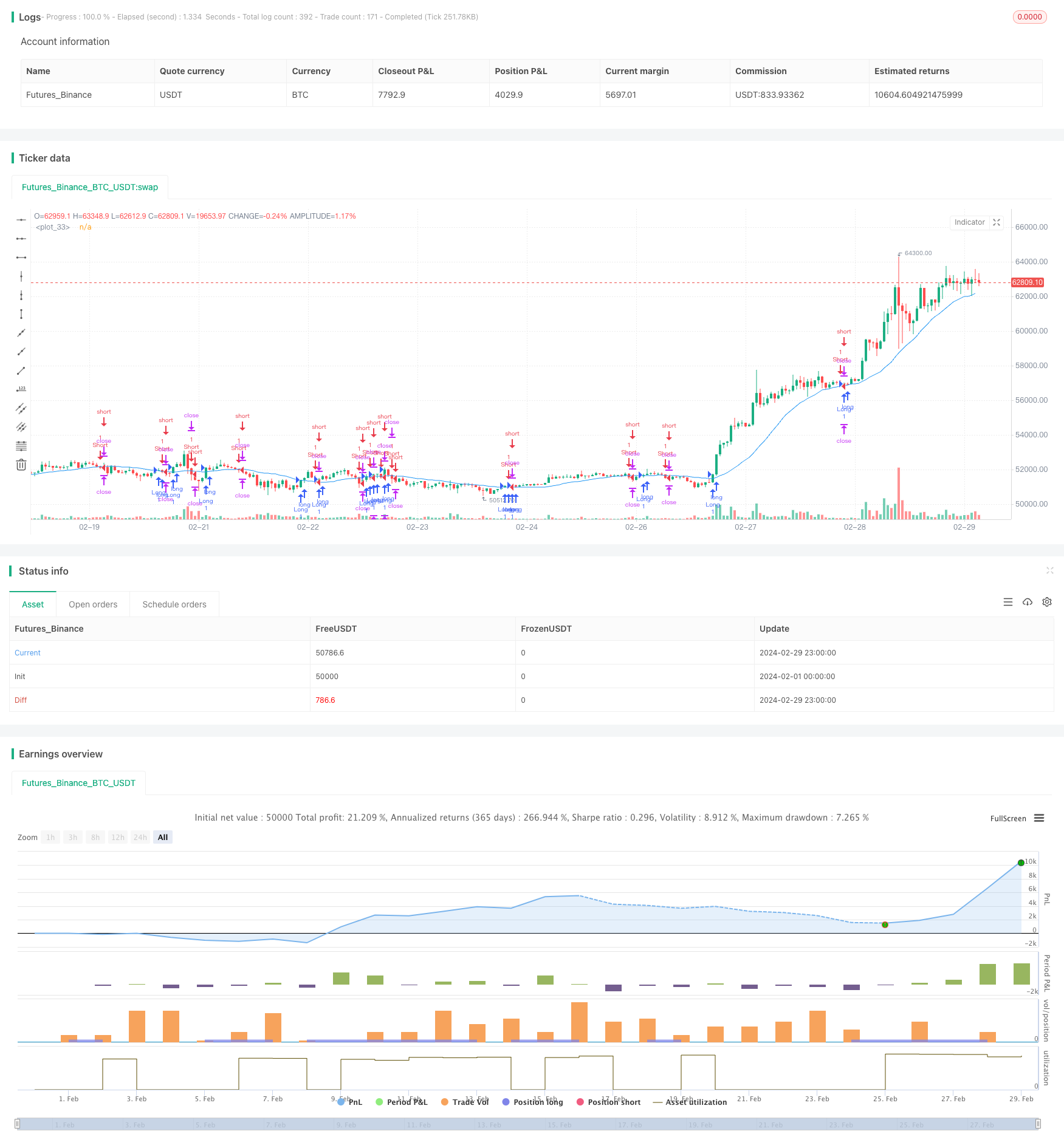

/*backtest

start: 2024-02-01 00:00:00

end: 2024-02-29 23:59:59

period: 1h

basePeriod: 15m

exchanges: [{"eid":"Futures_Binance","currency":"BTC_USDT"}]

*/

//@version=4

strategy("Nifty Breakout Strategy", overlay=true)

// Define Inputs

breakoutPeriod = input(20, title="Breakout Period")

stopLossPercent = input(1, title="Stop Loss (%)") / 100

takeProfitPercent = input(3, title="Take Profit (%)") / 100

// Calculate Moving Average

smaValue = sma(close, breakoutPeriod)

// Define Breakout Conditions

longCondition = crossover(close, smaValue)

shortCondition = crossunder(close, smaValue)

// Set Stop Loss and Take Profit Levels

longStopLoss = close * (1 - stopLossPercent)

longTakeProfit = close * (3 + takeProfitPercent)

shortStopLoss = close * (1 + stopLossPercent)

shortTakeProfit = close * (3 - takeProfitPercent)

// Execute Long Trade

if (longCondition)

strategy.entry("Long", strategy.long)

strategy.exit("LongExit", "Long", stop=longStopLoss, limit=longTakeProfit)

// Execute Short Trade

if (shortCondition)

strategy.entry("Short", strategy.short)

strategy.exit("ShortExit", "Short", stop=shortStopLoss, limit=shortTakeProfit)

// Plot Moving Average for Visualization

plot(smaValue, color=color.blue)