На основе стратегии пересечения двойной скользящей средней

Обзор стратегии

Двойная равновесная стратегия является классической стратегией отслеживания тенденций. Эта стратегия использует движущиеся средние с двумя различными периодами для захвата рыночных тенденций, когда быстрая равновесная линия производит многосигналы при прохождении медленной средней линии, а при прохождении медленной средней линии - пустые сигналы при прохождении медленной средней линии.

Стратегический принцип

В коде стратегии используются две движущиеся средние, одна из которых является быстрой средней ((по умолчанию 14-й период), а другая - медленной средней ((по умолчанию 28-й период). Типы движущихся средних могут быть выбраны: простая движущаяся средняя ((SMA), показательная движущаяся средняя ((EMA), весовая движущаяся средняя ((WMA) и относительная движущаяся средняя ((RMA).

Основная логика этой стратегии состоит в следующем:

- Вычисление значения быстрого среднего и медленного среднего

- Если быстрый проходит медленный по средней линии, то создается много сигналов, открывается много позиций.

- Если быстрая средняя линия пересекает медленную среднюю линию, и допускается открытие позиции (allowShorting=true), создается сигнал открытия позиции.

- Если быстрая средняя линия пересекает медленную среднюю линию, и не допускается разрыв (allowShorting=false), выровняется многоочередная позиция

С помощью такой логики стратегия может следить за основными тенденциями рынка, держать позиции с несколькими головами в восходящих тенденциях, держать позиции с пустыми головами в нисходящих тенденциях или ждать пустых позиций.

Стратегические преимущества

- Логика проста, ясна, легко понятна и реализуема.

- Применимо к трендовым рынкам, которые могут эффективно улавливать среднесрочные и долгосрочные тенденции рынка

- Параметры настраиваются для различных рынков и торговых сортов

- Возможно ли использование свободного времени в зависимости от рыночных особенностей и личных предпочтений?

- Подвижные средние - классический показатель технического анализа, широко используемый и проверенный

Стратегический риск

- Частые пересечения равномерных линий могут привести к частым сделкам и увеличить стоимость сделки в нестабильных рынках.

- Выбор быстрой средней слишком короткий или медленной средней слишком длинный, может привести к задержке сигнала и пропуску оптимального момента торговли

- Стратегия может привести к последовательным убыткам при смене рыночных тенденций

- Фиксированный среднелинейный цикл параметров, который может не адаптироваться к динамическим изменениям рынка

Для борьбы с этими рисками можно предпринять следующие меры:

- Оптимизируйте параметры среднелинейного цикла в соответствии с рыночными характеристиками, выбирая подходящую скоростную среднелинейную длину

- В волатильных рынках можно рассмотреть возможность добавления условий фильтрации, таких как фильтрация ATR, или фильтрация с равномерным перекрестным углом.

- Разумная установка стоп-стоп и контроль риска в одной сделке

- Периодическая обратная оценка, корректировка параметров стратегии в соответствии с изменениями рынка

Оптимизация стратегии

- Внедрение новых технических показателей, таких как MACD, RSI и т. д., создание многофакторной стратегии для повышения точности сигналов

- Оптимизация управления позициями с учетом факторов, таких как ATR или волатильность, динамическая корректировка размеров позиций

- Для борьбы с волатильностью рынка можно рассмотреть возможность использования трендовых индикаторов, таких как ADX, чтобы избежать частых торгов.

- Использование алгоритмов машинного обучения или оптимизации для автоматического поиска оптимальных комбинаций параметров

Эти оптимизации могут повысить адаптивность и устойчивость стратегии, чтобы лучше адаптироваться к различным рыночным условиям. Однако следует учитывать, что чрезмерная оптимизация может привести к тому, что стратегия будет перенастраиваться и плохо работать в реальном мире.

Подвести итог

Двухлинейный пересечение является классической стратегией для отслеживания тенденций, которая генерирует торговый сигнал через пересечение движущихся средних с помощью двух различных циклов. Его логика проста, легко реализована и применима к трендовым рынкам. Однако в нестабильных рынках могут возникать частые сделки и последовательные потери. Поэтому при использовании этой стратегии необходимо оптимизировать параметры равнолинейного цикла в соответствии с особенностями рынка и разумно устанавливать стоп-стоп. Кроме того, можно повысить адаптивность и стабильность стратегии путем введения большего количества технических показателей, оптимизации управления позициями, методов определения тенденций и т. д.

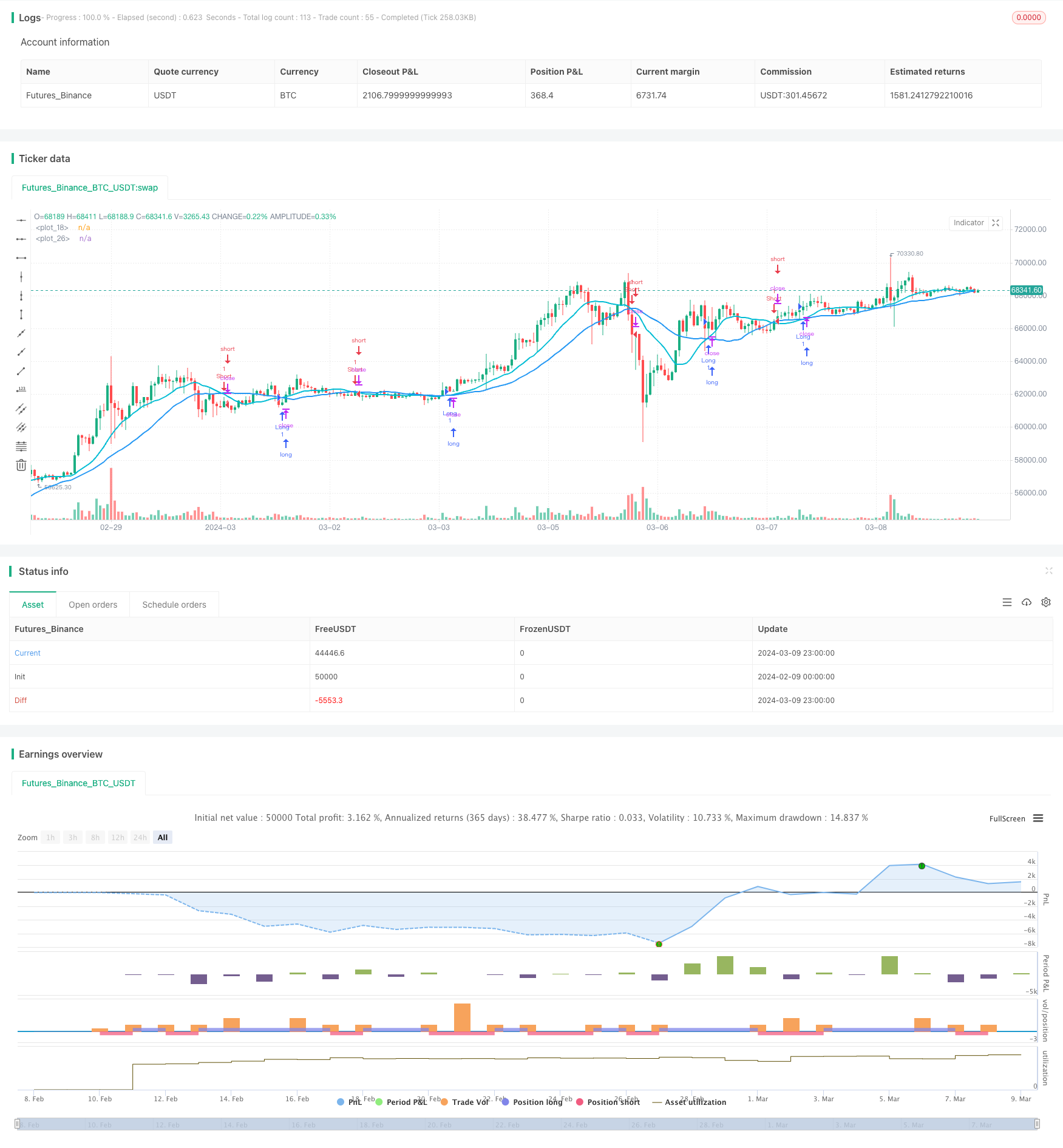

/*backtest

start: 2024-02-09 00:00:00

end: 2024-03-10 00:00:00

period: 1h

basePeriod: 15m

exchanges: [{"eid":"Futures_Binance","currency":"BTC_USDT"}]

*/

// This Pine Script™ code is subject to the terms of the Mozilla Public License 2.0 at https://mozilla.org/MPL/2.0/

// © z4011

//@version=5

strategy("#2idagos", overlay=true, margin_long=100, margin_short=100)

allowShorting = input.bool(true, "Allow Shorting")

fastMALength = input.int(14, "Fast MA Length")

slowMALength = input.int(28, "Slow MA Length")

fastMAType = input.string("Simple", "Fast MA Type", ["Simple", "Exponential", "Weighted", "Relative"])

slowMAType = input.string("Simple", "Fast MA Type", ["Simple", "Exponential", "Weighted", "Relative"])

float fastMA = switch fastMAType

"Simple" => ta.sma(close, fastMALength)

"Exponential" => ta.ema(close, fastMALength)

"Weighted" => ta.wma(close, fastMALength)

"Relative" => ta.rma(close, fastMALength)

plot(fastMA, color = color.aqua, linewidth = 2)

float slowMA = switch slowMAType

"Simple" => ta.sma(close, slowMALength)

"Exponential" => ta.ema(close, slowMALength)

"Weighted" => ta.wma(close, slowMALength)

"Relative" => ta.rma(close, slowMALength)

plot(slowMA, color = color.blue, linewidth = 2)

longCondition = ta.crossover(fastMA, slowMA)

if (longCondition)

strategy.entry("Long", strategy.long)

shortCondition = ta.crossunder(fastMA, slowMA) and allowShorting

if (shortCondition)

strategy.entry("Short", strategy.short)

closeCondition = ta.crossunder(fastMA, slowMA) and not allowShorting

if (closeCondition)

strategy.close("Long", "Close")