Двунаправленная торговая стратегия RSI с первоначальным стоп-лоссом

Обзор

Двухсторонняя торговая стратегия RSI с первоначальным остановкой - это количественная торговая стратегия, основанная на техническом индикаторе относительно сильного индекса ((RSI)). Эта стратегия использует обратную особенность RSI в зонах перекупа и перепродажи, чтобы управлять риском, совершая сверхнормативную или свободную торговлю, когда RSI пробивает определенный порог, и устанавливая первоначальную остановку, с целью получения стабильной торговой прибыли. Эта стратегия применима для торговли на часовой графике для акций с заметной тенденцией.

Стратегический принцип

В основе этой стратегии лежит индикатор RSI, динамический индикатор, измеряющий тенденцию изменения цен на рынке, который отражает состояние перекупа и перепродажи, сравнивая средний рост цен в день роста и средний падение в день падения за определенный период времени. Как правило, когда RSI выше 70, это означает, что рынок находится в состоянии перекупа, и цены могут столкнуться с давлением на обратный ход; когда RSI ниже 30, это означает, что рынок находится в состоянии перепродажи, и у цены может быть шанс на отскок.

Логика сделки в этой стратегии выглядит следующим образом:

- Расчет RSI на заданный период (по умолчанию 14).

- Если RSI на текущий час меньше 60 и больше 60, то открывайте позицию на более высоком уровне; если RSI на текущий час больше 60 и меньше 60, то закрывайте позицию на более высоком уровне.

- Открытие позиции с пробегом, если текущий часовой RSI больше 40, а текущий часовой RSI меньше 40; открытие позиции с пробегом, если текущий часовой RSI меньше 40, а текущий часовой RSI больше 40; закрытие позиции с пробегом.

- При открытии позиции одновременно устанавливается начальная стоп-стоп цена, по умолчанию 6% от цены открытия позиции, чтобы контролировать максимальный риск для одной сделки.

С помощью вышеупомянутой логики торговли стратегия может своевременно открывать позиции, когда показатель RSI преодолевает критический порог, своевременно плавить позиции, когда показатель RSI возвращается к критическому порогу, в надежде поймать рыночную тенденцию и получить торговую прибыль. В то же время, установка первоначального стоп-лоста позволяет эффективно контролировать максимальные потери в отдельных сделках и повышать способность стратегии к контролю риска.

Анализ преимуществ

RSI двунаправленная торговая стратегия с первоначальным стоп-лоском имеет следующие преимущества:

- Сильная способность к отслеживанию тенденций: индикатор RSI является эффективным индикатором отслеживания тенденций, благодаря прорыву и возврату индикатора RSI, стратегия может лучше улавливать основные тенденции рынка и адаптироваться к различным ситуациям на рынке.

- Двухсторонние торговые возможности: стратегия повышает адаптивность и прибыльность стратегии, позволяя получить торговые возможности в двух направлениях, увеличивая прибыльность стратегии, делая лишний в зоне перекупа и лишний в зоне перепродажи.

- Механизм контроля риска: с помощью установки первоначального стоп-лосса, стратегия может эффективно контролировать максимальные потери в отдельных сделках, снижая общий риск стратегии.

- Гибкость параметров: ключевые параметры стратегии, такие как цикл RSI, превышение превышения превышения, первоначальная стоп-роль, могут быть гибко изменены в зависимости от рыночных особенностей и личных предпочтений, что повышает адаптивность стратегии.

- Логическая ясность и простота: логика торговли в этой стратегии ясна и проста, ее легко понять и реализовать, и она подходит для обучения и использования новичками в количественной торговле.

Анализ рисков

Несмотря на определенные преимущества двусторонней стратегии торговли RSI и первоначального стоп-лоска, она также сопряжена с следующими потенциальными рисками:

- Риск определения тенденции: хотя RSI является эффективным индикатором для отслеживания тенденции, в некоторых рыночных ситуациях, таких как во время рыночных потрясений или в начале обратной тенденции, RSI может подавать ошибочные сигналы, что приводит к убыткам в стратегии.

- Риск оптимизации параметров: ключевые параметры стратегии, такие как цикл RSI, перекуп и перепродажа, имеют важное влияние на эффективность стратегии. Оптимизация и выбор параметров требует большого количества исторических данных и обратной проверки. Неправильная настройка параметров может привести к плохой эффективности стратегии.

- Риск первоначального остановки: несмотря на то, что установка первоначального остановки позволяет контролировать максимальные потери в одной сделке, неправильная установка первоначального остановки может привести к частым остановкам стратегии, упущению потенциальных возможностей для получения прибыли и снижению прибыли стратегии.

- Рыночные риски: стратегия хорошо работает на рынках с заметной тенденцией, но в случае значительных колебаний на рынке или событий, связанных с крупными событиями, стратегия может быть подвержена большему риску отступления.

- Риск арбитража: при открытии позиции стратегия может столкнуться с рисками арбитража, такими как скольжение, затраты на торговлю и т. д., что может повлиять на реальную прибыль стратегии.

В ответ на вышеуказанные риски можно принять следующие меры:

- В сочетании с другими техническими показателями, такими как скользящая средняя, MACD и т. д., сигнал RSI подтверждается второй раз, что повышает точность определения тенденции.

- Осуществление большого количества обратных ссылок на исторические данные, оптимизация ключевых параметров и регулярная проверка и корректировка параметров для адаптации к изменениям рынка.

- Оптимизация первоначальных параметров остановки убытков, например, использование динамических методов остановки убытков, таких как ATR, для повышения гибкости и эффективности остановки убытков.

- Следить за рыночными рисковыми событиями, при необходимости проводить операции по контролю риска, такие как снижение позиций, приостановка торговли.

- Выбор низкозатратных и ликвидных сделок с разумным контролем за объемом капитала в отдельных сделках, снижение риска арбитража.

Направление оптимизации

RSI двунаправленная торговая стратегия с первоначальным стоп-лоском также может быть оптимизирована и улучшена в следующих аспектах:

- Внедрение модуля управления свободными позициями: на основе существующей стратегии можно динамически корректировать долю свободных позиций в зависимости от таких показателей, как сила и волатильность рыночных тенденций, увеличивать позиции при сильных тенденциях, уменьшать позиции при слабых или обратных тенденциях, повышать гибкость и прибыльность стратегии.

- Оптимизация механизмов остановки и остановки: на основе существующих начальных остановок можно ввести динамические механизмы остановки и остановки, такие как отслеживание остановок, сдвижные остановки, динамическое корректирование места остановки и остановки в зависимости от рыночных колебаний и личных предпочтений в отношении риска, повышение убыточности стратегии и способность контролировать риск.

- Комбинированный многоциклический анализ: на основе существующих часовых графиков, можно ввести анализ RSI-индикаторов с несколькими циклами, такими как солнечная линия, 5 минут и т. Д., Чтобы повысить точность и надежность определения тренда путем резонанса и отклонения от многоциклического индикатора RSI.

- Введение анализа рыночной сентиментальности: RSI сам по себе является индикатором настроения, в стратегию могут быть введены другие индикаторы рыночной сентиментальности, такие как индекс паники VIX, индекс быков и медведей, чтобы фильтровать и подтверждать сигналы RSI путем количественного анализа рыночной сентиментальности и повышать устойчивость стратегии.

- Добавление модуля управления капиталом: можно ввести в стратегию методы управления капиталом, такие как принципы Келли, управление капиталом в фиксированной пропорции, рациональное распределение пропорций капитала в каждой сделке в соответствии с историческими показателями стратегии и результатами обратной связи, повышение долгосрочной стабильности и устойчивости стратегии.

Благодаря вышеуказанным оптимизациям и улучшениям можно еще больше повысить производительность и устойчивость двусторонней торговой стратегии RSI с первоначальным остановкой, чтобы лучше адаптироваться к различным рыночным условиям и торговым потребностям.

Подвести итог

Двухсторонняя стратегия торговли RSI с первоначальным стопом - это количественная торговая стратегия, основанная на трендовых характеристиках RSI, которая контролирует риск, чтобы получить стабильную торговую прибыль, устанавливая сигнал открытия позиции в зоне перекупа и перепродажи в RSI, одновременно устанавливая первоначальный стоп. Логика этой стратегии ясна и проста, имеет сильные преимущества отслеживания тенденций, много возможностей для двусторонней торговли и совершенствования механизмов контроля риска, подходящая для обучения и использования новичков в количественной торговле.

Однако в этой стратегии также есть потенциальные проблемы, такие как риск идентификации тенденций, риск оптимизации параметров, риск первоначального остановки, рыночный риск и риск арбитража, которые необходимо решить и улучшить путем использования других технических показателей, оптимизации ключевых параметров, динамической корректировки стоп-стоп, внимания к рыночным рисковым событиям и контроля за затратами на торговлю.

Кроме того, стратегия может быть оптимизирована и улучшена путем внедрения таких модулей, как управление свободными позициями, динамический стоп-стоп, многоциклический анализ, анализ рынка, анализ настроений и управление капиталом, чтобы лучше адаптироваться к различным рыночным ситуациям и торговым потребностям, повысить прибыльность, устойчивость и устойчивость стратегии.

В общем, RSI двусторонняя стратегия торговли с первоначальным стоп-лоском - это простая, практичная стратегия количественной торговли, которая может стать мощным инструментом для количественных трейдеров, чтобы помочь им получить стабильную прибыль в долгосрочной перспективе на финансовых рынках. Но любая стратегия имеет свои ограничения и риски, и количественным трейдерам необходимо тщательно выбирать и применять стратегию в зависимости от своих предпочтений в отношении риска, опыта торговли и рыночной среды, сохраняя осторожность и осознание риска во всех случаях, чтобы быть более устойчивыми и далекими на пути к количественной торговле.

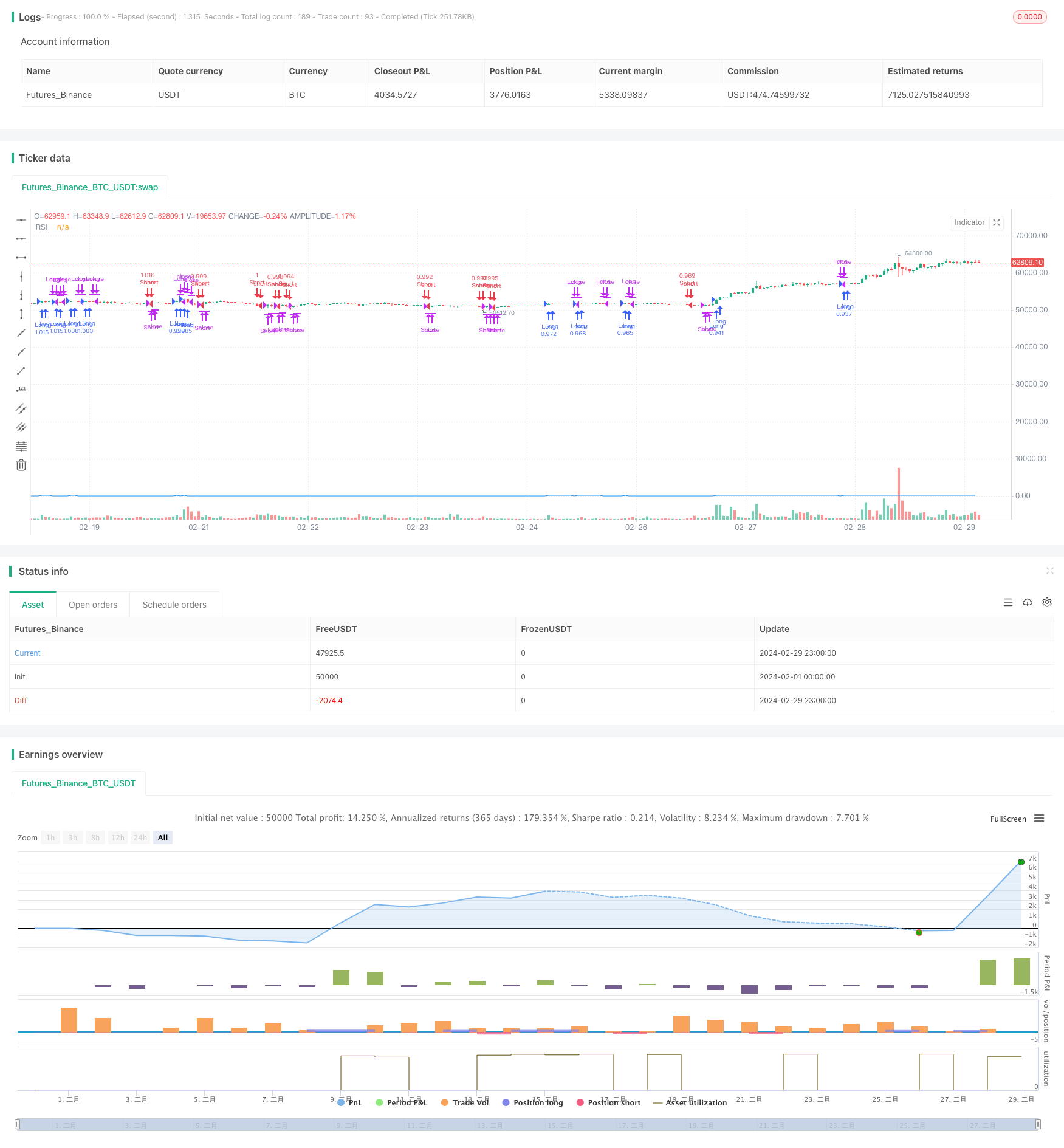

/*backtest

start: 2024-02-01 00:00:00

end: 2024-02-29 23:59:59

period: 1h

basePeriod: 15m

exchanges: [{"eid":"Futures_Binance","currency":"BTC_USDT"}]

*/

//@version=5

strategy("RSI Long and Short Strategy with Initial Stop Loss", overlay=true, default_qty_type=strategy.percent_of_equity, default_qty_value=100)

// Input parameters

rsi_length = input(14, title="RSI Length")

initial_stop_loss_percentage = input(6, title="Initial Stop Loss Percentage")

// Calculate RSI

rsi_1hour = request.security(syminfo.tickerid, "60", ta.rsi(close, rsi_length))

// Entry condition for Long trades

long_entry = rsi_1hour[1] < 60 and rsi_1hour >= 60

// Exit condition for Long trades

long_exit = rsi_1hour[1] > 60 and rsi_1hour <= 60

// Entry condition for Short trades

short_entry = rsi_1hour[1] > 40 and rsi_1hour <= 40

// Exit condition for Short trades

short_exit = rsi_1hour[1] < 40 and rsi_1hour >= 40

// Initial Stop Loss calculation

initial_stop_loss_long = close * (1 - initial_stop_loss_percentage / 100)

initial_stop_loss_short = close * (1 + initial_stop_loss_percentage / 100)

// Strategy logic for Long trades

if (long_entry)

strategy.entry("Long", strategy.long)

if (long_exit)

strategy.close("Long")

// Strategy logic for Short trades

if (short_entry)

strategy.entry("Short", strategy.short)

if (short_exit)

strategy.close("Short")

// Set initial stop loss for Long trades

strategy.exit("Initial Stop Loss Long", "Long", stop=initial_stop_loss_long)

// Set initial stop loss for Short trades

strategy.exit("Initial Stop Loss Short", "Short", stop=initial_stop_loss_short)

// Plot RSI

plot(rsi_1hour, title="RSI", color=color.blue)