Обзор

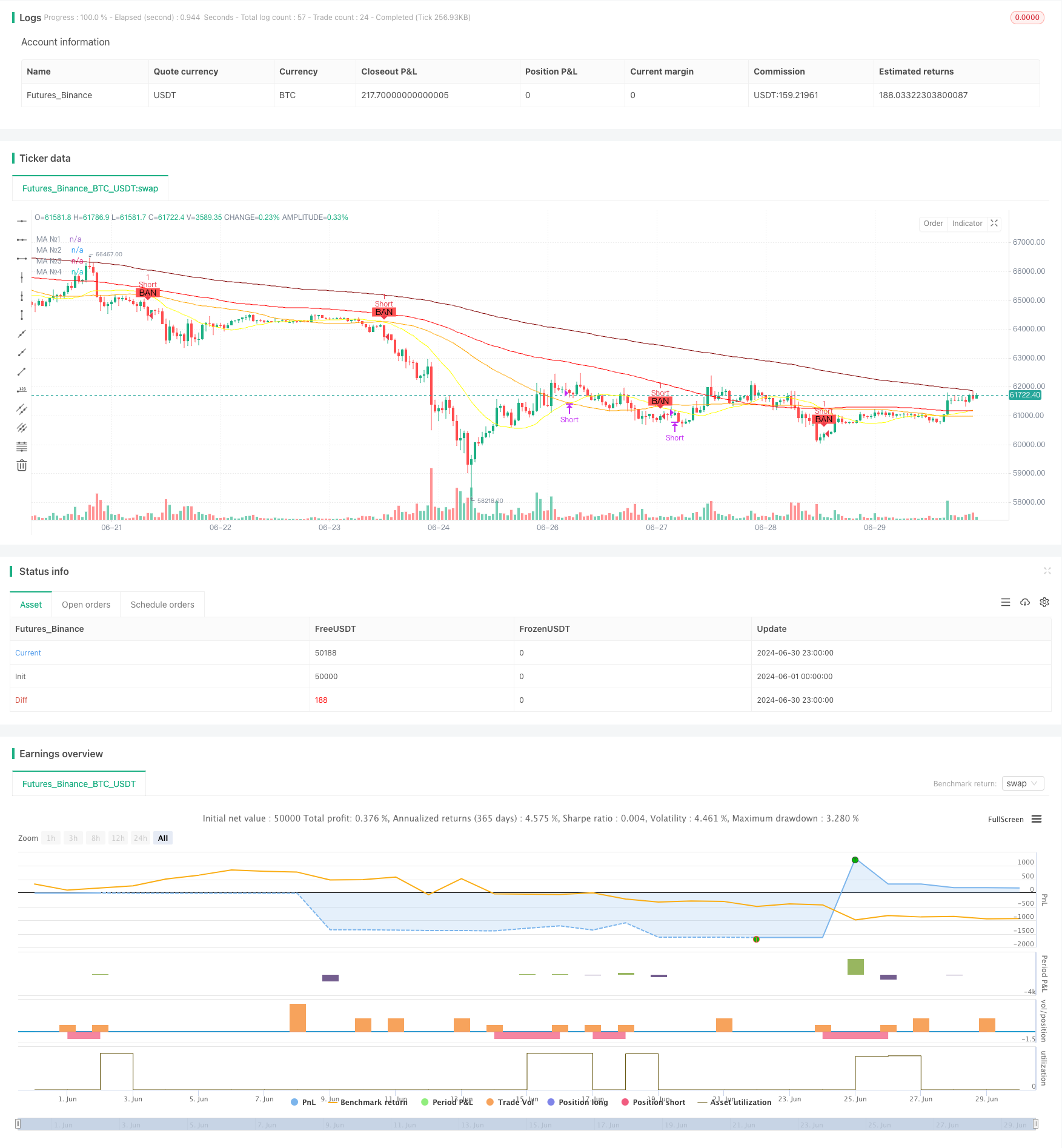

Эта стратегия является системой для отслеживания трендов, основанной на перекрестках многопериодических средних линий. Она использует движущиеся средние из 4 различных периодов, чтобы идентифицировать тенденции рынка и генерировать торговые сигналы при перекрестках средних и средних средних линий.

Стратегический принцип

Ключевым принципом этой стратегии является использование скрещивания нескольких скользящих средних для определения изменений в рыночных тенденциях. В частности:

- Используются 4 скользящих средних: MA1 ((20 циклов), MA2 ((50 циклов), MA3 ((100 циклов) и MA4 ((200 циклов)) [2].

- Когда MA1 пересекает MA2 и цена закрытия выше MA4, создается сигнал купить.

- Когда MA1 пересекает MA2 и цена закрытия ниже MA4, создается сигнал продажи.

- После входа в точку входа установлена минимальная цена (многоголовый) или максимальная цена (пустой головой).

- Выход из позиции при обратном крестовом сигнале или при достижении стоп-убытка.

Такая конструкция использует чувствительность краткосрочной средней линии (MA1) к изменениям рынка, а также подтверждает общую тенденцию через среднесрочную среднюю линию (MA2) и долгосрочную среднюю линию (MA4), что снижает риск ложных прорывов.

Стратегические преимущества

Сильная способность отслеживать тенденции: благодаря сочетанию нескольких средних линий, можно эффективно улавливать среднесрочные и долгосрочные тенденции рынка, уменьшая влияние краткосрочных колебаний.

Управление рисками: установлена динамическая стоп-лосс, которая помогает контролировать риск на каждой сделке.

Высокая гибкость: стратегии позволяют пользователям настраивать типы и параметры средней линии, которые могут быть оптимизированы в зависимости от различных рынков и видов торгов.

Хороший визуальный эффект: с помощью цветных средних линий и фоновых знаков трейдер может визуально наблюдать за состоянием рынка и торговыми сигналами.

Приспособность: может применяться в различных временных периодах и торговых видах, имеет широкое применение.

Высокий уровень автоматизации: стратегия может быть полностью автоматизирована, что позволяет снизить эмоциональное вмешательство человека.

Стратегический риск

Отсталость: скользящая средняя по своей сути является отсталым показателем, который может вызвать большое отступление в начале обратного тренда.

Не применяется для волатильных рынков: в волатильных рынках частое пересечение средних линий может привести к чрезмерной торговле и постоянным убыткам.

Риск ложного прорыва: Несмотря на использование подтверждения множественной средней линии, возможно создание ложного сигнала при краткосрочных колебаниях.

Стоп-страхи могут быть слишком строгими: использование максимальной/минимальной цены входных точек в качестве стоп-страхов может привести к преждевременным стоп-страхам на рынках с высокой волатильностью.

Не учитываются другие рыночные факторы: только цены и средний уровень, без учета других важных факторов, таких как объемы сделок и основные факторы.

Чувствительность параметров: различные среднелинейные параметры могут привести к значительно различным результатам, существует риск переизмеримости.

Направление оптимизации стратегии

Введение динамического стопа: можно рассмотреть возможность использования ATR (средняя реальная волновая amplitude) для установки более разумных стоп-позиций в соответствии с изменением волатильности рынка.

Увеличение фильтрации силы тренда: введение таких показателей, как ADX (средний индикатор тренда), для измерения силы тренда, открытие позиций только на рынках с сильной тенденцией.

Рассматривать фактор объема сделок: использование объема сделок в качестве условия подтверждения торгового сигнала повышает его надежность.

Оптимизируйте время входа: можно ждать определенного периода подтверждения после пересечения равной линии или оптимизировать точку входа в сочетании с другими техническими показателями (например, RSI).

Добавление подвижных стопов: установка следящих стопов для получения большей прибыли при сохранении тренда.

Параметрическая адаптация: рассмотреть возможность использования методов адаптации параметров, таких как адаптация среднелинейного цикла на основе динамики волатильности рынка.

В сочетании с фундаментальным анализом: корректировка стратегических действий в период публикации важных экономических данных или особых событий в ответ на потенциальные аномальные колебания.

Подвести итог

Стратегия многопериодической среднелинейной перекрестной тенденции является классическим и эффективным методом количественной торговли. Она позволяет запечатлеть среднесрочные тенденции, а также отфильтровывать краткосрочные шумы в определенной степени с помощью множества среднелинейных линий.

Будущее направление оптимизации должно быть сосредоточено на повышении качества сигналов, улучшении управления рисками и усилении адаптивности стратегий. С помощью введения большего количества технических показателей и рыночных факторов можно создать более всеобъемлющую и более стабильную торговую систему. В то же время, оптимизация параметров стратегий и механизмы адаптации также являются ключом к повышению производительности.

В целом, эта стратегия обеспечивает прочную базовую основу для торговли с отслеживанием тенденций. С постоянной оптимизацией и улучшением она имеет потенциал стать эффективной и надежной автоматизированной торговой системой. Однако, при использовании этой стратегии инвесторам все еще необходимо тщательно оценивать рыночную обстановку и соответствующим образом адаптироваться в соответствии с личными предпочтениями в отношении риска и инвестиционными целями.

//@version=5

strategy("Moving Average Ribbon with Orders", shorttitle="MA Ribbon Orders", overlay=true)

// Hàm tính toán các loại MA

ma(source, length, type) =>

type == "SMA" ? ta.sma(source, length) :

type == "EMA" ? ta.ema(source, length) :

type == "SMMA (RMA)" ? ta.rma(source, length) :

type == "WMA" ? ta.wma(source, length) :

type == "VWMA" ? ta.vwma(source, length) :

na

// MA1

show_ma1 = input(true , "MA №1", inline="MA #1")

ma1_type = input.string("SMA" , "" , inline="MA #1", options=["SMA", "EMA", "SMMA (RMA)", "WMA", "VWMA"])

ma1_source = input(close , "" , inline="MA #1")

ma1_length = input.int(20 , "" , inline="MA #1", minval=1)

ma1_color = input(color.new(color.yellow, 0), "" , inline="MA #1")

ma1 = ma(ma1_source, ma1_length, ma1_type)

plot(show_ma1 ? ma1 : na, color = ma1_color, title="MA №1")

// MA2

show_ma2 = input(true , "MA №2", inline="MA #2")

ma2_type = input.string("SMA" , "" , inline="MA #2", options=["SMA", "EMA", "SMMA (RMA)", "WMA", "VWMA"])

ma2_source = input(close , "" , inline="MA #2")

ma2_length = input.int(50 , "" , inline="MA #2", minval=1)

ma2_color = input(color.new(color.orange, 0), "" , inline="MA #2")

ma2 = ma(ma2_source, ma2_length, ma2_type)

plot(show_ma2 ? ma2 : na, color = ma2_color, title="MA №2")

// MA3

show_ma3 = input(true , "MA №3", inline="MA #3")

ma3_type = input.string("SMA" , "" , inline="MA #3", options=["SMA", "EMA", "SMMA (RMA)", "WMA", "VWMA"])

ma3_source = input(close , "" , inline="MA #3")

ma3_length = input.int(100 , "" , inline="MA #3", minval=1)

ma3_color = input(color.new(color.red, 0), "" , inline="MA #3")

ma3 = ma(ma3_source, ma3_length, ma3_type)

plot(show_ma3 ? ma3 : na, color = ma3_color, title="MA №3")

// MA4

show_ma4 = input(true , "MA №4", inline="MA #4")

ma4_type = input.string("SMA" , "" , inline="MA #4", options=["SMA", "EMA", "SMMA (RMA)", "WMA", "VWMA"])

ma4_source = input(close , "" , inline="MA #4")

ma4_length = input.int(200 , "" , inline="MA #4", minval=1)

ma4_color = input(color.new(color.maroon, 0), "" , inline="MA #4")

ma4 = ma(ma4_source, ma4_length, ma4_type)

plot(show_ma4 ? ma4 : na, color = ma4_color, title="MA №4")

// Điều kiện điểm MUA và BAN

buy_signal = ta.crossover(ma1, ma2) and close > ma4

sell_signal = ta.crossunder(ma1, ma2) and close < ma4

// Vẽ các điểm MUA và BAN

plotshape(series=buy_signal, location=location.belowbar, color=color.green, style=shape.labelup, title="Buy Signal", text="MUA")

plotshape(series=sell_signal, location=location.abovebar, color=color.red, style=shape.labeldown, title="Sell Signal", text="BAN")

// Quản lý trạng thái lệnh

var float entry_price_long = na

var float stop_price_long = na

var float entry_price_short = na

var float stop_price_short = na

if (buy_signal)

entry_price_long := close

stop_price_long := low

strategy.entry("Long", strategy.long)

if (sell_signal)

entry_price_short := close

stop_price_short := high

strategy.entry("Short", strategy.short)

// Điều kiện thoát lệnh

exit_condition_long = ta.crossunder(ma1, ma2) or close < stop_price_long

exit_condition_short = ta.crossover(ma1, ma2) or close > stop_price_short

if (exit_condition_long)

strategy.exit("Exit Long", "Long", stop=stop_price_long)

strategy.close("Long")

if (exit_condition_short)

strategy.exit("Exit Short", "Short", stop=stop_price_short)

strategy.close("Short")

// Vẽ vùng MUA và BAN

var float buy_price = na

var float sell_price = na

if (buy_signal)

buy_price := close

if (sell_signal)

sell_price := close

bgcolor(buy_price and na(sell_price) ? color.new(color.green, 90) : na)

bgcolor(sell_price and na(buy_price) ? color.new(color.red, 90) : na)