Обзор

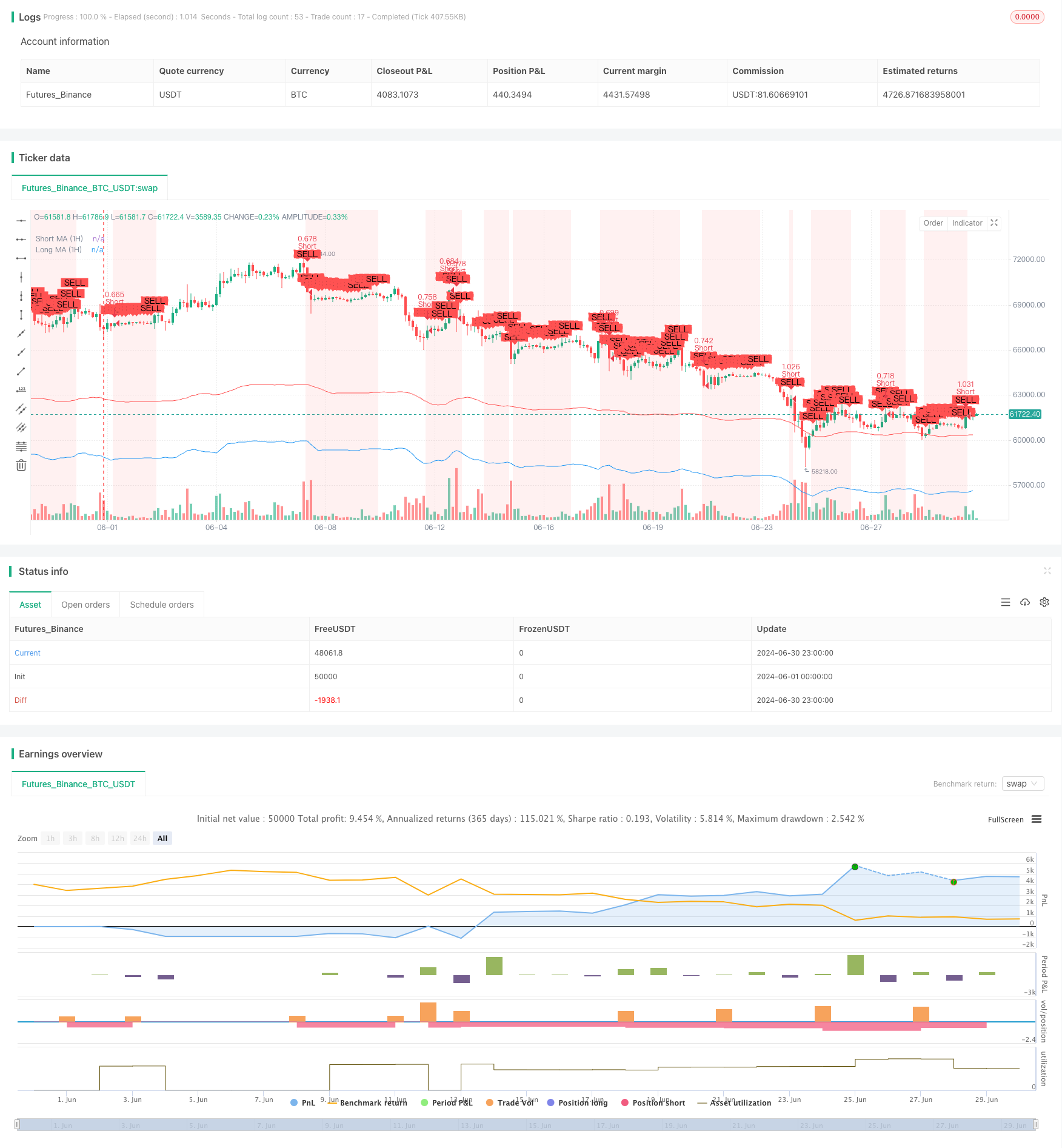

Эта стратегия является многоциклической системой торговли с отслеживанием трендов, которая объединяет движущиеся средние и индикаторы RSI для определения тенденций рынка и времени входа. Эта стратегия проводит анализ на двух временных периодах 1 час и 15 минут, чтобы повысить надежность торговых сигналов.

Стратегический принцип

Ключевым принципом стратегии является подтверждение трендов с помощью технических индикаторов на несколько временных периодов, что повышает точность торговых сигналов. В частности:

Тенденция на час подтверждена:

- Для определения направления общего тренда используются простые скользящие средние ((SMA) за 9 и 21 циклов.

- Используйте RSI для выявления потенциальных перекупов или перепродаж.

15 минутный цикл подтверждает:

- Для подтверждения краткосрочных тенденций также используются 9-циклические и 21-циклические SMA.

- Используйте RSI, чтобы дополнительно подтвердить время входа в игру.

Сигналы транзакций генерируются:

- Сигналы: короткие SMA в 1-часовом и 15-минутном циклах выше долгосрочных SMA, а RSI не достиг уровня перекупа.

- Популярный сигнал: короткие SMA в 1 час и 15 минут находятся ниже долгосрочных SMA, а RSI не достиг уровня перепродажи.

Управление рисками:

- Динамическая установка стоп-лосс и прибыльных целей с использованием ATR.

- Размер позиции рассчитывается на основе средств на счету, рисковой устойчивости и волатильности рынка.

Стратегические преимущества

Многоциклическое подтверждение: путем анализа рыночных тенденций в разные периоды времени, можно значительно снизить риск ложных прорывов и ложных сигналов.

Следить за трендом в сочетании с динамикой: движущаяся средняя используется для идентификации тенденции, а RSI - для подтверждения динамики, и эта комбинация может повысить вероятность успешной торговли.

Динамическое управление рисками: используется ATR для установки целей по остановке убытков и прибыли, которые могут автоматически корректироваться в зависимости от волатильности рынка и адаптироваться к различным рыночным условиям.

Гибкое управление позициями: размер позиции рассчитывается на основе размера счета, предпочтений к риску и волатильности рынка, что способствует долгосрочному стабильному росту капитала.

Визуальная помощь: стратегия наносит различные индикаторы и сигналы на график, чтобы трейдер мог визуально понять и оценить торговые возможности.

Стратегический риск

Риск обратного тренда: при резком обратном тренде стратегия может потерять деньги.

Слишком много сделок: в криптовалютном рынке может быть слишком много торговых сигналов, что увеличивает стоимость сделок.

Риск скольжения: в быстро меняющихся рынках фактическая цена исполнения может сильно отличаться от цены, когда сигнал был создан.

Чувствительность к параметрам: эффективность стратегии может быть чувствительна к параметрам, таким как цикличность скользящих средних, порог RSI.

Зависимость от рыночной конъюнктуры: эта стратегия хорошо работает на рынках с ясным трендом, но может оказаться неэффективной на рынках с волатильностью.

Направление оптимизации стратегии

Добавление фильтров: введение дополнительных технических показателей или показателей рыночных настроений, таких как объем сделок, волатильность или фундаментальные данные, для улучшения качества сигнала.

Параметры адаптации: разработка алгоритмов, позволяющих динамически корректировать циклы движущихся средних и RSI-температуры в зависимости от рыночных условий.

Интеграция машинного обучения: оптимизация выбора параметров и процесса генерации сигналов с использованием алгоритмов машинного обучения.

Присоединение к идентификации рыночных режимов: разработка модулей, способных идентифицировать различные рыночные состояния (например, тенденции, колебания, высокая волатильность и т. Д.) и корректировать стратегические действия в соответствии с различными состояниями.

Улучшение механизмов выхода из игры: помимо фиксированных стоп-стоп и целевых прибылей, можно рассмотреть возможность использования мобильных стоп-стоп или динамических стратегий выхода из игры на основе показателей.

Добавление временной фильтрации: добавление ограничений на время торгового окна, чтобы избежать периодов низкой или чрезмерной ликвидности.

Анализ корреляции по нескольким сортам: если использовать эту стратегию по нескольким сортам, можно добавить анализ корреляции для оптимизации рисково-прибыльных характеристик всего портфеля.

Подвести итог

Эта многоциклическая подтвержденная стратегия торговли движущимися средними и RSI тенденциями показывает, как можно объединить несколько технических показателей и временных циклов, чтобы создать относительно стабильную торговую систему. Стратегия направлена на повышение успешности и надежности торгов, подтверждая общие тенденции на более длительных временных периодах и ищу конкретные возможности входа на более короткие временные периоды.

Однако, как и все торговые стратегии, она не идеальна. В практическом применении трейдеру необходимо постоянно контролировать эффективность стратегии и своевременно корректировать параметры или оптимизировать логику стратегии в соответствии с изменениями рынка. Благодаря постоянной обратной связи, оптимизации и проверке на практике, эта стратегия может стать потенциальным торговым инструментом, особенно подходящим для трейдеров, которые склонны следовать тенденциям рынка и стремиться к относительно стабильной прибыли.

//@version=5

strategy("SOL Futures Trading with MTF Confirmation", overlay=true)

// Input parameters

short_ma_length = input.int(9, title="Short MA Length")

long_ma_length = input.int(21, title="Long MA Length")

rsi_length = input.int(14, title="RSI Length")

rsi_overbought = input.int(70, title="RSI Overbought Level")

rsi_oversold = input.int(30, title="RSI Oversold Level")

atr_length = input.int(14, title="ATR Length")

risk_percentage = input.float(1, title="Risk Percentage", step=0.1) / 100

capital = input.float(50000, title="Capital")

// Higher Time Frame (1-hour) Indicators

short_ma_1h = request.security(syminfo.tickerid, "60", ta.sma(close, short_ma_length))

long_ma_1h = request.security(syminfo.tickerid, "60", ta.sma(close, long_ma_length))

rsi_1h = request.security(syminfo.tickerid, "60", ta.rsi(close, rsi_length))

// Lower Time Frame (15-minute) Confirmation Indicators

short_ma_15m = ta.sma(close, short_ma_length)

long_ma_15m = ta.sma(close, long_ma_length)

rsi_15m = ta.rsi(close, rsi_length)

// ATR for dynamic stop loss and take profit

atr = ta.atr(atr_length)

// Position sizing

position_size = (capital * risk_percentage) / atr

// Strategy Conditions on 1-hour chart

longCondition_1h = (short_ma_1h > long_ma_1h) and (rsi_1h < rsi_overbought)

shortCondition_1h = (short_ma_1h < long_ma_1h) and (rsi_1h > rsi_oversold)

// Entry Confirmation on 15-minute chart

longCondition_15m = (short_ma_15m > long_ma_15m) and (rsi_15m < rsi_overbought)

shortCondition_15m = (short_ma_15m < long_ma_15m) and (rsi_15m > rsi_oversold)

// Combine Conditions

longCondition = longCondition_1h and longCondition_15m

shortCondition = shortCondition_1h and shortCondition_15m

// Dynamic stop loss and take profit

long_stop_loss = close - 1.5 * atr

long_take_profit = close + 3 * atr

short_stop_loss = close + 1.5 * atr

short_take_profit = close - 3 * atr

// Plotting Moving Averages

plot(short_ma_1h, color=color.blue, title="Short MA (1H)")

plot(long_ma_1h, color=color.red, title="Long MA (1H)")

// Highlighting Long and Short Conditions

bgcolor(longCondition ? color.new(color.green, 90) : na, title="Long Signal Background")

bgcolor(shortCondition ? color.new(color.red, 90) : na, title="Short Signal Background")

// Generate Buy/Sell Signals with dynamic stop loss and take profit

if (longCondition)

strategy.entry("Long", strategy.long, qty=position_size)

strategy.exit("Long Exit", "Long", stop=long_stop_loss, limit=long_take_profit)

if (shortCondition)

strategy.entry("Short", strategy.short, qty=position_size)

strategy.exit("Short Exit", "Short", stop=short_stop_loss, limit=short_take_profit)

// Plotting Buy/Sell Signals

plotshape(series=longCondition, title="Buy Signal", location=location.belowbar, color=color.green, style=shape.labelup, text="BUY")

plotshape(series=shortCondition, title="Sell Signal", location=location.abovebar, color=color.red, style=shape.labeldown, text="SELL")

// // Plotting RSI

// hline(rsi_overbought, "RSI Overbought", color=color.red)

// hline(rsi_oversold, "RSI Oversold", color=color.green)

// plot(rsi_1h, title="RSI (1H)", color=color.blue)

// // Plotting ATR

// plot(atr, title="ATR", color=color.purple)