Стратегия периодического инвестирования RSI Oversold и оптимизация периода охлаждения

RSI

Обзор

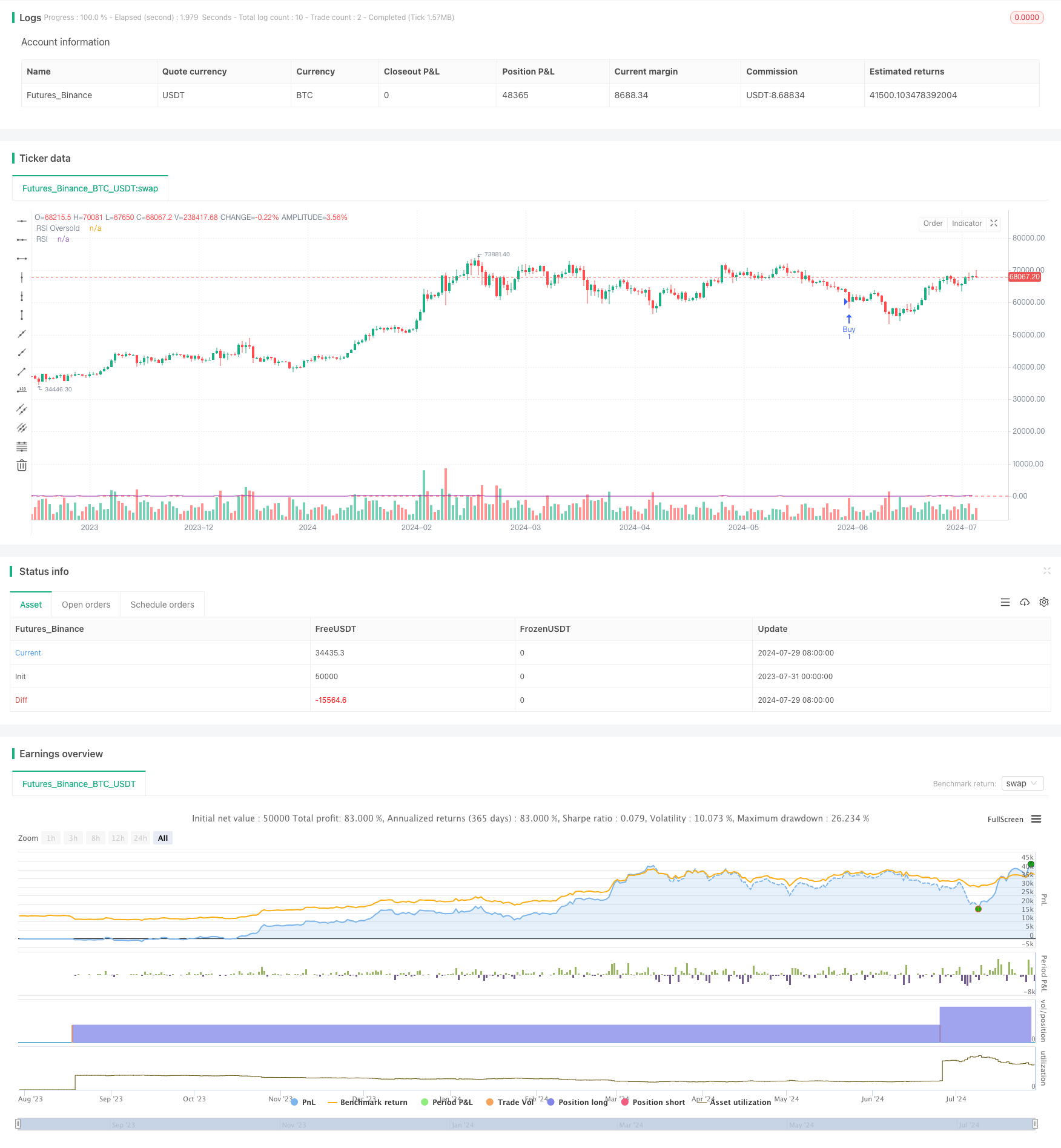

Оптимизация перепродажи RSI и переохлаждения - это количественная стратегия торговли, основанная на относительно сильных и слабых индикаторах (RSI). Эта стратегия использует RSI, чтобы идентифицировать перепродажи на рынке и совершать покупки при выполнении определенных условий. Основные характеристики стратегии включают использование сигналов перепродажи RSI, фиксированную сумму инвестиций, установление периода переохлаждения и функцию обратной проверки.

Стратегический принцип

Расчет RSI: Стратегия использует 14-циклический RSI в качестве основного инструмента технического анализа. RSI - динамический индикатор, используемый для измерения скорости и изменения ценовых изменений.

Определить перепродажу: рынок считается в состоянии перепродажи, когда RSI ниже предварительной отметки (по умолчанию 30). Это обычно означает, что актив может быть недооценен и есть потенциал для отскока.

Условия покупки: стратегия запускает сигнал покупки, если выполняются следующие два условия:

- RSI находится в состоянии перепродажи (ниже установленного порога)

- Прошло не менее 30 дней с даты последней покупки (при необходимости можно настроить период охлаждения).

Фиксированная сумма инвестирования: инвестирование в заданную фиксированную сумму в долларах США (по умолчанию 1000 долларов США) на каждую сделку. Этот метод похож на стратегию фиксированного инвестирования и помогает распределить риск.

Механизм охлаждающего периода: после каждой покупки стратегия обязательно выполняет 30-дневный период охлаждения. В течение этого периода стратегия не будет выполнять покупку, даже если появится новый сигнал о перепродаже. Это помогает избежать чрезмерной торговли в краткосрочной перспективе.

Проверка задним числом: стратегия позволяет пользователю установить дату начала проверки задним числом, по умолчанию 1000 дней назад. Это дает гибкость для оценки эффективности стратегии в различных рыночных условиях.

Визуальное отображение: стратегия помечает точки покупки на графике, отображает кривую RSI и линию превышения отметки, и в конце графика отображается информация о выполнении стратегии, включая общую сумму инвестиций, общий объем приобретенных активов, среднюю стоимость покупки и общее количество сделок.

Стратегические преимущества

Систематизированные решения: с помощью четких правил и показателей стратегия устраняет субъективные суждения и предоставляет объективный, повторяемый метод торговли.

Ловить низкие точки рынка: используя сигнал RSI о перепродаже, стратегия направлена на то, чтобы войти в рынок, когда цена актива была занижена, чтобы увеличить потенциал для получения прибыли.

Управление рисками: фиксированная сумма инвестиций и механизм “охлаждения” помогают контролировать риски и предотвращать чрезмерную торговлю и концентрацию средств.

Приспосабливание к рыночным циклам: 30-дневный период охлаждения помогает стратегии приспосабливаться к более длительным рыночным циклам и избегать частых сделок во время краткосрочных колебаний.

Простые и понятные: логика стратегии интуитивно понятна, легко понятна и реализуема, подходит для инвесторов с разным уровнем опыта.

Гибкость: множество настраиваемых параметров позволяют инвестору адаптировать стратегию в соответствии с личными предпочтениями и рыночными условиями.

Визуальная обратная связь: Инвесторы могут визуально оценить эффективность стратегии с помощью графических обозначений и обобщенной информации.

Стратегический риск

Игнорирование рыночных тенденций: Стратегия основана на RSI и может игнорировать тенденции в целом, что может привести к частым покупкам во время сильных нисходящих тенденций.

Пропущенные возможности: 30-дневный период охлаждения может привести к тому, что вы упустите потенциально хорошие возможности, особенно в быстро меняющихся рынках.

Однозначная зависимость: чрезмерная зависимость от RSI может привести к тому, что стратегия будет плохо работать в определенных рыночных условиях, игнорируя другие важные рыночные сигналы.

Отсутствие механизмов продажи: Стратегия сосредоточена только на покупке, отсутствие четких механизмов продажи или остановки убытков может привести к убыткам.

Ограничение фиксированной суммы инвестиций: использование фиксированной суммы может не позволить в полной мере использовать крупные средства или адаптироваться к портфелю различных размеров.

Отклонение от отслеживания: результаты отслеживания стратегии могут быть подвержены влиянию отклонения от выживания и переизбыточной адаптации, фактическая производительность может отличаться от результатов отслеживания.

Снижение затрат на транзакции: стратегия не учитывает расходы на транзакции и скольжения, которые могут существенно повлиять на реальную прибыль при частом торговле.

Направление оптимизации стратегии

Введение фильтра тренда: в сочетании с трендовыми индикаторами, такими как движущиеся средние или MACD, чтобы избежать частых покупок во время сильных нисходящих тенденций.

Динамический период охлаждения: в зависимости от волатильности рынка, длина периода охлаждения может быть уменьшена в период высокой волатильности и продлена в период низкой волатильности.

Комплексные показатели: в сочетании с другими техническими показателями, такими как лента Брин, объем сделок и т. Д., Создание более полного входного сигнала.

Присоединение к стратегии продажи: создание механизмов продажи, которые совпадают с стратегией покупки, например, на основе RSI-сигналов перекупа или установки стоп-стоп-лосса.

Оптимизация управления капиталом: внедрение динамического управления позициями, адаптация сумм инвестиций в зависимости от рыночных условий и размера счетов.

Параметровая оптимизация: использование машинного обучения для динамической корректировки циклов RSI и превышения порога для адаптации к различным рыночным условиям.

Добавление фундаментальных факторов: рассмотрение вопроса о включении макроэкономических или эмоциональных показателей в процесс принятия решений, повышение целостности стратегии.

Усиление контроля риска: введение ограничений максимального вывода и контроля общих рисков, повышение устойчивости стратегии.

Совершенствование системы обратной связи: учет затрат на транзакции, просчетов и полная обратная связь между рынками и циклами, повышение надежности стратегии.

Подвести итог

Оптимизация RSI-опереживания и охлаждения дает инвесторам систематизированный, количественный способ торговли. В сочетании с RSI-опережающими сигналами, фиксированной инвестиционной суммой и механизмом охлаждения стратегия направлена на захват низких точек рынка и контроль риска. Его простая и интуитивно понятная логика делает его легким для понимания и реализации, а настраиваемые параметры обеспечивают гибкость.

Однако в этой стратегии также есть некоторые ограничения и риски, такие как возможное игнорирование тенденций общего рынка, чрезмерная зависимость от одного показателя и отсутствие механизма продажи. Для повышения устойчивости и адаптивности стратегии рекомендуется рассмотреть такие направления оптимизации, как введение фильтрации тенденций, многопоказательная интеграция и коррекция динамических параметров.

В целом, эта стратегия дает инвесторам хорошую стартовую точку, но в практическом применении инвесторы должны адаптироваться и оптимизироваться в соответствии с личными предпочтениями в отношении риска и рыночными условиями. Благодаря постоянному мониторингу и улучшению в сочетании с более всеобъемлющими мерами по управлению рисками эта стратегия имеет потенциал стать эффективным долгосрочным инвестиционным инструментом.

/*backtest

start: 2023-07-31 00:00:00

end: 2024-07-30 00:00:00

period: 1d

basePeriod: 1h

exchanges: [{"eid":"Futures_Binance","currency":"BTC_USDT"}]

*/

//@version=5

strategy("RSI Buy Strategy with 30-day Cooldown", overlay=true)

// 参数设置

rsiLength = 14

rsiOversold = 30

usdAmount = 1000

cooldownPeriod = 30 * 24 * 60

// 计算RSI

rsi = ta.rsi(close, rsiLength)

// 跟踪上次买入时间

var int lastBuyTime = 0

var bool buySignal = false

daysBack = input.int(1000, title="策略开始天数(从今天往回)", minval=1)

startDate = timenow - daysBack * 24 * 60 * 60 * 1000

isInTradingPeriod = true

// 执行策略

if (isInTradingPeriod and rsi < rsiOversold and (time - lastBuyTime) >= cooldownPeriod * 60000)

strategy.entry("Buy", strategy.long)

lastBuyTime := time

buySignal := true

// 在交易列表中显示详细信息

strategy.order("Buy", strategy.long, comment="USD: " + str.tostring(usdAmount))

else

buySignal := false

// 在买入点显示一个小标记

plotshape(buySignal, title="Buy Signal", location=location.belowbar, color=color.green, style=shape.triangleup, size=size.small)

// 在图表上显示RSI

plot(rsi, "RSI", color=color.purple)

hline(rsiOversold, "RSI Oversold", color=color.red)

// 计算并显示总结

if (barstate.islastconfirmedhistory)

tradeCount = strategy.opentrades

totalUsd = usdAmount * tradeCount

totalBtc = strategy.position_size

// 计算正确的平均买入成本

avgCost = totalBtc != 0 ? totalUsd / totalBtc : na

label.new(bar_index, high, text="\nUSD总量: " + str.tostring(totalUsd) +

"\nBTC总量: " + str.tostring(totalBtc) +

"\n买入成本: " + str.tostring(avgCost,"#.##") +

"\n交易次数: " + str.tostring(tradeCount),

style=label.style_label_down,

color=color.new(color.teal, 20),

textalign="left")