Обзор

Движущаяся средняя пересекающаяся динамическая стоп-стоп-стратегия - это метод количественной торговли, основанный на техническом анализе, основанный на использовании перекрестков краткосрочных и долгосрочных движущихся средних для идентификации рыночных тенденций и торгов. Эта стратегия объединяет несколько ключевых элементов, таких как пересекающаяся средняя пересекающаяся, динамическая стоп-стоп и фиксированный риск-прибыль, чтобы эффективно контролировать риск, одновременно захватывая рыночные тенденции.

Центральная идея стратегии заключается в том, чтобы судить о переходе рыночных тенденций, наблюдая за изменением относительной позиции краткосрочных скользящих средних ((EMA) и долгосрочных скользящих средних ((EMA)). Когда краткосрочные ЭМА пересекают долгосрочные ЭМА снизу, это рассматривается как полисигнал; наоборот, когда краткосрочные ЭМА пересекают долгосрочные ЭМА сверху, это рассматривается как дисконтный сигнал.

Стратегический принцип

Пересечение скользящих средних:

- Использование показателя скользящего среднего за 9 и 21 циклов (EMA)

- Когда 9-циклическая ЭМА проходит через 21-циклическую ЭМА, образуется полисигнал

- Когда 9-циклическая ЭМА проходит под 21-циклическую ЭМА, генерируется пустой сигнал

Входная логика:

- Немедленный вход после подтверждения пересечения скользящей средней

- При покупке акций, вход осуществляется по текущей рыночной цене.

- При открытии вход по текущей рыночной цене

Параметры остановки:

- Использование динамического механизма остановки убытков

- Если вы делаете лишний раз, настроите свой стоп-лост на наименьшую отметку за последние 5 циклов.

- При вакансии настраивайте стоп-лост на максимум за последние 5 циклов

Цель прибыли:

- Применение фиксированного риска к прибыли (RR) в размере 1:3

- Цель прибыли = цена входа + (цена входа - цена остановки) * 3

- Цель прибыли при освобождении = Цена входа - (стоп-стоп - Цена входа) * 3

Управление позициями:

- При каждом появлении торгового сигнала устраняйте существующие обратные позиции (если есть)

- Каждая сделка открывает новую позицию.

Отслеживание потерь:

- Введение механизма отслеживания потерь для блокирования прибыли и адаптации к рыночным колебаниям

- Количество отклонений от остановки отслеживания может быть изменено с помощью входных параметров

Стратегические преимущества

Возможность отслеживать тенденции: Используя пересечение движущихся средних, стратегия может эффективно улавливать изменения рыночных тенденций, что позволяет трейдерам торговать в соответствии с большими тенденциями. Этот метод может помочь трейдерам избежать частых торгов в поперечных или волатильных рынках, что снижает ненужные потери.

Управление рисками: Стратегия использует механизм динамического остановки, который устанавливает точку остановки в ближайшем предельном значении колебаний. Этот метод позволяет корректировать позицию остановки в соответствии с реальными колебаниями рынка, эффективно контролируя риск и не подвергаясь преждевременному потрясению рыночными колебаниями.

Максимальная отдача: С помощью соотношения риска и прибыли в размере 1:3, стратегия контролирует риск, но также устанавливает более высокую целевую прибыль для каждой сделки. Этот метод позволяет обеспечить общую прибыль, даже если выигрыш невысокий, если есть достаточное количество сделок.

Устойчивость: Стратегия использует относительно общие технические показатели и принципы торговли, которые могут применяться к различным рынкам и временным периодам. Настраивая циклы движущихся средних и другие параметры, трейдер может оптимизировать стратегию в соответствии со своим стилем торговли и целевым рынком.

Потенциал автоматизации: Логика стратегии ясна, ее легко программировать и реализовать, и она обладает большим потенциалом для автоматизации. Это не только устраняет эмоциональные помехи, но и позволяет 7*24-часовой мониторинг рынка и исполнение сделок.

Механизм отслеживания убытков: Внедренный механизм отслеживания стоп-убытков позволяет стратегии блокировать больше прибыли, когда рынок продолжает развиваться в благоприятном направлении, а также своевременно останавливать убытки, когда рынок переворачивается, что значительно повышает уровень прибыльности и управления рисками стратегии.

Стратегический риск

Фальшивые взломы: В условиях волатильности рынка, скользящие средние часто пересекаются, что приводит к появлению множества ложных сигналов. Это может привести к небольшим убыткам и потере средств на счетах. Решение: можно рассмотреть возможность введения дополнительных фильтрующих условий, таких как индикаторы интенсивности тренда или подтверждение количества сделок, чтобы уменьшить влияние ложных сигналов.

Риск отставания: Подвижные средние по своей сути являются отстающими индикаторами, которые могут дать сигнал только тогда, когда тренд уже близок к концу, что приводит к позднему вхождению или пропусканию большей части рынка. Решение: можно попробовать использовать скользящую среднюю с более коротким периодом или в сочетании с другими ведущими показателями для оптимизации времени входа в игру.

Очень рискованно: При появлении крупных новостей или событий с черными свинями рынок может сильно подскочить, что приведет к потере эффекта остановки и приведет к неожиданным потерям. Решение: Рекомендуется установить максимальный лимит потери и рассмотреть возможность использования производных, таких как опционы, для хеджирования риска хвоста.

Риски чрезмерной торговли: В некоторых рыночных условиях стратегия может создавать слишком много торговых сигналов, увеличивать стоимость торговли и может привести к чрезмерной торговле. Решение: можно установить ограничения на интервалы сделок или добавить механизм подтверждения сигналов, чтобы уменьшить частоту сделок.

Риск чувствительности параметров: Выполнение стратегии может быть очень чувствительным к выбранному циклам скользящих средних и другим параметрам, и незначительные изменения в параметрах могут привести к значительным различиям в результатах отсчета. Решение: рекомендуется проводить обширную оптимизацию параметров и тестирование на устойчивость, чтобы найти комбинацию параметров, которые будут стабильно работать в разных рыночных условиях.

Риск изменения рыночной среды: Стратегия может хорошо работать в трендовых рынках, но может плохо работать в условиях диапазона колебаний или высокой волатильности. Решение: рассмотреть возможность внедрения механизмов идентификации рыночных условий, использовать различные торговые стратегии или параметры в разных рыночных условиях.

Направление оптимизации стратегии

Введение в анализ трафика: Включение показателей объема сделок в стратегию может помочь подтвердить эффективность ценового движения. Например, можно потребовать, чтобы объем сделок увеличивался одновременно с пересечением скользящих средних, чтобы отфильтровать некоторые возможные ложные прорывы. Это делается потому, что истинное изменение тренда обычно сопровождается значительным увеличением объема сделок.

Фильтрация интенсивности трендов: Введение индикатора силы тренда, такого как ADX (средний трендовый индекс), который позволяет совершать сделки только тогда, когда тренд достаточно силен. Это помогает избежать чрезмерной торговли в рынок с продольным или слабым трендом и повышает общую выигрышную вероятность стратегии.

Оптимизация убытков: Подумайте о том, чтобы использовать ATR для установки динамического остановки, что позволит лучше адаптировать остановку к реальным колебаниям на рынке. ATR может предоставить объективную меру, основанную на волатильности рынка, что делает установку остановки более гибкой и эффективной.

Фильтр времени: Анализ рыночных характеристик в разные периоды времени для реализации стратегии в оптимальные периоды времени. Это связано с тем, что финансовые рынки могут демонстрировать различные характеристики в разные периоды времени, такие как различия в волатильности и ликвидности.

Основные факторы: На основе чисто технического анализа, учитывайте некоторые фундаментальные факторы, такие как публикация экономических данных, изменения в политике центрального банка и т. д. Это может помочь стратегии принимать более разумные решения до и после крупных событий.

Реализация динамических параметров: Разработка механизма, который позволяет корректировать параметры стратегии в зависимости от динамики недавних рыночных условий. Это может быть достигнуто с помощью алгоритмов машинного обучения, что позволяет стратегии лучше адаптироваться к изменяющейся рыночной среде.

Добавить анализ нескольких временных рамок: На основе текущих временных рамок добавляется анализ на более длительные временные рамки. Например, добавляется учет круговой тенденции в дневной системе. Это позволяет гарантировать, что направление торговли соответствует более широким тенденциям рынка.

Оптимизация управления позициями: Внедрение более сложных стратегий управления позициями, таких как динамическая корректировка размера сделки в зависимости от прибыльности счета, волатильности рынка или силы сигнала. Это может помочь максимизировать потенциальную прибыль, сохраняя контроль над риском.

Подвести итог

Движущаяся средняя пересекает динамическую стоп-стоп-стратегию. Это количественная торговая система, которая объединяет в себе несколько устоявшихся концепций технического анализа. Она использует пересечение движущихся средних для захвата рыночных тенденций, использует динамические стопы и фиксированный риск-прибыль для управления рисками и прибылью, а также внедряет механизм отслеживания потерь для адаптации к рыночным колебаниям.

Основными преимуществами стратегии являются ее способность отслеживать тенденции, строгий контроль риска, четкое определение целевых показателей прибыли и высокий потенциал адаптивности и автоматизации. Однако, она также сталкивается с потенциальными рисками, такими как ложные прорывы, отставание и значительный прорыв. Чтобы справиться с этими проблемами и еще больше повысить эффективность стратегии, мы предложили несколько направлений оптимизации, включая введение объемного анализа, увеличение интенсивности перехода тенденции, оптимизацию стоп-лосса, реализацию фильтрации времени, включение фундаментальных факторов, реализацию динамических параметров, увеличение многократного анализа временных рамок и оптимизацию управления позициями.

В целом, эта стратегия предоставляет трейдеру систематизированный, количественный метод торговли, который потенциально может стабильно работать в различных рыночных условиях. Однако, как и все торговые стратегии, она не является универсальной. При использовании этой стратегии трейдеру необходимо полностью понять ее принципы, осознать потенциальные риски и внести необходимые коррективы и оптимизацию в соответствии со своей способностью к риску и инвестиционными целями.

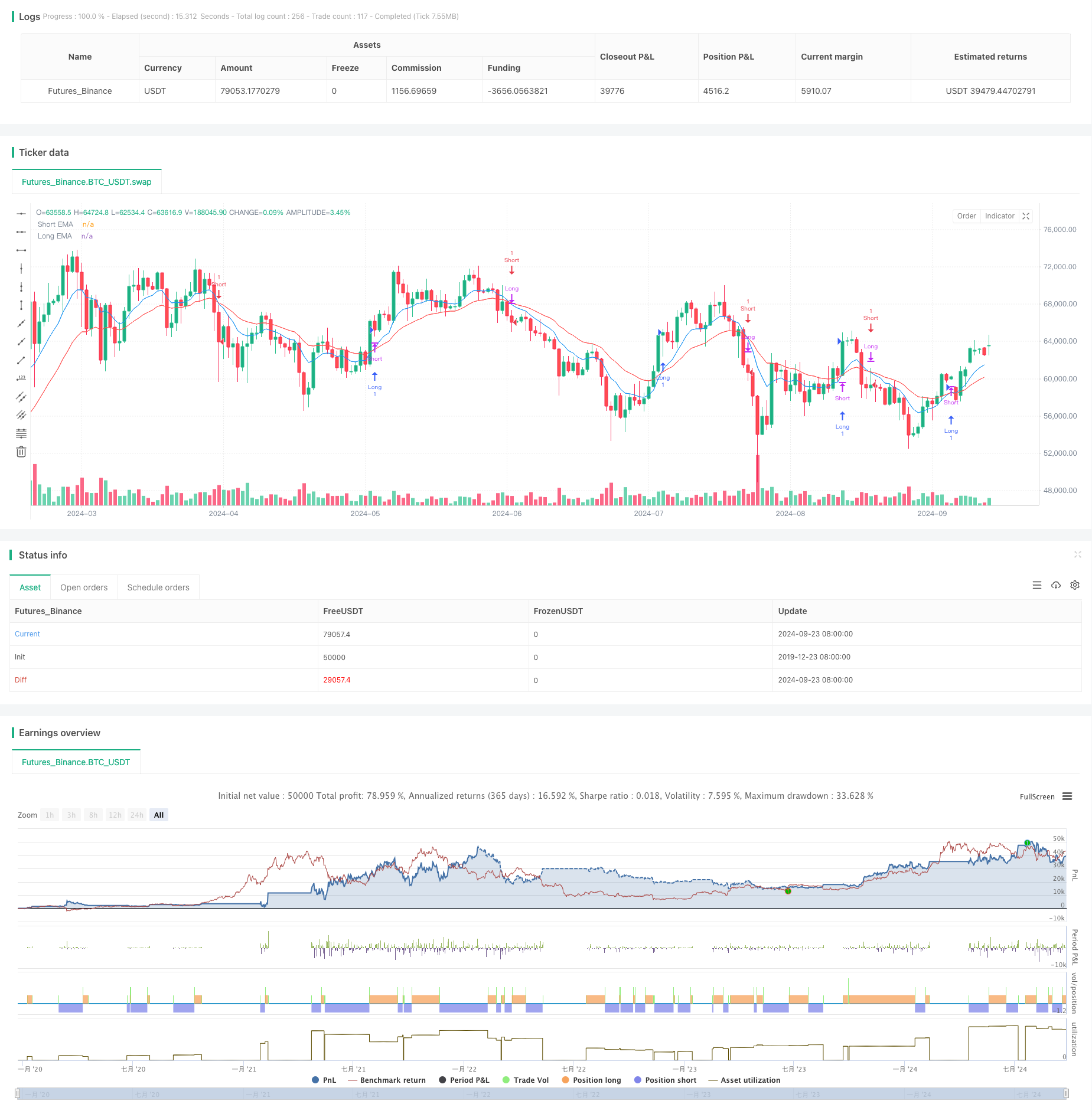

/*backtest

start: 2019-12-23 08:00:00

end: 2024-09-24 08:00:00

period: 1d

basePeriod: 1d

exchanges: [{"eid":"Futures_Binance","currency":"BTC_USDT"}]

*/

//@version=5

strategy("RAMZY CRYPTO-KING", overlay=true)

// Input for moving averages

shortMA = input(9, title="Short EMA Period")

longMA = input(21, title="Long EMA Period")

trailOffset = input(0, title="Trailing Drawdown Offset")

// Calculate moving averages

shortEMA = ta.ema(close, shortMA)

longEMA = ta.ema(close, longMA)

// Plot moving averages

plot(shortEMA, color=color.blue, title="Short EMA")

plot(longEMA, color=color.red, title="Long EMA")

// Identify recent swing high and low

swingHigh = ta.highest(high, 5)

swingLow = ta.lowest(low, 5)

// Buy condition: EMA crossover

longCondition = ta.crossover(shortEMA, longEMA)

if (longCondition)

strategy.close("Short") // Close any existing short position

stopLoss = swingLow // At swing low

takeProfit = close + (3 * (close - stopLoss)) // 1:3 RR

strategy.entry("Long", strategy.long)

strategy.exit("TP/SL", "Long", limit=takeProfit, stop=stopLoss, trail_offset=trailOffset)

// Sell condition: EMA crossover

shortCondition = ta.crossunder(shortEMA, longEMA)

if (shortCondition)

strategy.close("Long") // Close any existing long position

stopLoss = swingHigh // At swing high

takeProfit = close - (3 * (stopLoss - close)) // 1:3 RR

strategy.entry("Short", strategy.short)

strategy.exit("TP/SL", "Short", limit=takeProfit, stop=stopLoss, trail_offset=trailOffset)

// Debugging Labels

if (longCondition)

label.new(bar_index, high, "Buy", style=label.style_label_down, color=color.green, textcolor=color.white)

if (shortCondition)

label.new(bar_index, low, "Sell", style=label.style_label_up, color=color.red, textcolor=color.white)