Обзор

Это стратегия трендового трейдинга, которая сочетает в себе динамический трендовый реактор и многоядерную регрессию. Стратегия использует ATR и SMA для расчета динамических линий поддержки/сопротивления и использует комбинацию регрессий в ядрах Гасс и Эпанечникова для определения рыночной тенденции.

Стратегический принцип

Стратегия состоит из четырех основных частей:

Динамический трендовый реактор ((DR): использует ATR и SMA для построения динамических поддерживающих/резистентных полос и определяет направление тренда в зависимости от позиции цены. Использует нижние полосы в качестве поддержки в восходящем тренде и верхние полосы в качестве резистентности в нисходящем тренде.

Многоядерная регрессия (MKR): регрессия цены в сочетании с ядром Гасса и ядром Епанечникова, реализующая оптимизированное сочетание двух основных функций с помощью регулируемых весовых параметров. Этот метод лучше улавливает динамические особенности движения цены.

Тренд-фильтрация MA200: использование 200-дневной средней линии в качестве долгосрочного трендового индикатора, позволяющего торговать только в том случае, если цена формирует четкую тенденцию с MA200, и с помощью параметров ConsolidationRange для идентификации периода.

Система управления капиталом: с использованием трёхкратной цели получения прибыли ((1,5%, 3,0%, 4,5%) и 1% остановки убытков, распределение позиций в соотношении 33% -33% -34%, одновременное управление риском для максимизации прибыли.

Стратегические преимущества

- Надежность определения тенденций: повышенная точность определения тенденций с помощью двойного подтверждения DR и MKR.

- Целостность управления рисками: использование комбинации раздельного получения прибыли и единого остановки убытков, защищающих прибыль и ограничивающих потери.

- Приспособимость: многоядерные методы регрессии лучше адаптируются к различным рыночным условиям.

- Торговые сигналы четкие: четкие графические указания на точку перехода.

- Усовершенствование механизма фильтрации: выявление неблагоприятных рыночных условий с помощью MA200 и сроков сверки.

Стратегический риск

- Риск оптимизации параметров: чрезмерная оптимизация может привести к перенастройке и снижению фактической эффективности стратегии.

- Риск отставания: как средняя линия, так и индикаторы регрессии имеют определенную отсталость и могут пропустить важные переломные моменты.

- Зависимость от рыночных условий: может быть неудачным в условиях резкой волатильности или рыночного кризиса.

- Риск исполнения: из-за проблем с ликвидностью многочисленные стоп-лосс могут быть не полностью исполнены.

Направление оптимизации стратегии

- Динамическая параметровая настройка: можно автоматически настраивать ATR-множители и циклы регрессии в зависимости от рыночных колебаний.

- Сигнал подтверждения усилен: может быть добавлено дополнительные показатели, такие как трафик, частота колебаний, чтобы повысить надежность сигнала.

- Оптимизация управления позициями: возможно динамическое управление позициями на основе волатильности.

- Классификация рыночных условий: добавление модуля идентификации состояния рынка, использование различных параметров в различных рыночных условиях.

Подвести итог

Стратегия создает целостную торговую систему, объединяя различные технические показатели и передовые статистические методы. Преимущества стратегии заключаются в ее точном понимании тенденций и совершенной системе управления рисками, но также требуется обратить внимание на вопросы оптимизации параметров и адаптации рынка.

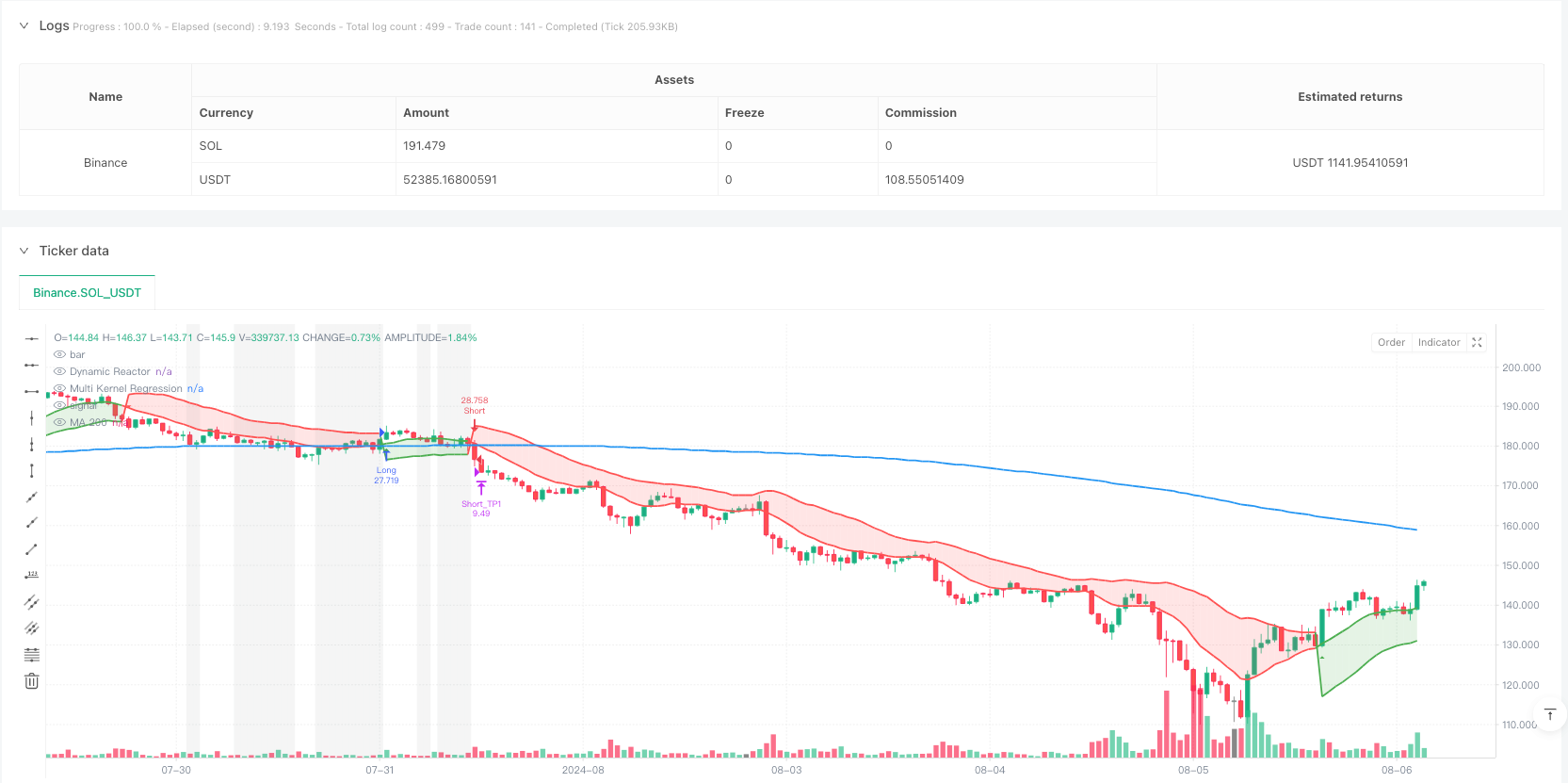

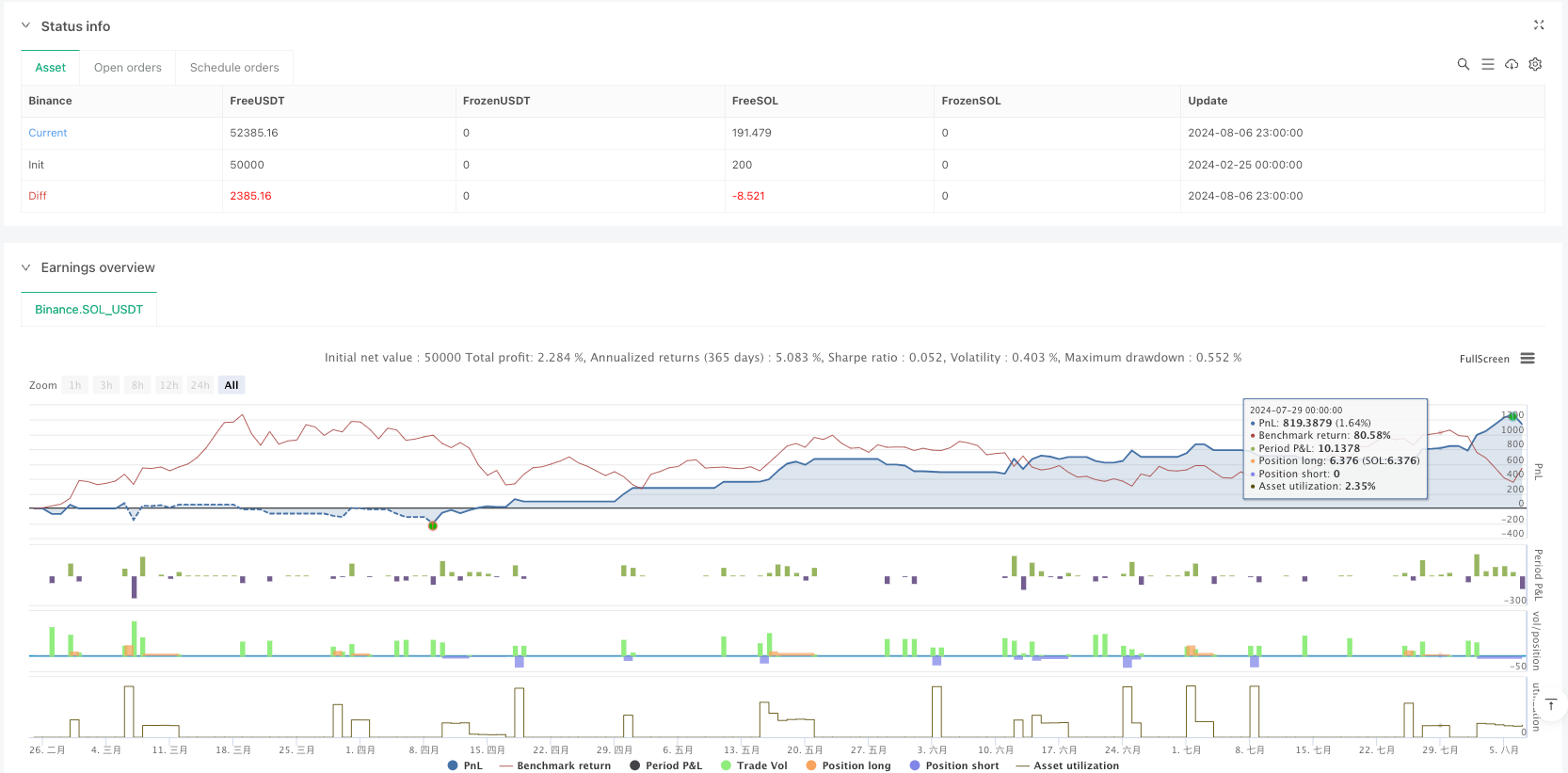

/*backtest

start: 2024-02-25 00:00:00

end: 2024-08-07 00:00:00

period: 1h

basePeriod: 1h

exchanges: [{"eid":"Binance","currency":"SOL_USDT"}]

*/

//@version=5

strategy("DR + Multi Kernel Regression + Signals + MA200 with TP/SL (Optimized)", overlay=true, shorttitle="DR+MKR+Signals+MA200_TP_SL_Opt", pyramiding=0, default_qty_type=strategy.percent_of_equity, default_qty_value=10)

// =====================================================================

// PARTEA 1: Dynamic Reactor – linie unică colorată în funcție de trend

// =====================================================================

// Parametri pentru Dynamic Reactor

atrLength = input.int(14, title="Lungimea ATR", minval=1)

smaLength = input.int(20, title="Lungimea SMA", minval=1)

multiplier = input.float(1.5, title="Multiplicator ATR", minval=0.1, step=0.1)

// Calculăm ATR și SMA

atrValue = ta.atr(atrLength)

smaValue = ta.sma(close, smaLength)

// Benzile de bază

basicUpper = smaValue + atrValue * multiplier

basicLower = smaValue - atrValue * multiplier

// Calculăm benzile finale (similar cu SuperTrend)

var float finalUpper = basicUpper

var float finalLower = basicLower

if bar_index > 0

finalUpper := close[1] > finalUpper[1] ? math.max(basicUpper, finalUpper[1]) : basicUpper

finalLower := close[1] < finalLower[1] ? math.min(basicLower, finalLower[1]) : basicLower

// Determinăm trendul curent:

// - Dacă prețul curent este peste finalUpper din bara anterioară → uptrend (1)

// - Dacă prețul este sub finalLower din bara anterioară → downtrend (-1)

// - Altfel, păstrăm trendul precedent.

var int trend = 1

if bar_index > 0

trend := close > finalUpper[1] ? 1 : close < finalLower[1] ? -1 : nz(trend[1], 1)

// Linia Dynamic Reactor:

// - În uptrend se utilizează finalLower (nivel de suport)

// - În downtrend se utilizează finalUpper (nivel de rezistență)

drLine = trend == 1 ? finalLower : finalUpper

// Plotăm linia Dynamic Reactor

p_dr = plot(drLine, color=trend == 1 ? color.green : color.red, title="Dynamic Reactor", linewidth=2)

// =====================================================================

// PARTEA 2: Multi Kernel Regression

// =====================================================================

// Parametri pentru regresia cu kernel

regLength = input.int(50, title="Perioada regresiei", minval=1)

h1 = input.float(10.0, title="Bandă Gaussiană (h1)", minval=0.1)

h2 = input.float(10.0, title="Bandă Epanechnikov (h2)", minval=0.1)

alpha = input.float(0.5, title="Pondere Kernel Gaussian (0-1)", minval=0, maxval=1)

// Funcție: regresie cu kernel Gaussian

f_gaussian_regression(bw) =>

num = 0.0

den = 0.0

for i = 0 to regLength - 1

// Kernel Gaussian: K(x) = exp(-0.5 * (i/bw)^2)

weight = math.exp(-0.5 * math.pow(i / bw, 2))

num += close[i] * weight

den += weight

num / (den == 0 ? 1 : den)

// Funcție: regresie cu kernel Epanechnikov

f_epanechnikov_regression(bw) =>

num = 0.0

den = 0.0

for i = 0 to regLength - 1

ratio = i / bw

// Kernel Epanechnikov: K(u) = 1 - u^2 pentru |u| <= 1, altfel 0

weight = math.abs(ratio) <= 1 ? (1 - math.pow(ratio, 2)) : 0

num += close[i] * weight

den += weight

num / (den == 0 ? 1 : den)

// Calculăm regresiile pentru fiecare kernel

regGauss = f_gaussian_regression(h1)

regEpan = f_epanechnikov_regression(h2)

// Combinăm rezultatele celor două regresii

multiKernelRegression = alpha * regGauss + (1 - alpha) * regEpan

// Plotăm linia Multi Kernel Regression

p_mkr = plot(multiKernelRegression, color=trend == 1 ? color.green : color.red, title="Multi Kernel Regression", linewidth=2)

// Adăugăm ceata (fill) între Dynamic Reactor și Multi Kernel Regression

fillColor = trend == 1 ? color.new(color.green, 80) : color.new(color.red, 80)

fill(p_dr, p_mkr, color=fillColor, title="Trend Fill")

// =====================================================================

// PARTEA 2.1: MA 200 și evidențierea consolidării

// =====================================================================

// Calculăm MA 200 pentru trend pe termen lung

ma200 = ta.sma(close, 200)

p_ma200 = plot(ma200, color=color.blue, title="MA 200", linewidth=2)

// Parametru pentru detectarea consolidării (cât de aproape trebuie să fie prețul de MA200, în %)

consolidationRange = input.float(1.0, title="Consolidation Range (%)", minval=0.1, step=0.1)

// Determinăm dacă suntem într-o fază de consolidare (prețul este în interiorul unui interval mic în jurul MA200)

isConsolidation = (math.abs(close - ma200) / ma200 * 100) < consolidationRange

// Colorăm fundalul graficului cu un gri translucid atunci când e consolidare

bgcolor(isConsolidation ? color.new(color.gray, 90) : na, title="Consolidation BG")

// =====================================================================

// PARTEA 3: Semnale Buy și Sell

// =====================================================================

// Semnale de intrare:

// - Buy Signal: când linia Multi Kernel Regression trece peste linia Dynamic Reactor

// - Sell Signal: când linia Multi Kernel Regression trece sub linia Dynamic Reactor

buySignal = ta.crossover(multiKernelRegression, drLine)

sellSignal = ta.crossunder(multiKernelRegression, drLine)

// Plotăm semnalele pe grafic

plotshape(buySignal, style=shape.triangleup, location=location.belowbar, color=color.green, size=size.tiny, title="Buy Signal")

plotshape(sellSignal, style=shape.triangledown, location=location.abovebar, color=color.red, size=size.tiny, title="Sell Signal")

// Setăm condiții de alertă

alertcondition(buySignal, title="Buy Alert", message="Buy Signal: Kernel is above Dynamic Reactor")

alertcondition(sellSignal, title="Sell Alert", message="Sell Signal: Kernel is below Dynamic Reactor")

// =====================================================================

// PARTEA 4: Trade Management – Intrări, 3 TP și 1 SL

// =====================================================================

// Parametrii pentru TP și SL (valori ajustate pentru un raport risc-recompensă mai favorabil)

tp1Perc = input.float(1.5, title="TP1 (%)", minval=0.1, step=0.1)

tp2Perc = input.float(3.0, title="TP2 (%)", minval=0.1, step=0.1)

tp3Perc = input.float(4.5, title="TP3 (%)", minval=0.1, step=0.1)

slPerc = input.float(1.0, title="Stop Loss (%)", minval=0.1, step=0.1)

// ---- Intrări de tranzacționare cu filtrare suplimentară pe baza trendului MA200 și consolidării ----

// Pentru poziții long, intrăm doar când prețul este peste MA200 și nu este în consolidare.

// Pentru poziții short, intrăm doar când prețul este sub MA200 și nu este în consolidare.

if (buySignal and close > ma200 and not isConsolidation)

strategy.entry("Long", strategy.long)

if (sellSignal and close < ma200 and not isConsolidation)

strategy.entry("Short", strategy.short)

// ---- Gestionarea ordinelor pentru poziții long ----

if (strategy.position_size > 0)

entryPrice = strategy.position_avg_price

// Calculăm nivelurile de TP și SL pentru poziția long

long_sl = entryPrice * (1 - slPerc / 100)

long_tp1 = entryPrice * (1 + tp1Perc / 100)

long_tp2 = entryPrice * (1 + tp2Perc / 100)

long_tp3 = entryPrice * (1 + tp3Perc / 100)

// Plasăm TP-urile (alocări: 33%, 33% și 34%)

strategy.exit("Long_TP1", from_entry="Long", limit=long_tp1, qty_percent=33, comment="TP1")

strategy.exit("Long_TP2", from_entry="Long", limit=long_tp2, qty_percent=33, comment="TP2")

strategy.exit("Long_TP3", from_entry="Long", limit=long_tp3, qty_percent=34, comment="TP3")

// Plasăm ordinul de SL pentru poziția long

strategy.exit("Long_SL", from_entry="Long", stop=long_sl, comment="SL")

// ---- Gestionarea ordinelor pentru poziții short ----

if (strategy.position_size < 0)

entryPrice = strategy.position_avg_price

// Calculăm nivelurile de TP și SL pentru poziția short

short_sl = entryPrice * (1 + slPerc / 100)

short_tp1 = entryPrice * (1 - tp1Perc / 100)

short_tp2 = entryPrice * (1 - tp2Perc / 100)

short_tp3 = entryPrice * (1 - tp3Perc / 100)

// Plasăm TP-urile (alocări: 33%, 33% și 34%)

strategy.exit("Short_TP1", from_entry="Short", limit=short_tp1, qty_percent=33, comment="TP1")

strategy.exit("Short_TP2", from_entry="Short", limit=short_tp2, qty_percent=33, comment="TP2")

strategy.exit("Short_TP3", from_entry="Short", limit=short_tp3, qty_percent=34, comment="TP3")

// Plasăm ordinul de SL pentru poziția short

strategy.exit("Short_SL", from_entry="Short", stop=short_sl, comment="SL")