Обзор

Двухуровневая волатильность самоприспосабливающейся торговой стратегии с многоуровневой системой оптимизации прибыли - это высокоэффективная количественная торговая стратегия, разработанная специально для коротких линий торговцев. В основе этой стратегии лежит перекрестный сигнал от быстрой средней линии (EMA5) и медленной средней линии (EMA15), в сочетании с подтверждением динамики RSI и динамической корректировкой уровня остановки убытков и прибыли с помощью индикатора волатильности ATR.

Стратегический принцип

Эта стратегия использует пересечение двух индексов с перемещающимися средними (EMA) в качестве базового входного сигнала, дополненного вторичным подтверждением относительно сильного индекса (RSI), а затем в сочетании со средней реальной волной (ATR) для установления динамических стоп- и выигрышных целей. Конкретный принцип реализации следующий:

Условия участия:

- Сигнал покупки: когда 5-циклическая EMA носит 15-циклическую EMA, а RSI больше 50, показывает, что краткосрочная динамика идет вверх и имеет достаточную силу

- Сигнал продажи: когда 5-циклическая EMA проходит через 15-циклическую EMA, а RSI меньше 50, указывающий на краткосрочную динамику вниз и подтверждение нисходящей тенденции

Динамическое управление рисками:

- Стоп-лост ((SL): устанавливается как текущая цена минус 1x ATR ((многоголовый) или плюс 1x ATR ((пустой)

- Первая цель получения прибыли (TP1): устанавливается как текущая цена плюс 1,5-кратный ATR (многоголовый) или минус 1,5-кратный ATR (пустой), где ликвидируется 50% позиции

- Вторая цель получения прибыли (TP2): устанавливается как текущая цена плюс 3-кратное значение ATR (более) или минус 3-кратное значение ATR (более), где остальные 50% позиции ликвидированы

Ключевая концепция стратегии заключается в том, чтобы перекрестно улавливать переломные моменты тренда через EMA, фильтровать качество сигнала через RSI и использовать ATR для динамической коррекции уровня выхода, чтобы стратегия могла самостоятельно адаптироваться к различным рыночным колебаниям.

Стратегические преимущества

Динамическое управление риском: использование ATR в качестве ориентира для колебаний, позволяя стратегии автоматически адаптироваться к различным волатильным условиям, автоматически расширяя пространство для остановок и прибылей в высоко волатильных рынках и автоматически ужесточая уровни остановок и прибылей в низко волатильных рынках.

Структура сверхприбыли: стратегия использует двухступенчатую модель прибыли ((1,5 ATR и 3 ATR), при достижении цели первого уровня она очищает позицию на 50%, что гарантирует быструю блокировку части прибыли, а также позволяет оставшимся позициям продолжать ловить большие движения.

Механизм многократного подтверждения: с помощью двойного подтверждения EMA и RSI эффективно отфильтровывается множество ложных сигналов, что повышает точность торгов.

Визуализированное управление сделками: стратегия четко обозначает на графике сигналы покупки и продажи, а также динамически рассчитывает уровни остановок и прибыли, что значительно повышает оперативность и прозрачность торгов.

Автоматическая система предупреждения: встроенные условия предупреждения могут автоматически уведомлять трейдеров при запуске торгового сигнала, чтобы избежать упущенных торговых возможностей.

Параметры гибкие: Стратегия предлагает настройки ATR, позволяющие трейдерам гибко корректироваться в соответствии с их предпочтениями в отношении риска.

Стратегический риск

Риск быстрых рыночных поворотов: из-за того, что стратегия основана на кратковременных перекрестных ЭМА, в случае сильных колебаний или ложных рыночных прорывов могут возникать частые сигнальные повороты, которые приводят к последовательным потерям. Решение заключается в приостановке торговли в случае значительных новостных объявлений или крайне волатильных рынков или добавлении дополнительных условий фильтрации рыночной среды.

Недостаточный фиксированный стоп: хотя динамическая коррекция ATR обеспечивает некоторую адаптивность, в случае структурных изменений на рынке (например, всплеска) стоп в 1 раз ATR может быть недостаточным для защиты средств. Рекомендуется корректировать ATR-множитель в реальном диапазоне в соответствии с историческими волатильными характеристиками конкретного продукта.

Чувствительность параметров: выбор циклов EMA и значений RSI имеет большое влияние на эффективность стратегии, оптимальные параметры могут изменяться в разных рыночных условиях. Рекомендуется определить комбинацию параметров, подходящих для целевого рынка, путем отслеживания исторических данных.

Риск ликвидности в диапазоне: в периоды низкой волатильности рынка ATR может вычислять слишком маленький диапазон, что приводит к тому, что в результате незначительных колебаний цены возникают остановки. Можно установить минимальную точку остановки в качестве защиты нижней линии.

Влияние на затраты на торговлю: стратегия разработана для коротких линий торговли, частые сделки приводят к более высоким затратам на торговлю. В практическом применении необходимо взвесить разницу в цене и эрозию комиссионных на прибыль.

Направление оптимизации стратегии

Внедрение фильтрации по времени торговли: в коде рекомендуется торговать в периоды высокой волатильности (например, в пересечение времени Лондон-Нью-Йорк), но это ограничение не зашифровано в алгоритме. Можно добавить фильтр, основанный на времени рынка, который генерирует сигналы только в оптимальные торговые периоды, чтобы избежать ложных сигналов в периоды низкой волатильности.

Оптимизируйте RSI-циклы и отметки: в настоящее время RSI использует стандартные 14 циклов и средние отметки 50, которые могут быть скорректированы в зависимости от специфики рынка. RSI-циклы могут быть скорректированы до значений, которые лучше соответствуют используемым временным рамкам, с учетом использования асимметричных отметки (например, использование многоголовых 55, использование пустых 45), чтобы адаптироваться к возможной рыночной предвзятости.

Добавление фильтра тренда: Хотя пересечение EMA уже может дать указание на направление тренда, можно рассмотреть возможность добавления индикатора тренда более длительного периода (например, 50-циклическая EMA) в качестве глобального фильтра тренда, делая одно только в направлении более крупного тренда, повышая уровень успеха.

Динамическое управление позициями: в настоящее время стратегия использует фиксированные позиции ((0.1), можно реализовать динамическое управление позициями на основе ATR или балансового соотношения, автоматически корректируя размер позиции в различных волатильных условиях, сохраняя единообразие риска.

Механизм контроля за выводом: добавление логики контроля за выводом, основанной на правах и интересах счета, автоматическое уменьшение объема сделки или приостановка сделки после достижения определенного порога вывода, защита безопасности средств.

Сигнал с повышенным качеством: сигнал может быть оценен по качеству (например, на основе перекрестного угла EMA, интенсивности чтения RSI и т. Д.) и в зависимости от динамики оценки может быть скорректирована позиция или ширина остановки, чтобы придать больший вес качественному сигналу.

Подвести итог

Двухлинейная волатильность самостоятельно адаптируется к торговым стратегиям и многоуровневой системе оптимизации прибыли. Это система коротких линий торговли, органично сочетающая технические показатели, динамическое управление рисками и многоуровневые цели прибыли. Ее основные преимущества заключаются в ее адаптивности, строгом контроле риска и хорошей визуализации и автоматизации.

Эта стратегия особенно подходит для использования коротколинейными трейдерами на рынках с высокой ликвидностью и волатильностью, но пользователям необходимо обращать внимание на фильтрацию рыночных условий и оптимизацию параметров для реагирования на изменения в различных рыночных условиях. С помощью предлагаемого направления оптимизации у стратегии есть место для дальнейшего повышения производительности, особенно в части добавления фильтрации тенденций и управления динамическими позициями.

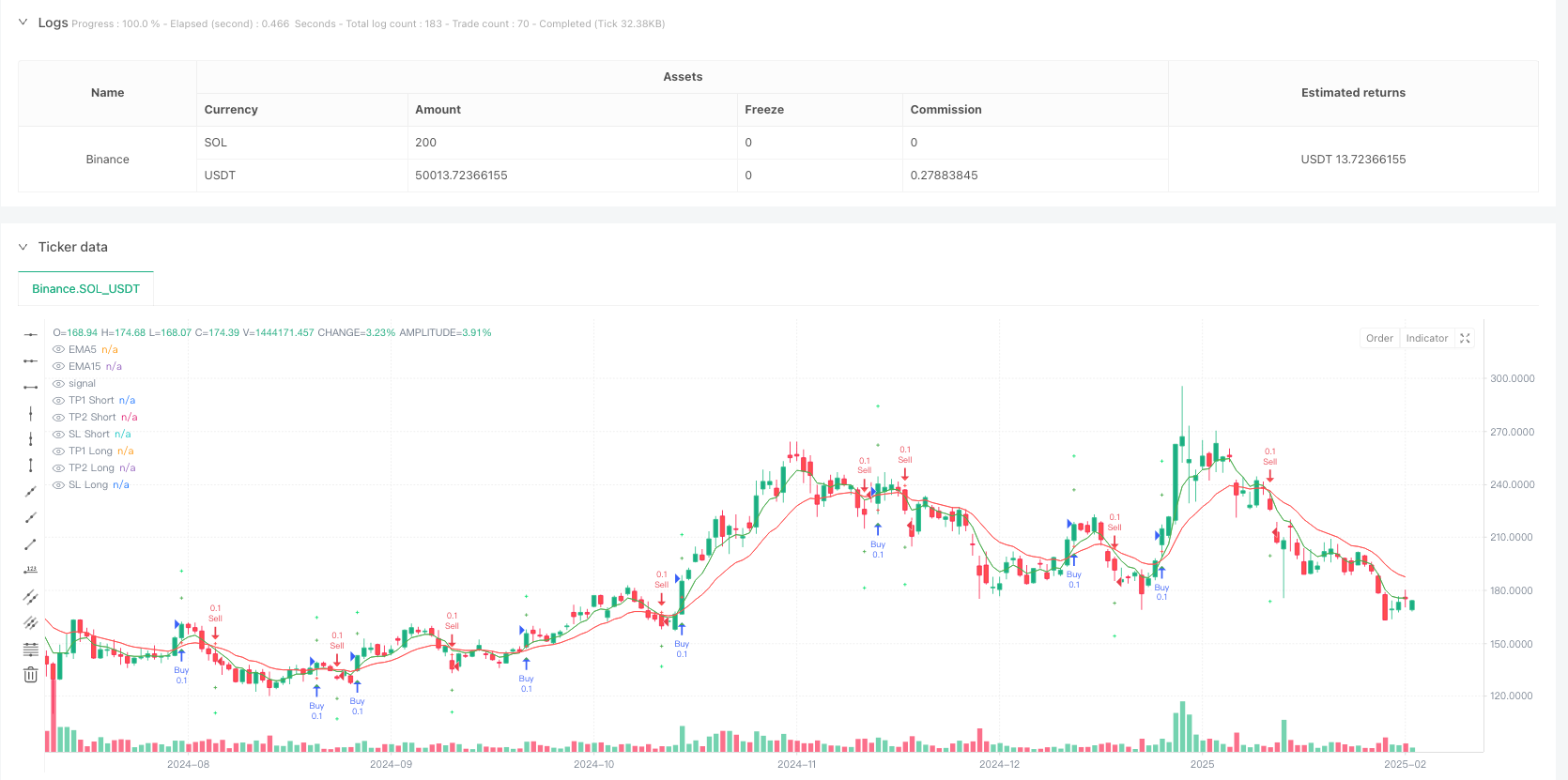

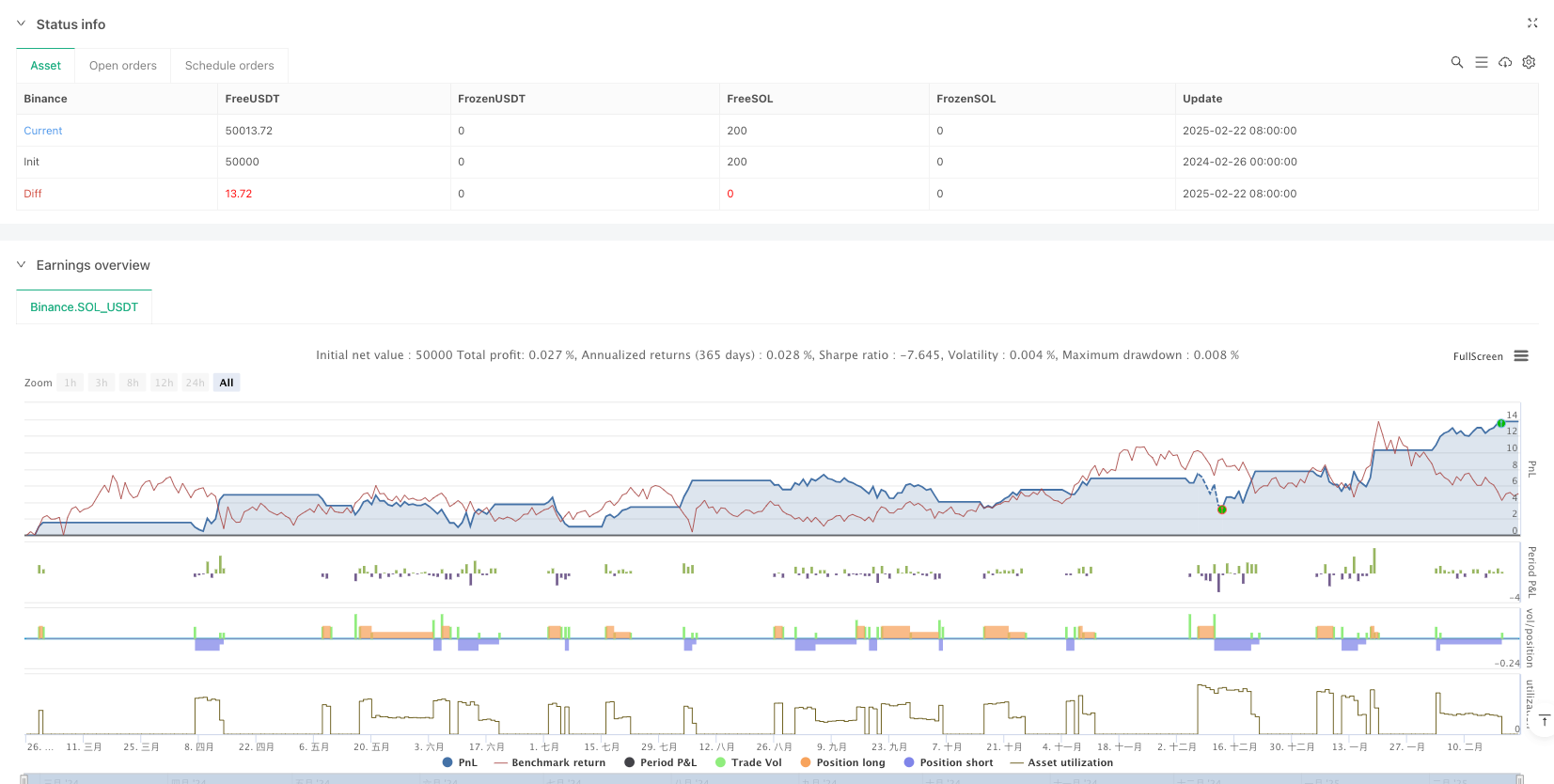

/*backtest

start: 2024-02-26 00:00:00

end: 2025-02-23 08:00:00

period: 1d

basePeriod: 1d

exchanges: [{"eid":"Binance","currency":"SOL_USDT"}]

*/

//@version=5

strategy("Scalping XAUUSD with Alerts By Fahrizal", overlay=true, default_qty_type=strategy.fixed, default_qty_value=0.1)

// Custom Inputs

tpMultiplier1 = input.float(1.5, "TP1 Multiplier (ATR)", minval=0.5, step=0.1)

tpMultiplier2 = input.float(3.0, "TP2 Multiplier (ATR)", minval=1.0, step=0.1)

slMultiplier = input.float(1.0, "SL Multiplier (ATR)", minval=0.5, step=0.1)

// Indicator Definitions

emaFast = ta.ema(close, 5)

emaSlow = ta.ema(close, 15)

rsi = ta.rsi(close, 14)

atr = ta.atr(14)

// Variables to store levels

var float longSL = na

var float longTP1 = na

var float longTP2 = na

var float shortSL = na

var float shortTP1 = na

var float shortTP2 = na

// Plot to chart

plot(emaFast, color=color.green, title="EMA5")

plot(emaSlow, color=color.red, title="EMA15")

// Buy/Sell conditions

buySignal = ta.crossover(emaFast, emaSlow) and rsi > 50

sellSignal = ta.crossunder(emaFast, emaSlow) and rsi < 50

// Calculate and store TP and SL levels when signals trigger

if (buySignal)

longSL := close - (atr * slMultiplier)

longTP1 := close + (atr * tpMultiplier1)

longTP2 := close + (atr * tpMultiplier2)

strategy.entry("Buy", strategy.long)

strategy.exit("TP1 Long", "Buy", qty_percent=50, limit=longTP1)

strategy.exit("TP2 Long", "Buy", qty_percent=50, limit=longTP2)

strategy.exit("SL Long", "Buy", stop=longSL)

if (sellSignal)

shortSL := close + (atr * slMultiplier)

shortTP1 := close - (atr * tpMultiplier1)

shortTP2 := close - (atr * tpMultiplier2)

strategy.entry("Sell", strategy.short)

strategy.exit("TP1 Short", "Sell", qty_percent=50, limit=shortTP1)

strategy.exit("TP2 Short", "Sell", qty_percent=50, limit=shortTP2)

strategy.exit("SL Short", "Sell", stop=shortSL)

// Display signals on the chart

plotshape(buySignal, title="Buy", location=location.belowbar, color=color.green, style=shape.triangleup, size=size.small)

plotshape(sellSignal, title="Sell", location=location.abovebar, color=color.red, style=shape.triangledown, size=size.small)

// Display levels on chart using labels

if (buySignal)

label.new(bar_index, high, "SL: " + str.tostring(longSL, "#.##") + "\nTP1: " + str.tostring(longTP1, "#.##") + "\nTP2: " + str.tostring(longTP2, "#.##"),

color=color.blue, textcolor=color.white, style=label.style_label_down)

if (sellSignal)

label.new(bar_index, low, "SL: " + str.tostring(shortSL, "#.##") + "\nTP1: " + str.tostring(shortTP1, "#.##") + "\nTP2: " + str.tostring(shortTP2, "#.##"),

color=color.red, textcolor=color.white, style=label.style_label_up)

// Simple notifications when positions are opened

alertcondition(buySignal, title="Buy Alert", message="Buy Signal Detected! Check chart for SL, TP1, TP2 levels.")

alertcondition(sellSignal, title="Sell Alert", message="Sell Signal Detected! Check chart for SL, TP1, TP2 levels.")

// Plot levels (optional)

plot(buySignal ? longTP1 : na, "TP1 Long", color=color.green, style=plot.style_cross)

plot(buySignal ? longTP2 : na, "TP2 Long", color=color.lime, style=plot.style_cross)

plot(buySignal ? longSL : na, "SL Long", color=color.red, style=plot.style_cross)

plot(sellSignal ? shortTP1 : na, "TP1 Short", color=color.green, style=plot.style_cross)

plot(sellSignal ? shortTP2 : na, "TP2 Short", color=color.lime, style=plot.style_cross)

plot(sellSignal ? shortSL : na, "SL Short", color=color.red, style=plot.style_cross)