Метод торговли динамической волатильностью: количественная стратегия фьючерсов, которая сочетает в себе множественные временные измерения с техническими индикаторами и экстремальным мониторингом рынка...

EMA MACD RSI ATR supertrend 期货交易 技术指标 极端行情检测 波动性 追踪止损

Обзор

Динамическая волатильность - это стратегия количественной торговли фьючерсами, разработанная специально для высоковолатильных рынков, особенно для волатильных видов, таких как криптовалюты. Стратегия хитро сочетает в себе несколько технических показателей, генерирует согласованные торговые сигналы в течение фиксированного временного периода, а также имеет динамическую систему управления рисками.

Стратегический принцип

Динамически волатильный метод торговли основан на синхронном эффекте нескольких технических показателей, и вычисляет ключевые показатели на фиксированных временных рамках с помощью функции request.security () в TradingView. Его основная логика такова:

Фиксированные временные рамки: Все индикаторы рассчитываются в течение выбранного фиксированного временного рама (всего 15 минут), что гарантирует, что торговые сигналы не влияют на разрешение диаграммы просмотра.

Многопоказательная система:

- 50 циклов EMA в качестве фильтра тренда

- Кроссовка MACD в качестве динамического индикатора

- RSI отслеживает перекуп и перепродажу

- ATR используется для динамического настройки тормозных уровней и отслеживания тормозных потерь

- Подтверждение Supertrend в качестве дополнительной тенденции

Условия приема:

- Сделайте больше: закрытие цены выше EMA, MACD Gold Fork, Supertrend вверх, RSI не достиг перекупа

- Открытие: закрытие цены ниже EMA, MACD мертвый форк, Supertrend снижение, RSI не достиг перепродажи

Механизм выхода:

- Уровень остановки на основе ATR

- Трек-стоп на основе ATR, защищает прибыль, позволяя прибыльной торговле развиваться в полном объеме

- Экстремальный мониторинг: принудительное закрытие позиции при колебании цены выше пользовательского порога (по умолчанию 2%)

Управление рискамиОграничение стратегии: придерживаться позиций в одном направлении одновременно, чтобы обеспечить единообразие и простоту управления капиталом.

Стратегические преимущества

Динамическая волатильность имеет следующие значительные преимущества:

Соответствующий сигнал: Обеспечение стабильности и согласованности торговых сигналов путем расчета всех показателей на фиксированных временных рамках, избегая путаницы, вызванной переключением на разные временные рамки.

Механизм многократного подтверждения: в сочетании с несколькими техническими показателями (EMA, MACD, RSI, Supertrend) формируется входный сигнал, значительно снижается риск ложного сигнала, повышается качество сигнала.

Динамическое управление рискамиСтоп-стоп и стоп-лост с отслеживанием на основе ATR автоматически корректируются в зависимости от волатильности рынка, позволяя прибыли расти в полном объеме, защищая при этом средства. Этот динамичный метод особенно подходит для рынков с высокой волатильностью.

Защита от экстремальных явленийЭффективное снижение потенциальных убытков путем мониторинга за значительными ценовыми изменениями (вверх или вниз) и автоматического ликвидации позиций в экстремальных рыночных условиях - важный механизм безопасности, который часто игнорируется традиционными стратегиями.

Высокая степень адаптацииСтратегия может использоваться в течение нескольких временных рамок: 1 минута, 5 минут, 15 минут и т. д., сохраняя при этом единообразие генерирования сигналов, что дает трейдеру большую гибкость.

Стратегический риск

Несмотря на многочисленные преимущества динамично-волатильных методов торговли, существуют следующие потенциальные риски:

Риски чрезмерной торговлиРешение: Можно рассмотреть возможность добавления дополнительных фильтров или продления времени подтверждения сигнала.

Чувствительность рынка к шумуРешение: можно скорректировать параметры индикатора, чтобы уменьшить влияние шума, например, увеличить длину EMA или скорректировать границы RSI.

Параметр оптимизации зависимости: эффективность стратегии сильно зависит от оптимизации нескольких параметров (длина EMA, параметры MACD, кратность ATR и т. д.), различные рыночные условия могут потребовать разных параметров. Решение: регулярное повторное измерение и корректировка параметров или рассмотрение возможности внедрения адаптивной системы параметров.

Задержка экстремальных колебанийНесмотря на экстремальный мониторинг ситуации, в случае экстремальной волатильности в мгновение ока, реакция стратегии может быть задержанной, что приводит к нежелательной цене. Решение: рассмотреть возможность добавления более чувствительных триггеров, основанных на скорости изменения цен.

Ограничения единой временной рамкиХотя стратегия рассчитывает показатели на фиксированные временные рамки для обеспечения согласованности, это также может привести к тому, что важная рыночная информация, предоставляемая более высокими или более низкими временными рамками, будет проигнорирована. Решение: рассмотрите возможность добавления компонента анализа в несколько временных рамок.

Направление оптимизации стратегии

Основываясь на глубоком анализе стратегии, можно выделить несколько возможных направлений оптимизации:

Система синхронизации многократных временных рамокВ дополнение к текущим фиксированным временным рамкам, добавляется фильтр тренда на более высокие временные рамки (например, 60 минут или 4 часа), чтобы гарантировать, что направление торговли совпадает с более крупными тенденциями. Это делается потому, что более высокие временные рамки обычно демонстрируют более стабильные рыночные тенденции и уменьшают вероятность обратной торговли.

Изменение динамических параметров: реализация механизма автоматической корректировки параметров стратегии на основе рыночной волатильности или других рыночных показателей. Такая оптимизация позволяет стратегии лучше адаптироваться к изменяющимся рыночным условиям без человеческого вмешательства.

Высокоуровневый убытокНа базе текущих ATR, внедряется многоуровневая система отслеживания стопов или интеллектуальная система стопов на основе поддержки/сопротивления. Это позволяет более точно управлять рисками и позволяет торговать в полной мере, защищая прибыль.

Эмоциональный анализ: рассмотреть возможность добавления индикаторов рыночной сентиментальности (например, анализ объема торгов, идентификация моделей ценовых колебаний), чтобы предоставить дополнительное измерение для принятия решений о входе и выходе. Рыночная сентиментальность часто является предварительным индикатором ценового движения и может повысить своевременность генерирования сигналов.

Оптимизация машинного обучения: Используйте алгоритмы машинного обучения для оптимизации выбора параметров и отбора сигналов, чтобы повысить эффективность стратегии с помощью большого количества моделей обучения историческим данным.

Усиление управления финансамиВнедрение более сложных систем управления рисками, таких как изменение динамического размера позиции на основе контроля за выводом или оптимизация Критериев Келли на основе выигрышной вероятности. Научное управление капиталом имеет решающее значение для долгосрочной прибыльности стратегии.

Подвести итог

Динамическая волатильность - это высокотехнологичная стратегия торговли фьючерсами, использующая в своем составе технический анализ и динамический риск-менеджмент, особенно подходящая для рынков с высокой волатильностью. Эта стратегия способна генерировать согласованный и стабильный торговый сигнал, рассчитывая несколько технических показателей (EMA, MACD, RSI, Supertrend) в течение фиксированного временного периода.

Хотя существуют потенциальные риски для стратегий, такие как зависимость от параметров и чувствительность к рыночному шуму, эти риски могут быть эффективно смягчены с помощью предлагаемых направлений оптимизации, таких как многократный анализ временных рамок, динамическая корректировка параметров и продвинутое управление остановками. Дальнейшая интеграция машинного обучения и анализа рыночных настроений может повысить адаптивность и прибыльность стратегий.

Для трейдеров, которые ищут систематизированный метод торговли, особенно для тех, кто специализируется на волатильных рынках, динамический волатильный метод торговли предлагает комплексное решение с балансированными техническими показателями и управлением рисками, имея потенциал для стабильной работы в различных рыночных условиях.

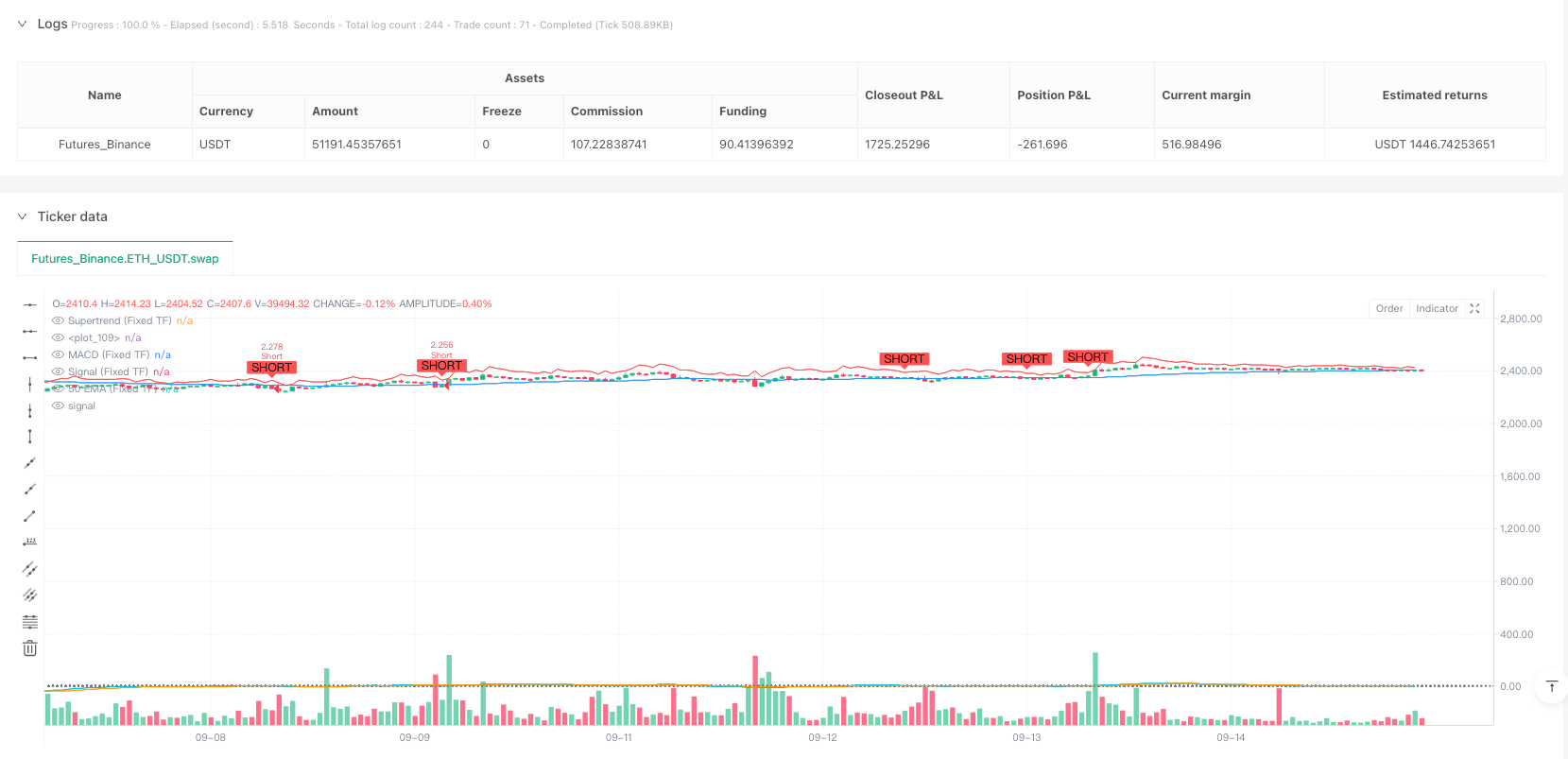

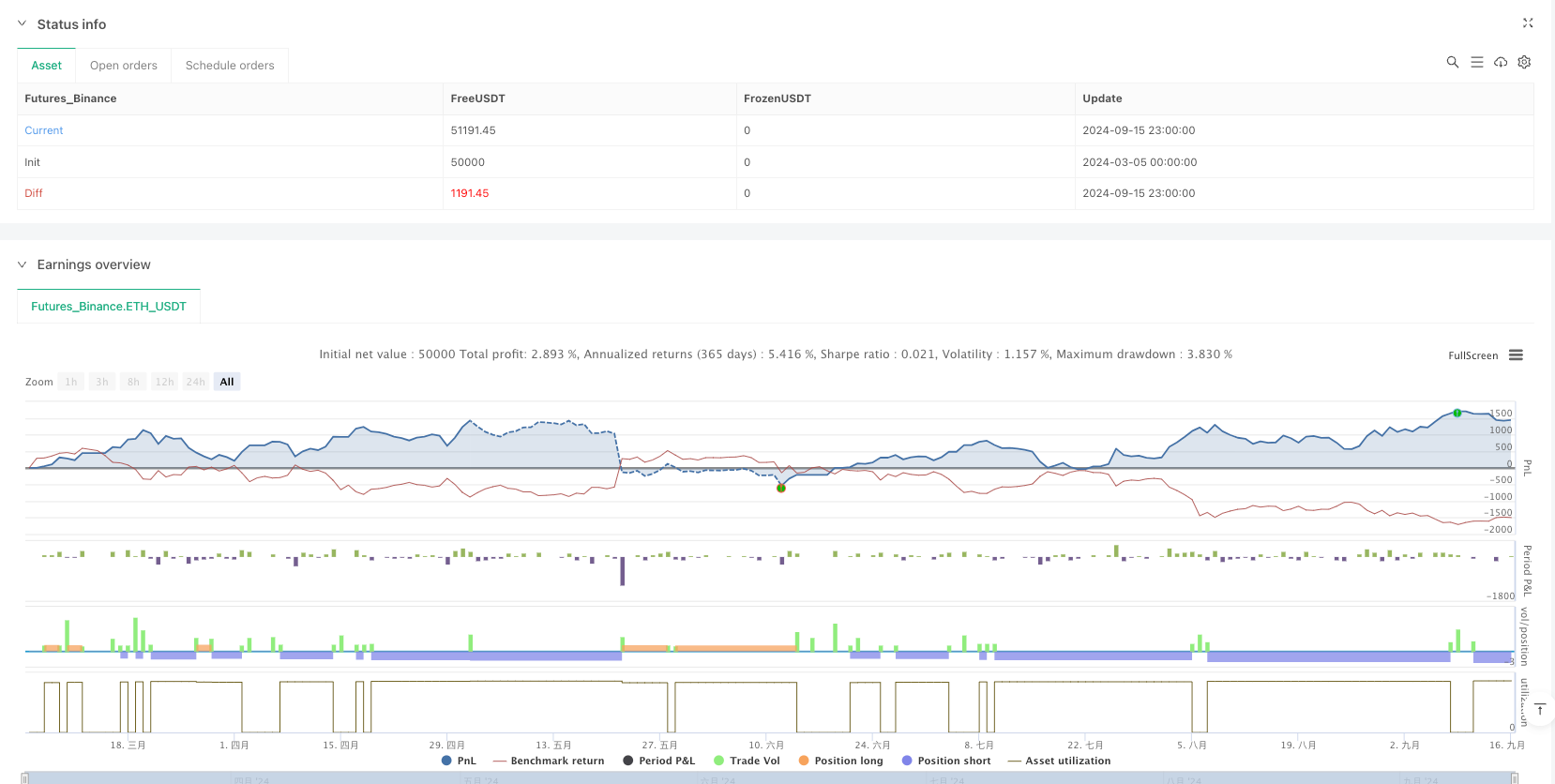

/*backtest

start: 2024-03-05 00:00:00

end: 2024-09-16 00:00:00

period: 1h

basePeriod: 1h

exchanges: [{"eid":"Futures_Binance","currency":"ETH_USDT"}]

*/

//@version=6

strategy("Futures Trading Expert Strategy with Extreme Move Check (Fixed TF)",

overlay=true,

initial_capital=10000,

default_qty_type=strategy.percent_of_equity,

default_qty_value=10,

calc_on_every_tick=true)

// ========== INPUTS ==========

fixedTF = input.timeframe("15", title="Fixed Timeframe for Signals")

emaLength = input.int(50, title="EMA Length", minval=1)

atrLength = input.int(14, title="ATR Length", minval=1)

atrMultiplier = input.float(3.0, title="ATR Multiplier for TP", step=0.1)

macdFast = input.int(12, title="MACD Fast Length")

macdSlow = input.int(26, title="MACD Slow Length")

macdSignal = input.int(9, title="MACD Signal Smoothing")

stATRPeriod = input.int(10, title="Supertrend ATR Period", minval=1)

stFactor = input.float(3.0, title="Supertrend Factor", step=0.1)

rsiLength = input.int(14, title="RSI Length")

rsiOverbought = input.int(70, title="RSI Overbought Level")

rsiOversold = input.int(30, title="RSI Oversold Level")

trailStopMultiplier = input.float(2.0, title="Trailing Stop ATR Multiplier", step=0.1)

extremePct = input.float(2.0, title="Extreme % Threshold", step=0.1) // e.g., 2%

// ========== FIXED TIMEFRAME INDICATOR VALUES ==========

// Fetch fixed timeframe OHLC values

ft_close = request.security(syminfo.tickerid, fixedTF, close)

ft_high = request.security(syminfo.tickerid, fixedTF, high)

ft_low = request.security(syminfo.tickerid, fixedTF, low)

// EMA calculated on fixed timeframe

emaValue = request.security(syminfo.tickerid, fixedTF, ta.ema(close, emaLength))

// MACD calculated on fixed timeframe

[macdLine, signalLine, _] = request.security(syminfo.tickerid, fixedTF, ta.macd(close, macdFast, macdSlow, macdSignal))

// RSI calculated on fixed timeframe

rsiValue = request.security(syminfo.tickerid, fixedTF, ta.rsi(close, rsiLength))

// ATR calculated on fixed timeframe

atrValue = request.security(syminfo.tickerid, fixedTF, ta.atr(atrLength))

// Supertrend Calculation Function

f_supertrend(_atrPeriod, _factor) =>

_atr = ta.atr(_atrPeriod)

_up = (high + low) / 2 - _factor * _atr

_down = (high + low) / 2 + _factor * _atr

var float _st = na

_st := na(_st) ? ((high + low) / 2) : (close[1] > _st ? math.max(_up, _st) : math.min(_down, _st))

_st

// Compute supertrend on fixed timeframe

supertrend = request.security(syminfo.tickerid, fixedTF, f_supertrend(stATRPeriod, stFactor))

trend = ft_close > supertrend ? 1 : -1

// ========== EXTREME MOVE CHECK (using fixed timeframe values) ==========

prev_ft_close = request.security(syminfo.tickerid, fixedTF, close[1])

btcMovePct = (ft_close - prev_ft_close) / prev_ft_close * 100

pump = btcMovePct > extremePct // Pump: price increased more than extremePct%

dump = btcMovePct < -extremePct // Dump: price dropped more than extremePct%

// ========== ENTRY CONDITIONS ==========

// Pre-calculate MACD crossovers on fixed timeframe values

macdLongCrossover = ta.crossover(macdLine, signalLine)

macdShortCrossunder = ta.crossunder(macdLine, signalLine)

// Long entry: fixed close > EMA, MACD cross upward, supertrend is up, RSI is not overbought

longCondition = (ft_close > emaValue) and macdLongCrossover and (trend == 1) and (rsiValue < rsiOverbought)

// Short entry: fixed close < EMA, MACD cross downward, supertrend is down, RSI is not oversold

shortCondition = (ft_close < emaValue) and macdShortCrossunder and (trend == -1) and (rsiValue > rsiOversold)

// ========== TRADE EXECUTION ==========

// Long Trades

if (longCondition and strategy.position_size <= 0)

if strategy.position_size < 0

strategy.close("Short", comment="Close Short for Long")

longTP = ft_close + atrMultiplier * atrValue

strategy.entry("Long", strategy.long, comment="Long Entry")

strategy.exit("Long Exit", from_entry="Long", limit=longTP,

trail_price=na, trail_offset=atrValue * trailStopMultiplier,

comment="Long TP & Trailing Stop")

// Short Trades

if (shortCondition and strategy.position_size >= 0)

if strategy.position_size > 0

strategy.close("Long", comment="Close Long for Short")

shortTP = ft_close - atrMultiplier * atrValue

strategy.entry("Short", strategy.short, comment="Short Entry")

strategy.exit("Short Exit", from_entry="Short", limit=shortTP,

trail_price=na, trail_offset=atrValue * trailStopMultiplier,

comment="Short TP & Trailing Stop")

// ========== EXTRA EXIT CONDITIONS BASED ON EXTREME MOVES ==========

// If BTC is pumping really hard and you're short, exit the short.

// If BTC is dumping really hard and you're long, exit the long.

if pump and strategy.position_size < 0

strategy.close("Short", comment="Close Short on BTC Pump")

if dump and strategy.position_size > 0

strategy.close("Long", comment="Close Long on BTC Dump")

// ========== PLOTTING ==========

// Plot fixed timeframe values for visual reference

plot(emaValue, color=color.blue, title="50 EMA (Fixed TF)")

plot(supertrend, color=(trend == 1 ? color.green : color.red), title="Supertrend (Fixed TF)")

plot(macdLine, title="MACD (Fixed TF)", color=color.aqua)

plot(signalLine, title="Signal (Fixed TF)", color=color.orange)

hline(0, color=color.gray, linestyle=hline.style_dotted)

// Plot entry signals

plotshape(longCondition, title="Long Signal", location=location.belowbar, color=color.green, style=shape.labelup, text="LONG")

plotshape(shortCondition, title="Short Signal", location=location.abovebar, color=color.red, style=shape.labeldown, text="SHORT")