Стратегия прорыва динамической волатильности с использованием нескольких индикаторов: основана на подтверждении тренда EMA и перекупленности и перепроданности RSI в сочетании с анализом паттерна K-lin...

EMA RSI ATR 趋势跟踪 动态止损 蜡烛图形态分析 K线形态识别 突破策略

Обзор

Многопоказательная динамическая волатильность - это комплексная торговая стратегия, объединяющая несколько показателей и K-линейных форм в техническом анализе, предназначенная для захвата переломных точек в рыночных тенденциях. Эта стратегия использует в основном индикаторные движущиеся средние (EMA) для подтверждения направления тренда, относительно сильные показатели (RSI) для идентификации перепроданных зон, средняя реальная волатильность (ATR) для динамического расчета остановок и остановочных уровней, а также подтверждение в качестве торгового сигнала в сочетании с несколькими поворотами K-линейных форм.

Стратегический принцип

Основные принципы этой стратегии основаны на агрегированном анализе множества условий, формирующих целостную систему торговли:

Тенденции подтвержденыДля определения рыночной тенденции используются краткосрочные ЭМА ((50 циклов) и долгосрочные ЭМА ((200 циклов). Цена должна пробиться через краткосрочные ЭМА и находиться выше долгосрочных ЭМА, чтобы рассматривать долю; наоборот, цена должна упасть через краткосрочные ЭМА и находиться ниже долгосрочных ЭМА, чтобы рассматривать долю. Это обеспечивает соответствие направления торговли с основной тенденцией.

Динамический анализ: использование индикатора RSI ((14 циклов) для оценки динамики рынка. делать много условий требует, чтобы RSI был ниже 45 или находился в зоне перепродажи (((RSI<30); делать дифференцированные условия требует, чтобы RSI был выше 55 или находился в зоне перекупа (((RSI>70)). Это помогает торговать в зонах, где тенденция может перевернуться.

Подтверждение K-линейной формы:

- Для многосигналов требуется появление скобки или звездообразование

- Сигналы для снятия требуют появления формы падающей или закатывающей звезды. Эти K-линии являются визуальными проявлениями психологических изменений на рынке, что повышает надежность сигналов.

Управление рисками: использование ATR ((14 циклов) для расчета динамических уровней стоп-порогов и остановок:

- Сделайте больше остановки: текущая цена - (ATR × 1.5)

- Сделайте множественную остановку: текущая цена + (ATR × 2.0 × 2)

- Срочный убыток: текущая цена + (ATR × 1.5)

- Задержка: текущая цена - (ATR × 2.0 × 2)

Стоп-дизайн учитывает волатильность рынка, а стоп-процент более чем в 2 раза превышает стоп-процент, создавая идеальный риск-возвратный коэффициент.

Стратегические преимущества

Многоуровневая фильтрация сигналов: в сочетании с несколькими техническими показателями и K-линейной формой значительно снижается риск ложных сигналов. Торговые сигналы генерируются только тогда, когда тренд, динамика и формы совместно подтверждаются, что повышает точность стратегии.

Приспособность к управлению рискамиДвижущийся стоп-стоп механизм на основе ATR может автоматически корректироваться в зависимости от волатильности рынка, устанавливая большую защитную зону в условиях бурного рыночного колебания и более точную в стабильных рынках.

Гибкие временные рамкиСтратегия может применяться во всех временных циклах, от торгов в течение дня до долгосрочных инвестиций, предоставляя возможность выбора для инвесторов с разными стилями торгов.

Ясные правила игрыСтратегия обеспечивает объективные условия входа и выхода, уменьшает субъективные суждения и помогает трейдерам сохранять дисциплину и согласованность.

Интеграция управления капиталомСтратегия по умолчанию использует 20% средств счета для каждой сделки, это распределение помогает увеличить долгосрочный рост средств и распределять риск.

Стратегический риск

Риск ложного проникновенияХотя стратегия включает в себя многослойные фильтрующие условия, в условиях волатильности рынка возможны ложные прорывы. Решение: можно рассмотреть возможность увеличения подтверждающих циклов или корректировки параметров RSI в условиях высокой волатильности.

Задержка в изменении тенденции: Использование EMA в качестве инструмента подтверждения тренда может привести к определенной задержке при обратном тренде. Решение: может быть использовано в сочетании с более чувствительными показателями, такими как MACD, или рассмотреть возможность сокращения длины EMA, но необходимо сбалансировать качество и своевременность сигнала.

Ограничения в распознавании K-линейных форм: Относительно упрощенная идентификация K-линейных форм в коде, возможно, не может захватить все сложные формы рынка. Решение: оптимизация алгоритмов идентификации форм или рассмотрение внедрения более полной базы форм.

Риски оптимизации параметров: эффективность стратегии сильно зависит от параметров (например, длины EMA, порога RSI и т. д.); метод решения: проведение обратного анализа, чтобы найти стабильные параметры и избежать проблем с коррекцией кривой, вызванных чрезмерной оптимизацией;

Риск ликвидности: стратегия не учитывает рыночную ликвидность, что может привести к увеличению скольжения в условиях низкой ликвидности. . Решение: увеличение условий фильтрации объема сделки, чтобы избежать торговли в условиях низкой ликвидности.

Направление оптимизации стратегии

Добавление фильтра частоты колебанийПричина: введение в стратегию условий, ограничивающих волатильность, например, волатильность на основе процента ATR, торговля только в среде умеренной волатильности может повысить качество сигнала. Причина: торговые сигналы в среде с очень высокой или очень низкой волатильностью обычно имеют низкое качество.

Улучшенное распознавание формы K-линийПричина: более точная формальная идентификация может значительно повысить качество торговых сигналов. Причина: более точная формальная идентификация может значительно повысить качество торговых сигналов.

Оптимизация управления капиталомПричины: фиксированный процентный фонд не позволяет в полной мере использовать высококачественные торговые возможности или снизить рыночные рычаги в условиях высокого риска.

Добавить фильтр времени: некоторые рынки показывают лучшую трендоспособность или ликвидность в определенное время, могут быть введены временные фильтрационные условия, а стратегия выполняется только в оптимальное время торговли. Причина: эффективность рынка существенно различается в разное время.

Введение многовременного анализаПричина: сделки, которые соответствуют более крупным тенденциям, обычно имеют более высокий уровень успеха.

Подвести итог

Многопоказательная динамическая волатильность взлома является хорошо структурированной, логически строгой количественной торговой системой, которая формирует всеобъемлющую рамку для принятия решений по торговле путем интеграции анализа тенденций EMA, оценки динамики RSI, идентификации K-линейных форм и управления рисками на основе ATR. Наибольшие преимущества этой стратегии заключаются в ее многоуровневом механизме подтверждения сигналов и самостоятельной системе управления рисками, которая позволяет гибко реагировать на различные рыночные условия.

Несмотря на некоторые присущие риски, такие как ложные прорывы и параметрозависимость, с помощью целенаправленных оптимизационных мер, таких как расширение распознавания форм, введение фильтрации волатильности и внедрение многократного анализа временных рамок, можно еще больше повысить устойчивость и прибыльность стратегии. Эта стратегия представляет собой выбор, который стоит рассмотреть для инвесторов, которые ищут систематизированный, четкий в правилах и адаптивный способ торговли.

В конечном счете, успех любой стратегии неотделим от постоянного мониторинга и динамической корректировки. Инвесторы должны постоянно оптимизировать параметры стратегии и правила торговли в соответствии с изменениями рынка и собственными предпочтениями в отношении риска для достижения стабильной долгосрочной отдачи от инвестиций.

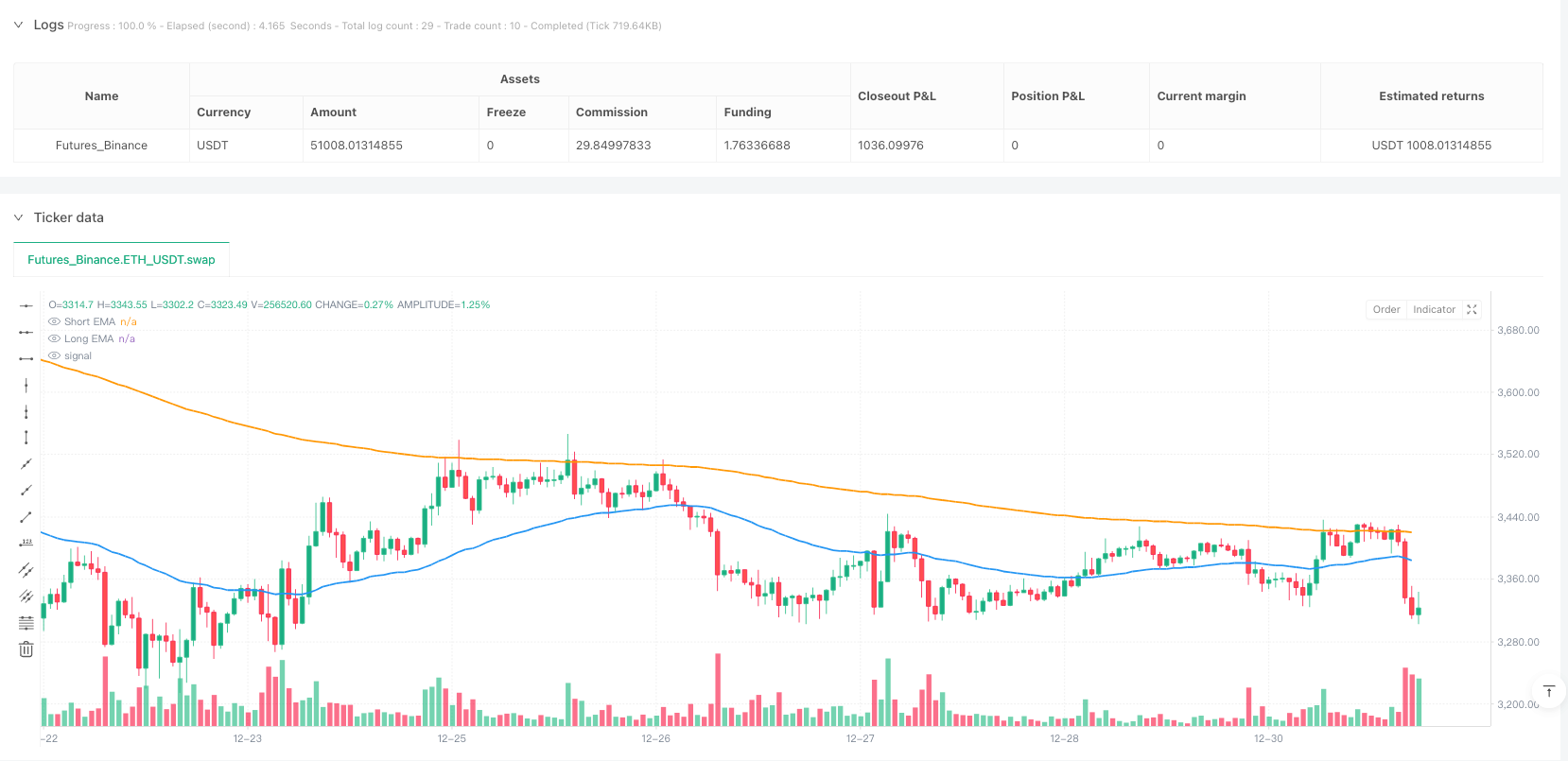

/*backtest

start: 2024-03-25 00:00:00

end: 2024-12-31 00:00:00

period: 1h

basePeriod: 1h

exchanges: [{"eid":"Futures_Binance","currency":"ETH_USDT"}]

*/

//@version=5

strategy("Comprehensive Trading Strategy", overlay=true, pyramiding=1, calc_on_every_tick=true, process_orders_on_close=true, default_qty_type=strategy.percent_of_equity, default_qty_value=20)

// Input Settings

emaLength = input.int(50, title="Short EMA Length")

longEmaLength = input.int(200, title="Long EMA Length")

rsiLength = input.int(14, title="RSI Length")

atrLength = input.int(14, title="ATR Length")

stopLossMultiplier = input.float(1.5, title="Stop Loss Multiplier")

takeProfitMultiplier = input.float(2.0, title="Take Profit Multiplier")

// Indicators

ema = ta.ema(close, emaLength)

longEma = ta.ema(close, longEmaLength)

rsi = ta.rsi(close, rsiLength)

atr = ta.atr(atrLength)

// Candlestick Patterns

hammer = close > open and ta.lowest(low, 5) == low and (high - low) > 2 * (close - open)

shootingStar = close < open and ta.highest(high, 5) == high and (high - low) > 2 * (open - close)

hangingMan = close < open and ta.lowest(low, 5) == low and (high - low) > 2 * (open - close)

morningStar = close[2] < open[2] and close[1] < open[1] and close > open and close > close[1]

eveningStar = close[2] > open[2] and close[1] > open[1] and close < open and close < close[1]

// Buy & Sell Conditions

longCondition = ta.crossover(close, ema) and rsi < 45 and (hammer or morningStar or rsi < 30) and close > longEma

shortCondition = ta.crossunder(close, ema) and rsi > 55 and (shootingStar or eveningStar or rsi > 70) and close < longEma

// Stop Loss & Take Profit

longStopLoss = close - (atr * stopLossMultiplier)

longTakeProfit = close + (atr * takeProfitMultiplier * 2)

shortStopLoss = close + (atr * stopLossMultiplier)

shortTakeProfit = close - (atr * takeProfitMultiplier * 2)

// Execute Trades

if longCondition

strategy.entry("Buy", strategy.long)

strategy.exit("Take Profit", from_entry="Buy", limit=longTakeProfit, stop=longStopLoss)

if shortCondition

strategy.entry("Sell", strategy.short)

strategy.exit("Take Profit", from_entry="Sell", limit=shortTakeProfit, stop=shortStopLoss)

// Plot Indicators

plot(ema, title="Short EMA", color=color.blue, linewidth=2)

plot(longEma, title="Long EMA", color=color.orange, linewidth=2)

plotshape(series=longCondition, location=location.belowbar, color=color.green, style=shape.labelup, title="Buy Signal", text="شراء")

plotshape(series=shortCondition, location=location.abovebar, color=color.red, style=shape.labeldown, title="Sell Signal", text="بيع")