Обзор

Построенная на основе теории Блэка-Шулса, стратегия количественного выявления прорывных сделок с системой оптимизации стоп-лосса для отслеживания является инновационной моделью торговли, объединяющей теорию ценообразования опционов и технический анализ. Основная идея стратегии заключается в использовании модели Блэка-Шулса для оценки колебаний цен на активы, построении динамических взлетов и падений, которые генерируют торговые сигналы, когда цены преодолевают эти барьеры.

Стратегический принцип

Теоретическая основа этой стратегии основана на методе измерения рыночной волатильности в модели ценообразования опционов Блэка-Шулза. Конкретный процесс реализации выглядит следующим образом:

Во-первых, стратегия рассчитывает логическую доходность исторической цены (logReturn = math.log) (close / close)[1])), затем используйте функцию стандартного отклонения ((ta.stdev) для вычисления волатильности и обрабатывайте ее в годовом исчислении ((умножить на sqrt ((periodsPerYear))). В годовом исчислении необходимо учитывать количество торговых дней ((252 дня) и количество торговых минут в день ((390 минут), разделенное на графические временные периоды, установленные пользователем.

Затем стратегия рассчитывает ожидаемую величину изменения цены (expectedMove), которая основана на кратном произведении предыдущей цены закрытия, текущей волатильности и временного фактора (sqrt ((1/periodsPerYear)). Этот шаг, по сути, является количественным “областью ожидаемого изменения цены в следующей единице времени при условии текущей волатильности”.

Затем стратегия строит динамический торговый порог: верхний порог (upperThreshold) для предыдущей цене закрытия плюс ожидаемая величина изменения; нижний порог (lowerThreshold) для предыдущей цене закрытия минус ожидаемая величина изменения.

Когда цена пробивает верхнюю отметку, вызывается многосигнал; когда цена пробивает нижнюю отметку, вызывается пустой сигнал.

С точки зрения управления рисками, в стратегии используются два уровня защиты от убытков:

- Первоначальный стоп: фиксированная стоп-стоп на основе процента, определенного пользователем

- Стоп-стоп для отслеживания: когда цена движется в пользу, точка стоп-стопа будет динамически корректироваться в соответствии с установленным процентом отслеживания (trailingStopPerc), закрепляя прибыль

Такая конструкция позволяет стратегии эффективно контролировать риски и повышать эффективность использования средств, одновременно захватывая возможности для ценового прорыва.

Стратегические преимущества

После глубокого анализа кода, эта стратегия имеет следующие значительные преимущества:

Теоретическая основаСтратегия основана на сложившейся финансовой теории, с использованием модели Блэка-Шулса для научного количественного определения волатильности, с сильной теоретической поддержкой.

Адаптация к рыночным условиям: С помощью динамического расчета волатильности и ожидаемых ценовых изменений стратегия может автоматически адаптироваться к различным рыночным условиям. В периоды низкой волатильности порог входа ниже; в периоды высокой волатильности порог входа соответственно повышается, избегая ограничений, вызванных фиксированными параметрами.

Улучшенное управление рискамиДвойной стоп-механизм (первоначальный стоп и стоп-следующий) эффективно контролирует риски по отдельной сделке и позволяет максимизировать прибыль в трендовых ситуациях.

Вычислительная эффективностьСтратегический алгоритм прост, эффективен и действенен в реальном времени, может пересчитываться при каждом изменении цены и совершении ордера (calc_on_order_fills=true, calc_on_every_tick=true), подходит для короткой торговли в течение дня

Визуализация в процессе принятия решенийСтратегия показывает динамические потери в виде диаграмм, которые позволяют трейдерам визуально понять текущее состояние рынка и потенциальные торговые возможности.

Гибкость параметровПользователи могут гибко корректировать ключевые параметры, такие как волатильность, время отсрочки и стоп-лосс, в зависимости от личных предпочтений в отношении риска и рыночных особенностей, что повышает адаптивность стратегии.

Стратегический риск

Несмотря на то, что стратегия была продуманной, она содержит следующие потенциальные риски:

Риск ложного проникновения: Рынок может быстро отступить после кратковременного прорыва от потери, что приводит к ошибочным сигналам. Решение может заключаться в добавлении механизмов подтверждения, например, в требовании, чтобы цена оставалась за пределами потери на определенное время, или в фильтрации сигналов в сочетании с другими показателями.

Ориентировочная отклонённость колебанийИсторическая волатильность может не позволить точно прогнозировать будущую волатильность до и после рыночных переломов или крупных событий, что приводит к нецелесообразной установке порога. Можно рассмотреть возможность введения имплицитной волатильности или улучшения методов оценки адаптивной волатильности.

Скидки и риски исполненияВ условиях высокочастотных сделок цена исполнения ордера может отличаться от цены сигнала. Рекомендуется создать разумную модель скольжения на этапе обратной оценки и использовать лимитную, а не рыночную цену в реальном диапазоне.

Параметр ЧувствительностьПоказатель: Показатели стратегии более чувствительны к волатильности, обратному отклонению (volLookback) и параметрам остановки убытков. Следует найти стабильный диапазон параметров с помощью исторического отсчета, чтобы избежать коррекции кривой, вызванной чрезмерной оптимизацией.

Риск в воздухеВ теории потенциальные потери по сделкам с дисконтом могут превышать первоначальный капитал. Рекомендуется установить максимальный размер ограничения на хранение или скорректировать размер позиции в зависимости от рисковой устойчивости счета.

Риск обратного трендаСледование за остановками может часто возникать в условиях волатильности рынка, что приводит к увеличению затрат на торговлю. Можно рассмотреть возможность добавления индикатора подтверждения тренда и включить слежение за остановками только в том случае, если тренд ясен.

Направление оптимизации стратегии

На основе анализа кода эта стратегия может быть оптимизирована в следующих направлениях:

Улучшение динамического учета волатильностиПри использовании фиксированных периодов отсчета для вычисления исторических колебаний в текущей стратегии можно рассмотреть возможность использования моделей типа GARCH или моделей колебаний с индексированным весом, чтобы лучше улавливать динамические изменения в колебаниях. Причина этого заключается в том, что колебания в финансовых рынках обычно характеризуются “сборными колебаниями”, и недавние колебания цен имеют большую ценность для прогнозирования будущего.

Введение фактора временного спадаВ расчетах ожидаемых движений можно включать фактор временного замедления, что позволяет увеличить влияние недавних данных на прогнозы и повысить чувствительность стратегии к рыночным поворотным точкам.

Интеграция многовременного анализа: в сочетании с более длительным периодом волатильности анализа, избегайте контрастной торговли в направлении основного тренда. Например, можно открыть позиции только в направлении тренда японской линии, повысить выигрышную ставку.

Механизм подтверждения объема сделки: объединение анализа объема сделок с подтверждением сигнала прорыва, подтверждение эффективности прорыва только при значительном увеличении объема сделок, уменьшение убытков, вызванных ложными прорывами.

Адаптационные механизмы устранения потерь: можно связать соотношение отслеживания стоп-убытков с динамикой рыночной волатильности, чтобы установить более свободный отслеживание стоп-убытков в условиях высокой волатильности, чтобы избежать возбуждения от обычного рыночного шума.

Оптимизация управления капиталомВнедрение динамического модуля управления позициями, который автоматически регулирует размер позиции в зависимости от чистой стоимости счета, рыночной волатильности и силы торговых сигналов, балансируя риск и прибыль.

Машинное обучениеВзгляните на оптимизацию выбора параметров с помощью алгоритмов машинного обучения или усиление оценки качества сигнала, чтобы стратегия могла более разумно адаптироваться к различным рыночным условиям.

Подвести итог

Построенная на основе теории Блэка-Шулса, прорывная стратегия количественного трейдинга с системой оптимизации стоп-лосс является хитрой комбинацией финансовой теории и практических торговых технологий. Эта стратегия позволяет эффективно улавливать торговые возможности, вызванные аномальными колебаниями цен в краткосрочной перспективе, путем научного количественного количественного изменения рыночной волатильности, динамического построения торговой цены и совмещения с гибкими механизмами управления рисками.

Ключевые преимущества стратегии заключаются в ее прочной теоретической основе, сильной адаптивности и совершенном управлении рисками. Она особенно подходит для использования в условиях высокой волатильности рынка. Однако пользователям необходимо быть бдительными по отношению к потенциальным рискам, таким как ложные прорывы, чувствительность параметров, и оптимизировать их путем улучшения расчета волатильности, анализа многовременных рамок, подтверждения объема сделки и т. Д.

В целом, это грамотно разработанная, логически ясная стратегия квантовых торгов, которая отражает глубокое понимание механизмов функционирования финансовых рынков, а также обладает высокой практичностью и масштабируемостью. Для квантовых трейдеров, знакомых с теорией опционов и стремящихся к устойчивому стилю торговли, это стратегия, которая заслуживает глубокого изучения и применения.

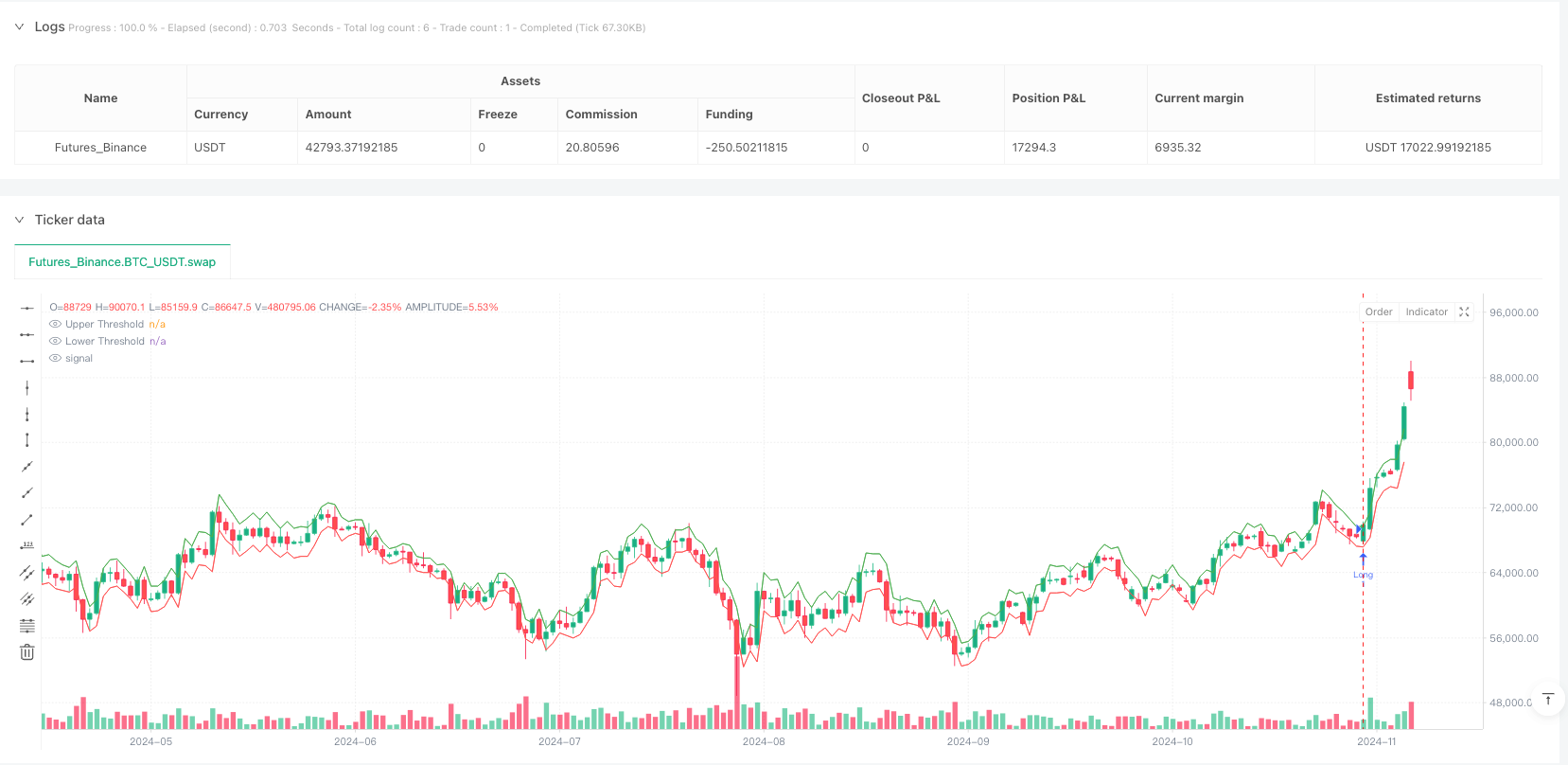

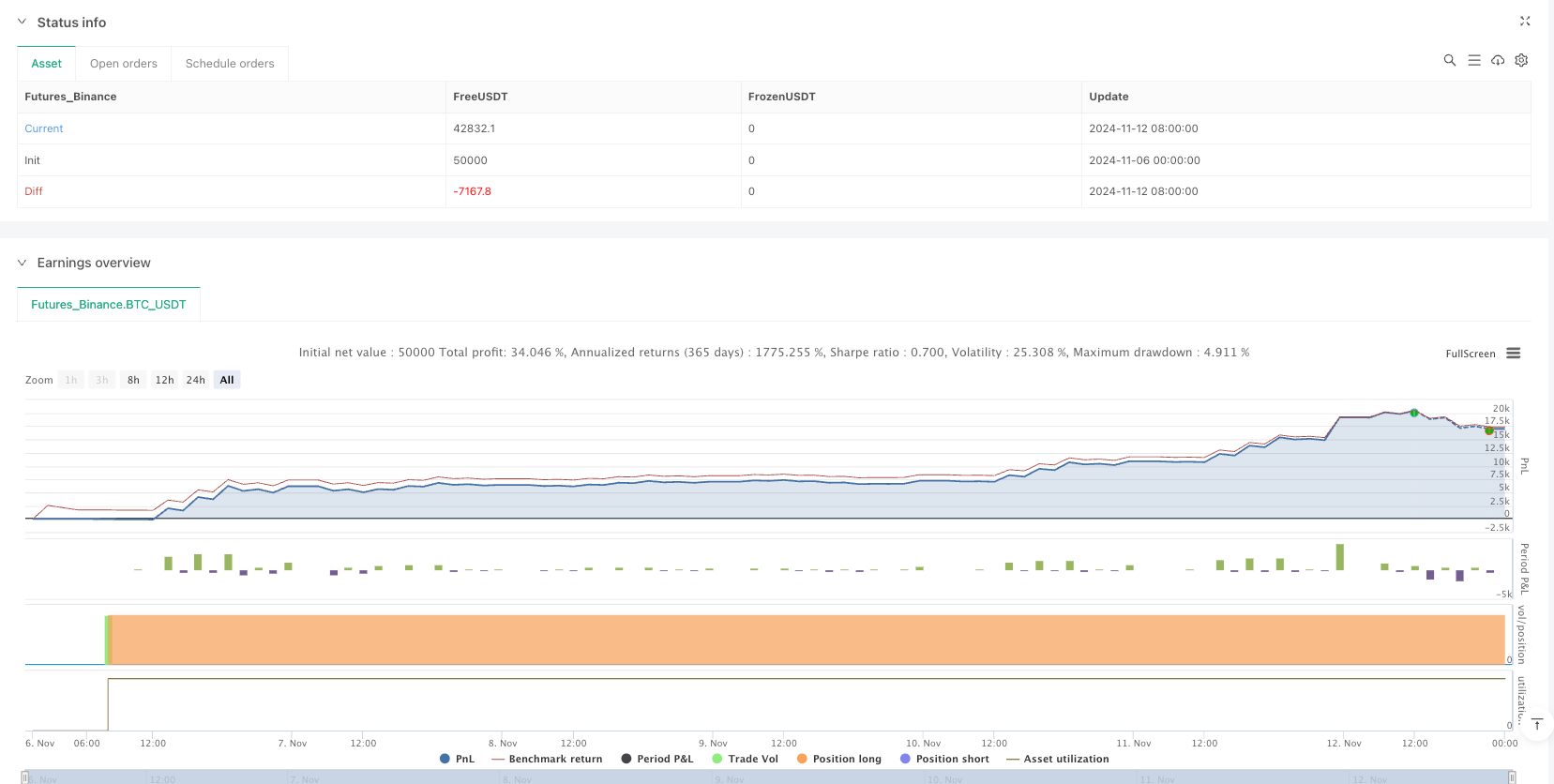

/*backtest

start: 2024-11-06 00:00:00

end: 2024-11-13 00:00:00

period: 1d

basePeriod: 1d

exchanges: [{"eid":"Futures_Binance","currency":"BTC_USDT"}]

*/

//@version=5

strategy("black-scholes breakout with trailing stop", overlay=true, initial_capital=100000, currency=currency.USD, calc_on_order_fills=true, calc_on_every_tick=true)

// User Inputs

chartRes = input.int(title="Chart Timeframe in Minutes", defval=1, minval=1)

volLookback = input.int(title="Volatility Lookback (bars)", defval=20, minval=1)

stopLossPerc = input.float(title="Initial Stop Loss (%)", defval=1.0, minval=0.1, step=0.1)

trailingStopPerc = input.float(title="Trailing Stop (%)", defval=0.5, minval=0.1, step=0.1)

// Calculate periods per year based on chart timeframe

periodsPerYear = (252 * 390) / chartRes

// Calculate annualized volatility from log returns

logReturn = math.log(close / close[1])

volatility = ta.stdev(logReturn, volLookback) * math.sqrt(periodsPerYear)

expectedMove = close[1] * volatility * math.sqrt(1 / periodsPerYear)

// Define dynamic thresholds around previous close

upperThreshold = close[1] + expectedMove

lowerThreshold = close[1] - expectedMove

// Plot thresholds for visual reference

plot(upperThreshold, color=color.green, title="Upper Threshold")

plot(lowerThreshold, color=color.red, title="Lower Threshold")

// Trading Signals: breakout conditions

longCondition = close > upperThreshold

shortCondition = close < lowerThreshold

if (longCondition)

strategy.entry("Long", strategy.long)

if (shortCondition)

strategy.entry("Short", strategy.short)

// Trailing Stop Risk Management using expected move for initial stop loss and a trailing stop

if (strategy.position_size > 0)

strategy.exit("Exit Long", from_entry="Long",

stop=close * (1 - stopLossPerc / 100),

trail_points=close * trailingStopPerc / 100)

if (strategy.position_size < 0)

strategy.exit("Exit Short", from_entry="Short",

stop=close * (1 + stopLossPerc / 100),

trail_points=close * trailingStopPerc / 100)