Обзор

Круговая торговая система с высоким уровнем биопсимиализма - это количественная торговая стратегия, основанная на перекрестных краткосрочных и долгосрочных скользящих средних, предназначенная для внутридневной торговли. В основе этой стратегии лежит создание сигналов покупки и продажи с использованием перекрестных между 5-циклической и 21-циклической простой скользящей средней (SMA), а также использование механизмов остановки и остановки для контроля риска и блокировки прибыли.

Стратегический принцип

Стратегия основана на основной идее отслеживания тенденций, используя отношения между различными периодическими движущимися средними для определения изменений в тенденциях рынка. Принципы реализации следующие:

Система рассчитывает два ключевых скользящих средних:

- Краткосрочная скользящая средняя ((SMA): по умолчанию 5 циклов

- Длительная скользящая средняя ((SMA): по умолчанию 21 цикл

Механизм генерации торговых сигналов:

- Сигнал покупки: когда кратковременная скользящая средняя пересекает долгосрочную скользящую среднюю вверх.

- Продающий сигнал: когда краткосрочная скользящая средняя пересекает долгосрочную скользящую среднюю вниз (та.crossunder function)

Механизмы управления рисками:

- Стоп-лосс: 1% от входной цены по умолчанию

- Настройка стоп-кода: 2% от входной цены по умолчанию

Система визуализации транзакций:

- Уникальный идентификатор, присваиваемый каждой сделке

- На графике отмечаются точки покупки и продажи

- Включает в себя виртуальную связь между точками торговли и покупки, чтобы визуализировать циклы и изменения цены каждой сделки.

Система оповещения:

- Устройство сигналов для покупки и продажи

- Форматированные сообщения для автоматизации транзакций

Стратегические преимущества

Взглянув на код стратегии, можно сделать вывод о следующих существенных преимуществах:

Простая и эффективная логика торговли: двойная равнолинейная скрещивание является классическим и проверенным рынком методом торговли, который легко понять и реализовать.

Адаптация к рыночным условиям: подвижная средняя способна сгладить колебания цен, помочь отфильтровать рыночный шум и адаптироваться к различным рыночным условиям.

Полный механизм управления рисками: встроенная функция стоп-лосса и стоп-стоп, которая помогает трейдерам ограничивать потери в неблагоприятные времена и блокировать прибыль в благоприятные времена.

Визуализация процесса торговли: с помощью ярлыков и подключаемых линий, интуитивно отображаются точки входа и выхода для каждой сделки, что позволяет трейдерам анализировать и оптимизировать эффективность стратегии.

Параметровая адаптивность: трейдеры могут адаптировать длину циклов краткосрочных и долгосрочных скользящих средних в зависимости от рынка и временных рамок, что повышает гибкость стратегии.

Автоматическая совместимость: установлены условия оповещения и форматированные сообщения для удобной интеграции с автоматизированной торговой системой, позволяющей осуществлять полностью автоматизированную торговлю.

Визуализация кривой капитала: путем нанесения кривой прибыли и убытков стратегии трейдер может визуально контролировать общую эффективность стратегии и ее отзывы.

Стратегический риск

Несмотря на многочисленные преимущества этой стратегии, существуют некоторые потенциальные риски, о которых следует помнить:

Риск колебания тренда: в рыночной консолидации, двойные сходные линии могут часто пересекаться, создавая ложные сигналы, приводящие к последовательным убыточным сделкам.

- Решение: можно рассмотреть возможность добавления дополнительных фильтров, таких как индикатор волатильности или индикатор подтверждения тренда.

Чувствительность параметров: различные параметры скользящих средних сильно различаются в различных рыночных условиях.

- Решение: необходимо оптимизировать параметры с помощью обратной связи или рассмотреть возможность использования метода адаптивных параметров.

Ограничение фиксированного стоп-стоп: использование стоп-стоп с фиксированным процентом может не подходить для всех рыночных условий.

- Решение: можно рассмотреть возможность установки динамического стоп-лома на основе волатильности или поддерживающего уровня сопротивления.

Влияние скольжения и стоимости сделки: стратегия не учитывает скольжения и комиссионные в фактической сделке, что может привести к расхождению результатов отслеживания с результатами фактической сделки.

- Решение: включить в обратную оценку разумные скольжения и оценку стоимости сделки.

Отсутствие фильтрации на конкретные рыночные условия: стратегия выполняется в соответствии со всеми рыночными условиями, без механизмов корректировки для конкретных рыночных состояний.

- Решение: добавление логики идентификации рыночной среды, такой как индикатор силы тренда или фильтр колебаний.

Направление оптимизации стратегии

Анализ структуры кода и логики транзакций позволяет определить несколько ключевых направлений оптимизации:

Добавление фильтра тренда: в сочетании с индикаторами интенсивности тренда, такими как ADX, DMI и т. Д., сигнал выполняется только в условиях четкой тенденции, что помогает уменьшить ложные сигналы в рыночных потрясениях.

Объем подтверждения: объем сделки используется в качестве подтверждающего фактора, требующего достаточного объема поддержки при появлении сигнала, повышающего надежность торгового сигнала.

Реализация динамического стоп-стоп: настройка динамического стоп-стоп уровня на основе ATR или ценовой волатильности, чтобы риск-менеджмент был более подходящим для текущей рыночной среды.

Добавлена временная фильтрация: можно ограничить окна времени торговли, избегая периодов высокой волатильности перед открытием и закрытием, сосредоточившись на периодах торговли с лучшей ликвидностью.

Разработка параметров адаптации: цикличность скорректируемой скользящей средней, динамически изменяющейся в зависимости от волатильности рынка и интенсивности тренда.

Добавление механизмов обратного входа: после определения направления тренда, поиск возможности для входа в цены, чтобы вернуться к ключевым точкам поддержки или сопротивления, оптимизация точек входа.

Настройка умных прибылей: на основе поддержки сопротивления или ключевого уровня цены, вместо простого фиксированного процента прибыли.

Подвести итог

Высокоуровневая двулинейная стратегия кросс-трейдинга - это всеобъемлющее решение для однодневного трейдинга, объединяющее классические принципы технического анализа и современные механизмы управления рисками. В основе стратегии лежит прозрачность, которая позволяет уловить изменения в рыночных тенденциях с помощью кросс-связи между краткосрочными и долгосрочными движущимися средними, а также предоставляет практические визуальные инструменты, которые помогают трейдерам визуально понять каждую сделку.

Несмотря на то, что стратегии превосходно работают на рынках с ясным трендом, они все еще нуждаются в оптимизации для таких вопросов, как волатильность рынка, влияние скольжения и чувствительность параметров. Улучшения, такие как добавление фильтрации тенденций, динамического управления рисками и параметров адаптации, могут еще больше повысить устойчивость и адаптивность стратегии.

Для количественных трейдеров эта стратегия предоставляет хорошую базовую структуру, на основе которой можно индивидуально настраивать и расширять, чтобы удовлетворить потребности различных стилей торговли и рисковых предпочтений. Как в качестве самостоятельной системы, так и как часть более сложной торговой системы, эта двулинейная кросс-стратегия демонстрирует практическую ценность и потенциал для развития.

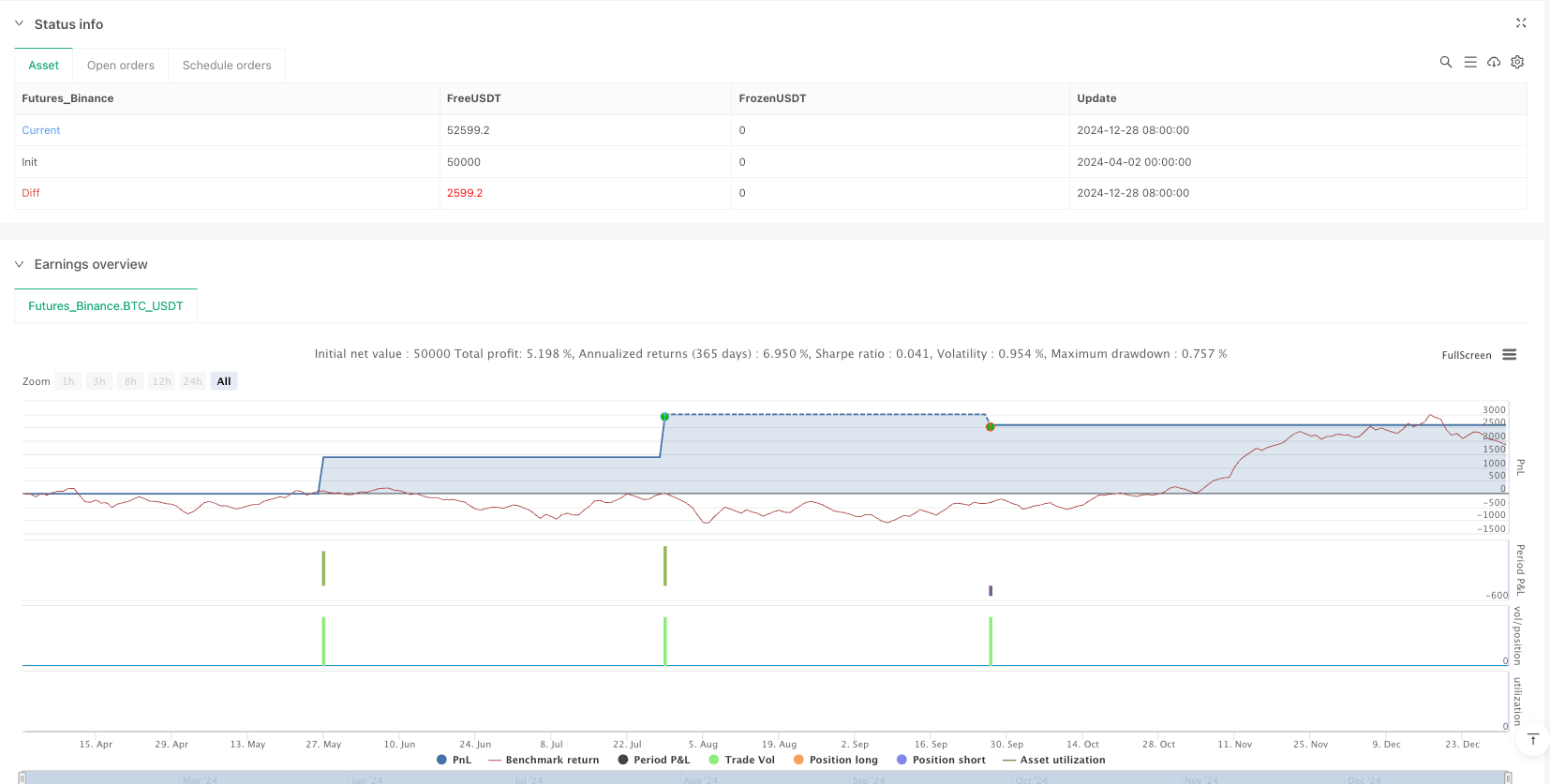

/*backtest

start: 2024-04-02 00:00:00

end: 2024-12-31 00:00:00

period: 3d

basePeriod: 3d

exchanges: [{"eid":"Futures_Binance","currency":"BTC_USDT"}]

*/

//@version=5

strategy("Intraday MA Crossover Strategy ", overlay=true)

// Define the short-term and long-term moving averages

shortLength = input.int(5, title="Short MA Length")

longLength = input.int(21, title="Long MA Length")

// Calculate the moving averages

shortMA = ta.sma(close, shortLength)

longMA = ta.sma(close, longLength)

// Plot the moving averages on the chart

plot(shortMA, color=color.blue, title="Short MA (9)")

plot(longMA, color=color.rgb(243, 179, 4), title="Long MA (21)")

// Generate buy and sell signals

longSignal = ta.crossover(shortMA, longMA)

shortSignal = ta.crossunder(shortMA, longMA)

// Execute trades

strategy.entry("Buy", strategy.long, when=longSignal)

strategy.close("Buy", when=shortSignal)

// Optional: Stop loss and take profit levels (e.g., 1% of the entry price)

stopLossPercent = input.float(1, title="Stop Loss (%)") / 100

takeProfitPercent = input.float(2, title="Take Profit (%)") / 100

strategy.exit("Exit Buy", "Buy", stop=close * (1 - stopLossPercent), limit=close * (1 + takeProfitPercent))

// Variables to track the unique identifier for each pair

var int counter = 0

var float buyPrice = na

var float sellPrice = na

var int buyBarIndex = na

var int sellBarIndex = na

// Add labels and connect them with lines

if (longSignal)

counter := counter + 1

buyPrice := low

buyBarIndex := bar_index

label.new(buyBarIndex, buyPrice, "BUY " + str.tostring(counter), color=color.rgb(54, 58, 243), style=label.style_label_up, textcolor=color.white, size=size.small)

if (shortSignal and not na(buyPrice))

sellPrice := high

sellBarIndex := bar_index

label.new(sellBarIndex, sellPrice, "SELL " + str.tostring(counter), color=color.rgb(243, 162, 57), style=label.style_label_down, textcolor=color.white, size=size.small)

// Strategy performance

plot(strategy.equity, color=color.green, title="Equity Curve")

// Alerts with dynamic messages for webhook

alertcondition(longSignal, title="Buy Signal", message="{{ticker}}|BUY|1")

alertcondition(shortSignal, title="Sell Signal", message="{{ticker}}|SELL|1")