Стратегия двойной оптимизации, основанная на следовании за трендом, сочетающая 50-периодное экспоненциальное скользящее среднее пересечение с ежемесячными фиксированными инвестициями

EMA DCA 趋势跟踪 资金管理 风险控制 定期投资 移动平均线交叉

Обзор

Эта стратегия хитро сочетает в себе принципы отслеживания тенденций с методом регулярного размещения инвестиций (DCA), который направлен на эффективное размещение средств и одновременно на минимизацию риска при выборе рынка. Эта стратегия основана на 50-циклическом индексе движущихся средних (EMA) в качестве индикатора оценки тенденций рынка и накапливает средства с помощью ежемесячного размещения инвестиций.

Стратегический принцип

Ключевым принципом стратегии является сочетание сигналов тренда в техническом анализе с систематизированным методом управления средствами. Механизм реализации:

Механизм определения тенденций: использование 50-циклической EMA в качестве индикатора среднесрочной тенденции. Когда цена находится выше EMA, она рассматривается как тенденция к росту; когда цена падает ниже EMA, она рассматривается как тенденция к снижению.

Стадия накопления средствКогда цена ниже 50-циклической EMA, стратегия не заключает рыночных позиций, а ежемесячно добавляет фиксированную сумму в резерве наличности, что обеспечивает постоянное накопление средств в неблагоприятных рыночных условиях.

Этап ввода средствКогда цена пересекает 50-циклическую ЭМА выше, стратегия будет:

- Если в настоящее время нет позиций, то используйте весь капитал (включая накопленные наличные резервы) для создания многоочередных позиций

- Перезагрузить наличные резервы на 0.

- Продолжается ежемесячная фиксированная сумма инвестиций во время хранения

Механизм выходаЕсли цена упадет ниже 50-циклической ЭМА, стратегия ликвидирует все позиции и возобновляет процесс накопления резервов наличности.

С точки зрения реализации кода, стратегия используетcash_reserveПеременные отслеживают накопленные наличные, используемыеtime_since_last_investmentПеременные, обеспечивающие точное управление временными интервалами в течение примерно одного месяца (~30 дней), и с помощьюstrategy.close_all()Функция реализует полный механизм выхода.

Стратегические преимущества

После глубокого анализа кода, эта стратегия показала следующие значительные преимущества:

Систематический подход к инвестициямЭта стратегия полностью исключает эмоциональные решения и обеспечивает систематическое развертывание средств в любых рыночных условиях с помощью предварительных правил. Это позволяет избежать задержек или колебаний, вызванных человеческими суждениями.

Максимальная эффективность использования средств: стратегия позволяет максимизировать эффективность использования капитала путем аккумулирования капитала в неблагоприятных условиях и развертывания всего накопленного капитала за один раз при благоприятных условиях. Такой подход позволяет избежать преждевременного вложения в нисходящие тенденции и обеспечивает полное участие в восходящих тенденциях.

Баланс риска и выгодыДвойной механизм, объединяющий отслеживание тенденций и фиксированное инвестирование, не позволяет упустить важные рыночные возможности, защищая при этом безопасность капитала. Отслеживание тенденций частично контролирует общий риск, а фиксированное инвестирование обеспечивает постоянное участие в рынке.

Высокая степень адаптации: параметры стратегии могут быть скорректированы в зависимости от различных рыночных условий и предпочтений инвесторов в отношении риска. Цикл EMA и фиксированная сумма инвестиций являются регулируемыми параметрами, что повышает гибкость стратегии.

Долгосрочный эффект прибылиВ сочетании с ежемесячным инвестированием и оценкой тенденций, стратегия способна обеспечить рентабельный рост в долгосрочных рынках, особенно в условиях смены нескольких рыночных циклов.

Выполнение просто и ясноНесмотря на более сложную концепцию стратегии, правила ее выполнения просты и ясны, что снижает операционную сложность и потенциальную ошибку выполнения.

Стратегический риск

Несмотря на тщательно разработанную стратегию, существуют следующие потенциальные риски:

Риск отставанияEMA - отсталый показатель, который может привести к ненадлежащему времени входа и выхода в точке перехода тренда. Особенно в быстро меняющихся рынках, это может привести к появлению сигнала выхода только после большого отступления.

Неудачи на рынкеВ условиях поперечного колебания цены могут часто пересекать EMA, что приводит к многочисленным входам и выходам, увеличивает стоимость торговли и может привести к потере “колебательного эффекта”.

Проблемы с управлением деньгами: фиксированная фиксированная сумма инвестиций может не подходить для всех этапов рынка, в условиях высокой волатильности может потребоваться более гибкая стратегия распределения средств.

Циклическая зависимость: Стратегия сильно зависит от выбранного цикла EMA ((здесь 50), различные циклические настройки приводят к совершенно разным результатам, трудно определить оптимальные параметры.

Эффекты выполнения скольжения: В коде установлена точка скольжения в 1 балл, но в реальной торговле, особенно в рынках с недостаточной ликвидностью, выполнение скольжения может быть намного больше, чем заданное значение, что влияет на эффективность стратегии.

Способы смягчения этих рисков включают в себя: увеличение фильтрации показателей, уменьшение ложных сигналов; внедрение динамических стоп-моделей; введение управления капиталом с корректировкой волатильности; использование многоциклических подтверждающих сигналов; а также широкий спектр обратных измерений и оптимизации параметров в различных рыночных условиях.

Направление оптимизации стратегии

Основываясь на глубоком анализе кода, эта стратегия может быть оптимизирована в следующих направлениях:

Механизм многозначного подтверждения: введение дополнительных технических показателей (например, RSI, MACD или объем торгов) в качестве подтверждающих сигналов, уменьшение фейковых сигналов, создаваемых EMA-пересечениями. Это может повысить качество сигнала и уменьшить ненужные сделки.

Динамическое управление капиталом: привязывание фиксированной суммы инвестиций к рыночной волатильности или силе тренда, увеличение инвестиций в условиях высокой определенности и уменьшение инвестиций в условиях высокой неопределенности. Например, можно скорректировать сумму инвестиций на основе ATR (средняя величина истинной волатильности).

Частичное управление позициями: реализация механизма строительства и ликвидации складов в разрезе, а не единовременной эксплуатации всех складов, что снижает давление на выбор времени и обеспечивает более плавную кривую интересов.

Адаптация к циклам EMA: изменение фиксированной 50-циклической ЭМА на адаптивную подвижную среднюю, которая автоматически корректируется в зависимости от рыночных условий, чтобы лучше адаптироваться к различным рыночным этапам и циклам.

Идеальный механизм стоп-лоссаУвеличение мобильного или волатильного сдерживания, а не только перекрестного выхода из EMA, может защитить капитал раньше в случае резкого вывода.

Фильтр времени: добавление фильтра времени торговли, чтобы избежать операций в известные неэффективные торговые часы, или корректировка параметров стратегии в определенных сезонных моделях.

Оптимизация отзывов: реализация рамок оптимизации параметров, автоматическое поиск оптимальных комбинаций параметров в различных рыночных условиях и проведение прогрессивной проверки для обеспечения стабильности параметров.

Общими целями этих направлений оптимизации являются повышение выигрышности стратегии, снижение отступлений и повышение гибкости и эффективности управления средствами, что повышает ее адаптивность и устойчивость в различных рыночных условиях, сохраняя при этом основную логику первоначальной стратегии.

Подвести итог

“Стратегия двойного оптимизации трендового отслеживания в сочетании с ежемесячным инвестированием” представляет собой сбалансированный, систематизированный метод количественного трейдинга, который искусно объединяет тенденционное суждение технического анализа с традиционной концепцией регулярного инвестирования. Благодаря накоплению капитала в нисходящих тенденциях и полному развертыванию при установлении восходящих тенденций эта стратегия обеспечивает лучшую эффективность использования капитала и контроль риска.

Несмотря на существование врожденных рисков, таких как отставание в показателях EMA и неэффективность рынка во время потрясений, эти недостатки могут быть эффективно смягчены путем внедрения мер, таких как подтверждение нескольких показателей, оптимизация методов управления капиталом и совершенствование механизмов устранения убытков. Особо следует отметить, что гибкость и настраиваемость этой стратегии позволяют использовать ее в различных рыночных условиях и стилях инвестирования.

С точки зрения долгосрочных инвестиций, эта стратегия в сочетании с фиксированным отслеживанием тенденций особенно подходит для инвесторов, которые хотят оптимизировать время участия в рынке, сохраняя при этом систематическую инвестиционную дисциплину. За счет уменьшения воздействия на неблагоприятные тенденции и полного участия в восходящих тенденциях эта стратегия может обеспечить более сбалансированные рисково-возвратные характеристики, чем чисто фиксированные инвестиции или отслеживание тенденций в течение длительных рыночных циклов.

Как для индивидуальных инвесторов, так и для профессиональных трейдеров, эта стратегия предоставляет надежную основу для принятия более систематизированных и объективных инвестиционных решений в сложной и изменчивой рыночной среде.

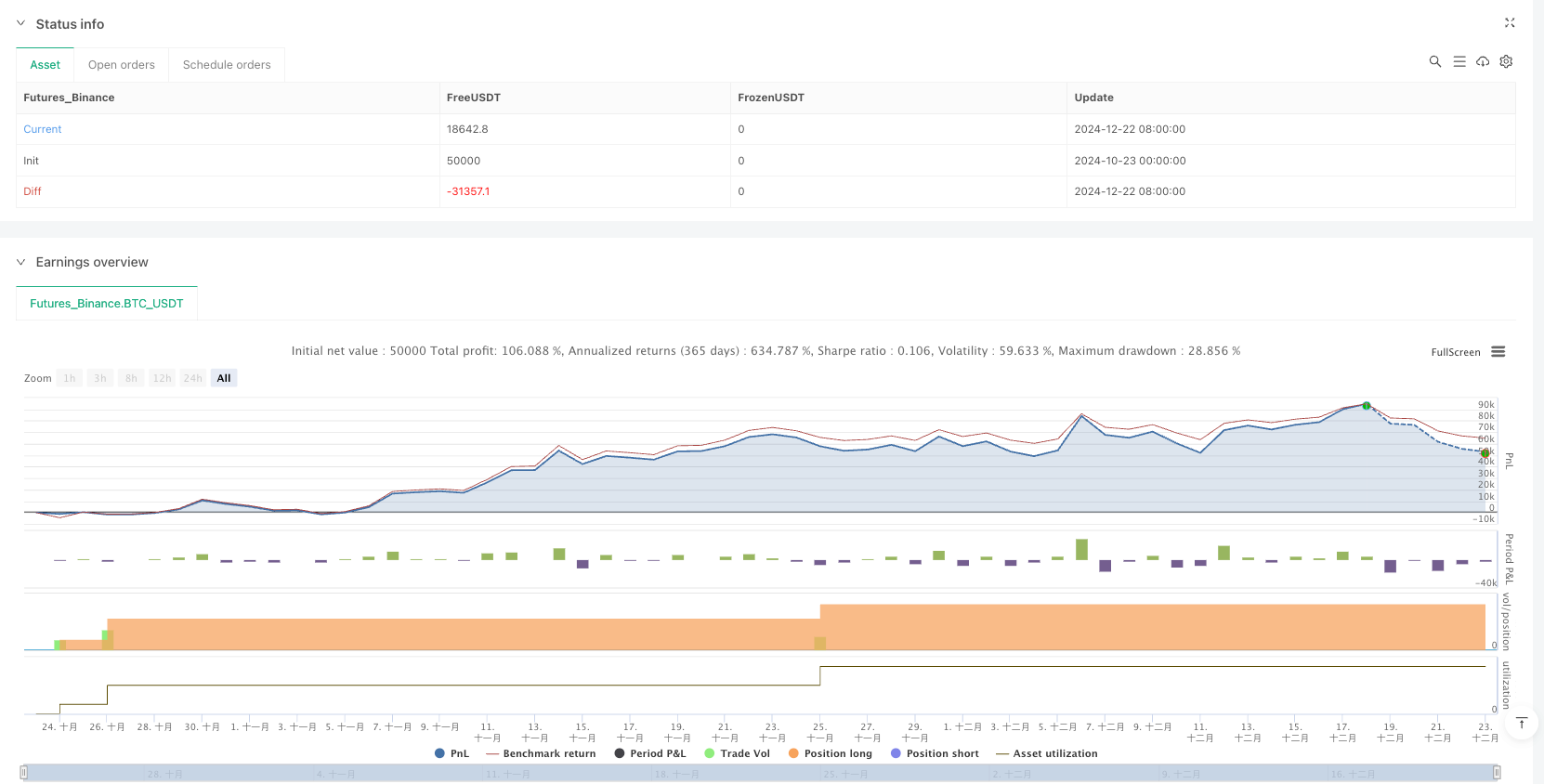

/*backtest

start: 2024-10-23 00:00:00

end: 2024-12-23 00:00:00

period: 1d

basePeriod: 1d

exchanges: [{"eid":"Futures_Binance","currency":"BTC_USDT"}]

*/

//@version=5

//CELIA IS EEN KLEINE VIS

strategy("50 EMA Crossover With Monthly DCA", overlay=true, initial_capital=100000, slippage=1, default_qty_type=strategy.cash, process_orders_on_close=true)

// === Parameters ===

dca_amount = input.int(100000, title="DCA Investment Amount ($)", minval=1) // Monthly DCA amount

//ema_length = input.int(50, title="EMA Length", minval=1) // EMA length

emaValue = ta.ema(close, 50)

plot(emaValue, color=color.blue, title="50W EMA")

// === Tracking Variables ===

var float cash_reserve = 0 // To track the accumulated cash

var float total_invested = 0 // To track the total amount invested (cash + DCA)

var float last_investment_time = na

month_seconds = 30 * 24 * 60 * 60 // Approx 1 month in seconds

// === Time Check: Has 1 Month Passed? ===

time_since_last_investment = na(last_investment_time) ? month_seconds : (time - last_investment_time) / 1000

// === Strategy Conditions ===

longCondition = close > emaValue // Buy when close is above the 50-week EMA

if longCondition

if strategy.opentrades == 0 // No open positions

// Invest full capital (equity + cash), including DCA saved

strategy.order("Open Order", strategy.long, qty = (strategy.equity+cash_reserve) / close)

cash_reserve := 0 // Reset cash reserve after full reinvestment

if time_since_last_investment >= month_seconds

// Accumulate DCA buy orders

strategy.order("DCA Buy", strategy.long, qty = dca_amount / close)

last_investment_time := time // Update the time of the last investment

// Accumulate DCA amount into cash reserve every month, regardless of long condition

if time_since_last_investment >= month_seconds

last_investment_time := time

// === Exit Strategy ===

exitCondition = close < emaValue // Exit if the price crosses below the 50-week EMA

if exitCondition

strategy.close_all() // Close the position when price crosses below the EMA

//plot(strategy.equity, style = plot.style_line, title = "Equity")

//plot(cash_reserve, style = plot.style_line, title = "DCA")

// Place the text below the current bar

var label myLabel = na

if (na(myLabel))

myLabel := label.new(bar_index, low - 0.02, "Celia is een kleine vis", color=color.white, textcolor=color.black, style=label.style_label_up, size=size.normal)

// Update the position of the label each bar

label.set_xy(myLabel, bar_index, low - 200)