Многоиндикаторная динамическая разворотная торговая система: скоординированная стратегия разворота RSI и VWAP

RSI VWAP ATR 动态反转 价格行为确认 冷却期 尾随止损 Relative Strength Index Average True Range Dynamic Reversal Price Action Confirmation Cooldown Period Trailing Stop

Обзор

Стратегия RSI и VWAP является интеллектуальной торговой системой, которая объединяет относительно сильный индикатор (RSI), средневзвешенную цену (VWAP) и подтверждение ценового поведения. Эта стратегия используется для выявления связей между рыночными состояниями перекупа и перепродажи и, в сочетании с сигналом подтверждения ценового поворота, для проведения многорыночных операций, когда рыночные условия соответствуют определенным стандартам.

Стратегический принцип

Основные принципы стратегии основаны на взаимодействии следующих ключевых компонентов:

RSI идентифицирует перекуп и перепродажу: Используйте относительно сильный индикатор RSI, чтобы определить состояние рынка сверхпокупа (RSI> 72) и сверхпродажи (RSI< 28). Когда RSI пересекается вниз из зоны сверхпокупа или вверх из зоны сверхпродажи, это может указывать на предстоящую реверсию рынка.

Справочная линия VWAPВВАП) является важной ценовой отсчетной линией, используемой для определения того, находится ли цена в разумной зоне. Относительное положение цены к ВВАП является ключевым фактором для определения качества потенциального обратного сигнала.

Подтверждение ценового поведения:

- Условия прорыва: текущая цена закрытия ниже предыдущей цены закрытия (в нисходящем тренде), но все еще выше VWAP, что указывает на то, что цена может начать отступать от высоких уровней

- Применение множественных условий: текущая цена закрытия выше, чем предыдущая цена закрытия (повышенная тенденция), но все еще ниже VWAP, что указывает на то, что цена может начать отскок от низких уровней

Фильтрация объемов поставок: гарантировать, что торговые сигналы происходят в достаточно активной рыночной среде ((оборот> 500), избегать создания сигналов при недостаточной ликвидности.

Механизм охлажденияПосле совершения сделки система будет вынуждена ждать определенное количество K-линий (в основном 10), чтобы снова совершить сделку в том же направлении, чтобы избежать чрезмерной торговли в короткие сроки.

Динамическая остановка поврежденийНа базе ATR (средняя реальная волновая частота) устанавливается уровень остановок и остановок, что позволяет автоматически корректироваться в зависимости от волатильности рынка, по умолчанию используется 1,5-кратный ATR.

Опция стоп-убытка: Предоставляет опцию для хранения убытков, которая защищает полученную прибыль при благоприятном развитии рынка, и по умолчанию устанавливается на 1,5% от цены.

Логика запуска сигнала:

- Сигнал пустоты: RSI снижается, пересекая уровень перекупа + объем сделки превышает минимальную обесцененность + цена закрывается ниже предыдущей ценой закрытия, но выше VWAP + прошел период охлаждения

- Сигналы: RSI выше уровня перепродажи + объем сделки больше минимальной потери + цена закрытия выше предыдущей цены закрытия, но ниже VWAP + прошедший период охлаждения

Стратегические преимущества

Механизм многократного подтверждения: В сочетании с RSI, VWAP и подтверждением ценового поведения, для получения сигнала требуется одновременное выполнение нескольких условий, что эффективно снижает вероятность ложного сигнала.

Приспосабливаться к волатильности рынка: Динамическая корректировка уровня стоп-стоп с помощью ATR, позволяющая стратегии адаптироваться к различным волатильным рыночным условиям, предоставление более мягкого стоп-стопа в высоко волатильных рынках и более жесткого стоп-стопа в низко волатильных рынках.

Ликвидные фильтрыСнижение риска проскальзывания путем установления минимальных объемов сделок, обеспечивающих проведение сделок в условиях достаточно ликвидного рынка.

Предотвращение чрезмерной торговли: механизм охлаждения эффективно предотвращает частоту сделок в короткие сроки, снижает затраты на сделки и предотвращает повторный выход на рынок при аналогичных рыночных условиях.

Гибкое управление рисками: Предоставление двух вариантов управления риском: фиксированный стоп-стоп и стоп-стоп с последующим убытком. Трейдер может выбрать подходящий способ в зависимости от своих предпочтений в отношении риска и рыночных условий.

Подтверждение на основе ценового поведения: не только полагаться на технические показатели, но и в сочетании с ценовым поведением ((Цена закрытия по отношению к предыдущей цене закрытия и VWAP место) в качестве подтверждения, улучшение качества сигнала.

Визуализация торговых сигналовСтратегия: Интуитивно отображает торговые сигналы и ключевые ссылки на графике (VWAP), что позволяет трейдерам в режиме реального времени отслеживать и анализировать состояние рынка.

Стратегический риск

Риск неудачи в реверсии: Хотя стратегия использует многократное подтверждение условий, рыночные обратные сигналы могут потерпеть неудачу, особенно в рынках с сильным трендом, обратные сигналы могут привести к обратной торговле.

- Решение: рассмотреть возможность добавления фильтров тренда, чтобы избежать возникновения обратного сигнала в явно сильных трендах.

Параметр ЧувствительностьНастройка параметров, таких как: RSI перекупает перепродает порог ((72⁄28) и период охлаждения ((10 K-линий) имеет существенное влияние на эффективность стратегии, а неправильные параметры могут привести к снижению качества сигнала.

- Решение: оптимизировать параметры для различных рыночных условий с помощью исторической ретроспекции или рассмотреть возможность реализации параметров адаптации.

Установка риска на уровне стоп-лома1.5x ATR в качестве стоп-лосса может быть слишком жестким или слишком расслабленным в некоторых случаях.

- Решение: скорректировать ATR в зависимости от волатильности конкретной торговой разновидности или рассмотреть возможность установки стоп-лосса на основе поддерживающего сопротивления.

Зависимость от VWAPVWAP, как правило, более эффективны в однодневных сделках и могут потерять свою ценность в более длительных периодах времени.

- Решение: Подумайте о том, чтобы использовать другие ценовые ориентиры, такие как скользящие средние или поддерживающие уровни сопротивления, на более длительных периодах времени.

Фиксированный пропускной порог: фиксированный порог объема сделок ((500) может не применяться ко всем рыночным условиям и торговым видам.

- Решение: рассмотреть возможность использования показателя относительного объема сделок (например, отношение объема сделок к среднему объему сделок) вместо фиксированного порога.

Отсутствие рыночных фильтровЭта стратегия может работать лучше в некоторых рыночных условиях (например, высокая волатильность или колебания в диапазоне), но отсутствует четкая идентификация рыночных условий.

- Решение: добавление индикаторов идентификации рыночной обстановки, корректировка параметров стратегии в зависимости от различных рыночных условий или временная остановка торговли.

Управление фиксированными средствами: Стратегия использует фиксированную долю капитала ((10%) для торговли, без корректировки размера позиции в зависимости от качества сигнала или динамики рыночного риска.

- Решение: внедрение динамического управления позициями, изменение размеров позиций в зависимости от силы сигнала, рыночной волатильности или рисково-возмездного соотношения.

Направление оптимизации стратегии

Настройка самостоятельных параметров: В настоящее время стратегия использует фиксированный порог RSI ((72⁄28) и кратность ATR ((1.5)), можно рассмотреть возможность реализации параметров самостоятельной адаптации, чтобы они автоматически корректировались в зависимости от волатильности рынка или силы тренда.

- Обоснование: в различных рыночных условиях могут существенно различаться оптимальные уровни превышения и остановки убытков, а параметры адаптации могут лучше адаптироваться к изменениям рынка.

Добавить фильтр тренда: Внедрение индикаторов для определения тенденции (например, движущаяся средняя тенденция или ADX), чтобы избежать обратного сигнала, который может потерпеть неудачу в условиях сильной тенденции.

- Обоснование: Обратная стратегия обычно лучше работает в рыночных колебаниях, в сильных тенденциях может создавать ошибочные сигналы, и добавление фильтров тренда может значительно повысить вероятность успеха стратегии.

Динамическое управление позициямиВ зависимости от силы сигнала (например, от отклонения от RSI), рыночная волатильность или ожидаемая доходность риска больше, чем динамическая коррекция позиции.

- Причина: Сигналы отличаются по качеству, распределение средств должно быть соответствующим образом скорректировано, сильные сигналы должны распределять больше средств, слабые сигналы должны быть распределены осторожно.

Классификация рыночной среды: реализация функции идентификации рыночных условий, разграничение рынка тренда, рынка колебаний и рынка с высокой волатильностью, и адаптация параметров стратегии или логики торговли в зависимости от различных условий.

- Обоснование: Различие в эффективности стратегии в различных рыночных условиях очевидны, и идентификация условий помогает стратегии торговать в наиболее благоприятных условиях, избегая неблагоприятных условий.

Оптимизация фильтрации объема транзакций: преобразование фиксированного порога объема сделок в относительный показатель, такой как отношение текущего объема сделок к среднему объему сделок за последние N циклов, чтобы лучше адаптироваться к различным видам сделок и временным периодам.

- Причина: Нормальный уровень оборота в разных видах торговли и временных периодах отличается значительно, и показатель относительного оборота позволяет более точно измерить активность рынка.

Повышение качества сигнала: Разработка системы оценки качества сигналов, основанной на оценке сигналов на основе нескольких факторов (например, степень отклонения RSI, расстояние от цены до VWAP, степень прорыва в объеме обращения и т. Д.), Используйте только высококачественные сигналы.

- Причина: не все сигналы, отвечающие основным требованиям, имеют одинаковое качество. Система оценки помогает отсеивать наиболее вероятные успешные торговые возможности.

Фильтр времениДобавлена функция фильтрации времени, чтобы избежать торговли в необычные периоды, такие как открытие и закрытие рынка или публикация важных данных.

- Обоснование: Некоторые периоды времени являются нерегулярными для рыночных колебаний, технические показатели могут быть неэффективными, поэтому избегание этих периодов может повысить стратегическую стабильность.

Подвести итог

Стратегия RSI и VWAP Synchronous Reversal - это интеллектуальная торговая система, объединяющая несколько показателей и механизмов подтверждения, которая используется для управления рисками и предотвращения чрезмерной торговли путем идентификации RSI-обострения и VWAP, в сочетании с подтверждением ценового поведения и фильтрацией объема сделки. Стратегия включает в себя эффективные механизмы управления риском, такие как ATR-динамический стоп-лосс, стоп-обострение с задержкой и период охлаждения сделки.

Несмотря на разумную разработку стратегии, существуют такие проблемы, как риск обратной неудачи, чувствительность параметров и адаптация к рыночной среде. Стабильность и прибыльность стратегии могут быть дополнительно улучшены путем реализации адаптационных параметров, увеличения фильтрации тенденций, оптимизации управления позициями, классификации рыночной среды и разработки системы оценки качества сигналов.

В целом, эта стратегия, объединяя различные инструменты технического анализа и методы управления рисками, предоставляет трейдерам структурированную торговую базу для рыночных обратных сделок, подходящую для трейдеров с определенным опытом в соответствующих рыночных условиях.

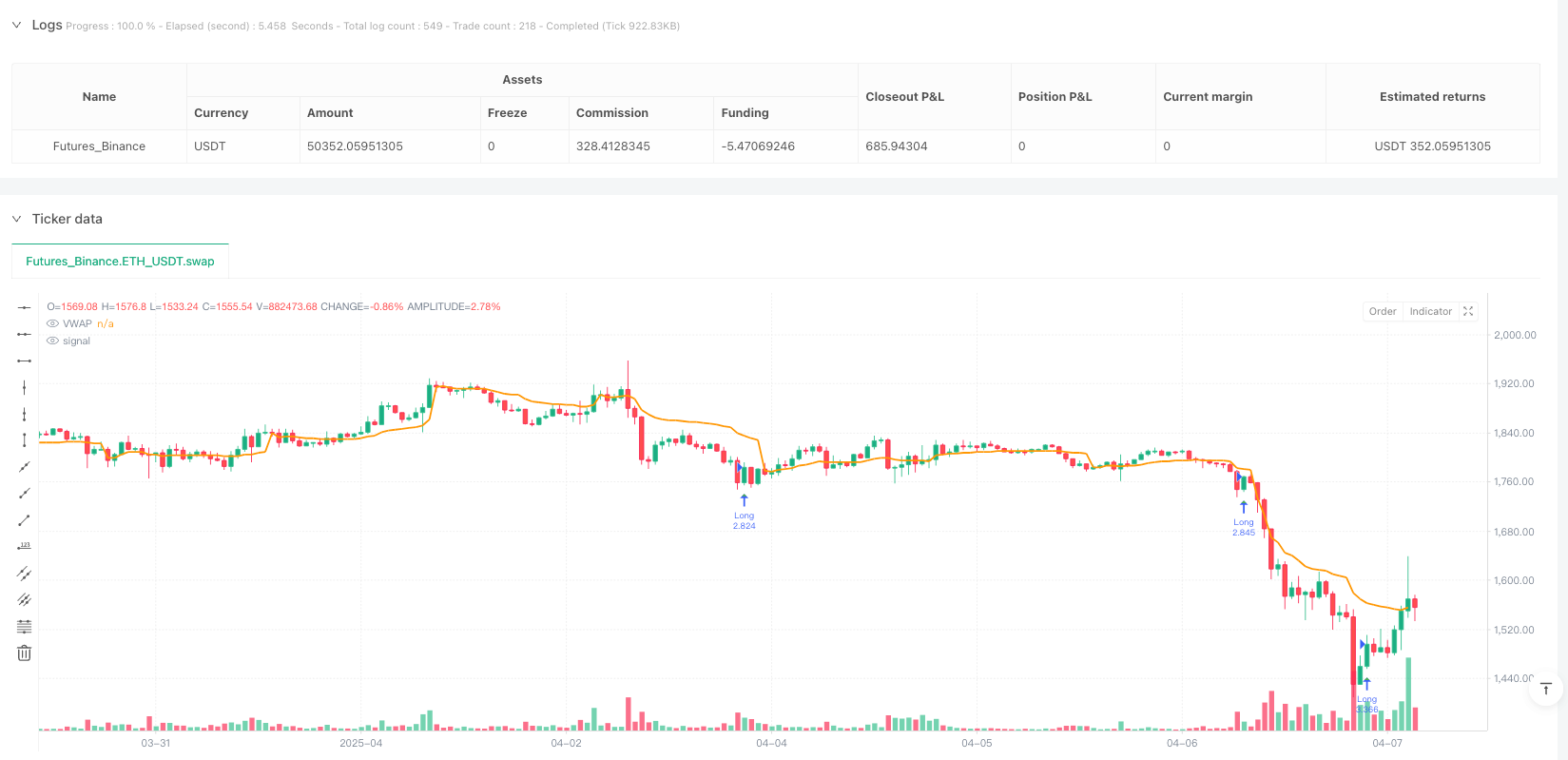

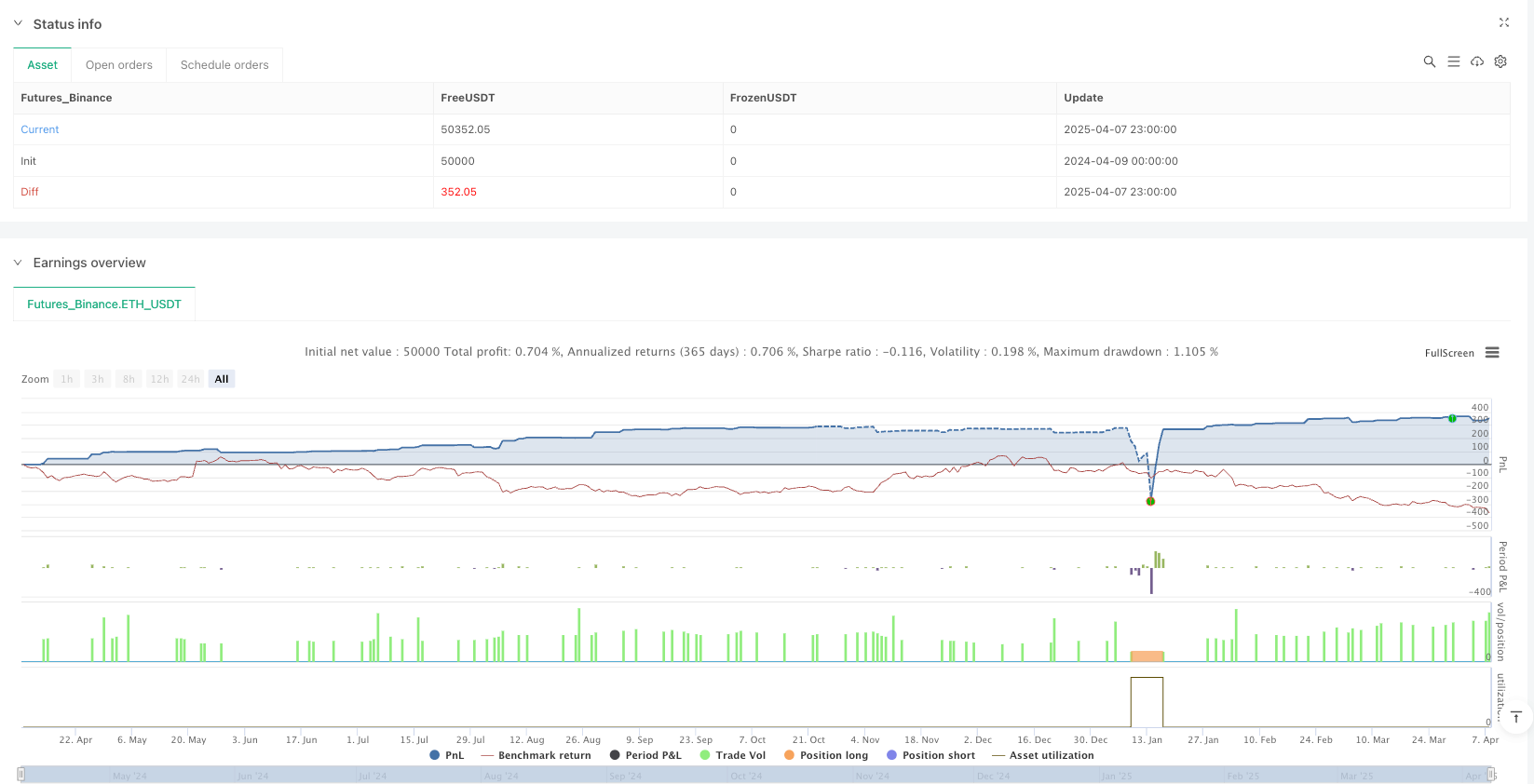

/*backtest

start: 2024-04-09 00:00:00

end: 2025-04-08 00:00:00

period: 1h

basePeriod: 1h

exchanges: [{"eid":"Futures_Binance","currency":"ETH_USDT"}]

*/

//@version=5

strategy("BTC/USDT Smart Long & Short (RSI + VWAP + Rejection)", overlay=true, default_qty_type=strategy.percent_of_equity, default_qty_value=10)

// === INPUTS ===

rsiLength = input.int(14, title="RSI Length")

rsiOverbought = input.int(72, title="RSI Overbought Level")

rsiOversold = input.int(28, title="RSI Oversold Level")

minVol = input.float(500, title="Min Volume Filter")

cooldownBars = input.int(10, title="Cooldown Period (bars)")

atrLength = input.int(14, title="ATR Length")

atrMultiplier = input.float(1.5, title="SL/TP ATR Multiplier")

useTrailing = input.bool(true, title="Use Trailing Stop")

trailingPerc = input.float(1.5, title="Trailing %")

// === INDICATORS ===

rsi = ta.rsi(close, rsiLength)

vwap = ta.vwap(hlc3)

atr = ta.atr(atrLength)

vol = volume

// === COOLDOWN LOGIC ===

var int lastShortBar = na

var int lastLongBar = na

canShort = na(lastShortBar) or (bar_index - lastShortBar > cooldownBars)

canLong = na(lastLongBar) or (bar_index - lastLongBar > cooldownBars)

// === CANDLE REJECTION LOGIC ===

bearishRejection = close < close[1] and close > vwap // Short filter

bullishRejection = close > close[1] and close < vwap // Long filter

// === SHORT ENTRY ===

shortSignal = ta.crossunder(rsi, rsiOverbought) and vol > minVol and bearishRejection and canShort

if (shortSignal)

strategy.entry("Short", strategy.short)

if useTrailing

strategy.exit("Short Exit", from_entry="Short", trail_points=trailingPerc * close * 0.01, trail_offset=trailingPerc * close * 0.01)

else

sl = atr * atrMultiplier

tp = atr * atrMultiplier

strategy.exit("Short Exit", from_entry="Short", profit=tp, loss=sl)

lastShortBar := bar_index

// === LONG ENTRY ===

longSignal = ta.crossover(rsi, rsiOversold) and vol > minVol and bullishRejection and canLong

if (longSignal)

strategy.entry("Long", strategy.long)

if useTrailing

strategy.exit("Long Exit", from_entry="Long", trail_points=trailingPerc * close * 0.01, trail_offset=trailingPerc * close * 0.01)

else

sl = atr * atrMultiplier

tp = atr * atrMultiplier

strategy.exit("Long Exit", from_entry="Long", profit=tp, loss=sl)

lastLongBar := bar_index

// === PLOTS ===

plot(vwap, title="VWAP", color=color.orange, linewidth=2)

plotshape(shortSignal, title="Short Signal", location=location.abovebar, color=color.red, style=shape.triangledown, size=size.small)

plotshape(longSignal, title="Long Signal", location=location.belowbar, color=color.green, style=shape.triangleup, size=size.small)