Обзор

Многовременная динамическая торговая стратегия - это комплексная торговая система, которая обеспечивает трейдерам мощный инструмент, помогающий улавливать рыночные тенденции и минимизировать ложные сигналы, путем интеграции многовременного анализа трендов, динамических сигналов, подтверждения объема сделки и концепции интеллектуальных средств. Уникальный “AI” компонент стратегии анализирует тенденции на протяжении нескольких временных периодов, обеспечивает четкую и управляемую диаграмму, что позволяет легко использовать ее как новичкам, так и опытным трейдерам.

Стратегический принцип

Стратегия представляет собой последовательную систему торгов, созданную путем объединения нескольких компонентов:

Анализ тенденций в нескольких временных периодахСтратегия использует три временных цикла (часовой, часовой, дневный) для оценки трендов, используя индексные скользящие средние (EMA) и средние цены, взвешенные по объему сделки (VWAP). Тренд считается пессимистичным, когда цена выше EMA и VWAP; считается пассивным, когда цена ниже; в противном случае нейтральным. Сигнал генерируется только в том случае, если выбранная пользователем более высокая временная тенденция совпадает с направлением торговли (например, сигнал покупки требует более высокой временной тенденции). Это уменьшает шум и гарантирует, что торговля следует более широкому рынку.

Мощный фильтр: измерение процентной разницы цен между последовательными столбцами и их корректировка на фоне колебаний в пределах среднего истинного диапазона[ATR]) для сравнения. Это гарантирует, что сделки будут проводиться только в период значительного движения цены, фильтруя низкую динамику.

Фильтр загрузки (по выбору): проверка того, превышает ли текущий объем сделок долгосрочную среднюю величину и показывает положительные изменения в краткосрочном объеме сделок. Это подтверждает сильную активность рынка и снижает риск ложных прорывов.

Прорыв фильтра (по выбору)Требуйте, чтобы цена пробивала (покупала) или пробивала (продавала) последние высокие/низкие точки, чтобы гарантировать, что сигнал соответствует изменениям в структуре рынка.

Концепция интеллектуального капитала (CHoCH/BOS):

- Изменение структурных характеристик ((CHoCH): обнаружение потенциального обратного хода, когда цена пересекает ближайшую осевую высоту ((продажа) или ближайшую осевую низкую высоту ((покупка) в виде понижения или понижения.

- Структурный прорыв (BOS): подтверждение продолжения тренда, когда цена с сильной энергией прорывает ближайшее нижнее положение (BOS) или прорывает ближайшее высокое положение (BOS). Эти сигналы изображены как горизонтальные линии с этикетками, чтобы сделать ключевые уровни легко видимыми.

Тенденционная панель AIТенденционный рейтинг, который сочетает в себе направление, динамику и волатильность тренда в разных временных рамках (ATR). Показатель выше 0,5 означает “вверх” и ниже 0,5 - “вниз”, в противном случае он является “нейтральным”. Показатель динамики показывает силу тренда (процент), уверенность в ИИ (на основе консистенции тренда) и накопленную разницу в трафике (CVD).

Динамическая линия трендаПоддержка и сопротивление в зависимости от определенных пользователем периодов времени (краткий период тренда, длинный период тренда). Эти линии адаптируются к рыночным условиям и окрашиваются в соответствии с интенсивностью тренда.

Стратегические преимущества

Существуют следующие значительные преимущества многоциклической динамической стратегии торговли:

Снижение ложных сигналовСтратегия минимизирует торговлю на рынках с волатильностью или низким уровнем доверия, требуя последовательности трендов, динамики, объема сделок и фильтров прорыва.

Адаптация к рынкуДвижимые понижения, основанные на ATR, могут быть скорректированы в зависимости от динамики волатильности, чтобы гарантировать, что сигнал остается релевантным на трендовых рынках и в промежуточных.

Упрощение принятия решений: AI-приборная панель объединяет сложные многовременные данные в удобные для пользователя таблицы, устраняя необходимость в ручном анализе.

Использование интеллектуального капитала:CHoCH и BOS сигналы поймать структуры ценового действия модели, чтобы дать трейдерам преимущество в распознавании обратного и продолжение.

Визуальная ясностьСтратегия: помогает трейдерам лучше понять поведение цены, позволяя четко видеть структуру рынка, отмечая ключевые уровни, сигналы и трендовые линии.

Встроенное управление рискамиВ частности, в некоторых странах, например, в Китае, в Китае, в Китае, в Китае, в Китае, в Китае, в Китае, в Китае, в Китае, в Китае, в Китае, в Китае, в Китае, в Китае, в Китае, в Китае, в Китае.

ПредупреждениеС помощью сигнала “приготовься”, трейдер может быть предупрежден до того, как настройка будет полностью разработана, что позволяет больше времени для подготовки и планирования.

Стратегический риск

Несмотря на все преимущества, существуют некоторые потенциальные риски:

Параметр оптимизации ловушки: параметры стратегии переоптимизации могут привести к кривосочетанию и плохому функционированию в будущих рыночных условиях. Решение состоит в том, чтобы проводить широкие обратные испытания на нескольких рынках и в течение определенного периода времени, чтобы найти стабильный набор параметров.

Задержка сигнала: Использование многочисленных фильтров может привести к тому, что сигнал будет несколько задерживаться по отношению к ценовому движению, иногда пропуская идеальные точки входа. Решение заключается в корректировке параметров, более чувствительных к скорости рынка, таких как длина осей и динамические отклонения.

Ошибочное определение тенденцийВ условиях высокой волатильности или отсутствия направления оценка тенденций может быть неточной. Решение заключается в сокращении торгов или введении более строгих требований к фильтрации в этих условиях.

Недостатки в управлении финансами: фиксированные стопы и остановочные точки могут не подходить для всех рыночных условий. Решение состоит в том, чтобы скорректировать их на значения, основанные на ATR, чтобы они соответствовали текущей волатильности.

Компьютерная интенсивностьСложность стратегии может привести к проблемам с производительностью на некоторых платформах, особенно при анализе большого количества исторических данных. Решение - ограничить диапазон времени отсчета или упростить несущественные вычисления.

Зависимость от данных: Стратегия зависит от точных многовременных данных, которые могут не быть доступны во всех торговых средах. Решение заключается в реализации надежных альтернативных вариантов, таких как расчет локальных значений, показанных в коде.

Предпочтение высоколиквидным рынкамСтратегия может привести к большему количеству ошибочных сигналов на рынках с низкой ликвидностью. Решение заключается в том, чтобы сосредоточиться на основных валютных парах, широко распространенных акциях и основных криптовалютах.

Направление оптимизации стратегии

Эта стратегия может быть оптимизирована в следующих направлениях:

Параметры адаптации: реализация параметров автоматической корректировки, таких как оптимизация динамических отклонений на основе исторических данных о колебаниях. Это может повысить адаптивность стратегии в различных рыночных условиях.

Интеграция машинного обученияПрименение алгоритмов машинного обучения для выявления оптимальных комбинаций параметров или прогнозирования эффективности стратегии в определенных рыночных условиях. Это может быть достигнуто путем анализа данных об исторической эффективности, что еще больше усиливает “AI” аспекты стратегии.

Индекс рыночных настроенийДобавление внешних данных о настроениях рынка, таких как индекс VIX или анализ настроений в социальных сетях, предоставляет более широкий контекст для принятия торговых решений. Это может помочь стратегии избежать торговли в экстремальных рыночных условиях.

Фильтр времениДобавление фильтров, основанных на временных моделях колебаний рынка, чтобы избежать торговли во время известных низких колебаний (например, в середине азиатской сессии). Это может уменьшить количество низкокачественных сигналов.

Корреляционный анализДобавление проверки взаимосвязи между активами, чтобы убедиться, что сделка соответствует движению соответствующего рынка (например, при торговле EUR / USD учитывайте индекс доллара). Это может обеспечить дополнительное подтверждение сигнала.

Оптимизация управления капиталом: реализация динамического уровня остановки/потери, основанного на волатильности, и добавление правил управления капиталом, таких как изменение размеров позиций по мере роста счета. Это повысит долгосрочную прибыль после корректировки риска.

Оптимизация: упрощение кода, уменьшение ненужных расчетов, особенно в области показа трендовых линий и таблиц, для повышения реактивности стратегии в реальной торговле.

Данные не относятсяПовышенные стратегии для более элегантной обработки перерывов или пропущенных значений данных, чтобы обеспечить их надежность в неблагоприятных условиях.

Подвести итог

Многоциклическая динамическая стратегия торговли предлагает полную торговую систему, объединяющую традиционный технический анализ, концепцию умных денег и уникальный AI-направленный анализ тенденций. Ее сила заключается в многоуровневом механизме фильтрации и подтверждения, гарантирующем генерацию торговых сигналов только при высокой вероятности.

Особенно инновационным аспектом этой стратегии является интеграция информации о тенденциях с несколькими временными циклами в интуитивно понятную визуальную диаграмму, позволяющую трейдерам быстро оценивать состояние рынка без сложного ручного анализа.

С помощью умного сочетания концепций CHoCH и BOS стратегия способна улавливать тонкие изменения в психологии рынка, которые обычно свидетельствуют о продолжении или потенциальном развороте тренда. Использование ATR для регулирования отклонений гарантирует, что стратегия может адаптироваться к различным волатильным условиям, что делает ее подходящей для различных рыночных условий.

Несмотря на некоторые риски и ограничения, эта уже мощная система может быть еще больше усилена с помощью рекомендаций по оптимизации. Разумно применять принципы управления рисками и корректировать параметры в соответствии с конкретными торговыми целями и рисковой толерантностью, эта стратегия может стать ценным инструментом в инструментарии любого трейдера.

В конечном счете, как и во всех торговых стратегиях, успех будет зависеть от правильной оптимизации параметров, дисциплинированного исполнения, тщательного управления рисками и глубокого понимания динамики рынка.

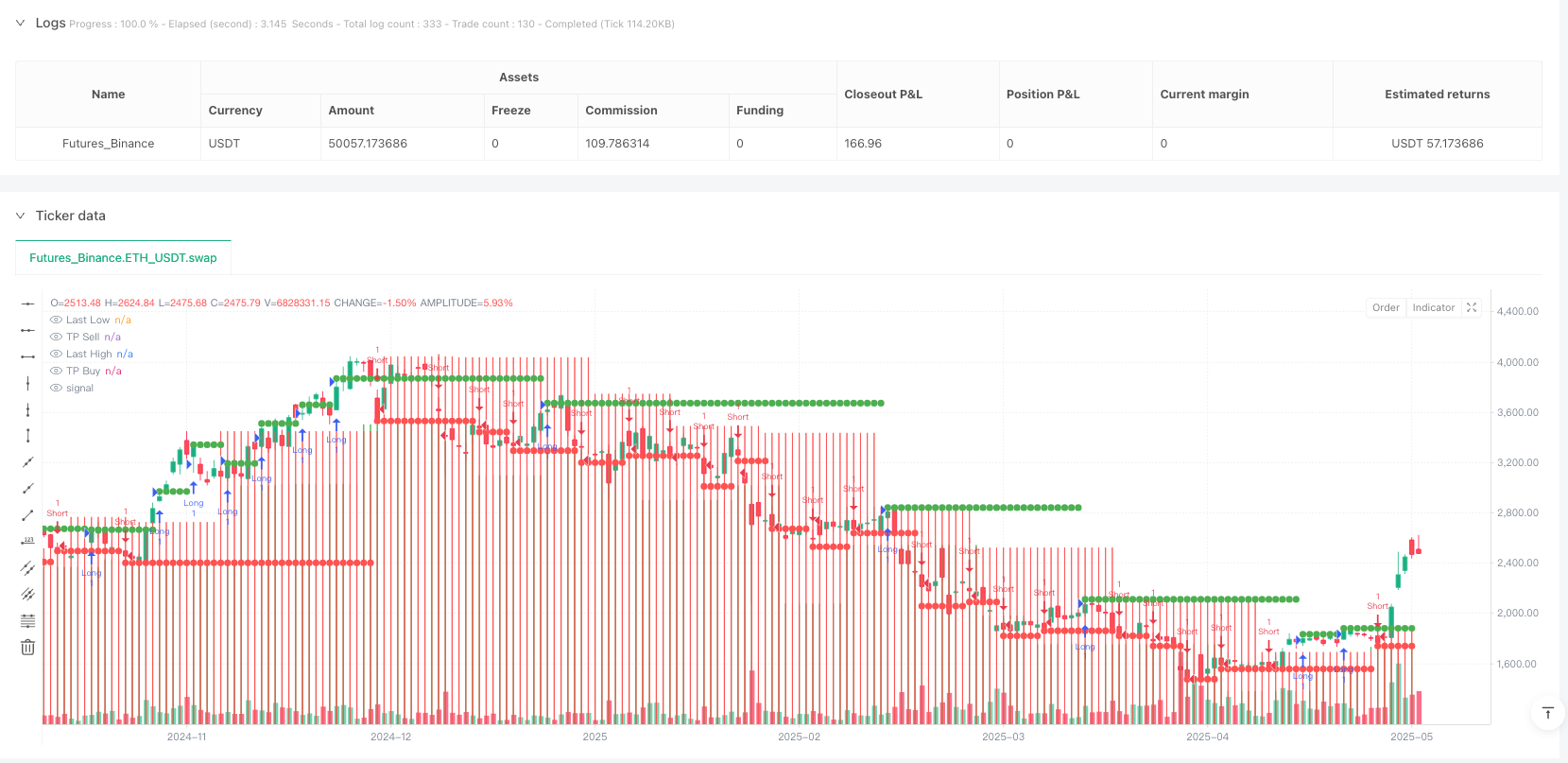

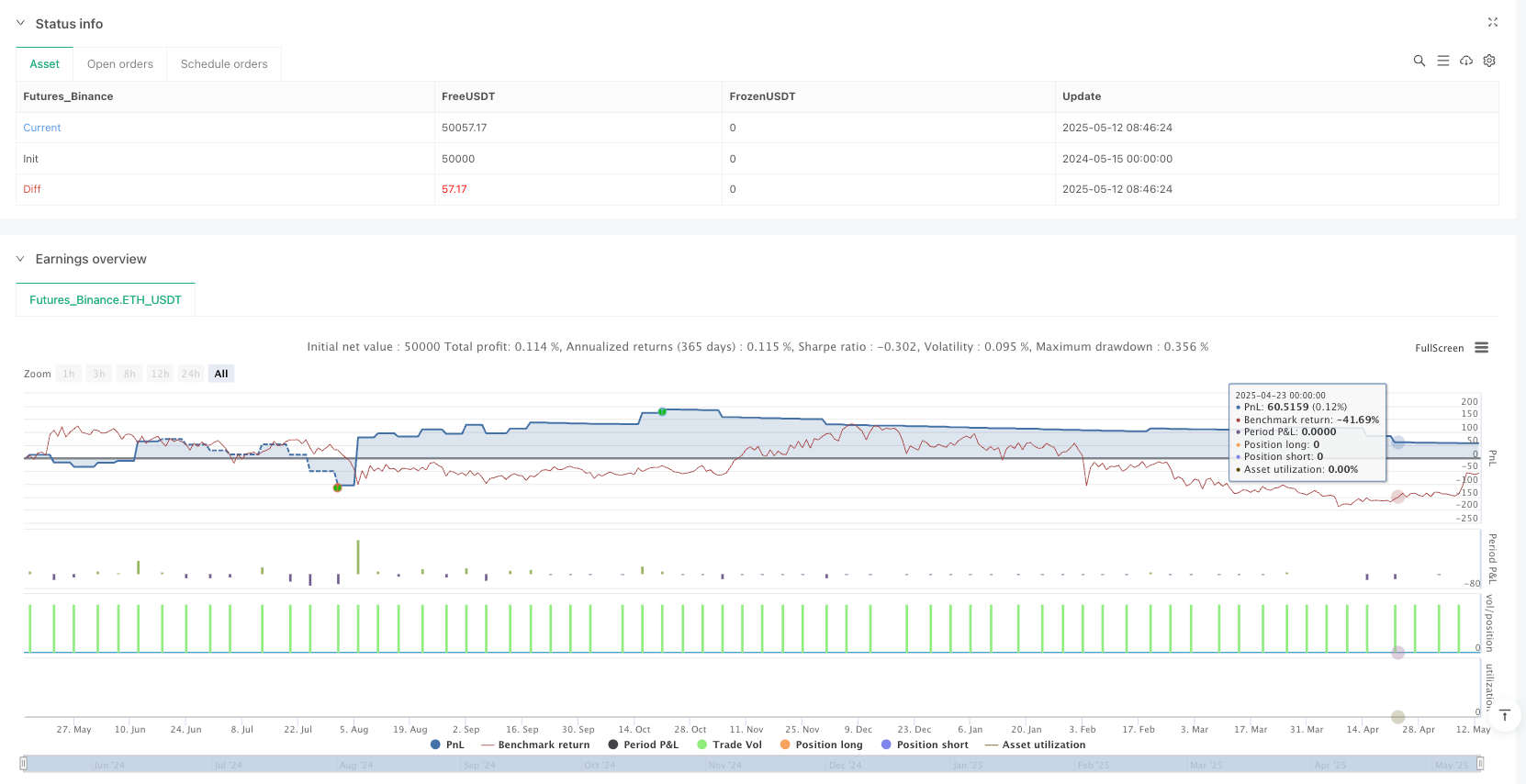

/*backtest

start: 2024-05-15 00:00:00

end: 2025-05-13 08:00:00

period: 1d

basePeriod: 1d

exchanges: [{"eid":"Futures_Binance","currency":"ETH_USDT"}]

*/

//@version=5

strategy("PowerHouse SwiftEdge AI v2.10 Strategy", overlay=true, calc_on_every_tick=true)

// Inputs med fleksible indstillinger

length = input.int(5, "Pivot Length", minval=1, maxval=20, step=1, tooltip="Number of bars to identify pivot highs and lows.")

momentum_threshold_base = input.float(0.01, "Base Momentum Threshold (%)", minval=0.001, maxval=1.0, step=0.001, tooltip="Base percentage change for signals.")

tp_points = input.int(10, "Take Profit (points)", minval=5, maxval=500, step=5)

sl_points = input.int(10, "Stop Loss (points)", minval=5, maxval=500, step=5)

min_signal_distance = input.int(5, "Min Signal Distance (bars)", minval=1, maxval=50, step=1)

tp_box_height = input.float(0.5, "TP Box Height % (Optional)", minval=0.1, maxval=2.0, step=0.1)

pre_momentum_factor_base = input.float(0.5, "Base Pre-Momentum Factor", minval=0.1, maxval=1.0, step=0.1, tooltip="Base factor for Get Ready signals.")

shortTrendPeriod = input.int(30, title="Short Trend Period", minval=10, maxval=100)

longTrendPeriod = input.int(100, title="Long Trend Period", minval=50, maxval=200)

// Brugerdefinerede filtre

use_momentum_filter = input.bool(true, "Use Momentum Filter", group="Signal Filters", tooltip="Require price change to exceed momentum threshold.")

use_trend_filter = input.bool(true, "Use Higher Timeframe Trend Filter", group="Signal Filters", tooltip="Require alignment with the selected higher timeframe trend.")

higher_tf_choice = input.string("60", "Higher Timeframe", options=["60", "240", "D"], group="Signal Filters", tooltip="Choose the timeframe for the higher timeframe filter.")

use_lower_tf_filter = input.bool(true, "Use Lower Timeframe Filter", group="Signal Filters", tooltip="Prevent signals against the selected lower timeframe trend.")

lower_tf_choice = input.string("60", "Lower Timeframe", options=["60", "240", "D"], group="Signal Filters", tooltip="Choose the timeframe for the lower timeframe filter.")

use_volume_filter = input.bool(false, "Use Volume Filter", group="Signal Filters", tooltip="Require volume above average (optional).")

use_breakout_filter = input.bool(false, "Use Breakout Filter", group="Signal Filters", tooltip="Require price to break previous high/low (optional).")

show_get_ready = input.bool(true, "Show Get Ready Signals", group="Signal Filters", tooltip="Enable or disable Get Ready signals.")

restrict_repeated_signals = input.bool(false, "Restrict Repeated Signals", group="Signal Filters", tooltip="Prevent multiple signals in the same trend direction until trend changes.")

restrict_trend_tf_choice = input.string("60", "Restrict Trend Timeframe", options=["60", "240", "D"], group="Signal Filters", tooltip="Choose the timeframe to check trend for restricting repeated signals.")

enable_ai_analysis = input.bool(true, "Enable AI Market Analysis", group="AI Market Analysis", tooltip="Show AI predictions for future trends across timeframes.")

ai_table_position = input.string("Bottom Center", "AI Market Analysis Table Position", options=["Top Left", "Top Center", "Top Right", "Middle Left", "Middle Center", "Middle Right", "Bottom Left", "Bottom Center", "Bottom Right"], group="AI Market Analysis", tooltip="Choose the position of the AI Market Analysis table.")

// Ekstra inputs til valgfrie filtre

volumeLongPeriod = input.int(50, "Long Volume Period", minval=10, maxval=100, group="Volume Filter Settings")

volumeShortPeriod = input.int(5, "Short Volume Period", minval=1, maxval=20, group="Volume Filter Settings")

breakoutPeriod = input.int(5, "Breakout Period", minval=1, maxval=50, group="Breakout Filter Settings")

// Funktion til at konvertere streng til position

f_getTablePosition(position_string) =>

switch position_string

"Top Left" => position.top_left

"Top Center" => position.top_center

"Top Right" => position.top_right

"Middle Left" => position.middle_left

"Middle Center" => position.middle_center

"Middle Right" => position.middle_right

"Bottom Left" => position.bottom_left

"Bottom Center" => position.bottom_center

"Bottom Right" => position.bottom_right

=> position.middle_right // Standard fallback

// AI-drevet adaptiv signaljustering med ATR

atr_raw = ta.atr(14)

atr = na(atr_raw) and bar_index > 0 ? (high - low) : atr_raw

volatility_factor = atr / close

momentum_threshold = momentum_threshold_base * (1 + volatility_factor * 2)

pre_momentum_factor = pre_momentum_factor_base * (1 - volatility_factor * 0.5)

pre_momentum_threshold = momentum_threshold * pre_momentum_factor

// Raw CVD-beregning

var float raw_cvd = 0.0

delta_volume = close > close[1] ? volume : close < close[1] ? -volume : 0

raw_cvd := raw_cvd + delta_volume

// Volatility Context baseret på absolut CVD

cvd_level = math.abs(raw_cvd) < 10000 ? "Low" : math.abs(raw_cvd) < 50000 ? "Medium" : "High"

cvd_color = raw_cvd > 0 ? color.lime : raw_cvd < 0 ? color.red : color.yellow

// Beregn prisændring (momentum)

price_change = ((close - close[1]) / close[1]) * 100

// Find højder og lavpunkter

pivot_high = ta.pivothigh(high, length, length)

pivot_low = ta.pivotlow(low, length, length)

// Variabler til at gemme seneste højder og lavpunkter

var float last_high = na

var float last_low = na

if not na(pivot_high)

last_high := pivot_high

if not na(pivot_low)

last_low := pivot_low

// Variabler til signalstyring

var float choch_sell_level = na

var float choch_buy_level = na

var float bos_sell_level = na

var float bos_buy_level = na

var float tp_sell_level = na

var float tp_buy_level = na

var int last_signal_bar = -min_signal_distance - 1

var string last_signal = "Neutral"

var int last_trend = 0 // Sporer den sidste trendretning for restrict_repeated_signals

// Multi-tidsramme trendanalyse med robust fallback

// Beregn EMA og VWAP for hver tidsramme

ema60_raw = request.security(syminfo.tickerid, "60", ta.ema(close, 20), lookahead=barmerge.lookahead_on)

vwap60_raw = request.security(syminfo.tickerid, "60", ta.vwap(hlc3), lookahead=barmerge.lookahead_on)

ema240_raw = request.security(syminfo.tickerid, "240", ta.ema(close, 20), lookahead=barmerge.lookahead_on)

vwap240_raw = request.security(syminfo.tickerid, "240", ta.vwap(hlc3), lookahead=barmerge.lookahead_on)

emaD_raw = request.security(syminfo.tickerid, "D", ta.ema(close, 20), lookahead=barmerge.lookahead_on)

vwapD_raw = request.security(syminfo.tickerid, "D", ta.vwap(hlc3), lookahead=barmerge.lookahead_on)

// Lokale EMA og VWAP som fallback

local_ema = ta.ema(close, 20)

local_vwap = ta.vwap(hlc3)

// Fallback for manglende data

ema60 = na(ema60_raw) ? local_ema : ema60_raw

vwap60 = na(vwap60_raw) ? local_vwap : vwap60_raw

ema240 = na(ema240_raw) ? local_ema : ema240_raw

vwap240 = na(vwap240_raw) ? local_vwap : vwap240_raw

emaD = na(emaD_raw) ? local_ema : emaD_raw

vwapD = na(vwapD_raw) ? local_vwap : vwapD_raw

// Trendbestemmelse (1 = op, -1 = ned, 0 = neutral)

trend60 = close > ema60 and close > vwap60 ? 1 : close < ema60 and close < vwap60 ? -1 : 0

trend240 = close > ema240 and close > vwap240 ? 1 : close < ema240 and close < vwap240 ? -1 : 0

trendD = close > emaD and close > vwapD ? 1 : close < emaD and close < vwapD ? -1 : 0

// AI-Trend Strength (-100 til +100)

trend_strength_raw = trend60 + trend240 + trendD

trend_strength = (trend_strength_raw / 3) * 100

// AI Confidence (simuleret succesrate)

var float ai_confidence = 50.0

if trend_strength_raw == 3 or trend_strength_raw == -3

ai_confidence := 90.0

else if trend_strength_raw >= 2 or trend_strength_raw <= -2

ai_confidence := 75.0

else

ai_confidence := 60.0

// Filterbetingelser

// Dynamisk valg af higher timeframe trend (til signalfiltrering)

var int higher_tf_trend = 0

switch higher_tf_choice

"60" => higher_tf_trend := trend60

"240" => higher_tf_trend := trend240

"D" => higher_tf_trend := trendD

bullish_trend_ok = higher_tf_trend == 1

bearish_trend_ok = higher_tf_trend == -1

// Dynamisk valg af lower timeframe trend (til signalfiltrering)

var int lower_tf_trend = 0

switch lower_tf_choice

"60" => lower_tf_trend := trend60

"240" => lower_tf_trend := trend240

"D" => lower_tf_trend := trendD

lower_tf_bullish = lower_tf_trend == 1

lower_tf_bearish = lower_tf_trend == -1

lower_tf_not_neutral = lower_tf_trend != 0

// Dynamisk valg af trend-tidsramme til restrict_repeated_signals

var int restrict_tf_trend = 0

switch restrict_trend_tf_choice

"60" => restrict_tf_trend := trend60

"240" => restrict_tf_trend := trend240

"D" => restrict_tf_trend := trendD

volAvg50 = ta.sma(volume, volumeLongPeriod)

volShort = ta.sma(volume, volumeShortPeriod)

volCondition = volume > volAvg50 and ta.change(volShort) > 0

highestBreakout = ta.highest(high, breakoutPeriod)

lowestBreakout = ta.lowest(low, breakoutPeriod)

// CHoCH og BOS definitioner

choch_sell = ta.crossunder(low, last_high) and close < open

choch_buy = ta.crossover(high, last_low) and close > open

bos_sell = ta.crossunder(low, last_low[1]) and low < last_low[1] and close < open

bos_buy = ta.crossover(high, last_high[1]) and high > last_high[1] and close > open

// Signalbetingelser med valgbare filtre

early_sell_signal = use_momentum_filter ? price_change < -momentum_threshold : true

early_buy_signal = use_momentum_filter ? price_change > momentum_threshold : true

sell_trend_ok = use_trend_filter ? bearish_trend_ok : true

buy_trend_ok = use_trend_filter ? bullish_trend_ok : true

sell_lower_tf_ok = use_lower_tf_filter ? (not lower_tf_bullish and lower_tf_not_neutral) : true

buy_lower_tf_ok = use_lower_tf_filter ? (not lower_tf_bearish and lower_tf_not_neutral) : true

sell_volume_ok = use_volume_filter ? volCondition : true

buy_volume_ok = use_volume_filter ? volCondition : true

sell_breakout_ok = use_breakout_filter ? close < lowestBreakout[1] : true

buy_breakout_ok = use_breakout_filter ? close > highestBreakout[1] : true

// Logik for at begrænse gentagne signaler baseret på restrict_tf_trend

sell_allowed = not restrict_repeated_signals or (last_signal != "Sell" or (last_signal == "Sell" and restrict_tf_trend != last_trend and restrict_tf_trend != -1))

buy_allowed = not restrict_repeated_signals or (last_signal != "Buy" or (last_signal == "Buy" and restrict_tf_trend != last_trend and restrict_tf_trend != 1))

sell_condition = early_sell_signal and (bar_index - last_signal_bar >= min_signal_distance) and sell_trend_ok and sell_lower_tf_ok and sell_volume_ok and sell_breakout_ok and sell_allowed

buy_condition = early_buy_signal and (bar_index - last_signal_bar >= min_signal_distance) and buy_trend_ok and buy_lower_tf_ok and buy_volume_ok and buy_breakout_ok and buy_allowed

get_ready_sell = use_momentum_filter ? (price_change < -pre_momentum_threshold and price_change > -momentum_threshold) : true and (bar_index - last_signal_bar >= min_signal_distance) and sell_trend_ok and sell_lower_tf_ok and sell_volume_ok and sell_breakout_ok

get_ready_buy = use_momentum_filter ? (price_change > pre_momentum_threshold and price_change < momentum_threshold) : true and (bar_index - last_signal_bar >= min_signal_distance) and buy_trend_ok and buy_lower_tf_ok and buy_volume_ok and buy_breakout_ok

// Strategy logic

if buy_condition

strategy.entry("Long", strategy.long)

strategy.exit("TP/SL Long", "Long", limit=close + tp_points, stop=close - sl_points)

label.new(bar_index, low, "Buy", color=color.green, style=label.style_label_up, textcolor=color.white)

tp_buy_level := high + tp_points

last_signal := "Buy"

last_signal_bar := bar_index

last_trend := restrict_tf_trend

if sell_condition

strategy.entry("Short", strategy.short)

strategy.exit("TP/SL Short", "Short", limit=close - tp_points, stop=close + sl_points)

label.new(bar_index, high, "Sell", color=color.red, style=label.style_label_down, textcolor=color.white)

tp_sell_level := low - tp_points

last_signal := "Sell"

last_signal_bar := bar_index

last_trend := restrict_tf_trend

// Plot Get Ready signals

if show_get_ready and get_ready_sell

label.new(bar_index, high, "Get Ready SELL", color=color.orange, style=label.style_label_down, textcolor=color.black, size=size.small)

if show_get_ready and get_ready_buy

label.new(bar_index, low, "Get Ready BUY", color=color.yellow, style=label.style_label_up, textcolor=color.black, size=size.small)

// Plot CHoCH og BOS som fulde linjer med AI-agtige farver

var line choch_sell_line = na

var line choch_buy_line = na

var line bos_sell_line = na

var line bos_buy_line = na

// Trendlinjer med bufferkontrol og AI-laser-look

var line sup = na

var line res = na

if barstate.islast

float lowest_y2 = 60000

int lowest_x2 = 0

float highest_y2 = 0

int highest_x2 = 0

// Begræns lookback til max 2000 bars for at undgå bufferfejl

int maxShortBars = math.min(math.min(shortTrendPeriod, bar_index), 2000)

for i = 1 to maxShortBars

if low[i] < lowest_y2

lowest_y2 := low[i]

lowest_x2 := i

if high[i] > highest_y2

highest_y2 := high[i]

highest_x2 := i

float lowest_y1 = 60000

int lowest_x1 = 0

float highest_y1 = 0

int highest_x1 = 0

// Begræns lookback til max 2000 bars for at undgå bufferfejl

int maxLongBars = math.min(math.min(longTrendPeriod, bar_index), 2000)

for j = shortTrendPeriod + 1 to maxLongBars

if low[j] < lowest_y1

lowest_y1 := low[j]

lowest_x1 := j

if high[j] > highest_y1

highest_y1 := high[j]

highest_x1 := j

int trendStrength = trend_strength_raw

// Plot niveauer

plot(choch_sell_level, title="Last High at CHoCH", color=color.aqua, style=plot.style_circles, linewidth=1, trackprice=false)

plot(choch_buy_level, title="Last Low at CHoCH", color=color.lime, style=plot.style_circles, linewidth=1, trackprice=false)

plot(bos_sell_level, title="Last Low at BOS", color=color.fuchsia, style=plot.style_circles, linewidth=1, trackprice=false)

plot(bos_buy_level, title="Last High at BOS", color=color.teal, style=plot.style_circles, linewidth=1, trackprice=false)

plot(tp_sell_level, title="TP Sell", color=color.red, style=plot.style_circles, linewidth=1, trackprice=false)

plot(tp_buy_level, title="TP Buy", color=color.green, style=plot.style_circles, linewidth=1, trackprice=false)

plot(last_high, title="Last High", color=color.red, style=plot.style_histogram, linewidth=1, trackprice=true)

plot(last_low, title="Last Low", color=color.green, style=plot.style_histogram, linewidth=1, trackprice=true)

// AI Markedsanalyse - Beregn data uanset betingelse

momentum_1h = request.security(syminfo.tickerid, "60", close - close[3], lookahead=barmerge.lookahead_on)

momentum_4h = request.security(syminfo.tickerid, "240", close - close[3], lookahead=barmerge.lookahead_on)

momentum_d = request.security(syminfo.tickerid, "D", close - close[3], lookahead=barmerge.lookahead_on)

// Beregn ATR og SMA(ATR) for hver tidsramme

atr_1h = request.security(syminfo.tickerid, "60", ta.atr(14), lookahead=barmerge.lookahead_on)

atr_4h = request.security(syminfo.tickerid, "240", ta.atr(14), lookahead=barmerge.lookahead_on)

atr_d = request.security(syminfo.tickerid, "D", ta.atr(14), lookahead=barmerge.lookahead_on)

sma_atr_1h = request.security(syminfo.tickerid, "60", ta.sma(ta.atr(14), 20), lookahead=barmerge.lookahead_on)

sma_atr_4h = request.security(syminfo.tickerid, "240", ta.sma(ta.atr(14), 20), lookahead=barmerge.lookahead_on)

sma_atr_d = request.security(syminfo.tickerid, "D", ta.sma(ta.atr(14), 20), lookahead=barmerge.lookahead_on)

// Lokale ATR og SMA(ATR) som fallback

local_atr = ta.atr(14)

local_sma_atr = ta.sma(ta.atr(14), 20)

// Fallback for manglende data

volatility_1h = na(atr_1h) ? local_atr : atr_1h

volatility_4h = na(atr_4h) ? local_atr : atr_4h

volatility_d = na(atr_d) ? local_atr : atr_d

volatility_avg_1h = na(sma_atr_1h) ? local_sma_atr : sma_atr_1h

volatility_avg_4h = na(sma_atr_4h) ? local_sma_atr : sma_atr_4h

volatility_avg_d = na(sma_atr_d) ? local_sma_atr : sma_atr_d

momentum_1h := na(momentum_1h) ? 0 : momentum_1h

momentum_4h := na(momentum_4h) ? 0 : momentum_4h

momentum_d := na(momentum_d) ? 0 : momentum_d

// Analyse baseret på trend, momentum og volatilitet

score_1h = trend60 + (momentum_1h > 0 ? 0.5 : momentum_1h < 0 ? -0.5 : 0) + (volatility_1h > volatility_avg_1h ? 0.5 : 0)

score_4h = trend240 + (momentum_4h > 0 ? 0.5 : momentum_4h < 0 ? -0.5 : 0) + (volatility_4h > volatility_avg_4h ? 0.5 : 0)

score_d = trendD + (momentum_d > 0 ? 0.5 : momentum_d < 0 ? -0.5 : 0) + (volatility_d > volatility_avg_d ? 0.5 : 0)

// Forudsigelser

pred_1h = score_1h > 0.5 ? "Up" : score_1h < -0.5 ? "Down" : "Neutral"

pred_4h = score_4h > 0.5 ? "Up" : score_4h < -0.5 ? "Down" : "Neutral"

pred_d = score_d > 0.5 ? "Up" : score_d < -0.5 ? "Down" : "Neutral"

// Futuristisk AI-Trend Dashboard

var table trendTable = table.new(position.top_right, columns=2, rows=6, bgcolor=color.new(color.black, 50), border_width=2, border_color=color.new(color.teal, 20))

table.cell(trendTable, 0, 0, "AI-Trend Matrix v2.10", text_color=color.new(color.aqua, 0), bgcolor=color.new(color.navy, 60))

table.cell(trendTable, 1, 0, "", bgcolor=color.new(color.navy, 60))

table.merge_cells(trendTable, 0, 0, 1, 0)

table.cell(trendTable, 0, 1, "Trend Strength", text_color=color.white)

table.cell(trendTable, 1, 1, str.tostring(math.round(trend_strength)), text_color=trend_strength > 0 ? color.rgb(0, math.min(255, trend_strength * 2.55), 0) : color.rgb(math.min(255, math.abs(trend_strength) * 2.55), 0, 0))

table.cell(trendTable, 0, 2, "AI Confidence", text_color=color.white)

table.cell(trendTable, 1, 2, str.tostring(ai_confidence) + "%", text_color=color.teal)

table.cell(trendTable, 0, 3, "AI Calibration", text_color=color.white)

table.cell(trendTable, 1, 3, "CVD: " + str.tostring(math.round(raw_cvd)) + " (" + cvd_level + ")", text_color=cvd_color)

table.cell(trendTable, 0, 4, "1H", text_color=color.white)

table.cell(trendTable, 1, 4, trend60 == 1 ? "Up" : trend60 == -1 ? "Down" : "Neutral", text_color=trend60 == 1 ? color.lime : trend60 == -1 ? color.fuchsia : color.yellow)

table.cell(trendTable, 0, 5, "4H", text_color=color.white)

table.cell(trendTable, 1, 5, trend240 == 1 ? "Up" : trend240 == -1 ? "Down" : "Neutral", text_color=trend240 == 1 ? color.lime : trend240 == -1 ? color.fuchsia : color.yellow)

// Tabel for AI Markedsanalyse

if enable_ai_analysis

var table ai_table = table.new(f_getTablePosition(ai_table_position), columns=4, rows=2, bgcolor=color.new(color.black, 50), border_width=2, border_color=color.new(color.teal, 20))

table.cell(ai_table, 0, 0, "AI Market Analysis", text_color=color.new(color.aqua, 0), bgcolor=color.new(color.navy, 60))

table.cell(ai_table, 1, 0, "1H", text_color=color.white)

table.cell(ai_table, 2, 0, "4H", text_color=color.white)

table.cell(ai_table, 3, 0, "1D", text_color=color.white)

table.cell(ai_table, 0, 1, "Prediction", text_color=color.white)

table.cell(ai_table, 1, 1, pred_1h, text_color=pred_1h == "Up" ? color.lime : pred_1h == "Down" ? color.fuchsia : color.yellow)

table.cell(ai_table, 2, 1, pred_4h, text_color=pred_4h == "Up" ? color.lime : pred_4h == "Down" ? color.fuchsia : color.yellow)

table.cell(ai_table, 3, 1, pred_d, text_color=pred_d == "Up" ? color.lime : pred_d == "Down" ? color.fuchsia : color.yellow)

// Debug alerts for null data

if na(ema60) or na(vwap60)

alert("Warning: 60-minute timeframe data is null!", alert.freq_once_per_bar)

if na(ema240) or na(vwap240)

alert("Warning: 240-minute timeframe data is null!", alert.freq_once_per_bar)

if na(emaD) or na(vwapD)

alert("Warning: Daily timeframe data is null!", alert.freq_once_per_bar)