Обзор стратегии

Стратегия RSI Dynamic Seizure Band Radar Trading Strategy - это система торговли, которая хитро сочетает в себе RSI/MA перекрестные сигналы с ATR-ориентированными механизмами управления рисками. Стратегия разработана специально для захвата чистых точек входа в потенциальные отскоки рынка, особенно для криптоактивов, таких как XMR/USDT. Ее основная логика состоит из трех ключевых компонентов: во-первых, через 14-циклический RSI, проходящий через его 14-циклическую SMA в качестве сигнала, который указывает на возможный переход; во-вторых, требуя, чтобы предыдущий RSI был ниже определенного пользователем торгового порога, сосредоточенного на захвате ретроспективных возможностей; и, наконец, используя индикатор ATR, чтобы установить стоп-стоп и целевые потери, установив определенный уровень убытка ниже текущего ATR (в раз в 0,5 раза), а также создать более высокий уровень

Стратегический принцип

Взглянув на код, мы можем понять, как работает эта стратегия:

Расчет показателя:

- Используйте 14-циклический RSI, чтобы зафиксировать динамику цен

- Вычислить 14 циклов простой подвижной средний RSI (SMA) в качестве динамической линии

- Использование 14-циклического показателя ATR для измерения волатильности рынка и создания основы для управления рисками

Входная логика:

- Основные условия для поступления включают в себя два ключевых элемента:

- RSI пересекает свою скользящую среднюю, показывая, что динамика переходит в положительную сторону

- RSI предыдущего цикла находится в зоне перепродажи (по умолчанию ниже 35), чтобы обеспечить возможность отскока после перепада цены

- Такая комбинационная конструкция гарантирует выход на рынок только тогда, когда есть достаточно сильных сигналов и цена переживает некоторую отклонение.

- Основные условия для поступления включают в себя два ключевых элемента:

Механизм управления рисками:

- Стоп-лизинг установлен на расстоянии в 0,5 раза ниже текущего минимума ATR

- Цель прибыли основана на риске-возврате, в 4 раза больше, чем по умолчанию стоп-лаз

- Этот механизм позволяет стратегии адаптироваться к волатильным условиям в различных рыночных условиях.

Визуализация диаграммы:

- Стратегия показывает на графике динамические зоны, включая стоп-лосс, цены входа и цели прибыли

- Эти визуальные элементы отображаются только при активации сделки, сохраняя график чистым.

Такая конструкция делает стратегию одновременно простым и эффективным, тесно связывая технический анализ с принципами управления рисками, что особенно подходит для захвата возможностей реверса в восходящих тенденциях.

Стратегические преимущества

В результате глубокого анализа кода можно выделить несколько значимых преимуществ этой стратегии:

Подтверждение движения в сочетании с перепродажей фильтра: Стратегия требует не только, чтобы RSI пересекал свою движущуюся среднюю ((Движущееся подтверждение), но и требует, чтобы предыдущий RSI находился в зоне перепродажи. Этот механизм двойного подтверждения может эффективно отфильтровывать слабые сигналы и повышать качество входа.

Динамическое управление рисками на основе волатильностиИспользование ATR-индикаторов для динамического регулирования стоп-лосс и прибыльных целей, а не фиксированных баллов, позволяет стратегии самостоятельно адаптироваться к различным рыночным условиям и волатильности, что особенно важно на высоко волатильных рынках, таких как криптовалюты.

Фиксированный риск-возвращение по сравнению с дизайномПо умолчанию, риско-возмездный соотношение риска в размере 4:1 приводит к тому, что потенциальная прибыль от каждой сделки намного превышает риск, что в долгосрочной перспективе благоприятно влияет на рост капитала и сохраняет положительные ожидания даже при относительно низком коэффициенте выигрыша.

Визуализация управления сделками: Динамические зоны на графике позволяют трейдерам визуально отслеживать состояние сделки, стоп-лосс и целевые позиции, что повышает удобство управления сделками.

Адаптация и гибкость: параметры стратегии, такие как RSI, RRR и ATR, могут быть скорректированы в зависимости от различных рыночных условий и личных предпочтений в отношении риска, что повышает адаптивность стратегии.

Сосредоточьтесь на изменении тренда: Стратегия ориентирована на захват возможностей реверса в восходящем тренде, такие торговые точки обычно имеют более высокую вероятность успеха и более четкое определение риска.

Ясная структура кода: хорошо организованный, логически понятный код стратегии, который легко понять и изменить, что является большим преимуществом для трейдеров, которые хотят адаптировать стратегию в соответствии со своими потребностями.

Стратегический риск

Несмотря на разумный дизайн, существуют некоторые потенциальные риски, о которых трейдеры должны знать:

Риск ложного проникновения: RSI перекрестный сигнал может привести к ложному прорыву, особенно в поперечном рынке. Это может привести к частым убыточным выходам, поглощающим средства счета. Решение: можно добавить дополнительные подтверждающие индикаторы, такие как подтверждение объема или фильтр тенденции.

Огромный риск дефицита: На криптовалютном рынке может возникнуть значительный пробел, в результате которого остановки будут пересечены, а фактические потери будут намного больше, чем ожидалось… Решение: разумно контролировать риск на каждой сделке и избегать чрезмерного леверинга …

Параметр Чувствительность: Показатели стратегии более чувствительны к параметрам (например, RSI, ATR), и в разных рыночных условиях могут потребоваться разные параметры. Решение: проведение всестороннего обратного тестирования и тестирования вперед, подготовка различных наборов параметров для разных рыночных условий.

Ограничения многостратегииРешение: рассмотреть возможность добавления фильтров тренда или разработать сопутствующую стратегию диверсификации.

Риски управления капиталомРешение: изменение параметров размеров позиций, использование более консервативной стратегии управления капиталом, например, риск на одну сделку не превышает 1-2% от общего капитала.

Технологическая зависимостьСтратегия полностью опирается на технические показатели, игнорируя фундаментальные факторы и структуру рынка. Решение: использование стратегии в качестве вспомогательного инструмента для принятия торговых решений в сочетании с более широким анализом рынка.

Отслеживание гипотезыРешение: проводить строгие форвард-тестирование и небольшие капитальные проверки, постепенно увеличивая объем сделок.

Направление оптимизации стратегии

Основываясь на глубоком анализе кода, можно сделать следующее:

Добавить фильтр трендаВведение долгосрочных движущихся средних или других трендовых показателей, гарантирующих торговлю только в направлении основных трендов. Это может значительно повысить адаптивность стратегии в различных рыночных условиях и снизить риск регрессивных торгов.

Оптимизация управления капиталом: Изменение стандартного соотношения 100% использования средств для более научного управления рисками, например, динамическая корректировка позиции на основе волатильности счетов или управление фиксированным соотношением риска. Это важно для долгосрочного выживания и роста капитала.

Подтверждение увеличения громкости: объединить анализ объема сделок с условиями входа, чтобы сделки осуществлялись только при поддержке объема сделок. Объем сделок является важным подтверждающим фактором изменения цен и может уменьшить потери от ложных прорывов.

Разработка логики вакуума: Расширяет стратегию, чтобы включать в себя логику дрейфа, используя RSI в качестве возможного дрейфа. Это позволит стратегии оставаться активными в различных рыночных условиях, а не ограничиваться только восходящими тенденциями.

Добавить фильтр времениЭто особенно полезно для рынков с круглосуточной торговлей, таких как криптовалюты.

Оптимизация машинного обучения: Выбор параметров оптимизации с использованием технологий машинного обучения, динамическая адаптация параметров стратегии в зависимости от различных рыночных условий. Это может повысить адаптивность стратегии и ее долгосрочную стабильность.

Повышение доходностиВнедрение механизма разделенной прибыли, при котором часть прибыли блокируется при достижении определенного уровня прибыли, а остальная часть продолжает следить за тенденцией. Этот метод позволяет сбалансировать краткосрочные доходы и долгосрочный потенциал.

Интегрированный индикатор рыночных настроенийПодумайте об интеграции более широких показателей настроения рынка, таких как индекс волатильности или показатель денежных потоков, чтобы предоставить дополнительную информацию о рынке. Такие показатели могут помочь оценить рыночную обстановку и повысить качество принятия решений о входе.

Подвести итог

Стратегия торговли RSI Dynamic Swing Radar - это хорошо продуманная торговая система, которая предоставляет трейдерам эффективный инструмент для захвата рыночных шансов на отклонение от рыночных отклонений путем объединения RSI/MA перекрестных сигналов с управлением риском на основе ATR. Эта стратегия особенно подходит для поиска высококачественных входных точек в восходящих тенденциях, для достижения разумной отдачи при одновременном контроле риска с помощью динамического стоп-лосса и фиксированного рискового возврата.

Ключевое преимущество стратегии заключается в ее простой и эффективной концепции, которая сочетает подтверждение динамики с фильтрацией на перепроданные условия и адаптацией к волатильности рынка с помощью показателей ATR. Однако пользователи должны обращать внимание на ограничения стратегии, включая риск ложного прорыва, чувствительность параметров и ограничения простого передела, чтобы справиться с этими проблемами с помощью разумного управления рисками и оптимизации стратегии.

Направления, направленные на дальнейшее развитие стратегии, такие как добавление фильтров тенденций, оптимизация управления капиталом, внедрение подтверждения объема сделки и разработка сопутствующей стратегии диверсификации, могут способствовать дальнейшему повышению устойчивости и адаптивности системы. Самое главное, трейдер должен рассматривать эту стратегию как компонент в рамках общей торговой системы, в сочетании с индивидуальным анализом рынка и принципами управления рисками, чтобы полностью реализовать свой потенциал.

Благодаря глубокому пониманию и разумному применению этой стратегии трейдер может построить операционную систему, которая является одновременно чувствительной и управляемой риском в условиях высокой волатильности рынка, что создает основу для долгосрочной успешной торговли.

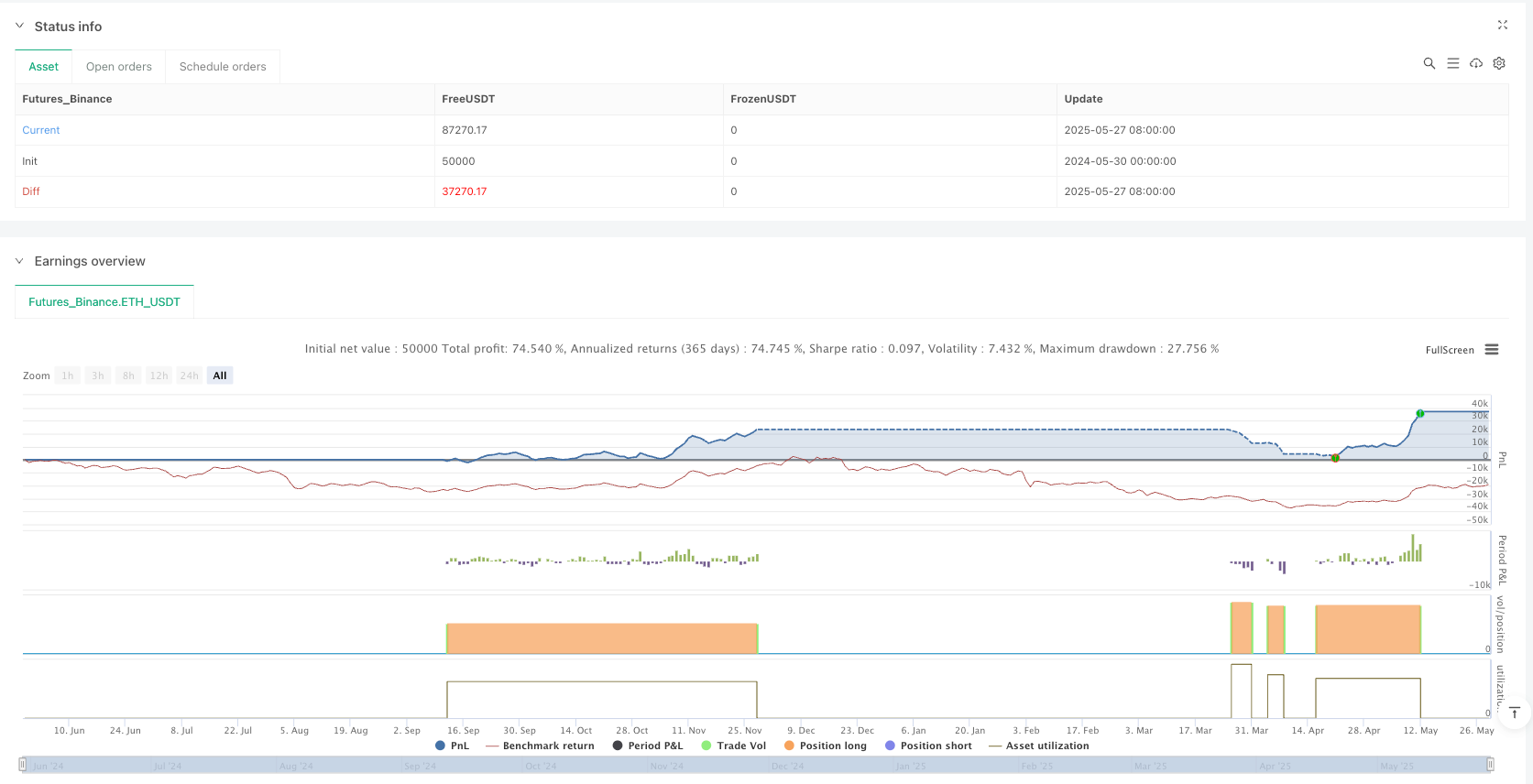

/*backtest

start: 2024-05-30 00:00:00

end: 2025-05-29 00:00:00

period: 3d

basePeriod: 3d

exchanges: [{"eid":"Futures_Binance","currency":"ETH_USDT"}]

*/

// This Pine Script™ code is subject to the terms of the Mozilla Public License 2.0 at https://mozilla.org/MPL/2.0/

// © mramoraf

//@version=6

strategy("RSI SwingRadar", overlay = true,

calc_on_order_fills = true, // Recalculate on order fills to handle intra-bar fills

currency = currency.USDT, // Use USDT as the account currency

initial_capital = 10000, // Starting capital for backtest

default_qty_type = strategy.percent_of_equity,

default_qty_value = 100, // Risk 100% of equity per trade

commission_type=strategy.commission.cash_per_contract,

commission_value = 0.01) // Commission per contract

// ── Inputs ─────────────────────────────────────────────────────────────────────

rr = input.float(4, 'Risk:Reward') // Reward:risk ratio

atrMulti = input.float(0.5, 'Atr Multiplier', tooltip = 'Stop Loss is calculated based on ATR value so the larger you set your ATR Multiplier, the larger your stop is going to be.')

rsiOversold = input.int(35, 'RSI Oversold') // Threshold for oversold

rsiOverbought = input.int(65, 'RSI Overbought') // Threshold for overbought

// ── Indicator Calculations ────────────────────────────────────────────────────

rsi = ta.rsi(close, 14) // 14-period RSI

rsiMA = ta.sma(rsi, 14) // 14-period simple MA of RSI

atr = ta.atr(14) // 14-period Average True Range

// ── Entry Conditions ──────────────────────────────────────────────────────────

buyCondition = ta.crossover(rsi, rsiMA) and rsi[1] < rsiOversold

// Trigger long when RSI crosses above its MA AND previous RSI was below oversold

// ── Trade Variables ───────────────────────────────────────────────────────────

var float TradeStop = na // Will hold dynamic stop-loss price

var float TradeTarget = na // Will hold dynamic take-profit price

// ── Entry Logic ──────────────────────────────────────────────────────────────

if buyCondition and barstate.isconfirmed and strategy.position_size == 0

// Calculate stop: ATR distance below the low

TradeStop := low - atr * atrMulti

// Distance from entry to stop

tradeStopSize = close - TradeStop

// Calculate target: entry plus R:R multiple of stop distance

TradeTarget := close + tradeStopSize * rr

// Enter long trade

strategy.entry('Long', strategy.long)

// ── Exit Logic ────────────────────────────────────────────────────────────────

strategy.exit('Exit', from_entry = 'Long', stop = TradeStop, limit = TradeTarget)

// Exits the 'Long' trade on either the stop-loss or take-profit price

// ── Visuals ───────────────────────────────────────────────────────────────────

fill(plot(strategy.position_size != 0 ? TradeStop : na, 'Stop Loss', color=color.red, style = plot.style_linebr),

plot(strategy.position_size != 0 ? strategy.position_avg_price : na, 'Entry Price', color=color.white, style = plot.style_linebr),

color.new(color.red, 85)

)

fill(plot(strategy.position_size != 0 ? strategy.position_avg_price : na, 'Entry Price', color=color.white, style = plot.style_linebr),

plot(strategy.position_size != 0 ? TradeTarget : na, 'Take Profit', color=color.green, style=plot.style_linebr),

color.new(color.green, 85))