Обзор

Стратегия является торговой системой для отслеживания тенденций, основанной на RSI и EMA, в сочетании с динамическими функциями управления рисками. Стратегия идентифицирует входные сигналы путем анализа отношений цены и средней линии, а также изменений в относительно сильных показателях (RSI), а также динамически устанавливает позиции стоп-стоп с использованием реальной величины колебаний (ATR). Система также включает в себя функции отслеживания стоп-убытков и гарантий, позволяющие гибко регулировать параметры риска при изменении рыночных условий, что помогает трейдерам защищать свои средства и одновременно максимизировать потенциал прибыли.

Стратегический принцип

Основными принципами этой стратегии является сочетание тенденций и динамических показателей для определения точки входа, а также использование динамического управления риском для защиты прибыли. В частности:

Анализ вступительных условий:

- Многоглавый вход: когда цена пересекает среднюю линию EMA, RSI ниже 50 и находится в восходящем тренде

- Вход с головой: когда цена пересекает среднюю линию EMA, RSI выше 50 и находится в нисходящем тренде

Механизм управления рисками:

- Динамический стоп-стоп на основе ATR: использование ATR-множества для установки стоп-стоп-стоп-точек, обеспечивающих корректировку риска в соответствии с волатильностью рынка

- Функция отслеживания стоп-лосса: при включении стоп-лосса перемещается в сторону цены в пользу, блокируя часть прибыли

- Блокировка: когда цена достигает определенного уровня прибыли (определенного ATR), точка остановки автоматически перемещается к цене входа, гарантируя, что сделка не будет убыточной

Совместная работа по показателям:

- EMA ((21) дает направление тренда

- RSI ((14) предоставляет условия перекупа и подтверждение динамики

- ATR ((14) количественная волатильность рынка и используется для расчета риска

Стратегические преимущества

Рыночная адаптивностьС помощью ATR, чтобы установить точку остановки, стратегия может автоматически адаптироваться к различным рыночным условиям колебаний, расширяя пределы остановки на больших волатильных рынках и уменьшая пределы остановки на небольших волатильных рынках.

Комплексное управление рисками:

- Фиксированный стоп защищает от серьезных убытков

- Отслеживание стоп-локации прибыли

- Функция гарантии гарантирует, что прибыльные сделки не превратятся в убытки

Сигнальная фильтрация: эффективно отфильтровывает низкокачественные сигналы и уменьшает убытки от ложных прорывов путем подтверждения позиции цены относительно EMA и динамики RSI.

Визуальная помощь: Стратегия предоставляет четкие визуальные и аудио подсказки, которые помогают трейдерам своевременно распознавать сигналы и понимать риски текущей позиции.

Высота настраивается: пользователь может настроить несколько параметров в зависимости от личных предпочтений в отношении риска и особенностей торговой разновидности, включая длину EMA, порог RSI, кратность ATR и т. д.;

Стратегический риск

Несмотря на то, что в стратегии имеется эффективный механизм управления рисками, существуют следующие риски:

Нехорошие показатели на горизонтальном рынке: в консолидированном рынке без очевидной тенденции комбинация EMA и RSI может создавать частые ложные сигналы, приводящие к последовательным небольшим убыткам.

Параметр Чувствительность: Стратегическая производительность чувствительна к выбору параметров, особенно к RSI и ATR. Неправильная настройка параметров может привести к преждевременному выходу или недостаточному контролю риска.

Риск остановки сдвигаВ условиях высокой волатильности рынка или недостаточной ликвидности фактическая цена исполнения стоп-ложа может быть значительно отклонена от установленной цены.

Задержка сигналаИспользование отстающих индикаторов, таких как EMA, может привести к тому, что вы пропустите часть возможностей для получения прибыли, задерживаясь при входе в быстро меняющиеся рынки.

Технологическая зависимостьСтратегия полностью опирается на технические показатели, не учитывая фундаментальные факторы, которые могут плохо работать при значительных новостях или событиях, влияющих на рынок.

Решение проблемы:

- Избегайте использования в менее волатильных рынках свертывания

- Параметры, оптимизированные для конкретных типов сделок с помощью обратной связи

- Использование стратегии только при наличии четких тенденций в сочетании с анализом структуры рынка

- Рассмотреть возможность добавления фильтров во время торгов, чтобы избежать низкой ликвидности

- Дополнительные индикаторы рыночных настроений могут быть добавлены в качестве подтверждения.

Направление оптимизации стратегии

Основываясь на анализе кода стратегии, можно выделить несколько возможных направлений оптимизации:

Добавить фильтр рыночной среды: Добавить фильтр волатильности или силы тренда, чтобы торговать только в подходящей рыночной среде. Например, можно использовать индикатор ADX для измерения силы тренда и запускать сигнал только тогда, когда ADX выше определенного порога. Это позволяет эффективно избегать частого ложного сигнала в рыночной консолидации.

Оптимизация параметров RSI: При использовании фиксированного RSI-термина ((50), можно рассмотреть возможность корректировки RSI-термина в зависимости от динамики различных рыночных циклов, или использовать скобки RSI, а не только числовые значения, чтобы улучшить качество сигнала.

Динамическая цель прибыли: В текущей стоп-установке используется фиксированный ATR-множитель, можно рассмотреть возможность динамического корректирования целевых показателей прибыли в зависимости от волатильности рынка или интенсивности тренда. Используйте более высокие целевые показатели прибыли в сильных тенденциях и более низкие - в слабых.

Фильтр времени добавления: Некоторые рынки имеют большую волатильность или более заметную тенденцию в определенный период времени. Добавление фильтра времени позволяет избежать неэффективных торговых периодов и повысить общую выигрышную вероятность.

Подтверждение многократных временных рамок: В качестве дополнительного подтверждающего сигнала в сочетании с направлением тенденции более высоких временных рамок, торговля только в направлении, соответствующем тенденции более высоких временных рамок, может значительно повысить шансы на победу.

Оптимизация логики запуска: Существующие механизмы покрытия, основанные на фиксированном ATR, могут рассматривать поэтапное перемещение стоп-лосса, например, перемещение до 50% покрытия при достижении прибыли 1 ATR и перемещение до полного покрытия при достижении 2 ATR, что позволяет лучше сбалансировать блокирование прибыли и предоставление трейдеру пространства для дыхания.

Подвести итог

“Умная динамическая стратегия управления рисками RSI-EMA Trend Tracking Strategy” - это полная торговая система, объединяющая технический анализ и управление рисками. Она использует EMA и RSI для выявления потенциальных поворотных точек в тренде и использует динамическое управление рисками на основе ATR для защиты средств и блокировки прибыли.

Основным преимуществом стратегии является ее адаптивный механизм управления рисками, который позволяет автоматически корректировать уровень стоп-лосса в зависимости от волатильности рынка, а также предоставляет функции отслеживания стоп-лосса и гарантии для оптимизации возврата риска. Визуализационные элементы и функции оповещения расширяют практическую полезность стратегии и пользовательский опыт.

Тем не менее, стратегия также сталкивается с проблемами, такими как неудовлетворительное состояние рынка, чувствительность параметров и задержка сигнала. Устойчивость и прибыльность стратегии могут быть дополнительно улучшены путем добавления фильтров на рыночные условия, оптимизации параметров RSI, внедрения оптимизационных мер, таких как динамические целевые показатели прибыли и подтверждение многократных временных рамок.

Для инвесторов с умеренной степенью риска и предпочтением трендовым трейдингам эта стратегия обеспечивает хорошую точку равновесия, имея четкую логику входа и всеобъемлющий механизм управления рисками. С помощью соответствующих параметров и выбора рынка эта стратегия может стать мощным оружием в коробке инструментов трейдера.

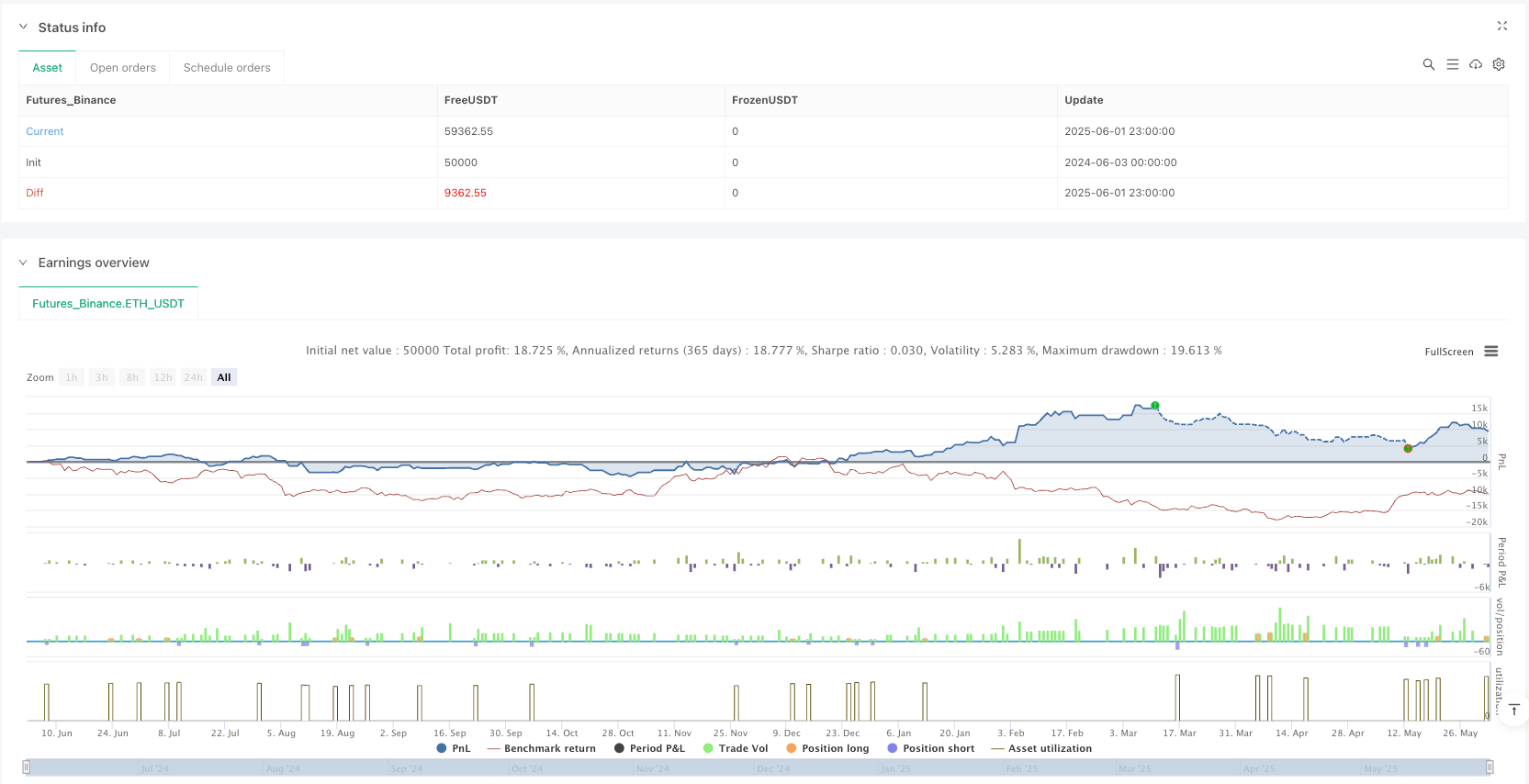

/*backtest

start: 2024-06-03 00:00:00

end: 2025-06-02 00:00:00

period: 1h

basePeriod: 1h

exchanges: [{"eid":"Futures_Binance","currency":"ETH_USDT"}]

*/

//@version=6

strategy("Rifaat Ultra Gold AI v6.1", overlay=true, default_qty_type=strategy.percent_of_equity, default_qty_value=100)

// === User Settings ===

emaLength = input.int(21, title="EMA Length")

rsiLength = input.int(14, title="RSI Length")

rsiOverbought = input.int(70, title="RSI Overbought")

rsiOversold = input.int(30, title="RSI Oversold")

atrLength = input.int(14, title="ATR Length")

tpMultiplier = input.float(1.5, title="TP Multiplier")

slMultiplier = input.float(1.0, title="SL Multiplier")

enableTrailing = input.bool(true, title="Enable Trailing Stop")

trailingATRmult = input.float(1.0, title="Trailing Stop ATR Multiplier")

enableBreakEven = input.bool(true, title="Enable Break-Even")

breakevenTrigger = input.float(1.0, title="Move SL to BE after ATR x", tooltip="Move stop to entry after price moves this many ATRs")

// === Indicators ===

ema = ta.ema(close, emaLength)

rsi = ta.rsi(close, rsiLength)

atr = ta.atr(atrLength)

// === Entry Signals ===

buySignal = close > ema and rsi < 50 and ta.rising(rsi, 1)

sellSignal = close < ema and rsi > 50 and ta.falling(rsi, 1)

// === Entry Execution ===

var float entryPriceLong = na

var float entryPriceShort = na

var bool moveToBE_Long = false

var bool moveToBE_Short = false

if buySignal

strategy.entry("Buy", strategy.long)

entryPriceLong := close

moveToBE_Long := false

label.new(bar_index, low, "BUY ✅", style=label.style_label_up, color=color.green, textcolor=color.white)

alert("🟢 Buy Signal Triggered", alert.freq_once_per_bar)

if sellSignal

strategy.entry("Sell", strategy.short)

entryPriceShort := close

moveToBE_Short := false

label.new(bar_index, high, "SELL ❌", style=label.style_label_down, color=color.red, textcolor=color.white)

alert("🔴 Sell Signal Triggered", alert.freq_once_per_bar)

// === Fixed TP / SL ===

longTP = entryPriceLong + (atr * tpMultiplier)

longSL = entryPriceLong - (atr * slMultiplier)

shortTP = entryPriceShort - (atr * tpMultiplier)

shortSL = entryPriceShort + (atr * slMultiplier)

// === Trailing Stop / Break-even ===

trailingStopLong = enableTrailing ? close - (atr * trailingATRmult) : na

trailingStopShort = enableTrailing ? close + (atr * trailingATRmult) : na

// Break-even condition

if enableBreakEven and strategy.position_size > 0 and not moveToBE_Long

if close >= entryPriceLong + (atr * breakevenTrigger)

longSL := entryPriceLong

moveToBE_Long := true

if enableBreakEven and strategy.position_size < 0 and not moveToBE_Short

if close <= entryPriceShort - (atr * breakevenTrigger)

shortSL := entryPriceShort

moveToBE_Short := true

// === Exit Conditions ===

if strategy.position_size > 0

strategy.exit("TP/SL Buy", from_entry="Buy", limit=longTP, stop=enableTrailing ? trailingStopLong : longSL)

if strategy.position_size < 0

strategy.exit("TP/SL Sell", from_entry="Sell", limit=shortTP, stop=enableTrailing ? trailingStopShort : shortSL)

// === TP/SL Visualization ===

plot(strategy.position_size > 0 ? longTP : na, title="TP Long", color=color.green)

plot(strategy.position_size > 0 ? (enableTrailing ? trailingStopLong : longSL) : na, title="SL Long", color=color.red)

plot(strategy.position_size < 0 ? shortTP : na, title="TP Short", color=color.green)

plot(strategy.position_size < 0 ? (enableTrailing ? trailingStopShort : shortSL) : na, title="SL Short", color=color.red)