Стратегия стоп-лосса с адаптивной стабилизацией волатильности и пересечением скользящих средних Heiken Ashi на нескольких таймфреймах

EMA ATR HEIKIN ASHI MTF SL/TP

Обзор

Многовременная стратегия перекрёстка средней линии Хайкена-Аши и автоматического остановки на волатильности - это стратегия отслеживания тенденций, которая сочетает в себе многовременный анализ, перекрёстку скользящих средних на графике Хайкена-Аши и индексе. Эта стратегия фильтрует рыночный шум, используя перекрёстку Хайкена-Аши, чтобы определить направление тенденции и подтвердить входные сигналы с помощью структуры более высоких временных рамок.

Стратегический принцип

Основные принципы стратегии основаны на многоуровневом признании тенденций и динамическом управлении рисками:

Анализ карты Хайкена и АхинаСтратегия: использование карты Хайкена-Аши вместо традиционной карты Хайкена-Аши, этот особый метод расчета (((открытая цена + наивысшая цена + наименьшая цена + закрытая цена) / 4) позволяет сгладить колебания цен и предоставить более четкое представление о тенденции. Отношения между открытой ценой Хайкена-Аши и закрытой ценой используются для определения позитивного или нисходящего характера текущего курса.

EMA перекрестный сигналСтратегия использует перекрестку быстрых ЭМА (на девятом цикле) и медленных ЭМА (на двадцать первом цикле) для определения направления тренда. При прохождении медленных ЭМА над быстрыми ЭМА образуется многосигнал; при прохождении медленных ЭМА ниже быстрыми ЭМА образуется пустой сигнал.

Подтверждение многократных временных рамокСтратегия: проверка состояния Хайкена-Аши на более высокие временные рамки (например, 60 минут), чтобы гарантировать, что сделка будет совершаться только в том случае, если текущие временные рамки и направление тренда на более высоких временных рамках совпадают. Такой метод анализа многократных временных рамок помогает уменьшить ложные сигналы и гарантировать, что направление торговли совпадает с основными тенденциями.

ATR адаптируется к остановке / остановкеСтратегия использует среднюю реальную длину волны (ATR) для динамического настройки уровней остановок и остановок. Стоп-расстояние в 1,5 раза больше ATR, а остановочное расстояние в 2,5 раза больше ATR. Такой подход, основанный на волатильности, гарантирует, что параметры управления риском могут адаптироваться к изменению волатильности в различных рыночных условиях.

Фильтр времени: Стратегия позволяет пользователям устанавливать определенные торговые часы (по умолчанию с 9:00 до 16:00 по восточному времени США), чтобы сосредоточиться на активных рынках или избегать менее волатильных периодов времени.

Логика сделки выглядит следующим образом:

- Условия: Хайкен Аши просматривает () цена закрытия> цена открытия) + быстрая ЭМА > медленная ЭМА + высокая временная рамка Хайкен Аши просматривает + в течение установленного периода торговли

- Условия дефолта: Хайкен Аш по снижению ((Цена закрытия < Цена открытия) + Быстрая ЭМА < Медленная ЭМА + Высокая временная рамка Хайкен Аш по снижению + В течение установленного периода торговли

Стратегические преимущества

При глубоком анализе кода выявлены следующие явные преимущества:

Снижение ложных сигналовСглаженность на карте Хайкена-Ахита в сочетании с перекрестным EMA и подтверждением в нескольких временных рамках значительно уменьшает количество ложных сигналов и повышает качество сигналов. Этот многослойный механизм фильтрации гарантирует, что только сильные трендовые сигналы будут инициировать торговлю.

Приспособность к управлению рискамиУровни остановки и остановки, основанные на ATR, могут автоматически корректироваться в зависимости от волатильности рынка, что означает, что на рынках с высокой волатильностью расстояние от остановки будет соответственно увеличено, чтобы избежать воздействия на нормальные рыночные колебания; в то время как на рынках с низкой волатильностью остановка будет более жесткой, что повышает эффективность капитала.

Гибкая параметровая настройкаСтратегия предлагает множество вариантов настройки, включая циклы EMA, параметры ATR, фильтры времени и высокие параметры временных рамок, что позволяет трейдерам адаптироваться к различным рынкам и личным предпочтениям риска.

Мощный визуальный ассистентСтратегия включает в себя множество визуальных инструментов, таких как входные стрелки, линии EMA, уровни остановки/остановки и линии закрытия Хайкен Аши, которые помогают трейдерам получить интуитивное представление о поведении рынка и исполнении сделки.

Фильтр времениУмение сосредоточиться на конкретных торговых периодах, избежать риска в периоды низкой ликвидности или высокой волатильности, повысить эффективность торговли.

Полная цепочка управления рискамиОт фильтрации входных сигналов до установки стоп-стоп и фильтрации времени, формируется полная цепочка управления рисками, которая помогает защитить безопасность средств.

Стратегический риск

Несмотря на обоснованный дизайн стратегии, существуют некоторые потенциальные риски:

Риск отставанияEMA, как отсталый показатель, может не реагировать вовремя на быстро меняющиеся рынки, что может привести к задержке входа или выхода. Хотя диаграмма Хайкена-Аши может сгладить цены, она может еще больше увеличить эту отсталость, что может привести к нежелательной точке входа или пропуску важных обратных сигналов.

Ограничения фиксированного ATRВ то время как ATR само по себе может адаптироваться к рыночным колебаниям, фиксированные множества (например, стоп-пороги в 1,5 раза и стоп-пороги в 2,5 раза) могут не подходить для всех рыночных условий. В некоторых экстремальных волатильностях или быстрых односторонних ситуациях эти настройки могут быть слишком консервативными или слишком радикальными.

Проблема согласования многовременных рамокТребования к текущим и более высоким временным рамкам одновременно подтверждают, что некоторые ранние возможности могут быть упущены, особенно когда тенденция только начинает формироваться, а более высокие временные рамки могут еще не измениться.

Ограничение частоты торговНесмотря на то, что многослойная фильтрация повышает качество сигнала, она может значительно снизить частоту торгов, что в некоторых рыночных условиях может привести к длительному отсутствию торгов.

Отсутствие идентификации состояния рынкаПримечание: Стратегия не имеет четкого разграничения между трендовым и консолидированным рынками, что может привести к ошибочным сигналам в консолидированных рынках.

Параметры оптимизацииНекоторые параметры (циклы EMA, длина ATR, кратность и т. д.) требуют оптимизации для разных рынков и временных рамок, что может привести к риску перенастройки.

Способы смягчения этих рисков включают в себя: проведение достаточного отсчета и тестирования вперед, адаптацию параметров к конкретным рынкам в сочетании с другими показателями или фильтрами (например, структура рынка, подтверждение объема сделок) и внедрение более гибких стратегий управления капиталом.

Направление оптимизации стратегии

Анализ кода показал несколько направлений, в которых эта стратегия может быть оптимизирована:

Динамический цикл EMA: Можно рассмотреть возможность автоматической корректировки циклов EMA в зависимости от волатильности рынка, например, использование более коротких циклов EMA в низковолатильных рынках для повышения чувствительности, использование более длинных циклов EMA в высоковолатильных рынках для снижения шума. Это может быть достигнуто путем расчета ATR по отношению к историческому среднему уровню.

Приспособность к ATRВ настоящее время используется фиксированный ATR-множитель ((1,5-кратный стоп, 2,5-кратный стоп), который может быть улучшен в зависимости от динамики рынка. Например, увеличение стоп-множителя на рынке с сильной тенденцией и увеличение стоп-множителя на рынке с большой волатильностью.

Подтверждение увеличения громкости: Добавление подтверждения загрузки к входящему сигналу может улучшить качество сигнала. Например, требуется подтверждение загрузки выше среднего уровня при пересечении EMA или подтверждение увеличения загрузки в направлении тренда.

Фильтр состояния рынка: Добавить фильтр, который идентифицирует, находится ли рынок в состоянии тренда или в состоянии консолидации, торгуйте только в состоянии тренда или используйте различные параметры стратегии для различных состояний рынка. Это может быть достигнуто с помощью показателя ADX или позиции цены относительно долгосрочной средней линии.

Получение части прибыли и отслеживание убытков: улучшение текущей фиксированной модели стоп-стопов, внедрение стратегии получения части прибыли и отслеживание стоп-убытков, чтобы блокировать часть прибыли при продолжении тренда и позволить оставшимся позициям продолжать следовать тренду. Это может быть достигнуто путем перемещения стоп-убытков до точки входа или ключевой поддержки / сопротивления после достижения определенной прибыли.

Интеллектуальный фильтр времениТекущие временные фильтры основаны на фиксированных временах и могут быть улучшены в качестве адаптивных фильтров, основанных на активности рынка, например, для динамического корректировки торговых периодов в зависимости от объемов сделок, волатильности или конкретных рыночных событий (например, публикации экономических данных).

Оптимизация входа на основе микроструктуры рынка: можно добавить микроструктурный анализ рынка на основе текущего сигнала, например, ожидание обратной связи к ключевым точкам поддержки/сопротивления или после формирования определенной ценовой модели, чтобы получить лучшую входную цену.

Эти направления оптимизации направлены на повышение адаптивности, устойчивости и прибыльности стратегий, а также на снижение ложных сигналов и ненужных рисков. При осуществлении этих оптимизаций их эффективность должна быть подтверждена путем строгого обратного отсчета и перспективного тестирования.

Подвести итог

Многовременная стратегия HYC/OTC является хорошо разработанной системой отслеживания трендов, которая эффективно фильтрует рыночный шум и улавливает сильные тенденции, используя комбинацию HYC/OTC, EMA и многовременное подтверждение. Одной из выдающихся особенностей этой стратегии является ее адаптивное управление риском на основе ATR, которое позволяет автоматически корректировать уровень убытков и остановок в зависимости от волатильности рынка. Кроме того, функция фильтрации времени позволяет трейдерам сосредоточиться на конкретных рыночных периодах и далее оптимизировать эффективность торговли.

Многоуровневый механизм подтверждения этой стратегии, хотя и уменьшает ложные сигналы, также может привести к уменьшению возможностей для торговли и задержке входа. В то же время, фиксированный ATR-множитель и отсутствие идентификации состояния рынка являются аспектами, требующими дальнейшей оптимизации.

В целом, это четко структурированная, логически обоснованная стратегия отслеживания тенденций, подходящая для использования трейдерами в среднесрочной и долгосрочной перспективе, особенно для тех, кто ищет устойчивые тенденции на более длительных временных рамках. С соответствующими параметрами и оптимизацией, стратегия может быть адаптирована к различным рыночным условиям и стать мощным оружием в инструментарии трейдера.

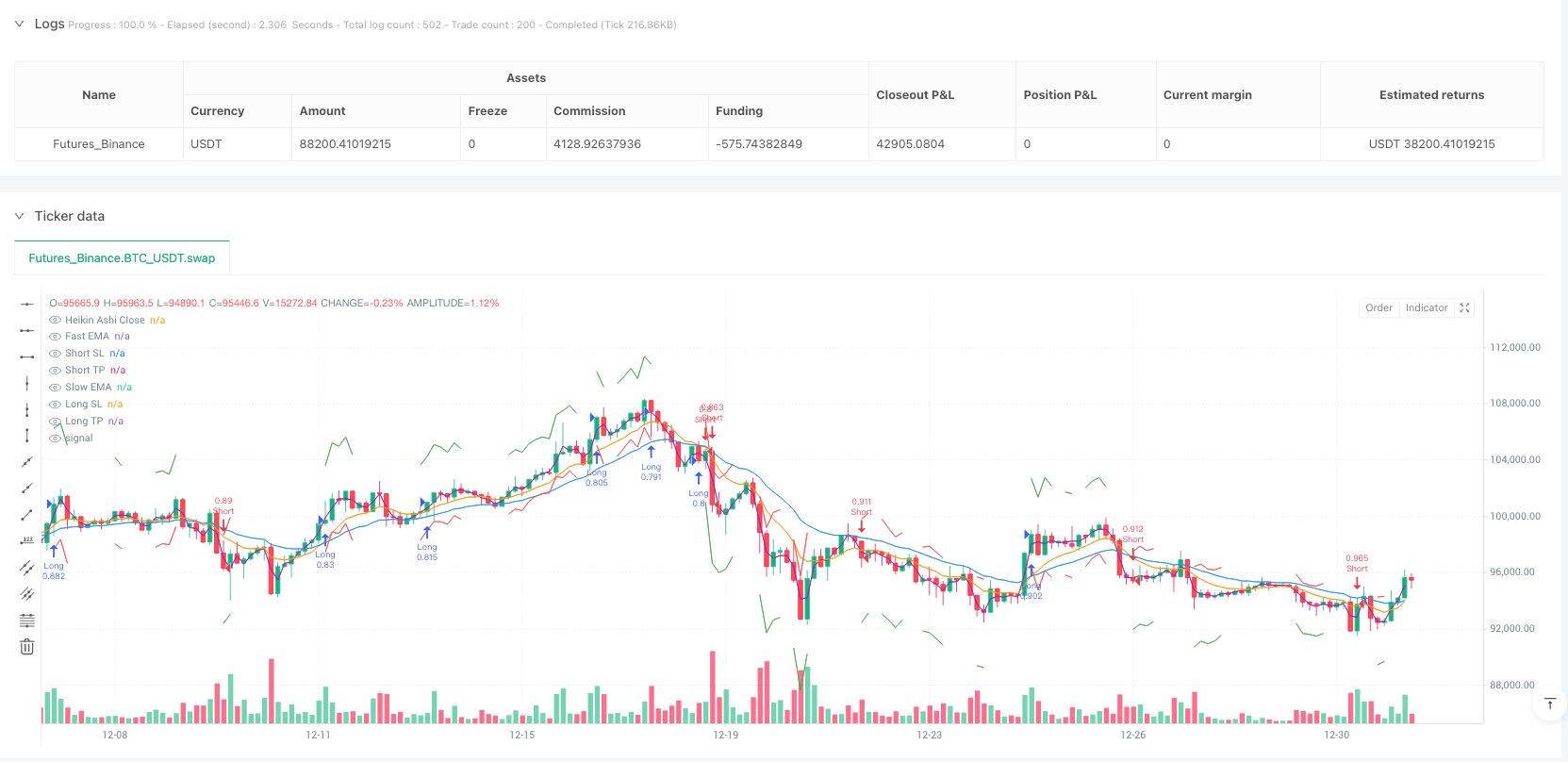

/*backtest

start: 2024-06-11 00:00:00

end: 2025-01-01 00:00:00

period: 3h

basePeriod: 3h

exchanges: [{"eid":"Futures_Binance","currency":"BTC_USDT"}]

*/

//@version=6

strategy("HA EMA Cross MTF Strategy + ATR SL/TP + Visuals", overlay=true, default_qty_type=strategy.percent_of_equity, default_qty_value=100)

// === INPUTS ===

fastEma = input.int(9, "Fast EMA")

slowEma = input.int(21, "Slow EMA")

htf = input.timeframe("60", "Higher Timeframe")

useTimeFilter = input.bool(true, "Use Session Time Filter")

startHour = input.int(9, "Start Hour")

endHour = input.int(16, "End Hour")

// === ATR SETTINGS ===

useATRStops = input.bool(true, "Use ATR-based SL/TP")

atrLength = input.int(14, "ATR Period")

atrSLMult = input.float(1.5, "ATR Stop-Loss Multiplier")

atrTPMult = input.float(2.5, "ATR Take-Profit Multiplier")

// === FUNCTIONS ===

getHACandle() =>

float haClose = (open + high + low + close) / 4

var float haOpen = na

haOpen := na(haOpen[1]) ? (open + close) / 2 : (haOpen[1] + haClose[1]) / 2

[haOpen, haClose]

// === CALCULATIONS ===

[haOpen, haClose] = getHACandle()

emaFast = ta.ema(close, fastEma)

emaSlow = ta.ema(close, slowEma)

[htfHaOpen, htfHaClose] = request.security(syminfo.tickerid, htf, getHACandle())

isBullishHA = haClose > haOpen

isBearishHA = haClose < haOpen

htfBullish = htfHaClose > htfHaOpen

htfBearish = htfHaClose < htfHaOpen

longCond = isBullishHA and emaFast > emaSlow and htfBullish

shortCond = isBearishHA and emaFast < emaSlow and htfBearish

// === SESSION FILTER ===

currentHour = hour(time, "America/New_York")

inSession = not useTimeFilter or (currentHour >= startHour and currentHour < endHour)

// === ATR STOP/TP CALCULATION ===

atr = ta.atr(atrLength)

longSL = close - (atr * atrSLMult)

longTP = close + (atr * atrTPMult)

shortSL = close + (atr * atrSLMult)

shortTP = close - (atr * atrTPMult)

// === STRATEGY ENTRIES ===

if (longCond and inSession)

strategy.entry("Long", strategy.long)

if useATRStops

strategy.exit("Long Exit", from_entry="Long", stop=longSL, limit=longTP)

if (shortCond and inSession)

strategy.entry("Short", strategy.short)

if useATRStops

strategy.exit("Short Exit", from_entry="Short", stop=shortSL, limit=shortTP)

// === PLOTS ===

// SL/TP Visuals

plot(useATRStops and longCond ? longSL : na, title="Long SL", color=color.red, style=plot.style_linebr)

plot(useATRStops and longCond ? longTP : na, title="Long TP", color=color.green, style=plot.style_linebr)

plot(useATRStops and shortCond ? shortSL : na, title="Short SL", color=color.red, style=plot.style_linebr)

plot(useATRStops and shortCond ? shortTP : na, title="Short TP", color=color.green, style=plot.style_linebr)

// Trend EMAs

plot(emaFast, title="Fast EMA", color=color.orange)

plot(emaSlow, title="Slow EMA", color=color.blue)

// Optional: HA Close (smoothed trend visualization)

plot(haClose, title="Heikin Ashi Close", color=color.purple)