Обзор

Тройная система захвата трендов по количеству перевертываемых движений - это стратегия торговли по тенденциям и движениям, основанная на правилах, которая объединяет три уникальные технические модели: ASO, SSL-канал и MBI в единый комплексный двигатель. Эта стратегия предназначена для трейдеров, которые предпочитают хорошо отфильтрованные входные точки, сокращение шумовых помех и четкую структуру торговли.

Стратегический принцип

Основная логика этой стратегии основана на взаимодействии трех основных технических показателей:

Высокий уровень эмоционального колебателя (ASO): измеряет преимущества позитивной и нисходящей силы на рынке. ASO рассчитывает эмоции на рынке с помощью специальной формулы, которая сочетает внутридисковые давления с динамикой группового диапазона.

SSL-канал: это классический метод отслеживания трендов, основанный на высоких и низких скользящих средних. Он помогает отфильтровывать ложные сигналы и приводит торговлю в соответствие с более широким направлением рынка.

Движущий показатель прорыва (MBI): ищет, когда цена пробивает недавние максимумы. Он служит конечным триггером после того, как другие фильтры выровняются. MBI работает, проверяя, не пробилась ли цена в прошлом определенном периоде (по умолчанию 12).

Торговые сигналы создаются только при выполнении следующих условий:

- Появление новых ASO/SSL тенденций

- Прорыв MBI в том же направлении

- Недавний ASO-пересечение (позитивный или позитивный) подтверждает сигнал

В частности, условия многоголового входа следующие: MBI - положительное значение (что означает прорыв вверх), ASO - положительное значение (ASO Bulls > ASO Bears), ASO только что создала положительную крестку, SSL находится в положительном состоянии. В условиях пустого входа все наоборот. После запуска сделки система использует множители ATR для установки динамических уровней стоп-стоп и убытков, что позволяет управлять рисками в соответствии с волатильностью рынка.

Стратегические преимущества

Механизм многократного подтверждения: эта стратегия значительно уменьшает количество ложных сигналов и повышает качество торговли, требуя согласованности трех независимых показателей. Такой метод “тройной фильтрации” гарантирует, что только сильные трендовые сигналы будут инициировать торговлю.

Адаптированный риск-менеджмент: стратегия использует ATR для расчета уровней стоп-стоп и потерь, что позволяет автоматически корректироваться в зависимости от волатильности рынка. Это обеспечивает единообразие рисков в разных рыночных условиях.

Гибкая настройка параметров: политика позволяет пользователям настраивать параметры различных компонентов, включая ASO-циклы и методы расчета, SSL-движущийся средний цикл, MBI-прорывный период отсчета и соответствующие настройки ATR, чтобы оптимизировать их в соответствии с различными рыночными условиями и личными предпочтениями в отношении риска.

Четкая структура торгов: правила стратегии ясны и понятны, обеспечивают четкие условия входа и выхода для трейдеров, уменьшая потребность в субъективных суждениях.

Не перекрывающиеся сделки: стратегия разработана таким образом, чтобы не открывать новые сделки до закрытия текущих сделок, что помогает управлять рисками и предотвращать чрезмерную торговлю.

Сочетание тренда и динамики: благодаря сочетанию трендового слежения (SSL) и динамического прорыва (MBI) эта стратегия позволяет одновременно с улавливанием тренда подтверждать динамику, что обычно приводит к более надежным торговым сигналам.

Стратегический риск

- Риск чрезмерной фильтрации: из-за необходимости согласованности трех независимых показателей эта стратегия может пропустить некоторые выгодные торговые возможности. В некоторых рыночных условиях такая строгая фильтрация может привести к низкой частоте торгов.

Решение: можно рассмотреть возможность корректировки параметров различных индикаторов в соответствии с различными рыночными условиями или надлежащей смягчения некоторых условий на высоковолатильных рынках.

- Чувствительность к параметрам: эффективность стратегии сильно зависит от выбранных параметров. Неправильная настройка параметров может привести к слишком большому количеству ложных сигналов или пропуску важных рыночных движений.

Решение: проведение всестороннего отсчета и оптимизации параметров, чтобы найти оптимальную комбинацию параметров для конкретного рынка и временных рамок. Подумайте об использовании пошагового отсчета для оценки влияния изменений параметров на производительность.

- Риск обратного тренда: во время сильного обратного тренда стратегия может испытывать большое отступление, поскольку для изменения направления требуется подтверждение обратного тренда всеми тремя показателями.

Решение: рассмотреть возможность добавления фильтров на интенсивность тренда или механизмов регулирования волатильности, регулирования стратегических действий в экстремальных рыночных условиях. Также можно внедрить более радикальные механизмы остановки убытков для смягчения потенциальных резких отступлений.

- Скидка и риск исполнения: особенно на рынках с высокой волатильностью, фактическая цена исполнения может существенно отличаться от цены, когда сигнал генерируется.

Решение: включить в обратный отсчет моделирование скольжения и использовать лимитную, а не рыночную цену в реальных торгах. Подумайте о том, чтобы добавить дополнительную безопасную маржу в стратегию, чтобы справиться с риском исполнения.

- Чрезмерная зависимость от технических показателей: стратегия полностью основана на техническом анализе и игнорирует фундаментальные факторы, которые могут быть ограничениями в определенных рыночных условиях.

Решение: подумайте о том, чтобы использовать базовые фильтры или индикаторы рыночных настроений в дополнение к техническим сигналам. Например, можно добавить волатильные условия, чтобы избежать торговли при чрезмерной волатильности рынка.

Направление оптимизации стратегии

Динамическая корректировка параметров: механизм, позволяющий автоматически корректировать параметры стратегии на основе рыночных условий (например, волатильности или интенсивности тренда). Например, в условиях высокой волатильности можно увеличить кратность ATR, а в условиях низкой волатильности - уменьшить. Это позволяет лучше адаптироваться к различным состояниям рынка и повысить устойчивость стратегии.

Добавление фильтров рыночных условий: внедрение дополнительных фильтров для идентификации текущих рыночных условий (например, трендов, колебаний или случайности) и корректировки стратегического поведения в зависимости от различных условий. Например, в рыночных условиях колебаний могут потребоваться более строгие условия для входа, в то время как в рынках с сильными тенденциями могут быть более мягкие.

Управление частичными позициями: реализация более сложной системы управления позициями, позволяющей частично вводить и выводить позиции на основе силы сигнала, волатильности рынка или других факторов. Это может помочь снизить риск “все или ничего” методов торговли, предоставляя более тщательный контроль риска.

Оптимизация временных фильтров: улучшение существующих функций фильтрации времени обратной связи, добавление фильтрации времени в течение дня или фильтрации времени в определенных рыночных условиях. Некоторые рынки могут демонстрировать более заметные тенденционные характеристики в определенные периоды времени, и стратегии оптимизации для этих периодов времени могут улучшить общую производительность.

Улучшение показателей: рассмотрение возможности улучшения или замены существующих показателей. Например, можно использовать адаптивные скользящие средние вместо простых скользящих средних в SSL или исследовать альтернативные методы расчета ASO, чтобы лучше улавливать изменения настроений рынка.

Улучшение машинного обучения: внедрение алгоритмов машинного обучения для оптимизации выбора параметров или прогнозирования того, в каких рыночных условиях стратегия может работать наилучшим образом. Это может помочь системе учиться на исторических данных и адаптироваться к будущим изменениям рынка.

Оптимизация стоп-стопов: реализация более сложных стратегий стоп-стопов, таких как отслеживание стопов или динамические стопы на основе уровней поддержки/сопротивления. Аналогичным образом, можно рассматривать интеллектуальные механизмы стоп-стопов, основанные на структуре рынка, а не только на ATR-множестве.

Подвести итог

Тройная система захвата трендов с помощью трейдинга - это всеобъемлющая торговая стратегия, которая обеспечивает строго отфильтрованный метод отслеживания трендов путем интеграции ASO Sentiment Indicator, SSL Trend Channel и MBI Dynamic Breakthrough Indicator. Основные преимущества этой стратегии заключаются в ее многочисленных механизмах подтверждения и адаптивной системе управления рисками, которая помогает уменьшить ложные сигналы и адаптироваться к различным рыночным условиям.

Несмотря на существование потенциальных рисков, таких как чрезмерное перефразирование и чувствительность к параметрам, эти проблемы могут быть эффективно смягчены с помощью соответствующей оптимизации параметров и дополнительных технологий управления рисками. Будущие направления оптимизации могут включать в себя динамическую корректировку параметров, фильтрацию рыночных условий и более сложную систему управления позициями, которые имеют потенциал для дальнейшего повышения эффективности и устойчивости стратегии.

В целом, этот метод тройной фильтрации представляет собой ценный инструмент для трейдеров, которые ищут четкую структуру и надежные торговые сигналы. Благодаря сочетанию анализа настроений, идентификации тенденций и подтверждения динамики, стратегия позволяет идентифицировать высоковероятные торговые возможности в различных рыночных условиях, сохраняя осторожное управление рисками.

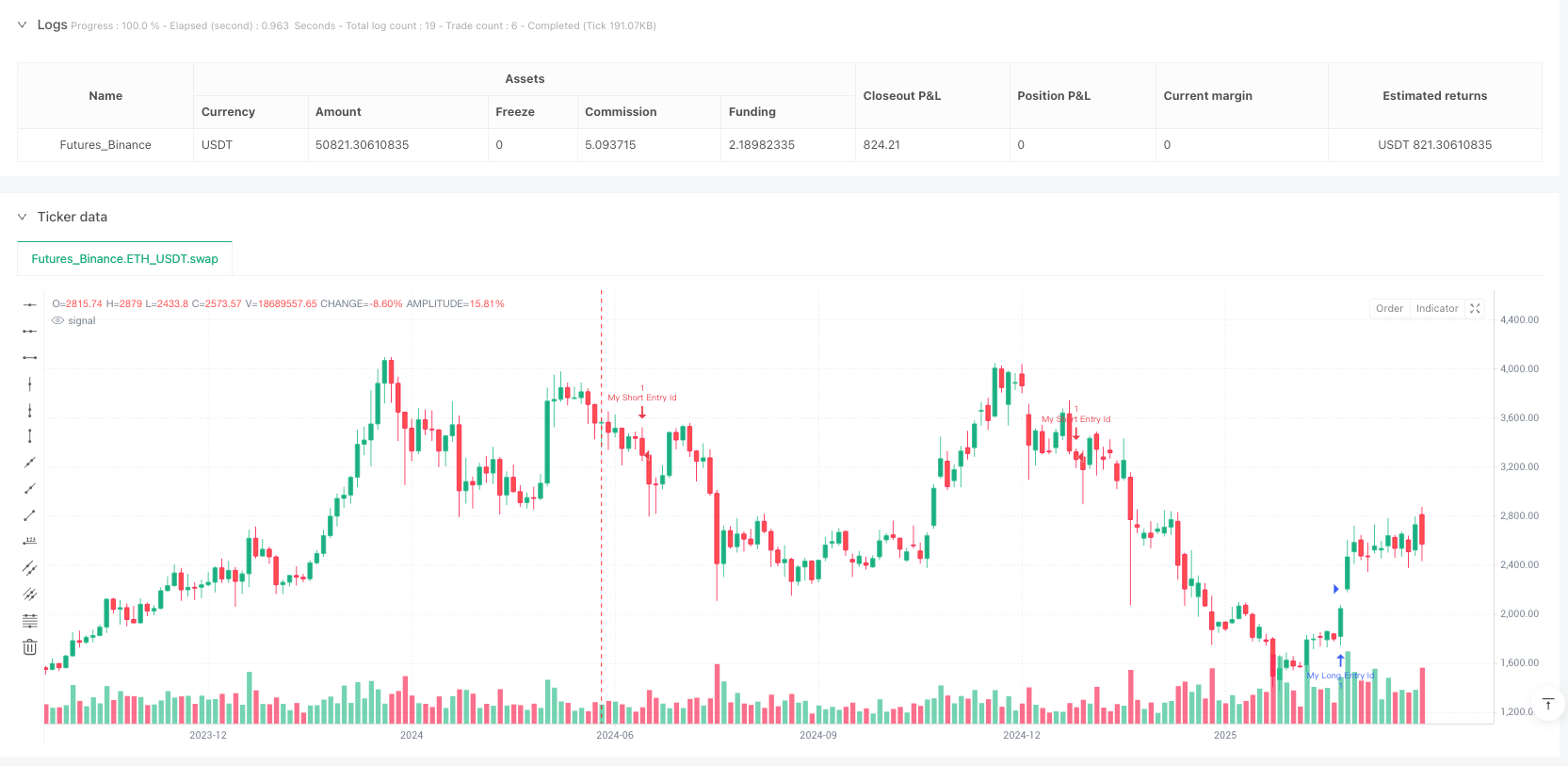

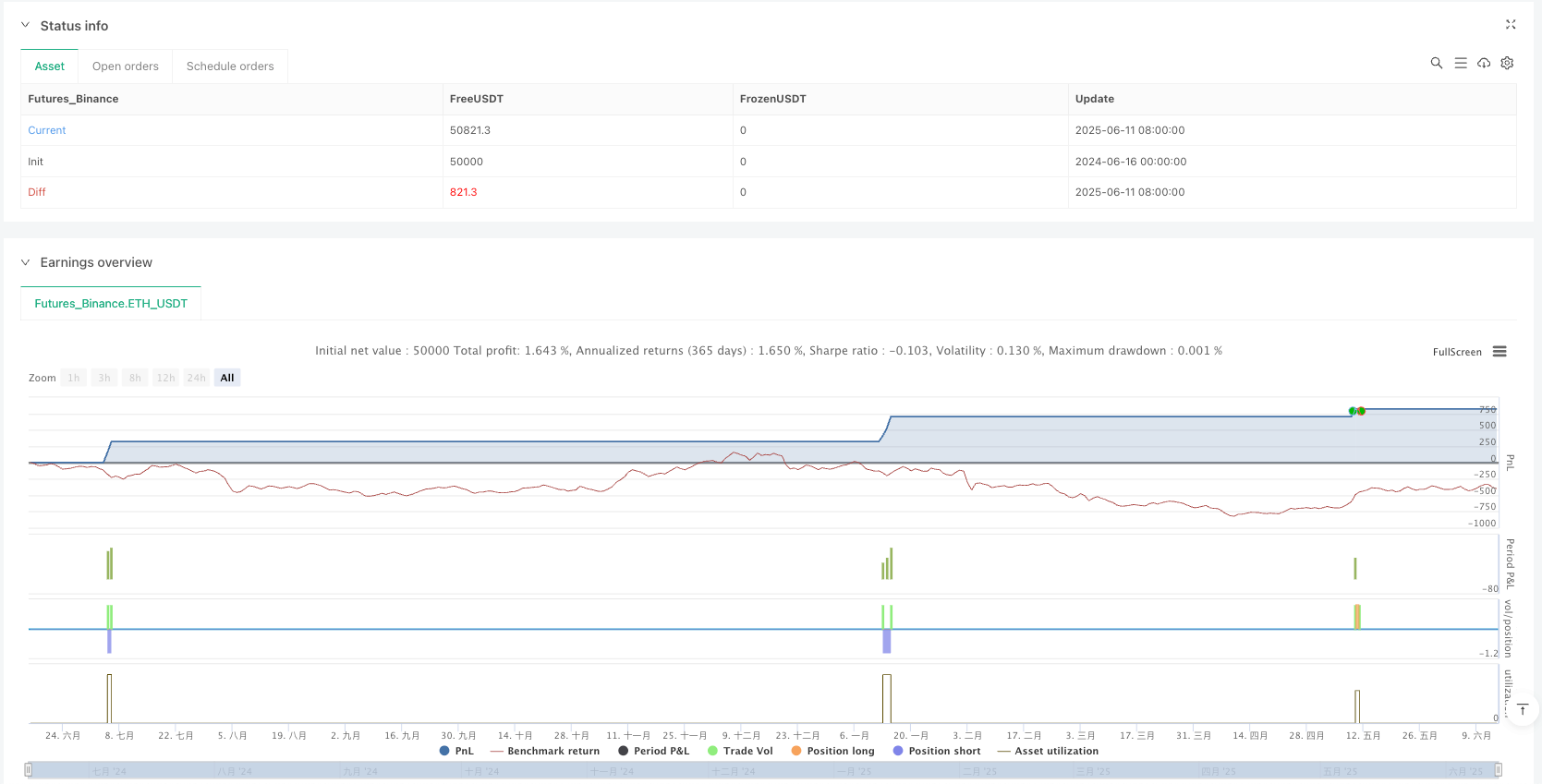

/*backtest

start: 2024-06-16 00:00:00

end: 2025-06-14 08:00:00

period: 3d

basePeriod: 3d

exchanges: [{"eid":"Futures_Binance","currency":"ETH_USDT"}]

*/

// This source code is subject to the terms of the Mozilla Public License 2.0 at https://mozilla.org/MPL/2.0/

// © Darkoexe

//@version=5

strategy("PMZ's Triple Filter Trend Strategy {Darkoexe}", overlay=true, initial_capital=10000, pyramiding=2, margin_long=50, margin_short=50)

length=input.int(10,"ASO Period?",minval=1,maxval=100)

mode=input.int(0,"ASO Calculation Method:",minval=0,maxval=2)

intrarange=high-low

grouplow=ta.lowest(low,length)

grouphigh=ta.highest(high,length)

groupopen=open[length-1]

grouprange=grouphigh-grouplow

K1=intrarange==0 ? 1 : intrarange

K2=grouprange==0 ? 1 : grouprange

intrabarbulls=((((close-low)+(high-open))/2)*100)/K1

groupbulls=((((close-grouplow)+(grouphigh-groupopen))/2)*100)/K2

intrabarbears=((((high-close)+(open-low))/2)*100)/K1

groupbears=((((grouphigh-close)+(groupopen-grouplow))/2)*100)/K2

TempBufferBulls= mode==0 ? (intrabarbulls+groupbulls)/2 : mode==1 ? intrabarbulls : groupbulls

TempBufferBears= mode==0 ? (intrabarbears+groupbears)/2 : mode==1 ? intrabarbears : groupbears

ASOBulls=ta.sma(TempBufferBulls,length)

ASOBears=ta.sma(TempBufferBears,length)

//ASO

// Modification

var cross = false

var isASObull = ASOBulls>ASOBears ? true : false

if(ASOBulls>ASOBears and isASObull == false)

isASObull := true

cross := true

else if(ASOBulls<ASOBears and isASObull == true)

isASObull := false

cross := true

else

cross := false

//SSL

len=input.int(title="SSL Period", defval=10)

smaHigh=ta.sma(high, len)

smaLow=ta.sma(low, len)

float Hlv = na

Hlv := close > smaHigh ? 1 : close < smaLow ? -1 : Hlv[1]

sslDown = Hlv < 0 ? smaHigh: smaLow

sslUp = Hlv < 0 ? smaLow : smaHigh

//Modification

var isSSLbull = sslUp>sslDown ? true: false

if(sslUp>sslDown)

isSSLbull := true

else if(sslUp<sslDown)

isSSLbull := false

//MBI

per = input(12,title="MBI Period")

H = ta.highest(hl2,per)

hi = H[1]

L = ta.lowest(hl2,per)

lo = L[1]

cl = close

ind = cl>hi? 1 : cl<lo? -1 : 0

//Modification

var longCondition = false

var shortCondition = false

if(ind>0 and isASObull==true and cross==true and isSSLbull==true)

longCondition := true

else if(ind<0 and isASObull==false and cross==true and isSSLbull==false)

shortCondition := true

// Define strategy parameters

// risk_percent = input(2, title="Risk Percentage")

targetATR = input(1, title="Take Profit ATR ratio")

stopLossATR = input(1.5, title="Stop loss ATR ratio")

atrPeriod = input(14, title="ATR period")

ATR = ta.atr(atrPeriod)

// Calculate take profit level based on the reward ratio

take_profit_price = longCondition? close + (targetATR*ATR): shortCondition? close - (targetATR*ATR): 0

stop_loss_price = longCondition? close - (stopLossATR*ATR): shortCondition? close + (stopLossATR*ATR): 0

if (longCondition and strategy.opentrades == 0)

// take_profit_price = close + targetATR*ATR

// stop_loss_price = close - (stopLossATR*ATR)

strategy.entry("My Long Entry Id", strategy.long)

strategy.exit("Exit", from_entry="My Long Entry Id", stop=stop_loss_price, limit=take_profit_price)

longCondition := false

else if (shortCondition and strategy.opentrades == 0)

// take_profit_price = close - targetATR*ATR

// stop_loss_price = close + (stopLossATR*ATR)

strategy.entry("My Short Entry Id", strategy.short)

strategy.exit("Exit", from_entry="My Short Entry Id", stop=stop_loss_price, limit=take_profit_price)

shortCondition := false