Обзор

Стратегия количественного количественного количественного количественного количественного количественного количества динамического количества динамического количества динамического количества динамического количества динамического количества динамического количества динамического количества динамического количества динамического количества динамического количества динамического количества динамического количества динамического количества динамического количества динамического количества динамического количества динамического количества динамического количества динамического количества динамического количества динамического количества динамического количества динамического количества динамического количества динамического количества динамического количества динамического количества динамического количества динамического количества динамического количества динамического количества динамического количества динамического количества динамического количества динамического количества динамического количества динамического количества динамического количества динамического количества динамического количества динамического количества динамического количества динамического количества динамического количества динамического количества динамического количества динамического количества динамического количества динамического количества динамического количества динамического количества динамического количества динамического количества динамического количества динамического количества динамического количества динамического количества динамического количества динами

Стратегический принцип

Эта стратегия основана на следующих ключевых принципах:

Динамическая идентификация линий тренда: с помощью метода линейной регрессии (Linear Regression) строить линии тренда поддержки и сопротивления, идентифицируя потенциальные точки отскока и отклонения путем анализа отношений цены и линии тренда.

Многопоказательная резонансная подтверждение:

- RSI (Relative Strength Index) используется для определения перепродажи

- MACD используется для определения направления движения

- Прорыв в объеме продаж используется для подтверждения участия в рынке

- Анализ структуры рынка ((более высокие низкие / более низкие высокие) используется для определения общей тенденции

Прорыв в торговле: Когда цена сопровождается объемом сделок, прорыв сопротивления или поддержки, запускается сигнал для сделок.

Система управления рисками:

- Процент риска счета для определения размера позиции

- Динамическая остановка убытков с использованием ATR

- Внедрение стратегии поэтапного получения прибыли, разделение позиций на различные ценовые цели

Логика исполнения сделки:

- Многоглавый вход: цена отскочила от поддержки + RSI перепродает + MACD выше + объем сделок пробился + структура рынка взглянула

- Вход с пустой головой: цена отказалась от сопротивления + RSI перекупил + MACD столбик упал + объем сделки прорвался + структура рынка упала

- Прорыв: цены прорывают ключевую линию тренда + подтверждение объема сделок

Стратегические преимущества

Полный анализ рынка: объединяет несколько методов технического анализа, включая линию тренда, индикатор колебаний, индикатор динамики и анализ объема сделки, чтобы обеспечить более полное представление о рынке и уменьшить количество ложных сигналов.

Динамичность адаптации к рыночным условиям: Тренд-линия может адаптироваться к различным рыночным условиям с помощью динамического вычисления линейной регрессии и более гибкой по сравнению со статическими устойчивыми позициями поддержки.

Механизм многократного подтверждения: требует одновременного выполнения нескольких условий, чтобы вызвать торговый сигнал, значительно повышает качество сигнала и уменьшает ошибочную торговлю.

Правильное управление рисками:

- Риск на каждую сделку ограничен фиксированным процентом от счета

- Динамическая остановка ATR в связи с волатильностью рынка

- Стратегия сегментированной прибыли оптимизирует риск-возвращение

- Ограничение рычагов предотвращает чрезмерный риск

Визуализация отзывовСтратегия предоставляет визуальную обратную связь с трендовыми линиями, сигналами и состоянием рынка, помогая трейдерам лучше понимать рыночную обстановку и выполнение стратегии.

Гибкая параметровая настройкаПовышенная адаптивность: Стратегия позволяет пользователям корректировать параметры в зависимости от торгового типа и личных предпочтений в отношении риска.

Стратегический риск

Параметр Чувствительность: Стратегия зависит от множества параметров, включая длину трендовой линии, порог RSI и параметры MACD. Неправильная параметровая настройка может привести к чрезмерной торговле или упущенным возможностям. Решение заключается в том, чтобы оптимизировать параметры путем обратного измерения и настроить различные параметры для различных рыночных условий.

Многоусловное ограничение на частоту сделок: Механизм многократного подтверждения, хотя и повышает качество сигнала, но также может привести к уменьшению возможностей для торговли, в некоторых рыночных условиях может быть невозможно запустить сигнал в течение длительного времени. Решение заключается в рассмотрении системы повышения условных весов, позволяющей ослабить другие условные требования при особо сильных условиях.

Сложность вычисления линии тренда: Линейная регрессионная линия тренда может быть неточной в некоторых экстремальных рыночных условиях, особенно в сильно колеблющихся или внезапно поворачивающихся рынках. Решение в сочетании с другими методами идентификации сопротивления поддержки, такими как ключевые цены или скользящие средние.

Расчет позиции зависит от точки остановкиРазмер позиции в стратегии зависит от расположения точки остановки. Если ATR рассчитывает слишком большое расстояние от остановки, это может привести к слишком маленькой позиции, которая может повлиять на потенциал прибыли. Решение заключается в установлении максимального ограничения на расстояние от остановки или рассмотрении метода расчета смешанных позиций.

Риск отступленияНесмотря на наличие механизмов управления рисками, в экстремальных рыночных условиях, таких как всплески или скачки цен, фактические убытки могут превышать ожидания. Решение заключается в добавлении дополнительных фильтров волатильности рынка, снижении позиций или приостановке торговли во время крайних колебаний.

Направление оптимизации стратегии

Машинное обучениеВнедрение алгоритмов машинного обучения для автоматической оптимизации параметров, для корректировки порога RSI, параметров MACD и длины трендовых линий в зависимости от динамики различных рыночных условий. Это позволяет преодолеть ограничения фиксированных параметров в различных рыночных этапах и повысить адаптивность стратегии.

Классификация рыночной среды: реализация системы идентификации рыночной среды, разделение рынка на три состояния: трендовые, промежуточные и переходные, и использование различных правил торговли для каждого состояния. Таким образом, можно избежать чрезмерной торговли в неблагоприятных рыночных условиях.

Система весовых показателей: создание динамической системы взвешивания индикаторов, позволяющей снижать значение других индикаторов, когда сигналы некоторых индикаторов особенно сильны. Это может увеличить частоту торговли, сохраняя при этом преимущество многократного подтверждения.

Улучшение алгоритмов трендовых линий: использование более сложных алгоритмов идентификации трендовых линий, таких как многомерная регрессия или поддержка векторной машины (SVM), для повышения точности трендовых линий в различных рыночных условиях.

Усиление управления рисками:

- Достижение динамического процента риска, при котором риск каждой сделки корректируется на основе волатильности рынка

- Повышение прибыли, отслеживание убытков, защита уже полученной прибыли

- Введение корреляционного анализа для контроля общих рисков в односторонних сделках

Интеграция эмоциональных показателейВнедрение индикаторов рыночной сентиментальности, таких как индекс волатильности (VIX) или данные о движении капитала, в качестве дополнительных фильтров, чтобы избежать торговли при крайних рыночных настроениях.

Подвести итог

Многопоказательная стратегия трейдинга с динамическим стоп-убытком на перекрестке трендовых линий - это комплексная система трейдинга, которая обеспечивает трейдерам высококачественный торговый сигнал путем объединения анализа трендовых линий, технических показателей и строгого управления рисками. Наибольшие преимущества этой стратегии заключаются в ее многочисленных механизмах подтверждения и совершенной системе контроля риска, но также требуется обратить внимание на потенциальные проблемы, такие как чувствительность параметров и ограничения частоты торгов.

Эта стратегия может еще больше повысить свою стабильность и адаптивность путем оптимизации алгоритмов трендовых линий, реализации динамической корректировки параметров, внедрения классификации рыночной среды и усиления системы управления рисками. Для трейдеров с определенным опытом это всеобъемлющая торговая структура, которую стоит рассмотреть, особенно для тех трейдеров, которые уделяют внимание управлению рисками и готовы ждать качественных сигналов для торговли.

Эта стратегия сочетает в себе несколько измерений технического анализа, включая ценовую форму, резонанс индикатора и подтверждение объема сделки, чтобы сформировать единую систему принятия решений о сделках. С помощью строгих условий входа и четких правил управления рисками она обеспечивает дисциплинированный метод торговли, который помогает трейдерам сохранять эмоциональную стабильность и выполнять согласованные торговые планы на волатильных рынках.

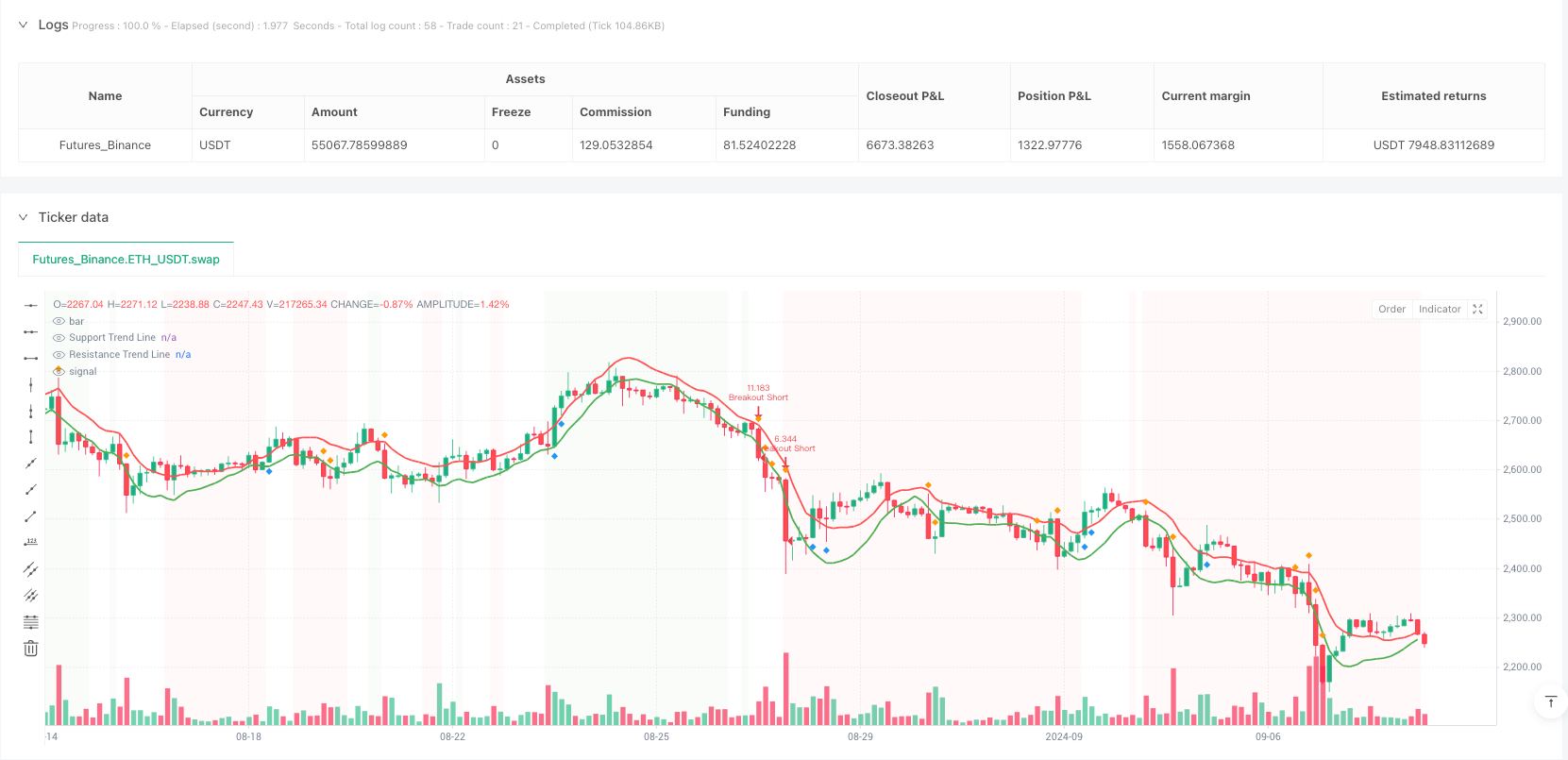

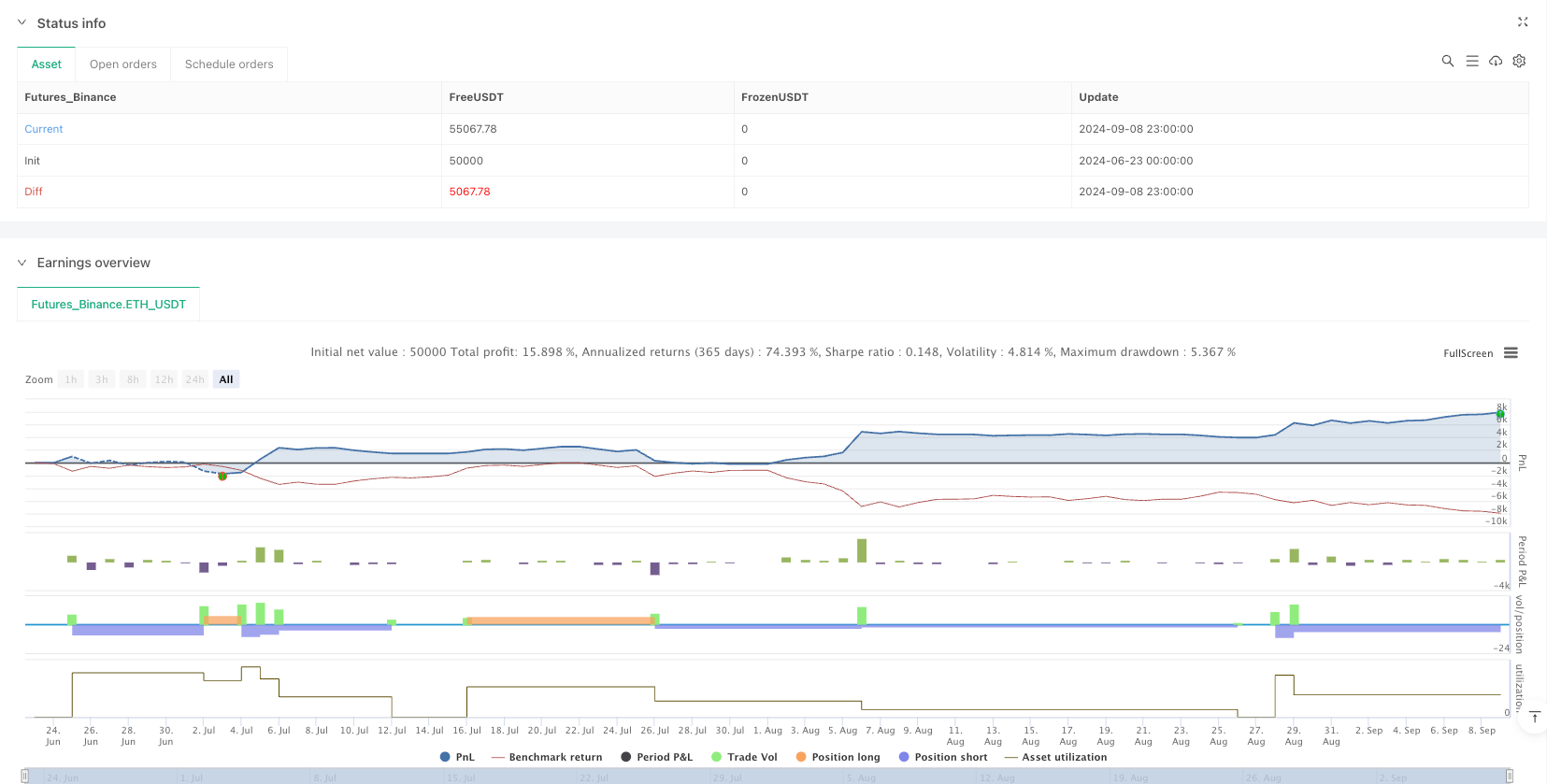

/*backtest

start: 2024-06-23 00:00:00

end: 2024-09-09 00:00:00

period: 3h

basePeriod: 3h

exchanges: [{"eid":"Futures_Binance","currency":"ETH_USDT"}]

*/

//@version=5

strategy("Advanced Crypto Trend Line Strategy", overlay=true, margin_long=100, margin_short=100)

// ================================

// INPUT PARAMETERS

// ================================

// Crypto Selection

crypto_type = input.string("BTC", "Cryptocurrency", options=["BTC", "SOL", "AUTO"])

// Trend Line Parameters

trendline_length = input.int(20, "Trend Line Calculation Length", minval=10, maxval=50)

min_touches = input.int(2, "Minimum Trend Line Touches", minval=2, maxval=5)

breakout_threshold = input.float(0.5, "Breakout Threshold %", minval=0.1, maxval=2.0) / 100

// Risk Management

risk_percent = input.float(2.0, "Risk Per Trade %", minval=0.5, maxval=5.0) / 100

tp1_ratio = input.float(2.0, "Take Profit 1 Ratio", minval=1.0, maxval=5.0)

tp2_ratio = input.float(3.0, "Take Profit 2 Ratio", minval=2.0, maxval=6.0)

max_leverage = crypto_type == "BTC" ? 5 : crypto_type == "SOL" ? 10 : 7

// Technical Indicators

rsi_length = input.int(14, "RSI Length", minval=5, maxval=30)

rsi_oversold = input.int(35, "RSI Oversold Level", minval=20, maxval=40)

rsi_overbought = input.int(70, "RSI Overbought Level", minval=60, maxval=80)

macd_fast = input.int(12, "MACD Fast Length", minval=5, maxval=20)

macd_slow = input.int(26, "MACD Slow Length", minval=20, maxval=40)

macd_signal = input.int(9, "MACD Signal Length", minval=5, maxval=15)

volume_multiplier = input.float(1.5, "Volume Spike Multiplier", minval=1.1, maxval=3.0)

// ATR for Dynamic Stops

atr_length = input.int(14, "ATR Length for Stops", minval=5, maxval=30)

atr_multiplier = input.float(2.0, "ATR Stop Multiplier", minval=1.0, maxval=4.0)

// ================================

// TECHNICAL INDICATORS

// ================================

// RSI

rsi = ta.rsi(close, rsi_length)

// MACD

[macd_line, signal_line, macd_histogram] = ta.macd(close, macd_fast, macd_slow, macd_signal)

// Volume

volume_avg = ta.sma(volume, 20)

volume_spike = volume > volume_avg * volume_multiplier

// ATR for dynamic stops

atr = ta.atr(atr_length)

// ================================

// TREND LINE CALCULATION

// ================================

// Function to calculate trend line slope and intercept

get_trend_line(src, len, min_touch) =>

var float slope = na

var float intercept = na

var int touches = 0

var array<float> highs = array.new<float>()

var array<float> lows = array.new<float>()

var array<int> high_bars = array.new<int>()

var array<int> low_bars = array.new<int>()

// Find pivots

ph = ta.pivothigh(high, 5, 5)

pl = ta.pivotlow(low, 5, 5)

// Store pivot points

if not na(ph)

array.push(highs, ph)

array.push(high_bars, bar_index - 5)

if array.size(highs) > len

array.shift(highs)

array.shift(high_bars)

if not na(pl)

array.push(lows, pl)

array.push(low_bars, bar_index - 5)

if array.size(lows) > len

array.shift(lows)

array.shift(low_bars)

[slope, intercept, touches]

// Calculate trend lines

[up_slope, up_intercept, up_touches] = get_trend_line(low, trendline_length, min_touches)

[down_slope, down_intercept, down_touches] = get_trend_line(high, trendline_length, min_touches)

// ================================

// TREND LINE VALUES

// ================================

// Simplified trend line calculation using linear regression

uptrend_line = ta.linreg(low, trendline_length, 0)

downtrend_line = ta.linreg(high, trendline_length, 0)

// Dynamic trend line based on recent pivots

recent_low = ta.lowest(low, 10)

recent_high = ta.highest(high, 10)

// Support and Resistance levels

support_level = uptrend_line

resistance_level = downtrend_line

// ================================

// MARKET STRUCTURE

// ================================

// Higher lows and lower highs detection

higher_low = low > ta.lowest(low[1], 5) and low[1] > ta.lowest(low[2], 5)

lower_high = high < ta.highest(high[1], 5) and high[1] < ta.highest(high[2], 5)

// Overall trend determination

uptrend = close > ta.sma(close, 50) and ta.sma(close, 20) > ta.sma(close, 50)

downtrend = close < ta.sma(close, 50) and ta.sma(close, 20) < ta.sma(close, 50)

// ================================

// ENTRY CONDITIONS

// ================================

// Long entry conditions

long_trend_bounce = close > support_level and low <= support_level * 1.01

long_rsi = rsi < rsi_oversold or (rsi > rsi_oversold and rsi[1] < rsi_oversold)

long_macd = macd_histogram > macd_histogram[1]

long_volume = volume_spike

long_structure = higher_low or uptrend

long_condition = long_trend_bounce and long_rsi and long_macd and long_volume and long_structure

// Short entry conditions

short_trend_reject = close < resistance_level and high >= resistance_level * 0.99

short_rsi = rsi > rsi_overbought or (rsi < rsi_overbought and rsi[1] > rsi_overbought)

short_macd = macd_histogram < macd_histogram[1]

short_volume = volume_spike

short_structure = lower_high or downtrend

short_condition = short_trend_reject and short_rsi and short_macd and short_volume and short_structure

// ================================

// BREAKOUT CONDITIONS

// ================================

// Uptrend breakout (bearish)

uptrend_break = close < support_level * (1 - breakout_threshold) and volume_spike

// Downtrend breakout (bullish)

downtrend_break = close > resistance_level * (1 + breakout_threshold) and volume_spike

// ================================

// POSITION SIZING

// ================================

// Calculate position size based on risk

account_size = strategy.equity

risk_amount = account_size * risk_percent

// ================================

// STRATEGY EXECUTION

// ================================

// Long entries

if long_condition and strategy.position_size == 0

stop_loss = support_level - (atr * atr_multiplier)

take_profit_1 = close + (close - stop_loss) * tp1_ratio

take_profit_2 = close + (close - stop_loss) * tp2_ratio

// Position sizing

risk_per_share = close - stop_loss

position_size = risk_amount / risk_per_share

position_size := math.min(position_size, account_size * max_leverage / close)

strategy.entry("Long", strategy.long, qty=position_size)

strategy.exit("Long TP1", "Long", limit=take_profit_1, stop=stop_loss, qty=position_size * 0.5)

strategy.exit("Long TP2", "Long", limit=take_profit_2, stop=stop_loss, qty=position_size * 0.5)

// Short entries

if short_condition and strategy.position_size == 0

stop_loss = resistance_level + (atr * atr_multiplier)

take_profit_1 = close - (stop_loss - close) * tp1_ratio

take_profit_2 = close - (stop_loss - close) * tp2_ratio

// Position sizing

risk_per_share = stop_loss - close

position_size = risk_amount / risk_per_share

position_size := math.min(position_size, account_size * max_leverage / close)

strategy.entry("Short", strategy.short, qty=position_size)

strategy.exit("Short TP1", "Short", limit=take_profit_1, stop=stop_loss, qty=position_size * 0.5)

strategy.exit("Short TP2", "Short", limit=take_profit_2, stop=stop_loss, qty=position_size * 0.5)

// Breakout entries

if downtrend_break and strategy.position_size == 0

stop_loss = resistance_level - (atr * atr_multiplier)

take_profit = close + (close - stop_loss) * 2.0

risk_per_share = close - stop_loss

position_size = risk_amount / risk_per_share

position_size := math.min(position_size, account_size * max_leverage / close)

strategy.entry("Breakout Long", strategy.long, qty=position_size)

strategy.exit("Breakout Long Exit", "Breakout Long", limit=take_profit, stop=stop_loss)

if uptrend_break and strategy.position_size == 0

stop_loss = support_level + (atr * atr_multiplier)

take_profit = close - (stop_loss - close) * 2.0

risk_per_share = stop_loss - close

position_size = risk_amount / risk_per_share

position_size := math.min(position_size, account_size * max_leverage / close)

strategy.entry("Breakout Short", strategy.short, qty=position_size)

strategy.exit("Breakout Short Exit", "Breakout Short", limit=take_profit, stop=stop_loss)

// ================================

// VISUALIZATION

// ================================

// Plot trend lines

plot(support_level, "Support Trend Line", color=color.green, linewidth=2)

plot(resistance_level, "Resistance Trend Line", color=color.red, linewidth=2)

// Plot entry signals

plotshape(long_condition, "Long Signal", shape.triangleup, location.belowbar, color.green, size=size.small)

plotshape(short_condition, "Short Signal", shape.triangledown, location.abovebar, color.red, size=size.small)

// Plot breakout signals

plotshape(downtrend_break, "Bullish Breakout", shape.diamond, location.belowbar, color.blue, size=size.small)

plotshape(uptrend_break, "Bearish Breakout", shape.diamond, location.abovebar, color.orange, size=size.small)

// Background color for trend

bgcolor(uptrend ? color.new(color.green, 95) : downtrend ? color.new(color.red, 95) : na)

// ================================

// ALERTS

// ================================

// Entry alerts

alertcondition(long_condition, "Long Entry", "Long entry signal detected")

alertcondition(short_condition, "Short Entry", "Short entry signal detected")

alertcondition(downtrend_break, "Bullish Breakout", "Bullish breakout detected")

alertcondition(uptrend_break, "Bearish Breakout", "Bearish breakout detected")

// ================================

// TABLE FOR INFORMATION

// ================================

// Create info table

var table info_table = table.new(position.top_right, 2, 8, bgcolor=color.white, border_width=1)

if barstate.islast

table.cell(info_table, 0, 0, "Metric", text_color=color.black, bgcolor=color.gray)

table.cell(info_table, 1, 0, "Value", text_color=color.black, bgcolor=color.gray)

table.cell(info_table, 0, 1, "RSI", text_color=color.black)

table.cell(info_table, 1, 1, str.tostring(math.round(rsi, 2)), text_color=color.black)

table.cell(info_table, 0, 2, "MACD", text_color=color.black)

table.cell(info_table, 1, 2, str.tostring(math.round(macd_line, 4)), text_color=color.black)

table.cell(info_table, 0, 3, "Volume Spike", text_color=color.black)

table.cell(info_table, 1, 3, volume_spike ? "YES" : "NO", text_color=color.black)

table.cell(info_table, 0, 4, "Trend", text_color=color.black)

table.cell(info_table, 1, 4, uptrend ? "UP" : downtrend ? "DOWN" : "SIDEWAYS", text_color=color.black)

table.cell(info_table, 0, 5, "Support", text_color=color.black)

table.cell(info_table, 1, 5, str.tostring(math.round(support_level, 2)), text_color=color.black)

table.cell(info_table, 0, 6, "Resistance", text_color=color.black)

table.cell(info_table, 1, 6, str.tostring(math.round(resistance_level, 2)), text_color=color.black)

table.cell(info_table, 0, 7, "ATR", text_color=color.black)

table.cell(info_table, 1, 7, str.tostring(math.round(atr, 2)), text_color=color.black)