Адаптивная система оценки потенциальной энергии и торговли

SMA MA ENGULFING PATTERN VOLUME FILTER SWING COUNTING Risk-Reward Ratio Adaptive SL/TP SLOPE FILTER

Обзор

Система торговли в диапазоне, определяющей самостоятельную динамику, является стратегией отслеживания тенденций, разработанной специально для высоковолатильных рынков. Эта стратегия использует идентификацию третьих колебаний на рынке в качестве точки входа, в сочетании с объемным подтверждением поглощения в качестве подтверждающего сигнала, а также адаптивный механизм остановки / остановки и риск-ориентированный метод управления позициями.

Стратегический принцип

Эта стратегия основана на многочисленных фильтрах и механизмах подтверждения, которые гарантируют, что прием осуществляется только при высокой вероятности:

Тренд-фильтрДля определения направления рынка используется 50-циклическая простая скользящая средняя (SMA). Цены, находящиеся выше SMA, рассматриваются как тенденция к росту, подходящая для покупки; цены, находящиеся ниже SMA, рассматриваются как тенденция к снижению, подходящая для покупки.

Логика волатильности:

- Третья, более высокая низкая точка

- Условия пустоты: ожидание формирования третьего более низкого пика

- Высокий/низкий уровень с помощью окна отсчета с 5 K-линиями Это гарантирует, что мы не будем вступать в рынок на ранних этапах тренда, а только после того, как он будет подтвержден ценовой структурой.

Подтверждение формы поглощения:

- В этом случае нужно посмотреть на то, как они поглощают формы.

- Поиск в открытом доступе - это видение поглощения убытков.

- K-линия должна полностью поглотить предыдущую K-линию.

Количественные фильтры: текущий объем транзакций по линии K должен быть больше среднего значения транзакций за 20 циклов, чтобы обеспечить торговлю только при участии учреждений.

MA фильтр склонения: Требует 50-циклического SMA с уклоном более 0,1 на последних 3 K-линиях, избегая волатильности или плоского тренда, и подтверждает повышенную динамику для торговли.

Фильтрация по времени сделкиВ то же время, по мнению экспертов, в этом случае, как и в случае с другими финансовыми инструментами, существуют определенные риски, связанные с неэффективностью рынка.

Адаптационные механизмы устранения потерь:

- Стоп-лома основан на сигнале К-линии (включая теневую линию)

- Если K-линия больше 25 точек, то стоп-страх уменьшается до половины размера K-линии

- Это предотвращает чрезмерные риски во время волатильности.

Управление позициями на основе риска: Динамический расчет размера позиции в зависимости от суммы риска и размера стоп-лосса для каждой сделки, чтобы обеспечить согласованность риска.

Стратегические преимущества

Структурированное поступление: Стратегия избежала отслеживания падения, ожидая третьей волатильности, и значительно повысила выигрышную вероятность, вступая только после того, как тренд был установлен и подтвержден ценовой структурой.

Механизм многократного подтверждения: многослойный фильтр, включающий тенденции, волатильность, K-линии, переходный объем и динамические показатели, чтобы гарантировать, что многочисленные сигналы совпадают, чтобы уменьшить количество ложных сигналов.

Приспособность к управлению рискамиПримечание: Применение динамики регулирования уровня стоп-лорда в зависимости от реальной рыночной волатильности, автоматическое сокращение зоны стоп-лорда в период высокой волатильности, защита средств.

Количественный контроль риска: путем точного расчета размера позиции на каждую сделку, чтобы гарантировать, что сумма риска на каждую сделку остается неизменной, независимо от того, как меняются рыночные условия.

Финансирование учрежденийПовышение вероятности продолжения тренда путем использования фильтра транзакционных объемов, гарантирующего, что транзакции будут осуществляться только при участии крупных капиталов.

Шумно-защищенный дизайн: Временные фильтры и требования к минимальному скольжению помогают избежать ложных сигналов в низкокачественной торговой среде и в неуравновешенных рынках.

Параметры настройкиСтратегия предлагает множество регулируемых параметров, позволяющих трейдеру оптимизироваться в соответствии с личными предпочтениями в отношении риска и различными рыночными условиями.

Стратегический риск

Риск перезагрузки волатильного учета: После того, как сигнал запускает сделку, волатильный счетчик перезагружается, что может привести к пропуску последующего сигнала в нежелательное время. Рекомендуется внедрить более интеллектуальный механизм перезагрузки или увеличить распознавание второстепенных сигналов.

Ограничение окна фиксированной регрессии: использование фиксированных 5 K-линейных ретроспективных окон может быть несовместимым в различных рыночных условиях. Рассмотрите использование адаптивных ретроспективных окон, которые автоматически корректируются в зависимости от волатильности рынка.

Чрезмерная зависимость от единой временной рамки: Операции только на 5-минутных диаграммах могут пропустить важную структуру более крупных временных рамок. Рекомендуется добавлять анализ в более длительных временных рамах для улучшения качества входа.

Фиксированная коэффициентная устойчивость: фиксированный коэффициент возврата риска ((2.2) может быть не подходит для всех рыночных условий. Во время низкой волатильности это может привести к нереалистичным целям; во время высокой волатильности может быть преждевременная прибыль.

Риск снижения K-линейного размераЛогика обработки большой K-линии: ((25-точковый порог) является фиксированным значением, которое может не подходить для всех рыночных условий. Рекомендуется использовать относительные значения (например, процент ATR) вместо фиксированного числа точек.

Ограничения по времени торговФиксированные фильтры времени торговли могут упустить важные рыночные возможности. С учетом динамического корректировки временных окон торговли в зависимости от фактической волатильности и ликвидности.

Направление оптимизации

Самостоятельная оптимизация параметров:

- Преобразование фиксированных параметров (таких как длина MA, окно обратной связи, порог скольжения) в динамические параметры, которые автоматически корректируются на основе волатильности рынка

- Внедрение адаптивных механизмов остановки и остановки, основанных на ATR, а не на фиксированных коэффициентах

- Разработка системы обнаружения состояния рынка, автоматически корректирующей параметры в различных рыночных условиях (тенденции, колебания, прорывы)

Совместная работа в нескольких временных рамках:

- Подтверждение тенденций в более высоких временных рамках, чтобы обеспечить согласованность направления торговли с более широкими тенденциями

- Осуществление идентификации поддержки/сопротивления на протяжении временных рамок, повышение точности входных и остановочных точек

- Разработка механизмов выбора адаптивных временных рамок для автоматического выбора оптимальных операционных временных рамок на основе волатильности

Анализ высоких колебаний:

- Улучшение механизма учета колебаний, разграничение слабых колебаний и сильных колебаний

- Повышение рейтинга интенсивности колебаний с приоритетом на более структурированные колебания

- Осуществление обнаружения провала колебаний, раннее распознавание сигналов перехода в тренд

Улучшение интеллектуального управления деньгами:

- Разработка адаптивной системы управления рисками на основе волатильности счетов

- Реализация механизма корректировки управления капиталом при непрерывной прибыли

- Добавление автоматической системы возврата прибыли на основе результатов торгов

Улучшение статистического обучения:

- Внедрение системы анализа транзакционных записей для выявления наиболее эффективных рыночных условий

- Разработка модели условной вероятности, основанной на исторических показателях, для оптимизации времени поступления

- Добавление модулей машинного обучения, прогнозирование качества сигналов и фильтрация низковероятных сделок

Оптимизация исполнения:

- Разработка интеллектуальной логики входа в зал, поддерживающая пакетный вход в зал для оптимизации средней цены на вход

- Внедрение системы отслеживания потерь, основанной на ценовом поведении, для защиты прибыли

- Добавление частичного механизма получения прибыли, автоматическое снижение позиций при различных ценах

Подвести итог

Система торговли в диапазоне, способная определить самостоятельную динамику, является хорошо разработанной стратегией отслеживания тенденций, которая улучшает качество торговли с помощью множества фильтров и механизмов подтверждения. Ее основные преимущества заключаются в строгих условиях входа, самостоятельном управлении рисками и возможности идентификации диапазонов на основе структуры рынка. Эта стратегия эффективно избегает ложных прорывов и раннего входа, ожидая третьей волны и подтверждения объема торгов, а также обеспечивает контроль риска путем динамического расчета размера позиции.

Несмотря на то, что стратегия является достаточно совершенной, все еще есть место для улучшения, особенно в отношении адаптивности параметров, анализа многократных временных рамок и высокотехнологичного управления капиталом. Благодаря реализации рекомендуемых мер по оптимизации, особенно внедрению динамических параметров на основе ATR и подтверждения многократных временных рамок, стратегия может еще больше повысить устойчивость и прибыльность в различных рыночных условиях.

Прежде всего, трейдеры должны понимать, что идея стратегии заключается в том, чтобы захватить высоковероятные возможности продолжения в подтвержденной тенденции, а не прогнозировать переломные моменты. Благодаря терпению, ожиданию выравнивания множественных условий и строгому соблюдению правил управления рисками, стратегия может стать мощной торговой системой.

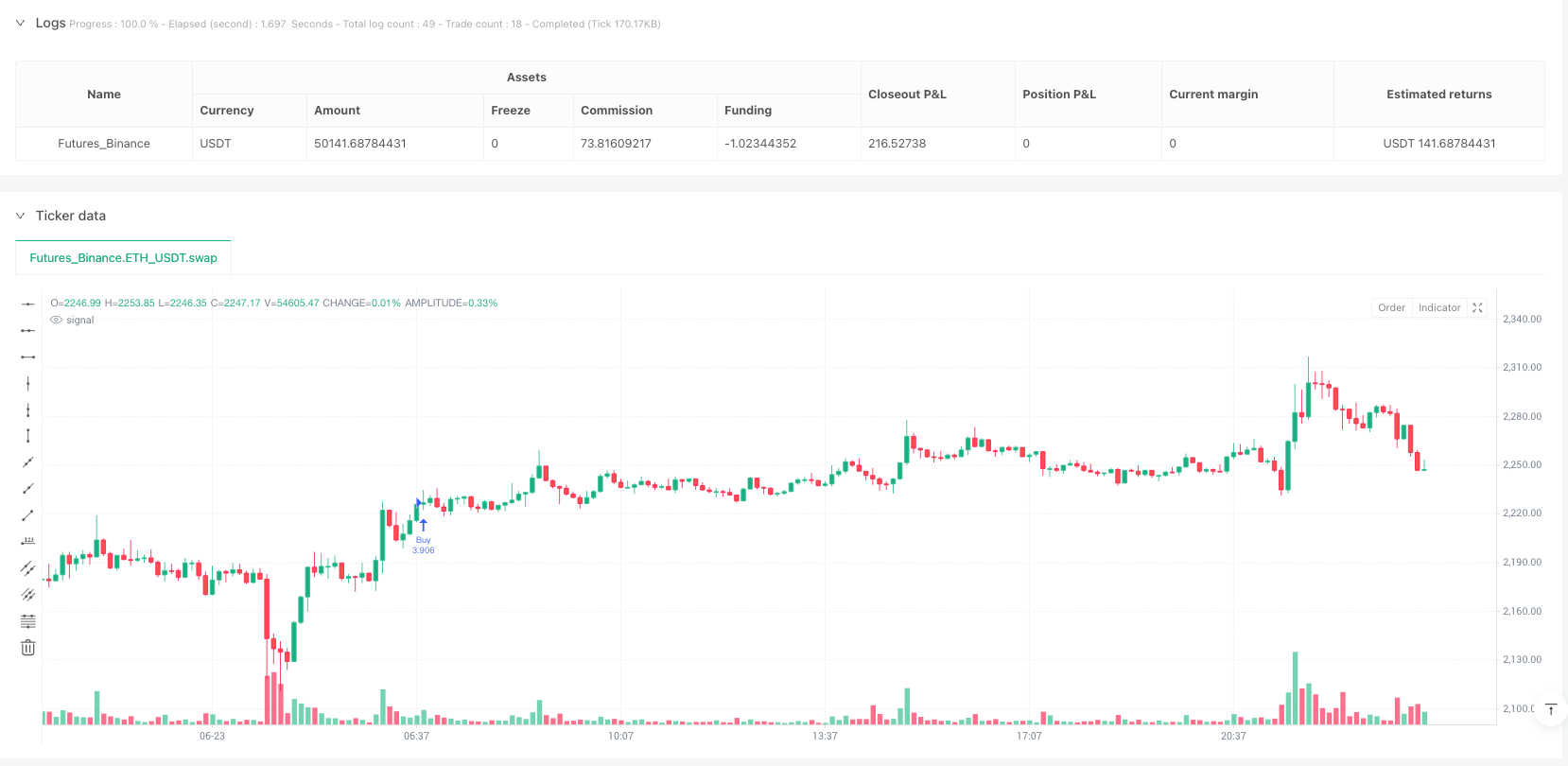

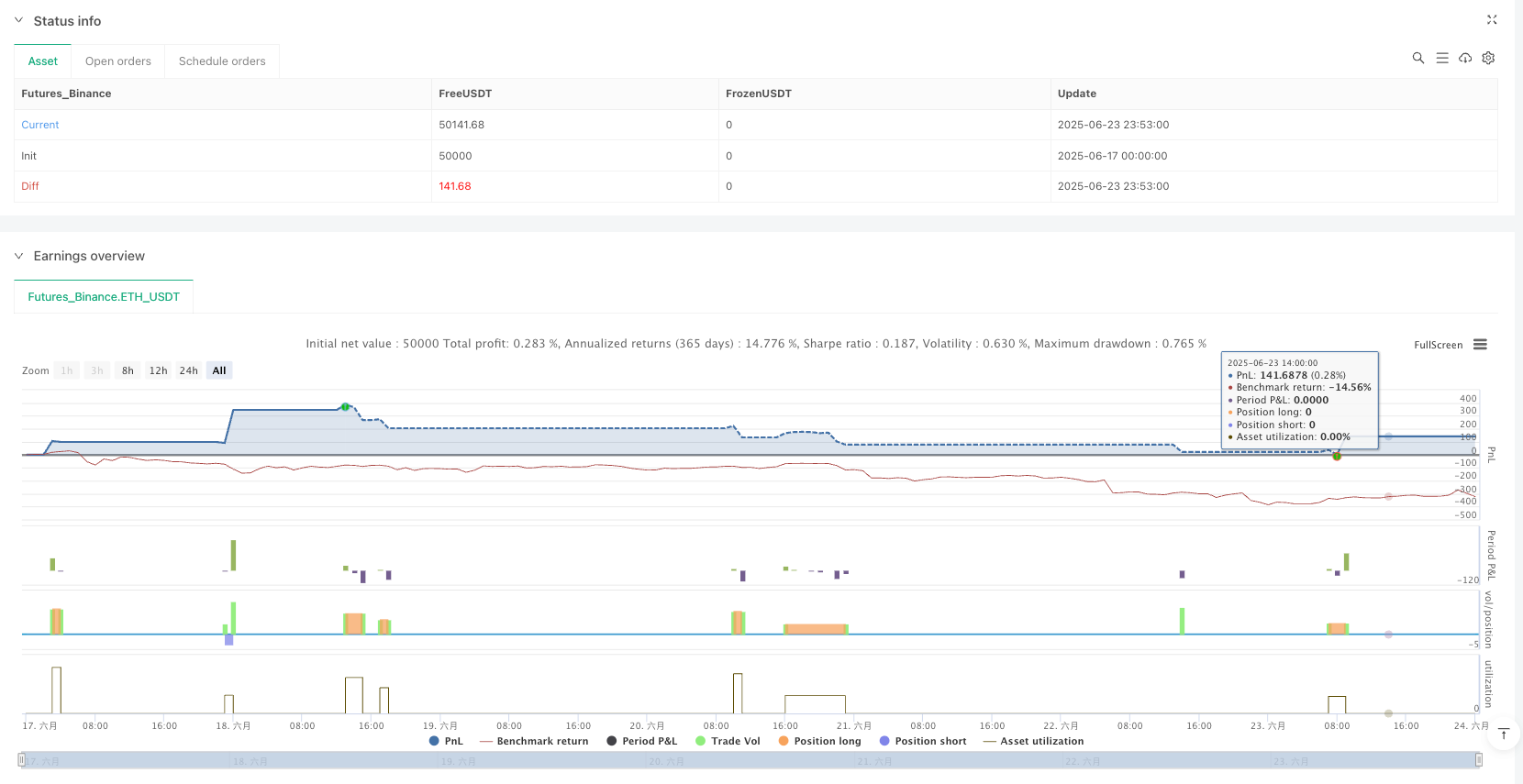

/*backtest

start: 2025-01-01 00:00:00

end: 2025-05-12 00:00:00

period: 1h

basePeriod: 1h

exchanges: [{"eid":"Futures_Binance","currency":"BNB_USDT"}]

*/

// @version=6

strategy("US30 Stealth Strategy", overlay=true)

// === USER INPUTS ===

maLen = input.int(50, "Trend MA Length")

volMaLen = input.int(20, "Volume MA Length")

hlLookback = input.int(5, "Lookback for High/Low Detection")

rrRatio = input.float(2.2, "Risk-to-Reward Ratio", step=0.1)

maxCandleSize = input.float(30.0, "Max Candle Size (pips/points)")

pipValue = input.float(1.0, "Pip Value (USD per pip/point)")

riskAmount = input.float(500.0, "Risk Per Trade (USD)")

largeCandleThreshold = input.float(25.0, "Threshold for large candles")

maSlopeLen = input.int(3, "MA Slope Lookback Bars")

minSlope = input.float(0.1, "Min Slope Threshold")

// === TREND DETECTION ===

ma = ta.sma(close, maLen)

slope = ma - ma[maSlopeLen]

isSlopeUp = slope > minSlope

isSlopeDown = slope < -minSlope

isDownTrend = close < ma and isSlopeDown

isUpTrend = close > ma and isSlopeUp

// === COUNTERS ===

var int lhCount = 0

var int hlCount = 0

// === LOWER HIGH DETECTION ===

isLowerHigh = high < ta.highest(high[1], hlLookback)

if isLowerHigh

lhCount += 1

hlCount := 0

// === HIGHER LOW DETECTION ===

isHigherLow = low > ta.lowest(low[1], hlLookback)

if isHigherLow

hlCount += 1

lhCount := 0

// === ENGULFING DETECTIONS ===

bearEng = (close < open) and (close < open[1]) and (open > close[1]) and (close <= open[1]) and (open >= close[1])

bullEng = (close > open) and (close > open[1]) and (open < close[1]) and (close >= open[1]) and (open <= close[1])

// === VOLUME FILTER ===

volMA = ta.sma(volume, volMaLen)

volOK = volume > volMA

// === TIME FILTER (Oman 2AM–11PM = UTC 22:00–19:00) ===

inSession = (hour >= 22 or hour < 19)

// === CANDLE SIZE & SL LOGIC ===

rawCandleSize = high - low

useHalfCandle = rawCandleSize > largeCandleThreshold

slSize = useHalfCandle ? rawCandleSize / 2 : rawCandleSize

validSize = rawCandleSize <= maxCandleSize

// === SIGNAL CONDITIONS ===

sellSig = inSession and isDownTrend and (lhCount == 3) and bearEng and volOK and validSize

buySig = inSession and isUpTrend and (hlCount == 3) and bullEng and volOK and validSize

// === RISK-CALCULATED POSITION SIZE ===

positionSize = riskAmount / (slSize * pipValue)

// === SL/TP LEVELS ===

bearSL = close + slSize

bearTP = close - rrRatio * slSize

bullSL = close - slSize

bullTP = close + rrRatio * slSize

// === EXECUTIONS ===

if sellSig

strategy.entry("Sell", strategy.short, qty=positionSize)

strategy.exit("TP/SL Sell", from_entry="Sell", stop=bearSL, limit=bearTP)

lhCount := 0

if buySig

strategy.entry("Buy", strategy.long, qty=positionSize)

strategy.exit("TP/SL Buy", from_entry="Buy", stop=bullSL, limit=bullTP)

hlCount := 0