Торговая стратегия с подтверждением тренда по нескольким техническим индикаторам

RSI STOCH RSI KELTNER CHANNELS WATSON ENVELOPE Ichimoku Cloud EMA ATR HIGHER TIMEFRAME ANALYSIS

Обзор

Стратегия подтверждения трендов с использованием нескольких технических показателей является комплексной количественной системой торговли, которая сочетает в себе случайные, относительно сильные индикаторы (Стохастический RSI), каналы Кентнера (Келтнера Каналов), Уотсон-Энвелл (Уотсон-Энвелл), таблицу равновесия (Ичимоку-Клауд) и более высокий анализ подтверждения трендов временных рамок. Эта стратегия направлена на то, чтобы идентифицировать зоны сверхпокупок и сверхпродаж на рынке с помощью синхронизации нескольких технических показателей, обеспечивая при этом соответствие направления торгов с основными тенденциями, что повышает точность и надежность торговли.

Стратегический принцип

В основе этой стратегии лежит принцип многоуровневой фильтрации, гарантирующий, что сделки совершаются только при высоковероятных рыночных условиях. В частности:

Случайный RSIСначала рассчитывается значение RSI (относительно сильного и слабого показателя), затем к нему применяется формула случайного показателя, чтобы создать K-линию и D-линию случайного RSI. Эти показатели используются для идентификации зон сверхпокупа ((> 90) и сверхпродажи ((< 10).

Кентнерский проходПостроение ценового канала на основе EMA (индексная скользящая средняя) и ATR (средняя реальная диапазон) помогает определить, находится ли цена в крайней зоне. Стратегия требует, чтобы цена многоголового сигнала была выше нижней полосы канала, а цена воздушного сигнала должна быть ниже верхней полосы канала.

Линия окружения Уотсона: Создание ценовой сетчатки с использованием процентной смещения на основе 20-циклической ЭМА. Подобно каналу Кентнер, ценовая сетчатка Уотсона обеспечивает дополнительное подтверждение ценовой зоны.

Сравнительная таблица: обеспечивает поддержку долгосрочного анализа тенденций, включая переходную линию (цикл 9), базовую линию (цикл 26), предшествующую полосу A (среднее значение переходной линии и базовой линии) и предшествующую полосу B (среднее значение высоких и низких точек 52 циклов).

Подтверждение высоких временных рамокИспользуйте 30-минутную (по умолчанию) временную рамку EMA (50) для подтверждения направления тенденций на рынке в целом и обеспечения согласованности направления торгов с более крупными тенденциями на рынке.

Требования к участию в конкурсе:

- К-линия и D-линия случайного RSI ниже 10 (перепродажа)

- К-линия через D-линию ((движение вверх)

- Цены выше, чем у Watsons Circuit Underground и Kenton Tunnel Underground

- Высокие временные рамки показывают тенденцию к росту

- Предыдущие полосы A и B с более высокими ценами, чем на первом этапе баланса

Напротив, входные условия на голове требуют, чтобы случайный RSI был перекуплен, K-линия прошла через D-линию, цены были ниже верхней линии, высокие временные рамки демонстрировали нисходящую тенденцию, а цены были ниже показателей первичного равновесного таблицы.

Стратегические преимущества

Механизм многократного подтверждения: значительно снижается риск ложных сигналов путем объединения нескольких различных типов технических индикаторов. Каждый из индикаторов предоставляет уникальную рыночную перспективу, и надежность сигналов значительно повышается, когда они вместе указывают на то же направление торговли.

Комплексный анализ рыночных условийСтратегия одновременно учитывает динамику (RSI), волатильность (Kentner Channel), тренд (Equilibrium) и высокие временные рамки, обеспечивая полный анализ рынка.

Гибкая параметровая настройка: Стратегия позволяет пользователям корректировать параметры различных показателей, включая длину случайного RSI, умножение каналов Кентнера, смещение линии окружения Уотсона, чтобы они могли адаптироваться к различным рыночным условиям и торговым видам.

Фильтрация тенденцийС помощью анализа высоких временных рамок, чтобы обеспечить соответствие направления торгов с основными тенденциями рынка, избежать высокого риска обратной торговли.

Визуальные торговые сигналы: Стратегия предоставляет четкий графический интерфейс, включающий визуализацию канальных линий, сигнальных знаков и показателей, что позволяет трейдеру интуитивно понимать и проверять торговые сигналы.

Стратегический риск

Параметр ЧувствительностьСтратегия зависит от нескольких технических показателей и их параметров, различные комбинации параметров могут привести к совершенно разным результатам торгов. Чрезмерная оптимизация может привести к тому, что обратная связь будет работать хорошо, но на диске будет работать плохо.

Задержка сигналаИз-за использования нескольких скользящих средних и плавной обработки, стратегия может иметь некоторое отставание от сигнала, особенно в быстро меняющихся рынках, может пропустить идеальную точку входа или привести к задержке входа.

Опасность чрезмерного перекашивания: подтверждение множественных условий, хотя и улучшает качество сигнала, может привести к упущению некоторых выгодных торговых возможностей. В некоторых рыночных условиях стратегия может не производить торговый сигнал в течение длительного времени.

Высокая зависимость от временных рамокОпирание на высокие временные рамки может привести к плохим торговым показателям в начале консолидации рынка или изменения тренда.

Отсутствие механизмов сдерживанияВ коде отсутствует четкая стоп-стратегия, что может привести к чрезмерным потерям при неблагоприятных рыночных тенденциях.

Чтобы снизить эти риски, рекомендуется:

- Провести полную историческую ретроспекцию, чтобы найти комбинацию параметров, подходящих для конкретного рынка

- Добавление надлежащих механизмов остановки и торможения

- Рассмотреть комбинацию фундаментального анализа и индикатора настроения рынка

- Регулярно переоценивать и корректировать параметры стратегии в соответствии с изменяющимися рыночными условиями

Направление оптимизации стратегии

Изменение динамических параметров: можно реализовать механизм самостоятельной адаптации параметров, основанных на волатильности рынка или силе тренда. Например, увеличить кратность Кентнерского канала на рынке с высокой волатильностью или скорректировать знаки отсчета случайного RSI на рынке с сильной тенденцией.

Управление рискамиДобавление механизмов остановки и остановки, таких как мобильная остановка на основе ATR или остановка на основе позиции поддержки/сопротивления. Можно рассмотреть возможность реализации механизмов частичного получения прибыли для блокирования частичной прибыли.

Оптимизация времени поступления: в сочетании с анализом ценового поведения (например, форматирование графиков) или подтверждением количества сделок, для дальнейшего уточнения времени входа в рынок и уменьшения убытков от ложных прорывов.

Добавить условия фильтрацииПодумайте о добавлении фильтра на рыночные настроения или волатильность, чтобы избежать торговли в экстремальных рыночных условиях. Например, приостановить торговлю, когда показатель VIX или аналогичный волатильности очень высок.

Оптимизация управления капиталом: в настоящее время стратегия использует фиксированную долю средств ((2%), можно реализовать динамическую систему управления капиталом, основанную на текущих позициях, рыночных рисках или эффективности стратегии.

Расширенный анализ многократных временных рамокВ дополнение к 30-минутным временным рамкам, используемым в настоящее время, можно добавить анализ других временных рамок, чтобы создать более полную систему подтверждения тенденций.

Интеграция машинного обучения: рассмотрение параметров оптимизации с использованием технологий машинного обучения или распределение вероятностных весов для торговых сигналов, повышение адаптивности и точности стратегии.

Эти направления оптимизации могут не только повысить устойчивость и прибыльность стратегии, но и повысить ее адаптивность в различных рыночных условиях.

Подвести итог

Стратегия подтверждения трендов с использованием множественных технических показателей является полноценной количественной системой торговли, которая создает многоуровневый механизм подтверждения торговых сигналов путем интеграции случайных RSI, Kentner Channel, Watson Circular Line, First Look Equilibrium Table и High Time Frame Analysis. Основными преимуществами стратегии являются ее полный анализ рынка и подтверждение множественных сигналов, что помогает уменьшить количество ложных сигналов и повысить точность торговли.

Тем не менее, стратегии также сталкиваются с такими рисками, как чувствительность параметров, задержка сигнала и чрезмерная перегрузка. Устойчивость стратегий и их прибыльность могут быть дополнительно улучшены путем внедрения оптимизационных мер, таких как адаптация динамических параметров, совершенствование управления рисками, оптимизация времени входа в игру и расширение анализа многовременных рамок.

В целом, это грамотно и логично разработанная количественная торговая стратегия, подходящая для использования опытными трейдерами на основе полного понимания ее принципов и рисков. Благодаря постоянному мониторингу, оценке и оптимизации, эта стратегия имеет потенциал для стабильной торговой деятельности в различных рыночных условиях.

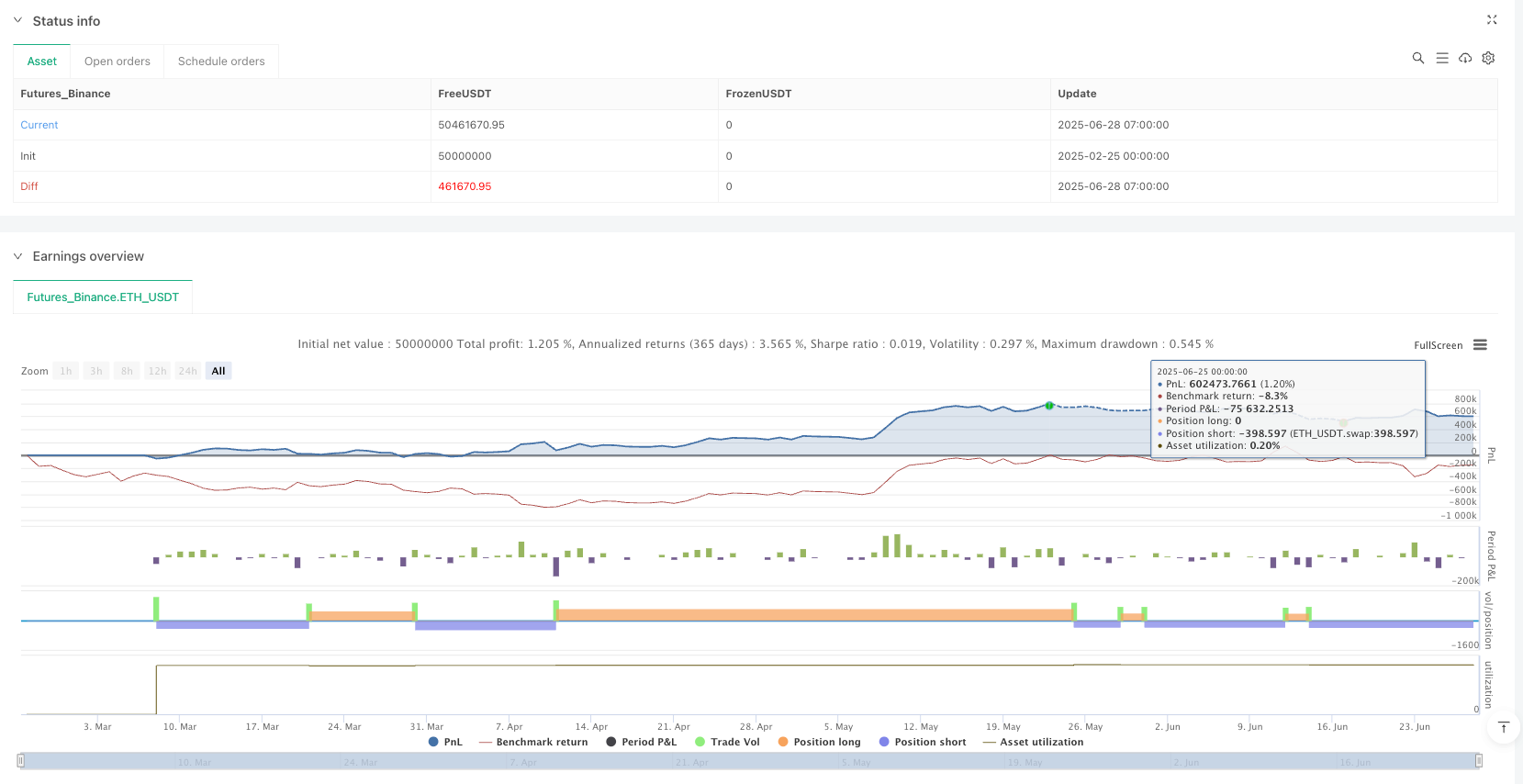

/*backtest

start: 2025-02-25 00:00:00

end: 2025-06-28 08:00:00

period: 1h

basePeriod: 1h

exchanges: [{"eid":"Futures_Binance","currency":"ETH_USDT","balance":50000000}]

*/

//@version=5

strategy("CNCRADIO talked GPT into Watching the YouTube!", overlay=true, default_qty_type=strategy.percent_of_equity, default_qty_value=2)

// === INPUTS ===

stoLength = input.int(14, "Stochastic RSI Length")

stoSmoothK = input.int(3, "Smooth K")

stoSmoothD = input.int(3, "Smooth D")

keltLength = input.int(20, "Keltner Length")

keltMult = input.float(1.5, "Keltner Multiplier")

showIchimoku = input.bool(true, "Enable Ichimoku Cloud")

// === INDICATORS ===

rsi = ta.rsi(close, stoLength)

stochK = ta.sma(ta.stoch(rsi, rsi, rsi, stoLength), stoSmoothK)

stochD = ta.sma(stochK, stoSmoothD)

basis = ta.ema(close, keltLength)

keltUpper = basis + keltMult * ta.atr(keltLength)

keltLower = basis - keltMult * ta.atr(keltLength)

// Watson Envelope (simulated with EMA bands)

watsonOffset = input.float(0.01, "Watson % Envelope Offset")

watsonUpper = ta.ema(close, 20) * (1 + watsonOffset)

watsonLower = ta.ema(close, 20) * (1 - watsonOffset)

// Ichimoku Cloud (enabled)

conversionLine = (ta.highest(high, 9) + ta.lowest(low, 9)) / 2

baseLine = (ta.highest(high, 26) + ta.lowest(low, 26)) / 2

spanA = (conversionLine + baseLine) / 2

spanB = (ta.highest(high, 52) + ta.lowest(low, 52)) / 2

// === TREND CONFIRMATION FROM HIGHER TIMEFRAME ===

higherTF = input.timeframe("30", "Higher Timeframe")

higherPrice = request.security(syminfo.tickerid, higherTF, close)

higherTrendBullish = request.security(syminfo.tickerid, higherTF, close) > request.security(syminfo.tickerid, higherTF, ta.ema(close, 50))

// === STRATEGY CONDITIONS ===

longCondition = stochK < 10 and stochD < 10 and stochK > stochD and close > watsonLower and close > keltLower and higherTrendBullish and close > spanA and close > spanB

shortCondition = stochK > 90 and stochD > 90 and stochK < stochD and close < watsonUpper and close < keltUpper and not higherTrendBullish and close < spanA and close < spanB

// === STRATEGY EXECUTION ===

if (longCondition)

strategy.entry("Long", strategy.long)

if (shortCondition)

strategy.entry("Short", strategy.short)

// === PLOTTING ===

plot(keltUpper, "Keltner Upper", color=color.orange)

plot(keltLower, "Keltner Lower", color=color.orange)

plot(watsonUpper, "Watson Upper", color=color.green)

plot(watsonLower, "Watson Lower", color=color.green)

plotshape(longCondition, location=location.belowbar, color=color.lime, style=shape.triangleup, title="Long Signal")

plotshape(shortCondition, location=location.abovebar, color=color.red, style=shape.triangledown, title="Short Signal")

// Ichimoku display

plot(showIchimoku ? spanA : na, title="Span A", color=color.aqua, offset=26)

plot(showIchimoku ? spanB : na, title="Span B", color=color.fuchsia, offset=26)

// === ADDITIONAL PLOTS ===

plot(rsi, title="RSI", color=color.blue, linewidth=1)

plot(stochK, title="Stoch RSI K", color=color.purple)

plot(stochD, title="Stoch RSI D", color=color.orange)

hline(70, "RSI Overbought", color=color.red, linestyle=hline.style_dotted)

hline(30, "RSI Oversold", color=color.green, linestyle=hline.style_dotted)

hline(80, "Stoch RSI Overbought", color=color.red, linestyle=hline.style_dotted)

hline(20, "Stoch RSI Oversold", color=color.green, linestyle=hline.style_dotted)