Обзор

VixFix динамическая волатильная торговая система - это количественная торговая стратегия, которая сочетает в себе мониторинг рыночных колебаний, признание трендов и динамическую фильтрацию. В основе стратегии лежит использование показателя Williams Vix Fix (WVF) для выявления рыночных волатильных скачков, а также подтверждение трендов в сочетании с HMA200 (движущаяся средняя цикла Хелла 200) и отсеивание высоковероятных торговых сигналов через RSI (относительно сильный к слабому показатель).

Стратегический принцип

Механизм действия стратегии основан на взаимодействии четырех ключевых компонентов:

Williams Vix Fix (WVF)В качестве ключевого триггера стратегии, WVF идентифицирует рыночные волатильные всплески, рассчитывая процентную разницу между текущей ценой и наивысшей ценой за последние 22 цикла. Когда WVF превышает свою линию Брин-Бенда или превышает исторические процентные значения, это рассматривается как волатильная аномалия, обычно представляющая собой рыночную панику или перепродажу, и предоставляет потенциальные возможности для обратной торговли.

Хелл ММА (HMA200): используется в качестве основного фильтра тренда, чтобы определить направление тенденции рынка путем сравнения цены с позиционным отношением HMA200. Стратегия позволяет делать больше только в том случае, если цена находится выше HMA200, и делать пустоту, когда она находится ниже и HMA имеет отрицательный уклон, чтобы убедиться, что направление торговли соответствует основной тенденции.

Относительно сильный индикатор (RSI): обеспечивает сигналы подтверждения динамики для стратегии. Многоголовый вход требует значения RSI выше 35, в то время как головной вход требует значения RSI ниже 20, а также требует, чтобы RSI находился ниже его 21-циклического скользящего среднего значения. Установка более низкого порога головного RSI помогает уловить высокую динамику в нисходящих тенденциях.

Система ATR слежения за потерями: При достижении определенного уровня прибыли (многоголовый - 2,5×ATR, пустой - 1,2×ATR) активируется механизм стоп-стоп задней части. В многоголовом положении используется стоп-магнитность 1,75×ATR, пустой - 1,0×ATR, при этом устанавливается жесткий стоп-лимит (многоголовый - 2,5×ATR, пустой - 3,0×ATR) для предотвращения чрезмерных потерь.

Входная логика: при многоразовом движении необходимо одновременно удовлетворить резкое увеличение WVF, RSI больше 35, цена находится выше HMA200; при коротком движении необходимо удовлетворить резкое увеличение WVF, RSI меньше 20, цена находится ниже HMA200, а HMA имеет отрицательный уклон, RSI ниже ее EMA ((21)), цена ниже EMA ((100) расстояние от последнего короткого сигнала не менее 10 K-линий.

Стратегические преимущества

Многоуровневые фильтрыСтратегия построена с использованием системы тройной фильтрации в сочетании с идентификацией волатильности (WVF), подтверждением тренда (HMA200) и верификацией динамики (RSI), что значительно повышает надежность торговых сигналов и уменьшает количество ложных и ошибочных сигналов.

Дифференцированная адаптивность рынка: Стратегия устанавливает различные параметры для либерального и либерального направлений, признавая и адаптируясь к тенденциям роста рынка. Внутренние сделки используют более строгие условия входа и более мягкие параметры остановки для уменьшения убытков, чтобы справиться с быстрой и резкой природой нисходящих тенденций.

Умный риск-менеджментДвижущаяся система сдерживания убытков, основанная на ATR, способна адаптироваться к волатильности рынка, давая цене достаточно места для дыхания, защищая прибыльные позиции и избегая вымывания из выгодных позиций при нормальных рыночных колебаниях.

Умение улавливать колебанияИндекс Williams Vix Fix отлично распознает рыночные паники и перепродажи, что позволяет стратегии ловить высоковероятные возможности для обратного хода во время экстремальных рыночных настроений, что особенно ценно в период резких колебаний рынка.

Предотвращение чрезмерной торговли: С помощью установки минимального интервала K-линий между пустыми сигналами (~10 K-линий), стратегия эффективно избегает избыточного появления сигналов на волатильных рынках, снижает риск последовательных потерь и экономит торговые расходы.

Стратегический риск

Отставание в выявлении обратного трендаВ зависимости от долгосрочных скользящих средних, таких как HMA200, может возникнуть задержка реакции на переломные моменты в тренде, что может привести к тому, что стратегия пропустит оптимальный момент входа или понесет первоначальные потери при резком сдвиге направления рынка. Можно рассмотреть возможность добавления краткосрочных трендовых показателей в качестве вспомогательного подтверждения.

Успешная посадка в воздух: Отзывные данные показывают, что шансы на выигрыш по пустым сделкам значительно ниже, чем по многообещающим сделкам (>30.0% против 49.6%), хотя средняя прибыль выше, но последовательные неудачные пустые сделки могут создавать психологическое и финансовое давление на счета. Рекомендуется использовать с осторожностью или временно запретить пустые сделки на рынке с сильным подъемом.

Параметр Чувствительность: Стратегия использует несколько фиксированных параметров (например, RSI, ATR и т. д.), которые могут изменяться в зависимости от оптимального значения в различных рыночных условиях. Избыточная оптимизация может привести к снижению эффективности стратегии в внепримерных данных. Рекомендуется регулярно проверять эффективность параметров.

Волатильная зависимостьОсновные триггеры стратегии зависят от резкого роста волатильности рынка, что может привести к меньшему количеству торговых сигналов, влияющих на общую прибыль в условиях длительного низкого волатильности. Можно рассмотреть возможность добавления альтернативной логики входа в период низкой волатильности.

Риск потери жесткости: жесткий стоп с фиксированным ATR-множителем может быть легко затронут во время сильных колебаний на рынке, что может привести к вынужденной ликвидации до того, как цена перевернется. Можно рассмотреть возможность динамической корректировки уровня стоп в сочетании с другими техническими показателями или применения стратегии ликвидации в пакетах.

Направление оптимизации стратегии

Динамические параметры самостоятельно адаптируются: Стратегия может вводить механизмы динамической корректировки параметров, основанные на волатильности рынка и интенсивности тренда, например, автоматическое увеличение порога и стоп-дистанции RSI в условиях высокой волатильности, ужесточение параметров в условиях низкой волатильности, повышение экологической адаптивности стратегии.

Фильтрация по объему и времени: Можно добавить условия подтверждения объема сделки и фильтрации времени, например, совершать сделки только в случае резкого увеличения объема сделки или в определенное время (например, во время открытия рынка, до и после публикации основных экономических данных), чтобы улучшить качество сигнала.

Подтверждение многократного циклаВведение более высоких временных циклов подтверждения трендов и динамики может значительно повысить стабильность стратегии. Например, можно уменьшить риск обратной торговли, вступая только в то время, когда тренд солнечной линии соответствует направлению 30-минутного сигнала.

Оптимизация машинного обучения: Возможность применения алгоритмов машинного обучения для динамического прогнозирования оптимальных параметров входа и уровня остановки, корректировки параметров стратегии в режиме реального времени на основе исторических моделей и текущего состояния рынка, повышения адаптивности и устойчивости стратегии.

Слияние эмоциональных показателейИнтеграция показателей рыночной сентиментальности (таких как коэффициент объема торгов, коэффициент опционов на котировку и т. д.) может предоставить WVF дополнительную подтверждение и повысить точность прогнозирования рыночных поворотных точек. Эти показатели часто могут заранее отражать изменения рыночной сентиментальности и дополнять отсталость WVF в качестве ведущих показателей.

Подвести итог

VixFix динамическая волатильная торговая система - это комплексная торговая стратегия, которая сочетает в себе идентификацию рыночных колебаний, подтверждение тенденций и отсеивание динамики, чтобы захватить рыночные возможности для волатильного скачка с помощью показателя Williams Vix Fix, а также использовать HMA200 и RSI для подтверждения направления и динамики, в сочетании с управлением рисками в соответствии с адаптивным стоп-стоп механизмом на основе ATR. Стратегия оптимизирует параметры настройки в зависимости от многостороннего направления, особенно усиливая условия отсеивания в отношении пустой торговли, чтобы противостоять пристрастию к рыночным криптовалютам.

Наиболее значительным преимуществом этой стратегии является ее многоуровневая система фильтрации сигналов и гибкий механизм управления рисками, позволяющий эффективно контролировать риски, одновременно захватывая возможности для обратного обмена в условиях высокой волатильности рынка. Основные риски включают в себя проблемы, связанные с задержкой идентификации тенденций, низким уровнем успешности дефолта и чувствительностью параметров.

В целом, стратегия демонстрирует, как создать целостную торговую систему, объединяя различные типы технических показателей и тонкие механизмы управления рисками, особенно подходящую для более волатильных рыночных условий. В практическом применении, объединение основных и макроэкономических перспектив в сочетании с разумными правилами управления капиталом может еще больше повысить практическую ценность стратегии.

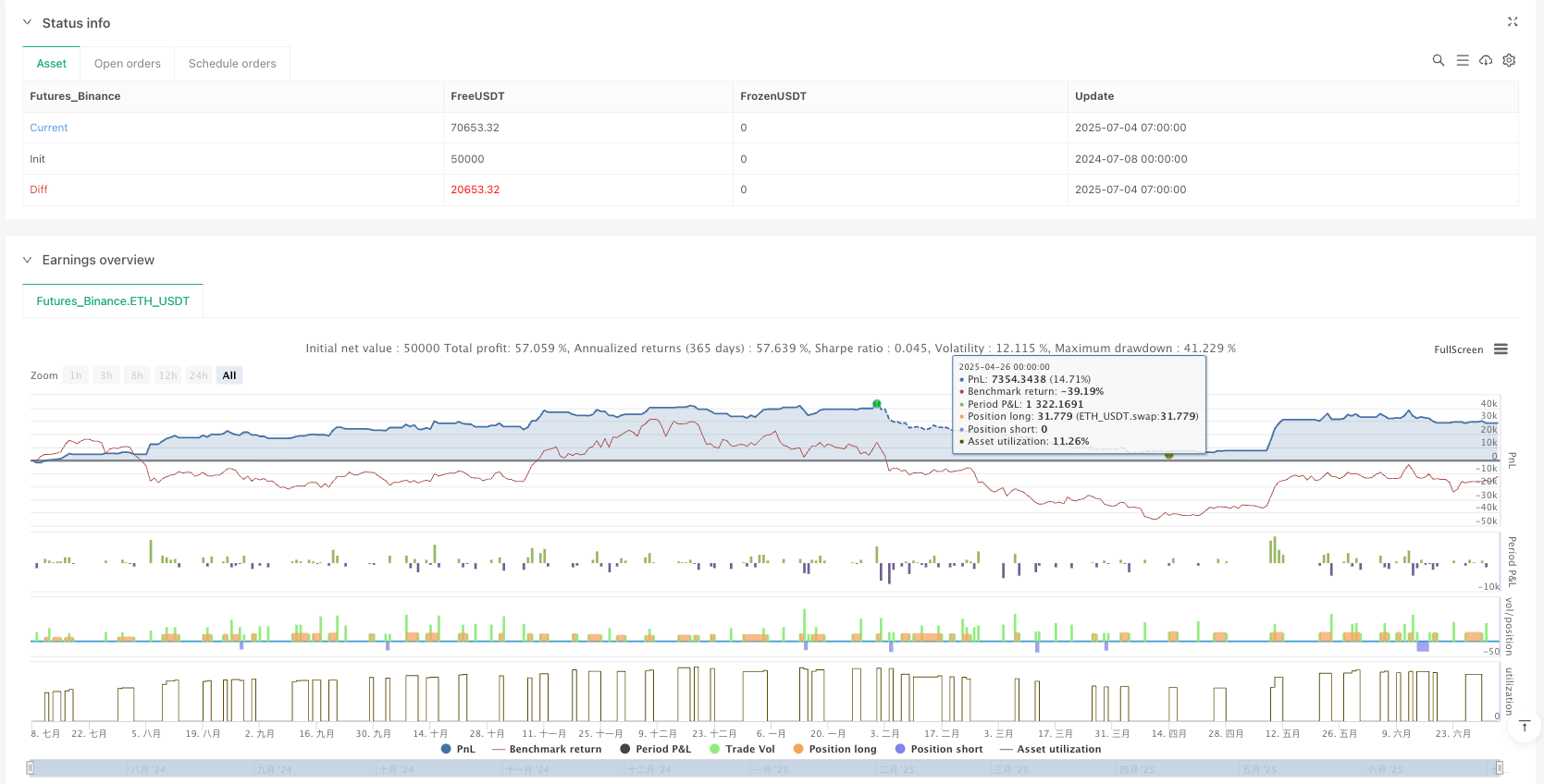

/*backtest

start: 2024-07-08 00:00:00

end: 2025-07-04 08:00:00

period: 1h

basePeriod: 1h

exchanges: [{"eid":"Futures_Binance","currency":"ETH_USDT"}]

*/

//@version=6

strategy("CM_VixFix_RSI_HMA200_TrailStop_vFinal", overlay=true, default_qty_type=strategy.percent_of_equity, default_qty_value=100)

// === INPUTS ===

hmaLen = input.int(200, title="HMA Length")

rsiLen = input.int(14, title="RSI Length")

rsiLongTrigger = input.int(35, title="RSI Long Trigger Level")

rsiShortTrigger = input.int(20, title="RSI Short Trigger Level")

atrLen = input.int(14, title="ATR Length")

atr = ta.atr(atrLen)

// === Long Trailing Parameters

trailTriggerL = input.float(2.5, title="Long Trail Trigger (xATR)")

trailOffsetL = input.float(1.75, title="Long Trail Offset (xATR)")

hardStopL = input.float(2.5, title="Long Hard Stop (xATR)")

// === Short Trailing Parameters

trailTriggerS = input.float(1.2, title="Short Trail Trigger (xATR)")

trailOffsetS = input.float(1.0, title="Short Trail Offset (xATR)")

hardStopS = input.float(3.0, title="Short Hard Stop (xATR)")

maxBarsShort = input.int(10, title="Min Bars Between Short Signals")

// === VIX FIX Settings

pd = input.int(22, title="Lookback Period")

bbl = input.int(20, title="Bollinger Length")

mult = input.float(2.0, title="StdDev Multiplier")

lb = input.int(50, title="Percentile Lookback")

ph = input.float(0.97, title="Range High Percentile")

// === WVF VixFix

wvf = ((ta.highest(close, pd) - low) / ta.highest(close, pd)) * 100

rangeHigh = ta.percentile_nearest_rank(wvf, lb, ph)

upperBand = ta.sma(wvf, bbl) + ta.stdev(wvf, bbl) * mult

vixSpike = wvf >= upperBand or wvf >= rangeHigh

// === HMA & RSI & Filters

wma1 = ta.wma(close, hmaLen / 2)

wma2 = ta.wma(close, hmaLen)

diff = 2 * wma1 - wma2

hma = ta.wma(diff, math.round(math.sqrt(hmaLen)))

hmaSlope = hma - hma[5]

plot(hma, title="HMA", color=color.orange, linewidth=2)

rsi = ta.rsi(close, rsiLen)

rsiEMA = ta.ema(rsi, 21)

priceEMA = ta.ema(close, 100)

// === State Variables

var float entryL = na

var float peakL = na

var bool trailL = false

var float entryS = na

var float lowS = na

var bool trailS = false

var int lastShortBar = na

// === LONG ENTRY ===

longCondition = vixSpike and rsi > rsiLongTrigger and close > hma

if (longCondition and strategy.position_size == 0)

strategy.entry("Long", strategy.long)

entryL := close

trailL := false

peakL := close

if (strategy.position_size > 0)

peakL := math.max(peakL, high)

if not trailL and close >= entryL + trailTriggerL * atr

trailL := true

if not trailL and close <= entryL - hardStopL * atr

strategy.close("Long", comment="HardStopL")

if trailL and close <= peakL - trailOffsetL * atr

strategy.close("Long", comment="TrailStopL")

// === SHORT ENTRY ===

shortBase = vixSpike and rsi < rsiShortTrigger and close < hma and hmaSlope < 0

shortFilter = rsi < rsiEMA and close < priceEMA

canShort = na(lastShortBar) or (bar_index - lastShortBar > maxBarsShort)

shortCondition = shortBase and shortFilter and canShort

if (shortCondition and strategy.position_size == 0)

strategy.entry("Short", strategy.short)

entryS := close

trailS := false

lowS := close

lastShortBar := bar_index

if (strategy.position_size < 0)

lowS := math.min(lowS, low)

if not trailS and close <= entryS - trailTriggerS * atr

trailS := true

if not trailS and close >= entryS + hardStopS * atr

strategy.close("Short", comment="HardStopS")

if trailS and close >= lowS + trailOffsetS * atr

strategy.close("Short", comment="TrailStopS")