Стратегия динамического прорыва ATR на основе пересечения скользящих средних: система торговли фьючерсами MYM, основанная на ценовом импульсе и волатильности

EMA ATR MYM 期货交易 交叉策略 波动率 动态风险管理 均线系统 突破交易 趋势跟踪

Обзор

Стратегия ATR Breakthrough Equivalency Crossover - это система отслеживания тенденций, объединенная с техническими показателями и измерениями волатильности, разработанная специально для рынка фьючерсов. Стратегия использует пересечения быстрого и медленного скользящего среднего показателя (EMA) для определения направления рыночной тенденции, а в сочетании с средним реальным диапазоном (ATR) для динамического установления уровня остановки и остановки, чтобы адаптироваться к изменениям волатильности рынка.

Стратегический принцип

Основная логика торговли этой стратегии основана на индексных скользящих средних двух различных периодов:

- Быстрая ЭМА ((9 циклов)

- Медленная ЭМА ((21 цикл)

Когда быстрый ЭМА сверху пересекает медленный ЭМА снизу, система генерирует сигнал покупки и входит в позицию с несколькими позициями; когда быстрый ЭМА сверху пересекает медленный ЭМА, система генерирует сигнал продажи и входит в позицию с пустыми позициями. Такой перекрестный сигнал широко используется как индикатор изменения рыночной динамики и потенциального сдвига тренда.

Уникальность стратегии заключается в ее структуре управления рисками:

- Использование 14-циклического ATR для количественной оценки рыночной волатильности

- Динамический расчет стоп-ложа: текущая цена минус (или плюс) ATR умноженная на множество 1.5

- Динамический расчет стоп-позиции: текущая цена плюс (или минус) ATR умноженная на 3.0

- Риск каждой сделки составляет 2% от суммы на счету

Такая конструкция гарантирует, что параметры управления рисками автоматически корректируются в зависимости от изменения волатильности рынка, обеспечивая более широкий стоп при увеличении волатильности и более жесткий стоп при уменьшении волатильности.

Стратегические преимущества

Умение адаптироватьсяПривязывая уровни остановок и остановок к ATR, стратегия может самостоятельно адаптироваться к рыночным условиям, избегая потери из-за слишком жестких остановок во время высоких колебаний и сохраняя разумный контроль риска во время низких колебаний.

Оптимизация риска и прибылиСтратегия, которая устанавливает стоп-стоп в два раза больше, чем убыток (<3.0 ATR против 1.5 ATR), обеспечивает хорошее соотношение риска и прибыли, что в долгосрочной перспективе способствует достижению положительных ожиданий.

Исполнение четкоВ то же время, по мнению экспертов, это может привести к повышению эффективности торговли.

Строгий контроль рискаРиск каждой сделки ограничивается 2% от суммы на счету в соответствии с принципами профессионального управления капиталом.

Гибкое управление деньгамиСтратегия использует модель процентной доли риска, а не фиксированного количества контрактов, что гарантирует, что риск-отрыв будет соответственно изменяться с изменением размера счета.

Прозрачная логика работыВсе условия сделки, точки входа и выхода четко определены, нет элементов “черного ящика”, что облегчает анализ и оптимизацию стратегии.

Стратегический риск

Риск ложного проникновенияВ этом случае может возникнуть серия небольших убыточных сделок, пожирающих средства счета.

Скидки и риски исполненияВ условиях высокой волатильности на рынке цена фактического исполнения может существенно отличаться от цены, когда сигнал был создан, что влияет на реальную эффективность стратегии.

Параметр Чувствительность: эффективность стратегии сильно зависит от выбранных циклов EMA и ATR. Различные рыночные условия могут требовать разных параметров, что увеличивает риск перенастройки.

Тенденционная зависимость рынкаЭта стратегия лучше всего работает на рынках с заметной тенденцией, но может работать плохо на рынках с колебаниями, что приводит к последовательным потерям.

Слишком широкий рискВ условиях высокой волатильности, остановки, основанные на ATR, могут стать слишком широкими, что приводит к увеличению потенциальных убытков по отдельным сделкам, даже если процент риска контролируется на уровне 2%.

Для того, чтобы снизить эти риски, рекомендуется:

- Внедрение дополнительных фильтров, таких как ограничение времени торговли или подтверждение силы тренда

- Рассмотреть возможность выхода из строя или выхода из строя с убытком

- Обширное тестирование для определения оптимального сочетания параметров

- Введение ограничений на максимальные потери для предотвращения чрезмерной торговли или неблагоприятных рыночных условий

Направление оптимизации стратегии

- Добавить фильтр тренда: интеграция индикатора интенсивности тренда ((например, ADX или индекс направленного движения), торговля только в условиях сильной тенденции. Для реализации можно добавить следующий код:

adx = ta.dmi(14, 14)

strong_trend = adx > 25

longCondition = longCondition and strong_trend

shortCondition = shortCondition and strong_trend

Оптимизация времени поступленияПодумайте о том, чтобы добавить дополнительные подтверждающие индикаторы, такие как RSI или случайные индикаторы, чтобы уменьшить ложные сигналы. Это можно сделать, требуя, чтобы цена торговалась только в определенном регионе или в случае, если индикатор показывает условия перекупа/перепродажи.

Динамическая коррекция параметров риска: Динамическая корректировка процента риска на основе волатильности рынка или недавней торговой деятельности. Например, снижение риска после последовательных потерь и увеличение риска во время прибыли.

Добавить фильтр времени: ограничить торговлю в определенные рыночные часы, избегать периодов низкой ликвидности или высокой волатильности, особенно в отношении рынка фьючерсов.

Частичная прибыль: изменение стратегии, чтобы разрешить поэтапное ликвидацию позиций, например, ликвидацию половины позиций при достижении 1-кратного ATR, а затем оставшиеся позиции будут работать до 3-кратного ATR.

Добавлена функция отслеживания потерь: реализация стоп-стоп с отслеживанием, основанного на ATR, для блокировки прибыли и позволения тренду развиваться в полной мере. Это может быть достигнуто следующими способами:

if (strategy.position_size > 0)

strategy.exit("Trailing Stop", from_entry="Long", trail_points=atr*1.0, trail_offset=atr*2.0)

Подвести итог

Динамическая стратегия ATR прорывных равномерных пересечений представляет собой сбалансированный метод торговли, сочетающий в себе основные принципы отслеживания тенденций с динамическим управлением рисками. Эта стратегия использует 9-циклические и 21-циклические точки пересечения EMA для идентификации потенциальных изменений в тренде и управления рисками и доходами с помощью уровней остановок и остановок, связанных с ATR.

Основные преимущества этой стратегии заключаются в ее адаптивности и дисциплине, что позволяет ей поддерживать согласованный контроль риска в различных рыночных условиях. Однако, как и все торговые системы, она также сталкивается с проблемами ложных прорывов и рыночного шума, особенно на не трендовых рынках.

Оптимизация предлагаемых стратегий, например, добавление фильтров трендов, оптимизация подтверждения входа и частичное получение прибыли или отслеживание стоп-лосса, позволяет трейдерам еще больше повысить производительность и устойчивость стратегии. Прежде всего, любая стратегия должна быть тщательно протестирована и протестирована, чтобы убедиться, что она работает в реальной торговой среде.

Независимо от того, какую торговую стратегию использовать, ключ к успеху всегда лежит в строгом управлении риском, эмоциональном контроле и постоянном улучшении стратегии. Динамическая ATR прорывная линейная кросс-стратегия обеспечивает прочную основу, на которой трейдер может построить индивидуальную торговую систему, соответствующую его рисковой способности и торговым целям.

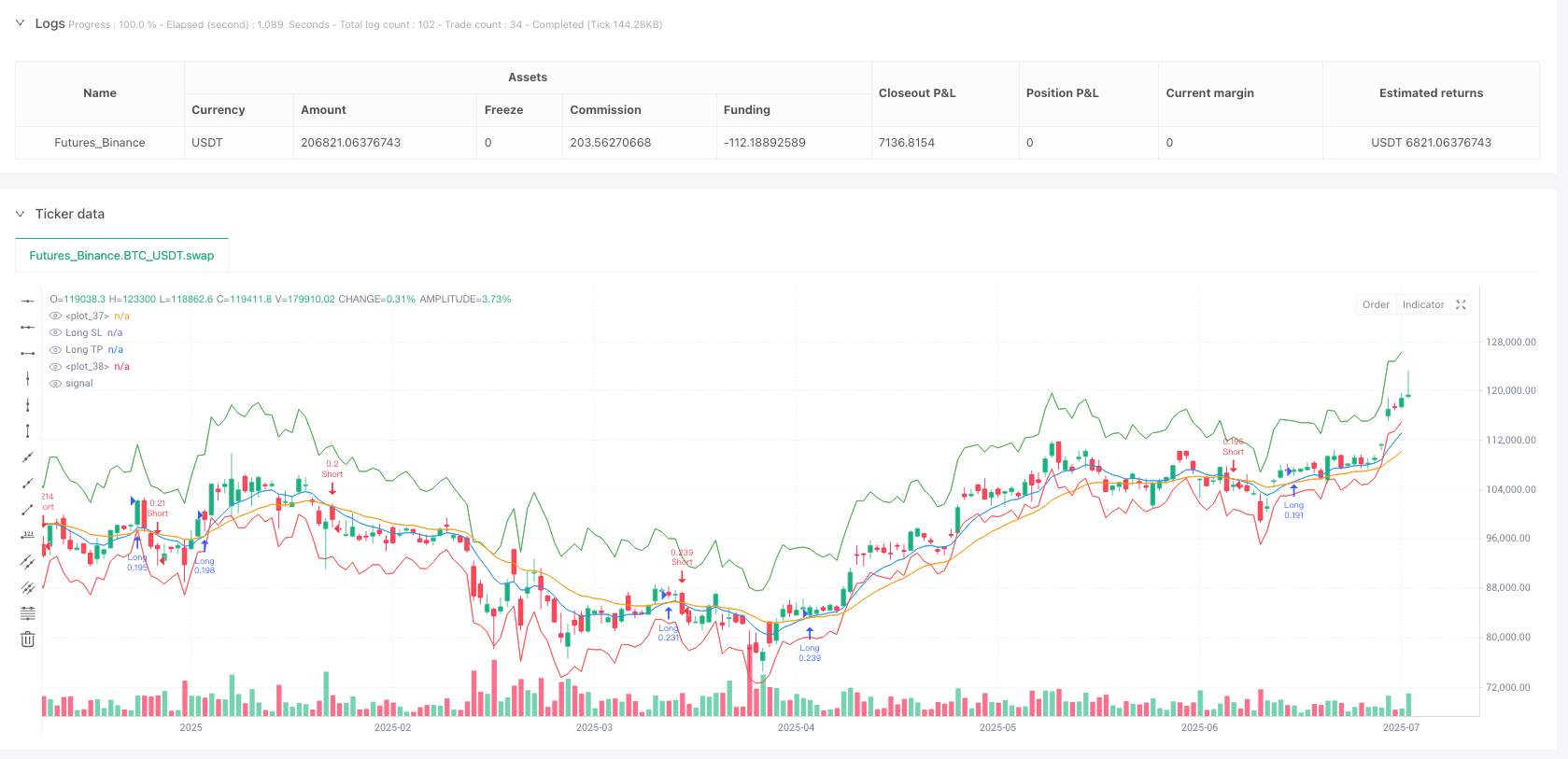

/*backtest

start: 2024-07-17 00:00:00

end: 2025-07-15 08:00:00

period: 1d

basePeriod: 1d

exchanges: [{"eid":"Futures_Binance","currency":"BTC_USDT","balance":200000}]

*/

//@version=5

strategy("MYM Futures Strategy", overlay=true, default_qty_type=strategy.percent_of_equity, default_qty_value=10)

// === Settings ===

risk_pct = input.float(2, title="Risk % per Trade", minval=0.1, maxval=10)

sl_atr_mult = input.float(1.5, title="SL ATR Multiplier", minval=0.1)

tp_atr_mult = input.float(3.0, title="TP ATR Multiplier", minval=0.1)

atr_length = input.int(14, title="ATR Length")

// === Indicators ===

fast = ta.ema(close, 9)

slow = ta.ema(close, 21)

atr = ta.atr(atr_length)

// === Trade Conditions ===

longCondition = ta.crossover(fast, slow)

shortCondition = ta.crossunder(fast, slow)

// === SL/TP Calculations ===

long_sl = close - (sl_atr_mult * atr)

long_tp = close + (tp_atr_mult * atr)

short_sl = close + (sl_atr_mult * atr)

short_tp = close - (tp_atr_mult * atr)

// === Entry Logic ===

if (longCondition)

strategy.entry("Long", strategy.long)

strategy.exit("Long Exit", from_entry="Long", stop=long_sl, limit=long_tp)

alert("BUY", alert.freq_once_per_bar)

if (shortCondition)

strategy.entry("Short", strategy.short)

strategy.exit("Short Exit", from_entry="Short", stop=short_sl, limit=short_tp)

alert("SELL", alert.freq_once_per_bar)

// === Plotting ===

plot(fast, color=color.blue)

plot(slow, color=color.orange)

plot(long_sl, title="Long SL", color=color.red, style=plot.style_linebr, linewidth=1)

plot(long_tp, title="Long TP", color=color.green, style=plot.style_linebr, linewidth=1)