Стратегия прорыва ценового диапазона в течение первого получаса: система отслеживания рыночного тренда, основанная на идентификации многопериодного импульса

ATR Range Breakout SESSION ANALYSIS momentum Risk-Reward Ratio R:R TIME-BASED TRADING SINGLE ENTRY SYSTEM

Обзор

Первая половинчасовая стратегия ценового разрыва - это торговая система, основанная на временном анализе и ценовом разрыве, специально разработанная для торговли на 15-минутных диаграммах. Эта стратегия использует ценовые зоны, сформированные за 30 минут до даты торговли (09:15-09:44:59), в качестве ключевого эталона для определения точки прорыва.

Стратегический принцип

Эта стратегия основана на идее, что ценовые диапазоны, созданные на основе ранних рыночных торгов, часто отражают важные уровни поддержки и сопротивления в торговых операциях в течение дня. Конкретный процесс выполнения следующий:

Образование отсчетаСистема отслеживает и объединяет данные двух 15-минутных K-линий ((09:15:00-09:44:59) за день торговли, записывая максимальные и минимальные цены за это время, образуя “референтные высоты” и “референтные низкие точки”.

Настройки торговПосле завершения линии 09:45K эталонный диапазон был заперт. В течение следующих торговых периодов (включая 09:15-12:00 и 13:00-16:00), стратегия будет искать сигналы о том, что цена прорвется через эталонный диапазон.

Правила участия:

- Большое количество участниковПри этом, если цена поднимается до или выше отметки, то вызывается сигнал покупки.

- Вход в зал с головой.Сигнал продажи запускается, когда цена падает до или ниже отметки.

- Ограничения на однодневные сделкиВ случае, если вы совершили одну сделку, новые позиции не будут открываться в тот же день.

Правила игры:

- Задержка цели: устанавливается в качестве цены за вход плюс ((много голов) или минус ((пустые головы) расстояние между начальными промежутками.

- Остановка убытков: Стоп-убыток для многоголовых сделок устанавливается на эталонных минимумах, стоп-убыток для холостоголовых сделок устанавливается на эталонных максимумах.

Управление направлением торговли:

- Пользователь может ограничить направление торговли “только купить”, “только продать” или “в обе стороны” с помощью входных параметров, чтобы адаптироваться к личным предпочтениям или тенденциям рынка.

Код стратегии обеспечивает точное улавливание сигналов прорыва и строгое выполнение правил управления рисками с помощью логически строгого контроля времени и обнаружения ценовых условий.

Стратегические преимущества

После более глубокого анализа кода эта стратегия имеет следующие значительные преимущества:

ДисциплинированныйЭто позволяет избежать чрезмерной торговли и эмоциональных решений, снизить затраты и психологическое напряжение, связанные с частотой торгов.

Правила ясныУсловия входа и выхода были четкими и прозрачными, не требовали субъективного суждения, уменьшали колебания и ошибки в процессе торгов.

Гибкость: с помощью параметра “trade_direction” пользователь может предпочитать многосторонние, пустые или двусторонние сделки в зависимости от макро-трендов или личного анализа, увеличивая адаптивность стратегии.

Идеальный контроль рискаКаждая сделка имеет предопределенные цели по остановке и погашению убытков, четкое соотношение риска и прибыли, что способствует долгосрочному стабильному управлению деньгами.

Эффективность времениС помощью фокуса на первые 30 минут после открытия рынка, стратегия использует рыночные ранние ходы, которые часто имеют большую волатильность и направленность, чтобы повысить эффективность торговли.

Ясная структура кода: Стратегия реализуется с использованием перестановки переменных и проверки условий, логически жесткая, простая в понимании и поддержании.

Стратегический риск

Несмотря на разумную конструкцию, существуют следующие потенциальные риски:

Риск ложного проникновенияРынок может быстро развернуться после того, как он прорвет эталон, в результате чего будет вызван стоп-лосс. Решение может заключаться в добавлении механизма подтверждения, например, требуя, чтобы цена оставалась после прорыва в течение определенного времени или превышала определенную величину, чтобы совершить сделку.

Риск чрезмерного расширения диапазонаЕсли в течение 30 минут ранней торговли рынок колеблется слишком сильно, это может привести к тому, что остановка будет слишком далекой и не будет соответствовать разумным принципам управления рисками. Можно рассмотреть возможность установления максимального диапазона ограничений или динамической коррекции в соответствии с исторической волатильностью.

Риск пересечения границНаоборот, если ранние позиции колеблются слишком мало, это может привести к тому, что цель остановки будет слишком близко от точки входа, что затруднит покрытие затрат на торговлю. Решение заключается в установлении минимальных требований к интервалу или отказе от торговли в дни с низкой волатильностью.

Зависимость от единого рынкаСтратегия разработана для конкретного рынка, может не работать хорошо на других рынках или в других рыночных условиях. Перед применением рекомендуется провести полное отклик и анализ адаптивности рынка.

Ограничения фиксированного коэффициента возврата риска: использование в коде фиксированного коэффициента риска-вознаграждения ((risk_reward = 1.0), который может не быть адаптирован к различным рыночным условиям. Можно рассмотреть возможность динамической корректировки в зависимости от волатильности рынка или интенсивности тренда.

Направление оптимизации

На основе анализа кода стратегия может быть оптимизирована в следующих направлениях:

Динамическая интервальная коррекция: В настоящее время стратегия использует фиксированное временное окно (например, первые 30 минут) для определения диапазона торгов. Можно рассмотреть возможность динамического корректирования эталонного диапазона в зависимости от рыночных колебаний (например, показатель ATR), чтобы адаптироваться к различным рыночным условиям.

Механизм многократного подтвержденияДобавление дополнительных технических показателей или подтверждения ценовой модели, снижает риск ложного прорыва, если сделки выполняются только в том случае, если направление прорыва согласуется с тенденцией краткосрочных скользящих средних.

Управление некоторыми позициямиИзменение кода для реализации стратегии частичного остановки и частичного остановки, например, устранение части позиций после достижения определенного целевого показателя прибыли, а оставшаяся часть - отслеживание остановки для максимального захвата трендовых действий.

Временные факторыВведение фактора временного затуха позволяет стратегии повышать требования к сигналу прорыва по мере продвижения торгового дня, поскольку, как правило, прорыв ранней позиции имеет больше смысла, чем прорыв последней.

Приспособность к рискам: Динамически корректируйте риско-ренд-отношение в зависимости от рыночных условий (например, волатильность, интенсивность тренда), а не используйте фиксированные значения, чтобы лучше адаптироваться к различным рыночным условиям.

Фильтр объемов сделокУвеличение механизма подтверждения транзакций, подтверждение прорыва действует только при значительном увеличении транзакций, что еще больше снижает риск ложного прорыва.

Подвести итог

Стратегия прорыва цены в первые полчаса - это простая и эффективная торговая система, используемая для совершения сделок путем захвата ключевых ценовых диапазонов, установленных ранним рыночным движением, и отслеживания их прорыва. Стратегия подчеркивает дисциплину, четкие правила и строгий контроль риска, особенно подходящая для трейдеров, которые ищут систематизированный метод торговли.

Ключевые преимущества стратегии заключаются в ее четких правилах входа и выхода, ограничениях на однодневные сделки и регулируемых предпочтениях по направлению торговли, что позволяет ей сохранять дисциплину систематизированной торговли, а также иметь определенную гибкость для адаптации к различным рыночным условиям.

Хотя существуют проблемы с риском ложного прорыва и установкой диапазонов, эти риски могут быть эффективно смягчены с помощью предлагаемых направлений оптимизации, таких как корректировка динамических диапазонов, механизм многократного подтверждения и самостоятельное управление рисками.

В целом, это рационально и логически разработанная стратегическая структура, подходящая для использования в реальной торговле, особенно для захвата динамики и направленности ранних рыночных позиций.

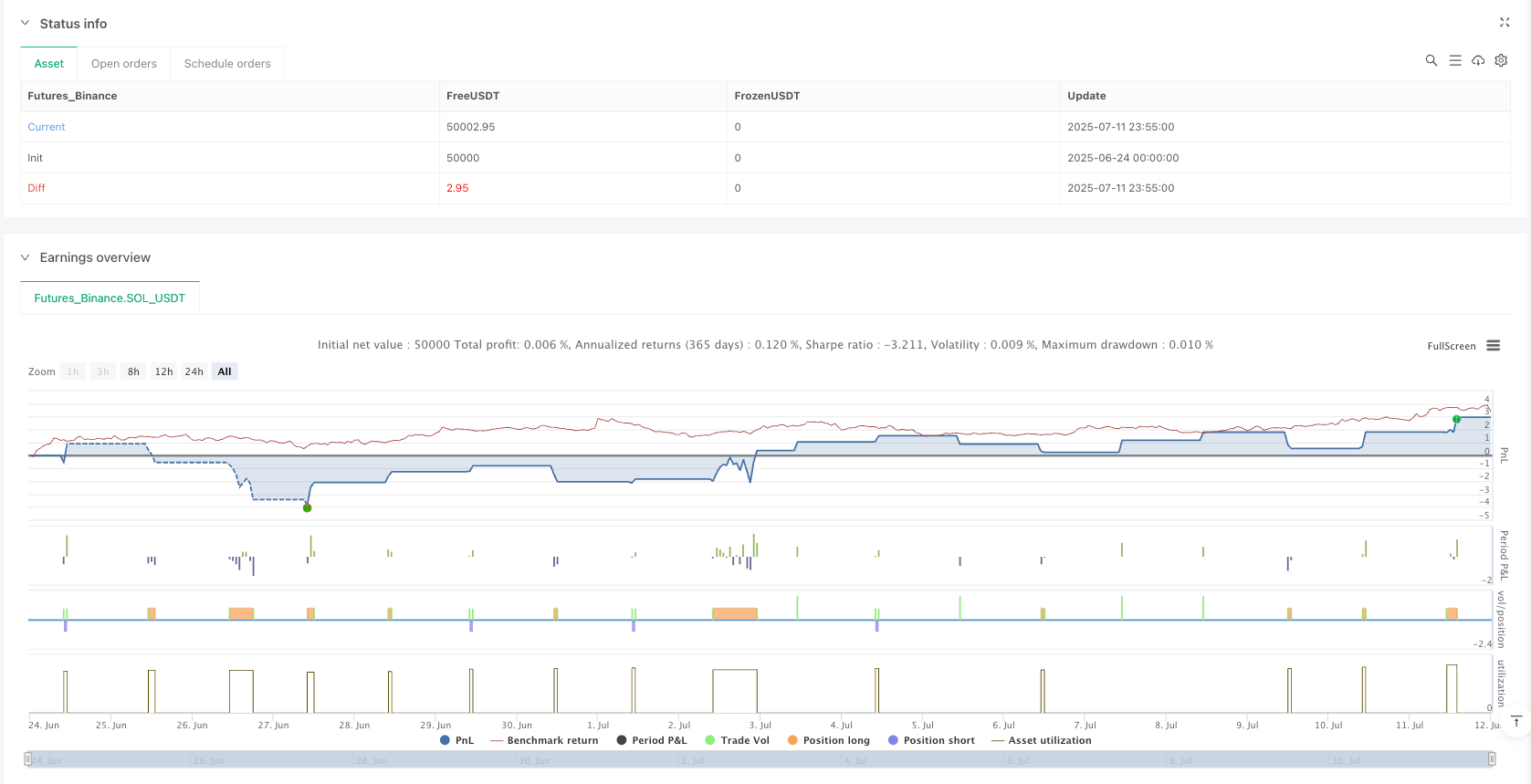

/*backtest

start: 2025-06-24 00:00:00

end: 2025-07-12 00:00:00

period: 5m

basePeriod: 5m

exchanges: [{"eid":"Futures_Binance","currency":"SOL_USDT"}]

*/

//@version=6

strategy("HSI1! First 30m Candle Strategy (15m Chart)", overlay=true, default_qty_type=strategy.fixed, default_qty_value=1, calc_on_every_tick=true)

// === CONFIGURATION ===

risk_reward = 1.0

trade_size = 1

// User input to choose direction

trade_direction = input.string("Both", title="Trade Direction", options=["Buy Only", "Sell Only", "Both"])

// === SESSION TIME ===

time_in_session = (time >= timestamp("Asia/Hong_Kong", year, month, dayofmonth, 9, 15) and time <= timestamp("Asia/Hong_Kong", year, month, dayofmonth, 12, 0)) or (time >= timestamp("Asia/Hong_Kong", year, month, dayofmonth, 13, 0) and time <= timestamp("Asia/Hong_Kong", year, month, dayofmonth, 16, 0))

// === FIRST 30-MIN CANDLE AGGREGATION ===

// The first 30m period: 09:15:00 to 09:44:59

start_30m = timestamp("Asia/Hong_Kong", year, month, dayofmonth, 9, 15)

end_30m = timestamp("Asia/Hong_Kong", year, month, dayofmonth, 9, 45)

// Identify the first bar of a new day for reset

curr_ymd = year * 10000 + month * 100 + dayofmonth

var int first_30m_ymd = na

var float first_30m_high = na

var float first_30m_low = na

var bool range_locked = false

// Reset all at the start of a new day

if na(first_30m_ymd) or first_30m_ymd != curr_ymd

first_30m_ymd := curr_ymd

first_30m_high := na

first_30m_low := na

range_locked := false

// If within first 30m window, keep updating highs/lows

if time >= start_30m and time < end_30m

first_30m_high := na(first_30m_high) ? high : math.max(first_30m_high, high)

first_30m_low := na(first_30m_low) ? low : math.min(first_30m_low, low)

// Lock the range after the 09:45 bar starts

if not range_locked and time >= end_30m and not na(first_30m_high) and not na(first_30m_low)

range_locked := true

carry_high = range_locked ? first_30m_high : na

carry_low = range_locked ? first_30m_low : na

// === SINGLE TRADE PER DAY LOGIC ===

var int last_trade_ymd = na

var bool traded_today = false

if na(last_trade_ymd) or last_trade_ymd != curr_ymd

traded_today := false // New day, reset flag

can_trade = time_in_session and not na(carry_high) and not traded_today

// === TRADE ENTRY/EXIT CONDITIONS ===

long_condition = can_trade and strategy.position_size == 0 and high >= carry_high and (trade_direction == "Buy Only" or trade_direction == "Both")

short_condition = can_trade and strategy.position_size == 0 and low <= carry_low and (trade_direction == "Sell Only" or trade_direction == "Both")

stop_long = carry_low

take_long = carry_high + (carry_high - carry_low) * risk_reward

stop_short = carry_high

take_short = carry_low - (carry_high - carry_low) * risk_reward

if long_condition

strategy.entry("Long", strategy.long, qty=trade_size, stop=carry_high)

strategy.exit("TP/SL Long", "Long", stop=stop_long, limit=take_long)

last_trade_ymd := curr_ymd

traded_today := true

if short_condition

strategy.entry("Short", strategy.short, qty=trade_size, stop=carry_low)

strategy.exit("TP/SL Short", "Short", stop=stop_short, limit=take_short)

last_trade_ymd := curr_ymd

traded_today := true

// === PLOTS ===

plot(carry_high, title="First 30m High", color=color.green, linewidth=2, display=display.none)

plot(carry_low, title="First 30m Low", color=color.red, linewidth=2, display=display.none)