Обзор

Двухлинейная торговая стратегия с прорывом в трендовом канале - это система отслеживания тенденций, основанная на индексированных скользящих средних (EMA), которая использует “тоннели”, образованные 144 циклов EMA и 169 циклов EMA, для определения долгосрочного направления тенденции на рынке. Когда краткосрочная скользящая средняя (EMA) 12 циклов прорывает этот тоннель, система генерирует входный сигнал, подтверждающий, что динамика соответствует долгосрочному направлению тенденции. Эта стратегия особенно подходит для использования на 4-часовом или дневном графике.

Стратегический принцип

Ключевой принцип стратегии заключается в том, чтобы идентифицировать рыночные тенденции и войти в торговлю в подходящее время с помощью взаимосвязи между индексированными движущимися средними за разные периоды. В частности, стратегия использует следующие ключевые показатели EMA:

- Быстрая EMA ((12 циклов): используется для захвата краткосрочных движений цен

- Средняя скорость EMA ((25 циклов): в качестве дополнительного эталонного показателя

- Медленная ЭМА ((цикл 144)): нижние границы, образующие туннель

- Туннель EMA ((169 циклов): верхняя граница, образующая туннель

Логика действия стратегии следующая:

Определение формы канала:

- Вверх по каналу: когда 144 EMA < 169 EMA, это указывает на долгосрочную тенденцию вверх

- Нижний канал: когда 144 EMA > 169 EMA, показывает длительную тенденцию к снижению

Условия приема:

- Условие 1: цена находится выше тоннеля (закрытие > 144 EMA и закрытие > 169 EMA) и находится в восходящем канале

- Условие 2:12: EMA находится над туннелем ((12 EMA > 144 EMA и 12 EMA > 169 EMA)

Условия для головоломки:

- Условие 1: цена находится ниже тоннеля ((закрытие < 144 EMA и закрытие < 169 EMA) и для понижения тоннеля

- Условие 2: 12 EMA находится ниже туннеля ((12 EMA < 144 EMA и 12 EMA < 169 EMA)

Параметры остановки:

- Динамическая остановка, основанная на ATR (средняя реальная амплитуда), может быть выбрана, а ширина остановки может быть скорректирована с помощью параметризированного ATR-множества

- Или использовать 144 EMA в качестве фиксированного стоп-листа.

Параметры торможения:

- Автоматический расчет стоп-позиции на основе параметров риско-возмездного соотношения ((по умолчанию 2.0))

- Стоп-дистанция = стоп-убыток × коэффициент возврата риска

Стратегические преимущества

Определение стабильностиС помощью каналов, сформированных с использованием длительных периодов ЭМА (144, 169) стратегия может отфильтровывать краткосрочный рыночный шум и идентифицировать более надежное долгосрочное направление тренда.

Механизм подтверждения мощностиВходные сигналы требуют, чтобы краткосрочная ЭМА (12 циклов) была согласована с долгосрочным трендом, что обеспечивает дополнительное подтверждение динамики и уменьшает вероятность ложных прорывов.

Улучшенное управление рискамиСтратегия включает в себя комплексные механизмы управления рисками, включая:

- Динамический вариант остановки, основанный на ATR, который позволяет автоматически регулировать остановку в зависимости от волатильности рынка

- Параметрическая установка соотношения риска и прибыли, обеспечивающая ожидаемую отдачу от каждой сделки выше риска

- Управление размером позиции на основе процентов капитала (по умолчанию риск не превышает 1% от счета на одну позицию)

Визуальная обратная связь четкая: стратегия на графике отображает все соответствующие линии EMA и цвета фонового фона каналов, что позволяет трейдерам интуитивно понимать текущее состояние рынка и сигналы стратегии.

Высокая степень адаптацииС помощью корректировки параметров (например, циклов EMA, ATR, рисково-доходной коэффициент и т. д.) стратегия может быть адаптирована к различным рыночным условиям и стилям торговли.

Стратегический риск

Плохое состояние рынка интерваловВ качестве стратегии отслеживания тенденций, в рынках с горизонтальной корректировкой или без видимой тенденции, может возникать несколько ложных сигналов и небольшие потери. Решение заключается в добавлении дополнительных фильтрующих условий, таких как индикатор волатильности или подтверждение силы тенденции.

ОтсталостьИз-за использования более длительных циклов скользящих средних, стратегия может отреагировать на переломные моменты в тренде с задержкой, что приводит к тому, что часть начального тренда может быть пропущена или к более позднему выходу в конце тренда. В качестве вспомогательного может быть рассмотрено использование других, более чувствительных индикаторов.

Параметр ЧувствительностьПоказатели: Показатели стратегической эффективности более чувствительны к параметрам, таким как циклы EMA и умножение ATR, и различные комбинации параметров отличаются в различных рыночных условиях. Рекомендуется искать оптимальные комбинации параметров путем обратной проверки и периодической переоценки.

Отсутствие подтверждения объема сделки: Текущая стратегия основана только на ценах и скользящих средних без учета факторов объема торгов, что может привести к ошибочным сигналам в условиях низкого объема торгов. Можно улучшить это, добавив условия подтверждения объема торгов.

Ограничения фиксированного коэффициента возврата рискаИспользование фиксированного коэффициента возврата риска может не подходить для всех рыночных ситуаций и в некоторых рыночных условиях может привести к установке стоп-поста слишком далеко или слишком близко. Рассмотрите возможность использования адаптивных стоп-механизмов, которые могут быть изменены в зависимости от рыночной волатильности или динамики поддерживающих резистентных точек.

Направление оптимизации стратегии

Добавлен фильтр силы трендаВведение ADX (индекс среднего направления) или аналогичного показателя для измерения силы тренда, выполнение торговых сигналов только тогда, когда тренд достаточно силен, избегание частого трейдинга в слабом тренде или на рынках с интервалом.

Оптимизация времени поступленияВ настоящее время существуют стратегии, позволяющие входить сразу, когда условия выполнены. Можно рассмотреть возможность добавления логики обратного входа, например, ожидание обратного входа вблизи тоннеля в восходящем тренде, что повысит выгоду от входа.

Динамическая доходность риска: Динамически корректируйте рисково-доходное соотношение в зависимости от рыночной волатильности или расстояния от ключевого поддерживающего сопротивления, устанавливайте более высокие цели на рынках с большой волатильностью и используйте более консервативные цели на рынках с меньшей волатильностью.

Добавление временного фильтра: на некоторых рынках тенденции более заметны в определенные периоды времени (например, в европейские и американские торговые периоды), можно добавить временные фильтры, чтобы выполнять торговые сигналы только в эти периоды времени.

Введение частичного торможенияПодумайте о применении стратегии блокировки в серии, например, об устранении части позиций при достижении 1-кратного рискового расстояния, чтобы оставшиеся позиции продолжали следить за тенденцией, возможно, защищая прибыль путем перемещения стоп-убытков.

Интегрированный многоциклический анализ: направление тренда в сочетании с более длительными циклами (например, круговой или лунной) в качестве дополнительного фильтра, обеспечивающего соответствие направления торговли с более крупными циклическими тенденциями, повышает коэффициент выигрыша.

Оптимизация логики каналаПримечание: текущая стратегия состоит в том, чтобы просто сравнить положение двух EMA, чтобы определить направление туннеля, и можно рассмотреть возможность добавления условий наклона, чтобы убедиться, что туннель не только формируется, но и имеет достаточную направленность.

Подвести итог

Двухлинейная торговая стратегия для прорыва тренда в канале является четкой и логически строгой системой отслеживания тренда, которая идентифицирует направление тренда, сформированного в канале с помощью долгосрочных ЭМА, и использует прорыв в краткосрочных ЭМА для подтверждения времени входа в игру. Стратегия включает в себя полноценный механизм управления рисками, включая динамические остановки убытков на основе ATR и параметризированную систему сравнения риска и дохода, что позволяет трейдерам отслеживать долгосрочные тенденции, контролируя при этом риск.

Несмотря на то, что стратегии хорошо работают на рынках с заметным трендом, они могут столкнуться с проблемами на рынках с интервалом, которые требуют оптимизации с помощью дополнительных фильтрующих условий. В отношении основных рисков стратегии мы предлагаем несколько направлений оптимизации, включая добавление фильтров на интенсивность тренда, оптимизацию времени входа в игру, динамическую корректировку коэффициента возврата риска и внедрение многоциклического анализа.

В целом, это рационально разработанная стратегия отслеживания тенденций, которая имеет потенциал для стабильной торговли в различных рыночных условиях с соответствующей корректировкой и оптимизацией параметров. Эта стратегия является хорошей отправной точкой для инвесторов, которые склонны торговать среднесрочными и долгосрочными тенденциями, и может быть дополнительно настроена в соответствии с личными предпочтениями в отношении риска и особенностями рынка.

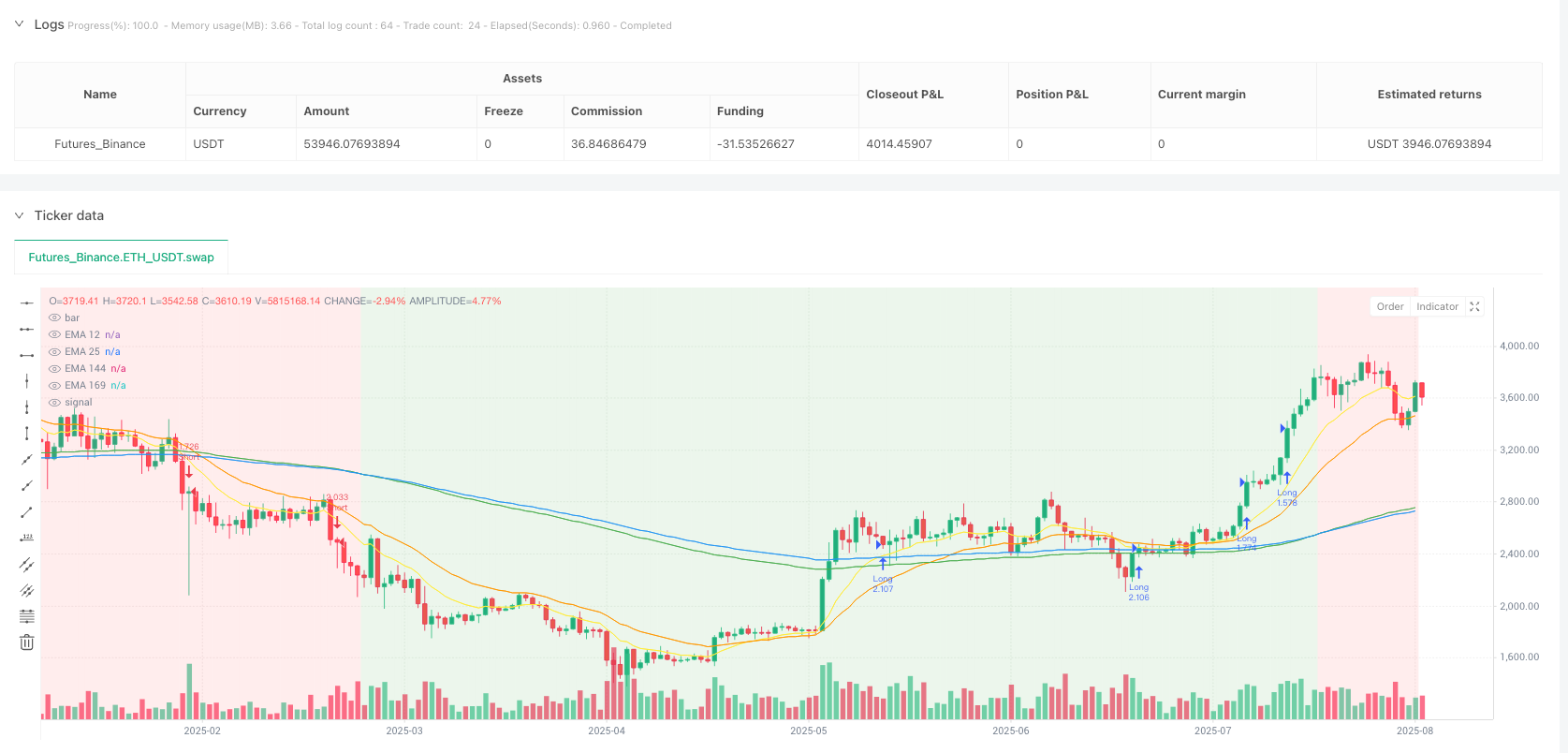

/*backtest

start: 2024-08-08 00:00:00

end: 2025-08-06 08:00:00

period: 1d

basePeriod: 1d

exchanges: [{"eid":"Futures_Binance","currency":"ETH_USDT"}]

*/

//@version=5

strategy("Vegas Tunnel Strategy", overlay=true, default_qty_type=strategy.percent_of_equity, default_qty_value=10)

// === 参数设置 ===

emaFast = ta.ema(close, 12)

emaMedium = ta.ema(close, 25)

emaSlow = ta.ema(close, 144)

emaTunnel = ta.ema(close, 169)

riskRewardRatio = input.float(2.0, "风险回报比", step=0.1)

riskPercent = input.float(1.0, "每笔风险百分比", step=0.1)

useATR = input.bool(true, "使用ATR止损", inline="atr")

atrLength = input.int(14, "ATR长度", inline="atr")

atrMult = input.float(1.5, "ATR乘数", inline="atr")

atr = ta.atr(atrLength)

// === 隧道形态 ===

tunnelUp = emaSlow < emaTunnel

tunnelDown = emaSlow > emaTunnel

// === 多头入场条件 ===

longCond1 = close > emaSlow and close > emaTunnel and tunnelUp

longCond2 = emaFast > emaSlow and emaFast > emaTunnel

// === 空头入场条件 ===

shortCond1 = close < emaSlow and close < emaTunnel and tunnelDown

shortCond2 = emaFast < emaSlow and emaFast < emaTunnel

// === 止损与止盈计算 ===

entryPrice = strategy.position_avg_price

longStopLoss = useATR ? entryPrice - atrMult * atr : emaSlow

shortStopLoss = useATR ? entryPrice + atrMult * atr : emaSlow

longTakeProfit = entryPrice + (entryPrice - longStopLoss) * riskRewardRatio

shortTakeProfit = entryPrice - (shortStopLoss - entryPrice) * riskRewardRatio

// === 开仓逻辑 ===

// 多头开仓

if (longCond1 and longCond2)

strategy.entry("Long", strategy.long)

strategy.exit("TP/SL Long", from_entry="Long", stop=longStopLoss, limit=longTakeProfit)

// 空头开仓

if (shortCond1 and shortCond2)

strategy.entry("Short", strategy.short)

strategy.exit("TP/SL Short", from_entry="Short", stop=shortStopLoss, limit=shortTakeProfit)

// === 图形显示 ===

plot(emaFast, color=color.yellow, title="EMA 12")

plot(emaMedium, color=color.orange, title="EMA 25")

plot(emaSlow, color=color.green, title="EMA 144")

plot(emaTunnel, color=color.blue, title="EMA 169")

bgcolor(tunnelUp ? color.new(color.green, 85) : tunnelDown ? color.new(color.red, 85) : na)