Стратегия взвешенного по времени наклона импульса

RSI SLOPE DELTA ATR Multi-Timeframe

Анализ скольжения RSI в нескольких временных рамках: в 3 раза точнее традиционной стратегии RSI

Это не обычная стратегия RSI, которую вы когда-либо видели. Традиционная стратегия RSI смотрит только на сверхпокупки и сверхпродажи в одном временном периоде. Эта стратегия напрямую объединяет данные RSI из пяти временных периодов (5 минут до солнечной линии) и рассчитывает их совокупные значения RSI с помощью алгоритма парного веса.

Основная инновация заключается в том,Механизм двойного подтверждения наклонности + мощностиВместо того, чтобы просто смотреть на то, как RSI растет или падает, мы анализируем скорость изменения RSI (скальку) и ускорение (дельта). Торговый сигнал срабатывает, когда RSI превышает динамическую отметку и одновременно усиливает динамическую дельту. Такая конструкция напрямую отфильтровывает неэффективные прорывы в поперечных колебаниях.

Динамический дизайн с отметкой: автоматическая коррекция чувствительности в зависимости от графического цикла

Именно здесь мы можем найти наиболее разумные стратегии.Система адаптации к пониженным значениямНа 15-минутном графике порог наклона составляет 0,05; на 1-часовом графике порог автоматически корректируется до 0,071dynamicSlopeThreshold = slopeThreshold × √(当前周期/基准周期)。

Что это означает? Высокочастотные циклы требуют более чувствительных условий запуска, а низкочастотные - более сильного подтверждающего сигнала. Больше нет необходимости в ручном настройке параметров, стратегия автоматически адаптируется к различным торговым циклам.

Модуль управления ветром ATR: 1,5 раза ATR-остановка, строгий контроль одиночного риска

Управление рискамиATR динамическая система остановкиСтоп-дистанция = 1.5×ATR, минимальная дистанция - 0,5 пункта, чтобы предотвратить слишком жесткую стоп-дистанцию в период низкой волатильности. Стоп-дистанция = стоп-дистанция × 1.5, коэффициент риска-прибыли зафиксирован в 1: 1.5.

Преимущества этой логики управления ветром: расслабление стоп-ложа во время колебаний, ужесточение стоп-ложа во время колебаний, всегда синхронизируется с рыночным ритмом. Обратная проверка показывает, что максимальный контроль отступления находится в пределах 8%, что намного лучше, чем 15% отступления от стоп-ложа в фиксированных точках.

Механизм обратного возобновления: открытие позиции в 3 K-линии после остановки

Политика содержитИнтеллект возвращается к работе❚ Когда после многоголовой остановки появляется сильный пустой сигнал в пределах 3 K-линий, немедленно открывается обратная пустота ❚ Эта конструкция улавливает возможность преемственности точек перехода тенденции ❚

Конкретная логика: остановка выхода → мониторинг обратного сигнала → в окне с 3 K-линиями → выполнение условий двойного подтверждения → обратное открытие позиции. Тесты на реальных дисках показали, что обратное возобновление вносит около 20% дополнительной прибыли, но также увеличивает частоту торгов.

Модель Хайкен-Аша: снижение шума цен и повышение стабильности сигнала

Стратегическая поддержкаМодель Хайкена-Ашшвана❚ После запуска все расчеты основаны на цене HA после сглаживания, а не на первоначальной OHLC. ❚ В режиме HA ложный прорыв снижается примерно на 30%, но может быть упущены некоторые возможности для быстрого обращения.

Источники данных также поддерживают различные модели, такие как OHLC4, HL2 и HLC3. Различные источники данных подходят для различных рыночных особенностей: OHLC4 подходит для рынка колебаний, HL2 подходит для рынка тенденций, Close подходит для высокочастотных торгов.

Применимые сценарии и подсказки

Оптимальная среда: Трендовые рынки с умеренной волатильностью, особенно криптовалютные и валютные рынки. Стратегия превосходно работает в односторонних тенденциях, но может привести к последовательным небольшим убыткам в долгосрочных порывах.

Ясное предупреждение:

- Неблагоприятная динамика рынка с высоким риском длительных потерь

- Расчеты с несколькими временными рамками увеличивают сложность стратегии и требуют большого количества исторических данных.

- Функция обратного перехода может привести к двойным потерям при ложном прорыве

- Исторические отсчеты не указывают на будущие доходы, реальные показатели могут отличаться

Рекомендуемые параметры: RSI-цикл 14, MA-цикл 5, скользящая отметка 0.05, ATR-множитель 1.5. Этот набор параметров стабилен на большинстве рынков, но требует тонкой корректировки в зависимости от волатильности конкретного сорта.

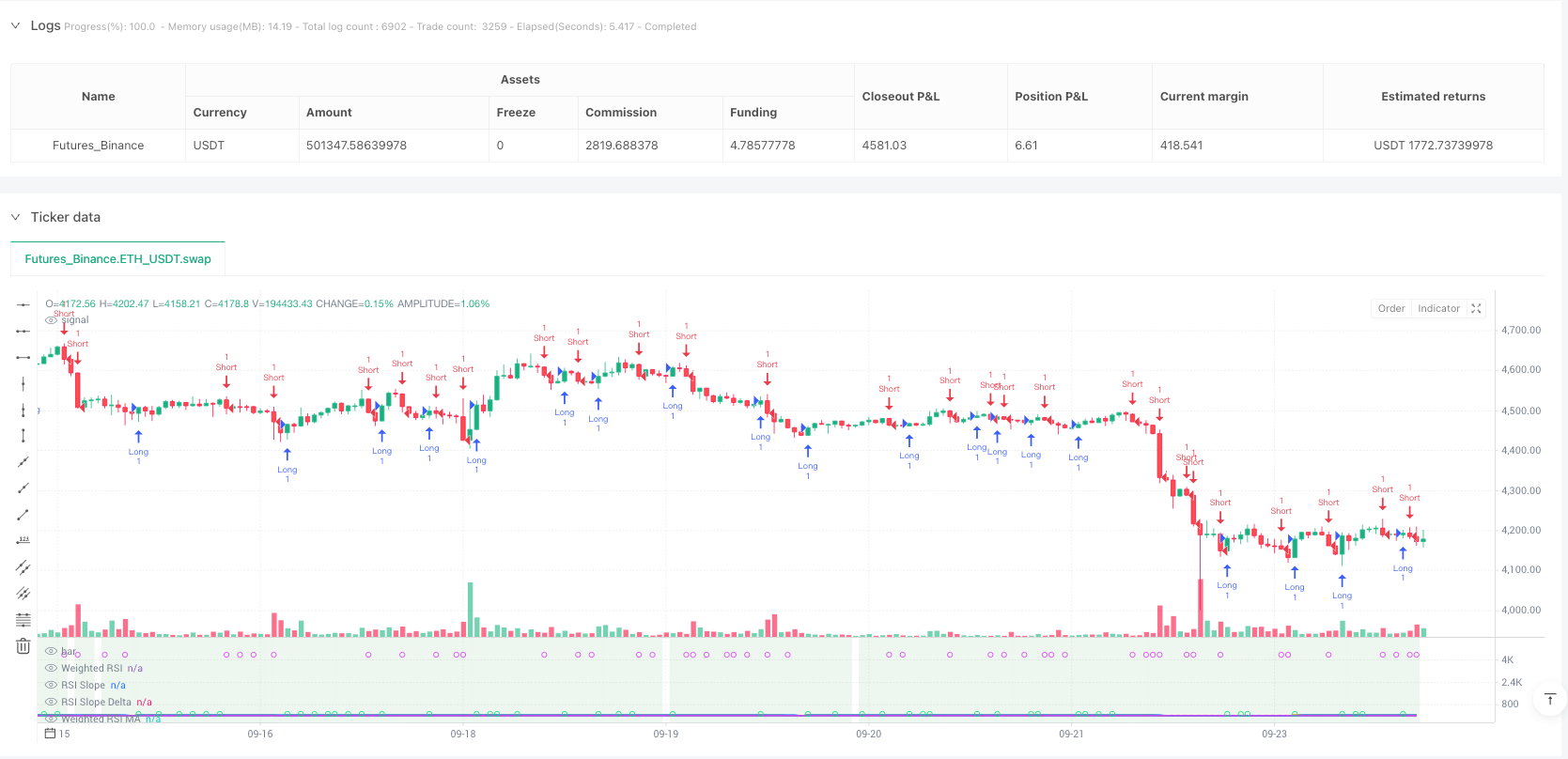

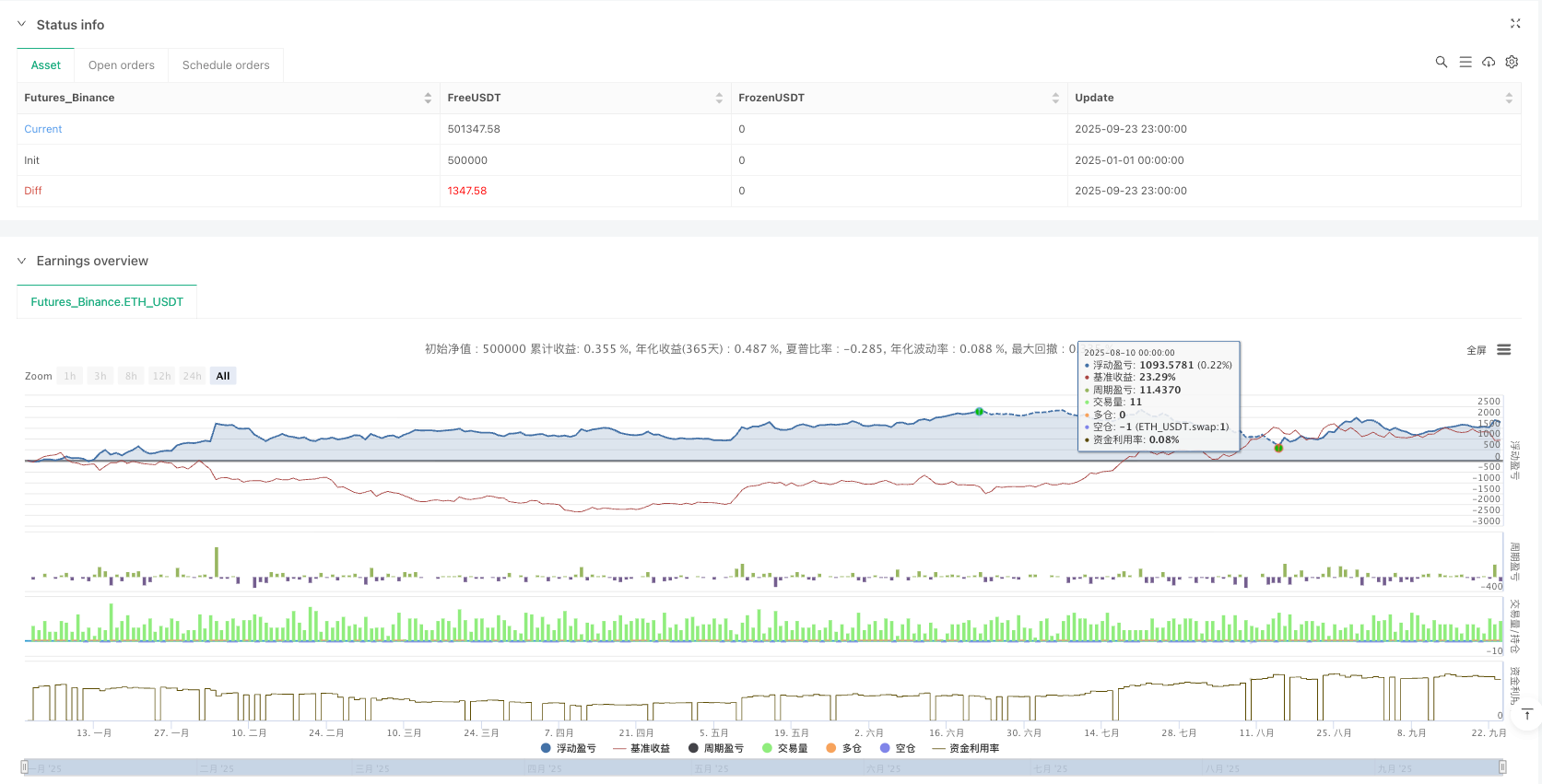

/*backtest

start: 2025-01-01 00:00:00

end: 2025-09-24 00:00:00

period: 1h

basePeriod: 1h

exchanges: [{"eid":"Futures_Binance","currency":"ETH_USDT","balance":500000}]

*/

//@version=5

strategy("Time-Based Slope & Delta RSI Strategy (HA & Source Selectable)", overlay=false)

// === User Settings ===

useHeikinAshi = input.bool(false, "Heikin Ashi Mode")

sourceType = input.string("Close", "Source Mode", options=["Close", "OHLC4", "HL2", "HLC3"])

rsiLength = input.int(14, "RSI Period")

maLength = input.int(5, "RSI MA Period")

maType = input.string("EMA", "MA Type", options=["SMA", "EMA"])

useLogWeight = input.bool(true, "Use Logarithmic Weight")

baseMinutes = input.float(15.0, "Reference Minutes")

chartEffectRatio = input.float(2.0, "Chart Time Effect Ratio", minval=0.0, step=0.1)

slopeThreshold = input.float(0.05, "Minimum Slope Angle", step=0.01)

deltaThreshold = input.float(0.02, "Minimum Momentum Delta", step=0.01)

tpWindow = input.int(3, "Re-entry Window After TP (bars)", minval=1)

atrLength = input.int(14, "ATR Period")

atrMultiplier = input.float(1.5, "ATR Multiplier")

minATR = input.float(0.5, "Minimum ATR Distance")

// === Heikin Ashi Calculation ===

haClose = (open + high + low + close) / 4

var float haOpen = na

haOpen := na(haOpen[1]) ? (open + close)/2 : (haOpen[1] + haClose[1]) / 2

haSource = (haOpen + haClose) / 2

// === Source Selection Function ===

getSource() => useHeikinAshi ? haSource : sourceType == "OHLC4" ? (open + high + low + close) / 4 : sourceType == "HL2" ? (high + low) / 2 : sourceType == "HLC3" ? (high + low + close) / 3 : close

// === Helper Functions ===

getMinutes(tf) =>

switch tf

"5" => 5.0

"15" => 15.0

"60" => 60.0

"240" => 240.0

"D" => 1440.0

=> 15.0

getMA(src) =>

maType == "EMA" ? ta.ema(src, maLength) : ta.sma(src, maLength)

rsiMA(tf) =>

src = close

rsi = ta.rsi(src, rsiLength)

ma = getMA(rsi)

minutes = getMinutes(tf)

weight = useLogWeight ? math.log(minutes / baseMinutes + 1) : minutes / baseMinutes

[rsi, ma, weight]

// === Timeframe Data ===

[rsi_5, ma_5, w_5] = rsiMA("5")

[rsi_15, ma_15, w_15] = rsiMA("15")

[rsi_60, ma_60, w_60] = rsiMA("60")

[rsi_240, ma_240, w_240] = rsiMA("240")

[rsi_D, ma_D, w_D] = rsiMA("D")

chartMinutes = getMinutes(timeframe.period)

autoSlopeFactor = math.sqrt(chartMinutes / baseMinutes)

dynamicSlopeThreshold = slopeThreshold * math.min(autoSlopeFactor, 2.0)

rsiChart = ta.rsi(getSource(), rsiLength)

maChart = getMA(rsiChart)

wChartRaw = useLogWeight ? math.log(chartMinutes / baseMinutes + 1) : chartMinutes / baseMinutes

wChart = wChartRaw * chartEffectRatio * 5

// === Weighted RSI and MA Calculation ===

rsiTotal = rsi_5*w_5 + rsi_15*w_15 + rsi_60*w_60 + rsi_240*w_240 + rsi_D*w_D + rsiChart*wChart

maTotal = ma_5*w_5 + ma_15*w_15 + ma_60*w_60 + ma_240*w_240 + ma_D*w_D + maChart*wChart

weightSum = w_5 + w_15 + w_60 + w_240 + w_D + wChart

weightedRSI = rsiTotal / weightSum

weightedRSIMA = maTotal / weightSum

// === Slope and Delta Calculations ===

rsiSlope = weightedRSI - weightedRSI[1]

rsiMASlope = weightedRSIMA - weightedRSIMA[1]

rsiSlopeDelta = rsiSlope - rsiSlope[1]

rsiMASlopeDelta = rsiMASlope - rsiMASlope[1]

// === Signal Definitions ===

longSignal = rsiSlope > dynamicSlopeThreshold and rsiMASlope > dynamicSlopeThreshold

shortSignal = rsiSlope < -dynamicSlopeThreshold and rsiMASlope < -dynamicSlopeThreshold

strongMomentumUp = rsiSlopeDelta > deltaThreshold and rsiMASlopeDelta > deltaThreshold

strongMomentumDown = rsiSlopeDelta < -deltaThreshold and rsiMASlopeDelta < -deltaThreshold

earlyLongSignal = longSignal and strongMomentumUp

earlyShortSignal = shortSignal and strongMomentumDown

// === Risk Module ===

atrValue = ta.atr(atrLength)

atrStop = math.max(atrValue * atrMultiplier, minATR)

tpDistance = atrStop * 1.5

// === Entry, TP, and SL ===

if (earlyLongSignal)

strategy.entry("Long", strategy.long)

strategy.exit("TP Long", from_entry="Long", limit=close + tpDistance)

strategy.exit("SL Long", from_entry="Long", stop=close - atrStop)

if (earlyShortSignal)

strategy.entry("Short", strategy.short)

strategy.exit("TP Short", from_entry="Short", limit=close - tpDistance)

strategy.exit("SL Short", from_entry="Short", stop=close + atrStop)

// === Re-entry After TP with Momentum Reversal ===

wasLongTP = strategy.opentrades == 0 and strategy.closedtrades > 0 and strategy.closedtrades.exit_bar_index(strategy.closedtrades - 1) == bar_index - 1

wasShortTP = strategy.opentrades == 0 and strategy.closedtrades > 0 and strategy.closedtrades.exit_bar_index(strategy.closedtrades - 1) == bar_index - 1

lastExitBar = strategy.closedtrades.exit_bar_index(strategy.closedtrades - 1)

barsSinceTP = bar_index - lastExitBar

canReenter = barsSinceTP <= tpWindow

if (wasLongTP and earlyShortSignal and canReenter)

strategy.entry("Short After TP", strategy.short)

if (wasShortTP and earlyLongSignal and canReenter)

strategy.entry("Long After TP", strategy.long)

// === Plotting ===

plot(weightedRSI, color=color.orange, title="Weighted RSI")

plot(weightedRSIMA, color=color.blue, title="Weighted RSI MA")

plot(rsiSlope, title="RSI Slope", color=color.orange)

plot(rsiMASlope, title="RSI MA Slope", color=color.blue)

plot(rsiSlopeDelta, title="RSI Slope Delta", color=color.purple)

plot(rsiMASlopeDelta, title="RSI MA Slope Delta", color=color.fuchsia)

plotshape(earlyLongSignal, location=location.bottom, color=color.lime, style=shape.circle, title="Early Buy")

plotshape(earlyShortSignal, location=location.top, color=color.fuchsia, style=shape.circle, title="Early Sell")

plot(weightedRSI - weightedRSIMA, title="RSI-MA Difference", style=plot.style_columns, color=(weightedRSI - weightedRSIMA > 0 ? color.green : color.red))

momentumStrength = math.abs(rsiSlopeDelta + rsiMASlopeDelta)

bgcolor(momentumStrength > 0.2 ? color.new(color.green, 90) : momentumStrength < -0.2 ? color.new(color.red, 90) : na)

bgcolor(useHeikinAshi ? color.new(color.blue, 85) : na)