Почему традиционные стратегии отслеживания трендов часто “переворачиваются” во время потрясений?

Как практикующему квантовую торговлю, мне часто задают вопрос: почему стратегии, которые хорошо работают в трендовых рынках, начинают резко отступать после потрясений?

Ответ прост: большинство стратегий отслеживания трендов страдают от синдрома трендообсессивности: они всегда пытаются поддерживать высокую частоту торговли в любой рыночной обстановке, игнорируя один основополагающий факт:Рынок находится в пассивном состоянии 70% времени.。

Сегодня мы рассмотрим так называемую “стратегию трендовых усреднений”, которая предлагает интересное решение этой проблемы:Активный отслеживание в трендовых рынках, “элегантное лежание” в рыночных волнах。

Что такое среднее по лестнице и как оно может изменить определение трендового отслеживания?

Традиционные стратегии с движущимися средними имеют один смертельный недостаток: они постоянно меняются. Будь то рынок с сильной тенденцией или с горизонтальной колебательностью, средняя линия постоянно корректируется с колебаниями цен, что приводит к большому количеству ложных сигналов.

Идея, лежащая в основе лестничного среднего, заключается в следующем:Заморозить равновесие при определенных условиях。

Логика реализации следующая:

Обнаружение состояния трендаПоказатель ADX: как оценить силу рыночных тенденций

- ADX > 25: рынки с высоким трендом

- Средний уклон < 0,3%: горизонтальный рынок

Динамический равнолинейный переключатель:

- При сильной тенденции: нормально следить за EMA 21

- При горизонтальном положении: равнолинейная “заморозка” в горизонтальном положении, образующая поддержку/сопротивление

Именно в этом и заключается хитрость дизайна:Это позволяет стратегии проявлять различные “персонажи” в разных рыночных условиях.“Все, что мы делаем, - мы делаем для того, чтобы люди не чувствовали себя виноватыми.

Как реализовать систему “поймания тенденций”?

В дополнение к базовому механизму лестничного среднего, стратегия также включает в себя модуль “захвата тенденций”, который я считаю наиболее инновационным:

Быстрый обратный механизм:

- В то время, когда только что свернувшиеся позиции пошли в обратную сторону.

- Быстрое создание новых позиций за 3 цикла

- Условие: ADX > 30 и разница между DI+ и DI- > 10

Этот дизайн решает важную проблему традиционной стратегии:Как быстро скорректировать позиции в начале обратного тренда。

Представьте себе такой сценарий: вы только что ликвидировали несколько позиций из-за остановки убытков, и в результате рынки сразу же начали сильную нисходящую тенденцию. Традиционная стратегия может потребовать ожидания подтверждения новых сигналов, но эта система “захвата тенденций” способна быстро создать пустые позиции в течение 3 циклов.

Управление рисками: почему нужно различать состояние рынка?

В этой стратегии лучше всего учиться тому, чтоДифференцированный механизм управления рисками:

Управление рисками на горизонтальных рынках:

- Стоп-линия скорректирована вблизи средней лестничной линии

- Снижение ATR-коэффициента и ужесточение убытков

- Настройки целевого бита более консервативны

Управление рисками на трендовых рынках:

- Применение стандартного ATR-множественного стоп-лоста

- Включить лестничную подвижную остановку

- Допускает большую колебательность цен

В этом проекте отражена важная философия торговли:Разные рыночные условия требуют разных предпочтений в отношении риска│ │в кривых рынках мы должны быть более осторожными; в трендовых рынках нам нужно дать больше свободы для прибыли │

“Ладеровый подвижной стоп: как сбалансировать сохранение прибыли и отслеживание тенденций?”

Традиционный мобильный стоп часто бывает слишком механизированным, либо слишком напряженным, что приводит к преждевременному выходу из игры, либо слишком слабым, чтобы эффективно защитить прибыль. Лестничный мобильный стоп этой стратегии предлагает более разумное решение:

Логика установки лестницы:

- Динамический расчет лестничного расстояния ATR

- Настройка до 5 уровней лестницы

- Каждый прорыв в лестнице, стоп-падеж соответствующим образом повышается

Преимущества такого дизайна заключаются в следующем:Это позволяет сохранить прибыль и дать тренду достаточно пространства для развития.。

Что нужно учитывать в практическом применении?

Основываясь на моем опыте работы на местах, следует учитывать следующие моменты при использовании таких стратегий:

Ловушки оптимизации параметровНе переоптимизируйте порог ADX: значения между 25 и 30 стабильны на большинстве рынков

Рыночная адаптивностьЭта стратегия лучше подходит для рынков с умеренной волатильностью, где может потребоваться корректировка ATR-множителя в условиях крайней волатильности.

Управление деньгамиРекомендуется, чтобы одна позиция не превышала 10% от общего капитала, особенно при включенной функции захвата трендов.

Отслеживание ловушекОсобое внимание следует уделить влиянию сбойных точек и комиссий, особенно при частом совершении сделок на нестабильных рынках.

Где инновационная ценность этой стратегии?

С точки зрения развития количественной стратегии, эта стратегия представляет собой важный эволюционный шаг:Переход от единой логики к многостадийной адаптации。

Традиционные стратегии, которые пытаются использовать определенный набор логики для всех рыночных ситуаций, демонстрируют мудрость “приспособления к местности”:

- По-моему, это не так уж и важно, но я думаю, что это не так уж и важно.

- Как консервативный трейдер в условиях бурного рынка

Эта концепция имеет важное значение для разработчиков стратегий:Мы должны сделать так, чтобы наши стратегии были “поняты рынком”, а не слепо следовать за фиксированной логикой.。

Наконец, следует подчеркнуть, что ни одна стратегия не является универсальной. Эта стратегия усреднения, хотя и элегантна в теории, в практическом применении все еще требует корректировки в сочетании с конкретными рыночными условиями и личными предпочтениями в отношении риска.Лучшая стратегия - всегда та, которая подходит именно вам.。

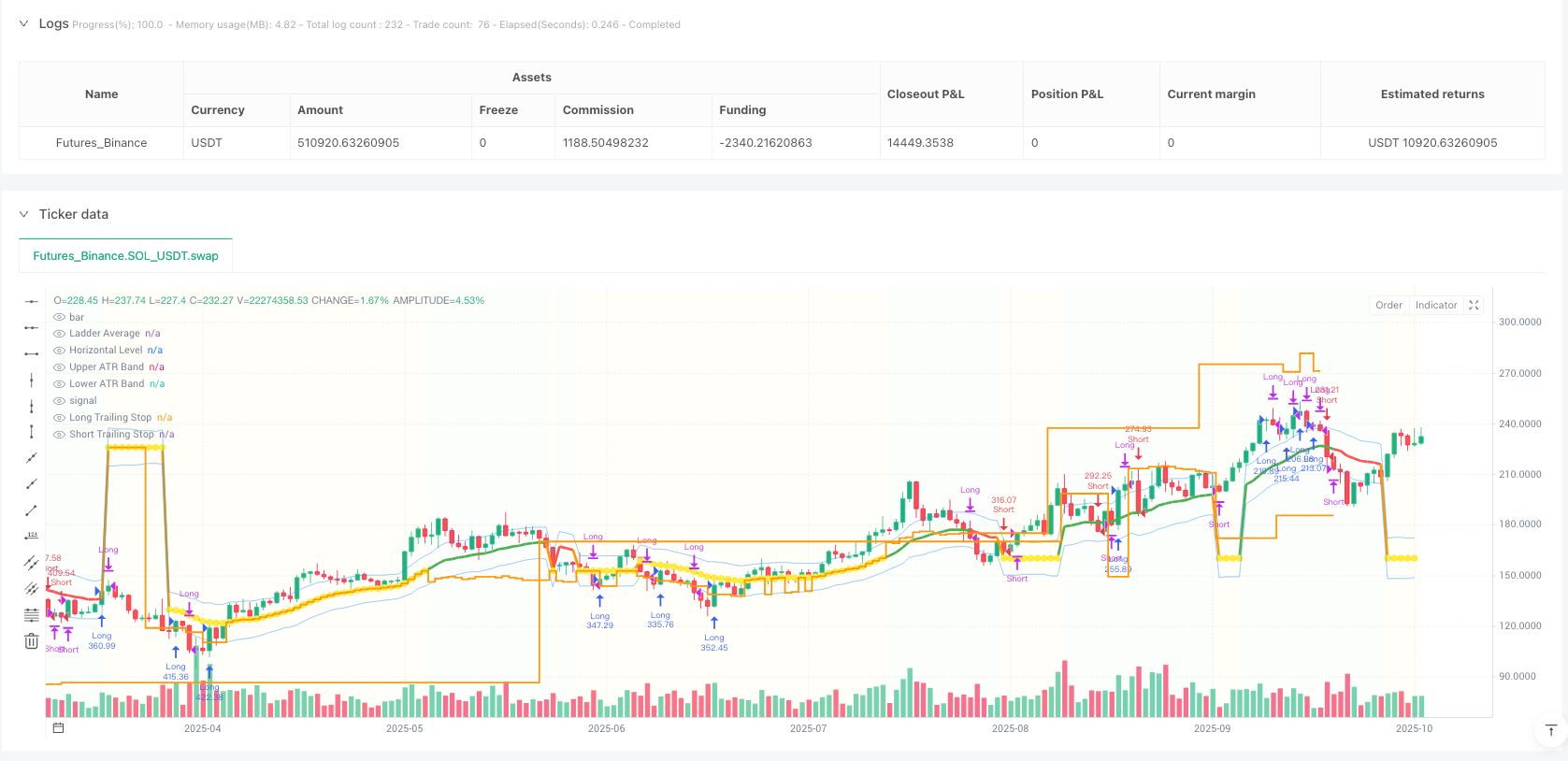

/*backtest

start: 2024-10-09 00:00:00

end: 2025-10-07 08:00:00

period: 1d

basePeriod: 1d

exchanges: [{"eid":"Futures_Binance","currency":"SOL_USDT","balance":500000}]

*/

//@version=5

strategy("Trend Following Ladder Average Strategy", overlay=true, default_qty_type=strategy.percent_of_equity, default_qty_value=10)

// ═══════════════════════════════════════════════════════════════════════════════

// SETTINGS AND PARAMETERS

// ═══════════════════════════════════════════════════════════════════════════════

// Ladder Average Settings

ma_length = input.int(title="Average Period", defval=21, minval=5)

ma_type = input.string(title="Average Type", defval="EMA", options=["SMA", "EMA", "WMA"])

// Trend Strength Settings

adx_length = input.int(title="Trend Strength Period (ADX)", defval=14, minval=5)

trend_threshold = input.float(title="Trend Strength Threshold", defval=25.0, minval=10.0, step=5.0)

sideways_slope_threshold = input.float(title="Sideways Market Slope Threshold", defval=0.3, minval=0.1, step=0.1)

// Trend Catching Settings

enable_trend_catch = input.bool(title="Trend Catching System", defval=true)

trend_catch_adx_threshold = input.float(title="Trend Catch ADX Threshold", defval=30.0, minval=20.0, step=5.0)

trend_catch_di_diff = input.float(title="DI+ DI- Difference Threshold", defval=10.0, minval=5.0, step=2.5)

quick_entry_bars = input.int(title="Quick Entry Waiting Bars", defval=3, minval=1, maxval=10)

// ATR and Volatility Settings

atr_length = input.int(title="ATR Period", defval=14, minval=1)

atr_multiplier = input.float(title="ATR Multiplier", defval=2.0, minval=0.1, step=0.1)

// Ladder Trailing Stop Settings

ladder_step = input.float(title="Ladder Step Size (%)", defval=1.0, minval=0.1, step=0.1)

max_ladders = input.int(title="Maximum Ladder Count", defval=5, minval=2, maxval=10)

// Stop Loss and Take Profit Settings

use_stop_loss = input.bool(title="Use Stop Loss", defval=false)

use_take_profit = input.bool(title="Use Take Profit", defval=false)

use_trailing_stop = input.bool(title="Use Trailing Stop", defval=true)

sl_type = input.string(title="Stop Loss Type", defval="ATR", options=["ATR", "Percent", "Points"])

sl_atr_multiplier = input.float(title="SL ATR Multiplier", defval=2.0, minval=0.5, step=0.1)

sl_percent = input.float(title="SL Percent (%)", defval=2.0, minval=0.1, step=0.1)

sl_points = input.float(title="SL Points", defval=100, minval=1)

tp_type = input.string(title="Take Profit Type", defval="ATR", options=["ATR", "Percent", "Points", "Risk/Reward"])

tp_atr_multiplier = input.float(title="TP ATR Multiplier", defval=3.0, minval=0.5, step=0.1)

tp_percent = input.float(title="TP Percent (%)", defval=3.0, minval=0.1, step=0.1)

tp_points = input.float(title="TP Points", defval=150, minval=1)

tp_risk_reward = input.float(title="Risk/Reward Ratio", defval=2.0, minval=0.5, step=0.1)

// Horizontal Level Settings

horizontal_lookback = input.int(title="Horizontal Level Stabilization Period", defval=10, minval=3)

// ═══════════════════════════════════════════════════════════════════════════════

// INDICATORS AND CALCULATIONS

// ═══════════════════════════════════════════════════════════════════════════════

// ATR calculation

atr_value = ta.atr(atr_length)

// Moving Average calculation

ma_value = ma_type == "SMA" ? ta.sma(close, ma_length) : ma_type == "EMA" ? ta.ema(close, ma_length) : ma_type == "WMA" ? ta.wma(close, ma_length) : ta.ema(close, ma_length)

// ADX (Trend Strength) calculation - Manual calculation

tr = math.max(high - low, math.max(math.abs(high - close[1]), math.abs(low - close[1])))

plus_dm = high - high[1] > low[1] - low ? math.max(high - high[1], 0) : 0

minus_dm = low[1] - low > high - high[1] ? math.max(low[1] - low, 0) : 0

plus_di = 100 * ta.rma(plus_dm, adx_length) / ta.rma(tr, adx_length)

minus_di = 100 * ta.rma(minus_dm, adx_length) / ta.rma(tr, adx_length)

adx_value = 100 * ta.rma(math.abs(plus_di - minus_di) / (plus_di + minus_di), adx_length)

// MA slope calculation (for sideways market detection)

ma_slope = (ma_value - ma_value[5]) / ma_value[5] * 100

// Trend state detection

is_strong_trend = adx_value > trend_threshold

is_sideways_by_slope = math.abs(ma_slope) < sideways_slope_threshold

is_sideways = not is_strong_trend or is_sideways_by_slope

// Trend direction detection (DI+ vs DI-)

is_uptrend = plus_di > minus_di

is_downtrend = minus_di > plus_di

di_difference = math.abs(plus_di - minus_di)

// Strong trend momentum detection

strong_uptrend = adx_value > trend_catch_adx_threshold and plus_di > minus_di and di_difference > trend_catch_di_diff

strong_downtrend = adx_value > trend_catch_adx_threshold and minus_di > plus_di and di_difference > trend_catch_di_diff

// Position tracking system

var bool just_closed_long = false

var bool just_closed_short = false

var int bars_since_close = 0

// Position closure tracking - Fixed

if strategy.position_size == 0 and strategy.position_size[1] != 0

if strategy.position_size[1] > 0

just_closed_long := true

just_closed_short := false

else

just_closed_short := true

just_closed_long := false

bars_since_close := 0

else if strategy.position_size == 0

bars_since_close += 1

if bars_since_close > quick_entry_bars

just_closed_long := false

just_closed_short := false

else

just_closed_long := false

just_closed_short := false

bars_since_close := 0

// Ladder Average System

var float ladder_ma = na

var float horizontal_level = na

var int sideways_count = 0

// Trend-following ladder average

if is_strong_trend and not is_sideways_by_slope

// Normal MA tracking in strong trend

ladder_ma := ma_value

sideways_count := 0

else

// When trend weakens or in sideways market

sideways_count += 1

if sideways_count >= horizontal_lookback or na(horizontal_level)

horizontal_level := ma_value

ladder_ma := horizontal_level

// Market state

market_state = is_strong_trend and not is_sideways_by_slope ? "TREND" : "SIDEWAYS"

// Volatility measurement

volatility = atr_value / close * 100

// ═══════════════════════════════════════════════════════════════════════════════

// STOP LOSS AND TAKE PROFIT CALCULATIONS

// ═══════════════════════════════════════════════════════════════════════════════

// Stop Loss calculation function

calculate_stop_loss(entry_price_val, is_long) =>

sl_value = sl_type == "ATR" ? (is_long ? entry_price_val - (atr_value * sl_atr_multiplier) : entry_price_val + (atr_value * sl_atr_multiplier)) : sl_type == "Percent" ? (is_long ? entry_price_val * (1 - sl_percent / 100) : entry_price_val * (1 + sl_percent / 100)) : sl_type == "Points" ? (is_long ? entry_price_val - sl_points : entry_price_val + sl_points) : (is_long ? entry_price_val - (atr_value * sl_atr_multiplier) : entry_price_val + (atr_value * sl_atr_multiplier))

sl_adjusted = if is_sideways

is_long ? math.min(sl_value, ladder_ma - atr_value * 0.5) : math.max(sl_value, ladder_ma + atr_value * 0.5)

else

sl_value

sl_adjusted

// Take Profit calculation function

calculate_take_profit(entry_price_val, stop_loss_val, is_long) =>

tp_value = tp_type == "ATR" ? (is_long ? entry_price_val + (atr_value * tp_atr_multiplier) : entry_price_val - (atr_value * tp_atr_multiplier)) : tp_type == "Percent" ? (is_long ? entry_price_val * (1 + tp_percent / 100) : entry_price_val * (1 - tp_percent / 100)) : tp_type == "Points" ? (is_long ? entry_price_val + tp_points : entry_price_val - tp_points) : tp_type == "Risk/Reward" ? (is_long ? entry_price_val + (math.abs(entry_price_val - stop_loss_val) * tp_risk_reward) : entry_price_val - (math.abs(entry_price_val - stop_loss_val) * tp_risk_reward)) : (is_long ? entry_price_val + (atr_value * tp_atr_multiplier) : entry_price_val - (atr_value * tp_atr_multiplier))

tp_adjusted = if is_sideways

is_long ? math.max(tp_value, ladder_ma + atr_value * 1.5) : math.min(tp_value, ladder_ma - atr_value * 1.5)

else

tp_value

tp_adjusted

var float current_sl = na

var float current_tp = na

// ═══════════════════════════════════════════════════════════════════════════════

// ENTRY SIGNALS

// ═══════════════════════════════════════════════════════════════════════════════

// Normal entry conditions

normal_long = strategy.position_size == 0 and ((is_strong_trend and close > ladder_ma and close[1] <= ladder_ma[1]) or (is_sideways and close < ladder_ma and close > ladder_ma - atr_value))

normal_short = strategy.position_size == 0 and ((is_strong_trend and close < ladder_ma and close[1] >= ladder_ma[1]) or (is_sideways and close > ladder_ma and close < ladder_ma + atr_value))

// Trend catching entry conditions

trend_catch_long = enable_trend_catch and strategy.position_size == 0 and just_closed_short and bars_since_close <= quick_entry_bars and strong_uptrend and close > close[1] and close > ladder_ma

trend_catch_short = enable_trend_catch and strategy.position_size == 0 and just_closed_long and bars_since_close <= quick_entry_bars and strong_downtrend and close < close[1] and close < ladder_ma

// Strong momentum entry conditions (even if no position closed, but strong trend exists)

momentum_long = enable_trend_catch and strategy.position_size == 0 and strong_uptrend and close > ladder_ma and close > close[1] and close > open

momentum_short = enable_trend_catch and strategy.position_size == 0 and strong_downtrend and close < ladder_ma and close < close[1] and close < open

// Combined entry conditions

long_condition = normal_long or trend_catch_long or momentum_long

short_condition = normal_short or trend_catch_short or momentum_short

// Entry type determination

entry_type = if trend_catch_long or trend_catch_short

"TREND_CATCH"

else if momentum_long or momentum_short

"MOMENTUM"

else

market_state

// ═══════════════════════════════════════════════════════════════════════════════

// LADDER TRAILING STOP SYSTEM

// ═══════════════════════════════════════════════════════════════════════════════

var float[] ladder_levels = array.new<float>()

var float current_trailing_stop = na

var float entry_price = na

// Calculate ladder levels function

calculate_ladder_levels(entry_price_val, is_long) =>

ladder_array = array.new<float>()

base_level = ladder_ma

for i = 1 to max_ladders

level_value = if is_long

base_level + (atr_value * atr_multiplier * i * ladder_step / 100)

else

base_level - (atr_value * atr_multiplier * i * ladder_step / 100)

array.push(ladder_array, level_value)

ladder_array

// Trailing stop update function

update_trailing_stop(entry_price_val, current_price, is_long) =>

stop_level = if is_long

initial_stop = is_sideways ? ladder_ma - atr_value : entry_price_val - (atr_value * atr_multiplier)

new_stop = initial_stop

if array.size(ladder_levels) > 0

for i = 0 to array.size(ladder_levels) - 1

level_value = array.get(ladder_levels, i)

if current_price >= level_value

adjusted_stop = is_sideways ? ladder_ma : entry_price_val + (atr_value * atr_multiplier * (i + 1) * 0.3)

if adjusted_stop > new_stop

new_stop := adjusted_stop

new_stop

else

initial_stop = is_sideways ? ladder_ma + atr_value : entry_price_val + (atr_value * atr_multiplier)

new_stop = initial_stop

if array.size(ladder_levels) > 0

for i = 0 to array.size(ladder_levels) - 1

level_value = array.get(ladder_levels, i)

if current_price <= level_value

adjusted_stop = is_sideways ? ladder_ma : entry_price_val - (atr_value * atr_multiplier * (i + 1) * 0.3)

if adjusted_stop < new_stop

new_stop := adjusted_stop

new_stop

stop_level

// ═══════════════════════════════════════════════════════════════════════════════

// POSITION MANAGEMENT

// ═══════════════════════════════════════════════════════════════════════════════

// Long position entry

if long_condition

strategy.entry("Long", strategy.long, comment="Long: " + market_state)

entry_price := close

ladder_levels := calculate_ladder_levels(close, true)

// Stop Loss calculation (only if active)

if use_stop_loss

current_sl := calculate_stop_loss(close, true)

// Take Profit calculation (only if active)

if use_take_profit

temp_sl = use_stop_loss ? current_sl : close - (atr_value * sl_atr_multiplier)

current_tp := calculate_take_profit(close, temp_sl, true)

// Trailing stop initialization (only if active)

if use_trailing_stop

current_trailing_stop := is_sideways ? ladder_ma - atr_value : close - (atr_value * atr_multiplier)

// Short position entry

if short_condition

strategy.entry("Short", strategy.short, comment="Short: " + market_state)

entry_price := close

ladder_levels := calculate_ladder_levels(close, false)

// Stop Loss calculation (only if active)

if use_stop_loss

current_sl := calculate_stop_loss(close, false)

// Take Profit calculation (only if active)

if use_take_profit

temp_sl = use_stop_loss ? current_sl : close + (atr_value * sl_atr_multiplier)

current_tp := calculate_take_profit(close, temp_sl, false)

// Trailing stop initialization (only if active)

if use_trailing_stop

current_trailing_stop := is_sideways ? ladder_ma + atr_value : close + (atr_value * atr_multiplier)

// Position exit management

if strategy.position_size > 0 // Long position

// If using fixed SL/TP

if use_stop_loss and use_take_profit

strategy.exit("Long Exit", "Long", stop=current_sl, limit=current_tp, comment="SL/TP")

else if use_stop_loss and not use_take_profit

strategy.exit("Long Exit", "Long", stop=current_sl, comment="SL Only")

else if not use_stop_loss and use_take_profit

strategy.exit("Long Exit", "Long", limit=current_tp, comment="TP Only")

// If using trailing stop (optional)

if use_trailing_stop

current_trailing_stop := update_trailing_stop(entry_price, close, true)

if close <= current_trailing_stop

strategy.close("Long", comment="Trailing Stop")

if strategy.position_size < 0 // Short position

// If using fixed SL/TP

if use_stop_loss and use_take_profit

strategy.exit("Short Exit", "Short", stop=current_sl, limit=current_tp, comment="SL/TP")

else if use_stop_loss and not use_take_profit

strategy.exit("Short Exit", "Short", stop=current_sl, comment="SL Only")

else if not use_stop_loss and use_take_profit

strategy.exit("Short Exit", "Short", limit=current_tp, comment="TP Only")

// If using trailing stop (optional)

if use_trailing_stop

current_trailing_stop := update_trailing_stop(entry_price, close, false)

if close >= current_trailing_stop

strategy.close("Short", comment="Trailing Stop")

// ═══════════════════════════════════════════════════════════════════════════════

// VISUALIZATION

// ═══════════════════════════════════════════════════════════════════════════════

// Ladder Average plot

plot(ladder_ma, color=is_sideways ? color.orange : (ma_slope > 0 ? color.green : color.red), linewidth=3, title="Ladder Average")

// Horizontal level plot

plot(is_sideways ? horizontal_level : na, color=color.yellow, style=plot.style_circles, linewidth=2, title="Horizontal Level")

// ATR-based bands

upper_band = ladder_ma + atr_value

lower_band = ladder_ma - atr_value

plot(upper_band, color=color.new(color.blue, 70), title="Upper ATR Band")

plot(lower_band, color=color.new(color.blue, 70), title="Lower ATR Band")

// Stop Loss and Take Profit plots (only if active)

plot(strategy.position_size != 0 and use_stop_loss ? current_sl : na, color=color.red, style=plot.style_circles, linewidth=2, title="Stop Loss")

plot(strategy.position_size != 0 and use_take_profit ? current_tp : na, color=color.green, style=plot.style_circles, linewidth=2, title="Take Profit")

// Trailing stop plot (only if active)

plot(strategy.position_size > 0 and use_trailing_stop ? current_trailing_stop : na, color=color.orange, style=plot.style_stepline, linewidth=2, title="Long Trailing Stop")

plot(strategy.position_size < 0 and use_trailing_stop ? current_trailing_stop : na, color=color.orange, style=plot.style_stepline, linewidth=2, title="Short Trailing Stop")

// Market state background color

bgcolor(is_sideways ? color.new(color.yellow, 95) : (is_strong_trend ? color.new(color.green, 98) : color.new(color.gray, 98)), title="Market State")