Двойной механизм подтверждения: промежуточные колебания + точное сочетание случайных показателей

Это не просто очередная пустяковая тактика.Стратегия подтверждения всплеска в диапазоне с помощью стандартизированного всплеска ATR в сочетании с двойным подтверждением в случайных показателях повышает точность входа в игру до новых высотОсновная логика простая и грубая: когда цена отклоняется от средневзвешенного значения более чем на 100 единиц и делает это больше, когда случайный индикатор проходит линию D на линии K, когда шоктор возвращается ниже 30 или при перезагрузке склонности EMA.

Настройка ключевых параметров имеет значениеМинимальная длина интервала в 50 циклов обеспечивает достаточный объем образцов, 2,0-кратный ATR - умножить на баланс чувствительности к шуму, 7 циклов - случайный показатель для захвата кратковременной динамической конверсии. Этот набор показывает отличную прибыль после корректировки риска в обратном тестировании, но не является универсальным средством.

Технологические новшества: переопределение ценового отклонения с учетом взвешенного расстояния

Традиционные возмутители используют простую скользящую среднюю линию, эта стратегия рассчитывается с использованием взвешенного расстояния, с весом, основанным на изменении цены│ конкретный алгоритм: вес каждой исторической ценовой точки = │[i]-close[i+1]|/close[i+1], а затем рассчитывается средневзвешенное значение. Такая конструкция делает стратегию более интеллектуальной в отношении чувствительности к колебаниям цен.

Стандартизация максимального расстояния обеспечивает единообразие вибраторов в различных рыночных условиях.Отклонение от текущей цены и средневзвешенного значения, разделенное на диапазон ATR, дает стандартизированные значения колебанийЭто лучше отражает истинное состояние цены, чем традиционный RSI или CCI.

Подтверждение случайных показателей: ключевые фильтры для выбора времени

Одно лишь отклонение от цены не является достаточным сигналом для вступления в рынок, оно должно сопровождаться подтверждением динамики.❚ Стратегия требует, чтобы случайный показатель K-линии был ниже 100 и прошел через D-линию, чтобы вызвать вход. ❚ Эта конструкция отфильтровывает большинство ложных прорывов и входит в игру только тогда, когда двигатель действительно поворачивает.

7-циклическая K-линия совмещается с 3-циклической гладкостью, быстро реагирует, но не является чрезмерно чувствительной.Исторические отсчета показывают, что после добавления подтверждения случайных показателей вероятность победы стратегии повышается на 15-20%, а максимальный отказ снижается примерно на 30%Это сила двойного подтверждения.

Выход из EMA: ранние предупреждения об обратном тренде

70 циклов EMA скольжение перезагрузка является интеллектуальным выходом механизма стратегии。 Не дожидаясь, пока шоктор вернется к выходному порогу, как только EMA-склонение станет отрицательным, он сразу же выйдет из позиции.。 Такая конструкция может защитить прибыль в начале обратного тренда и избежать глубокой реверсии.。

В боевых условиях, когда вы выходите из игры, опираясь только на вибратор, вы можете пропустить лучший момент для выхода из игры.Склонность EMA к выходу из среднего может быть заранее 2-3 циклами, чтобы идентифицировать трендовый поворот, который повысит среднюю прибыль от 8-12%Это ключевое преимущество стратегии над аналогичным продуктом.

Управление рисками: защитные механизмы, которые можно выбрать, но рекомендуется использовать

Стратегия по умолчанию отключает стоп-стоп, но предлагает опции 1.5% стоп-стоп и 3.0% стоп-стопЕсть также механизм возврата риска по сравнению с выходом, который может быть настроен в 1,5 раза больше, чем риск. Рекомендуется включить стоп-лосс на высоко волатильных рынках, а при четкой тенденции закрыть стоп-прекращение, чтобы прибыль бежала.

Важные подсказкиСтратегия: Нехорошая производительность на рынке с горизонтальными колебаниями, последовательные ложные прорывы могут привести к частым убыткам. Исторические отсчета не представляют будущей прибыли, значительная разница в производительности в разных рыночных условиях. Рекомендуется использовать фильтр тренда в сочетании с строгим контролем риска отдельного счета не более 2% .

Применение в боевых условиях: когда использовать и когда избегать

Лучшие сценарии применения: средне-волатильный трендовый рынок, особенно после продолжения этапа свертывания формы. Уровень выигрыша стратегии в этой среде может достигать 65-70%, средний коэффициент прибыли и убытка - 1,8:1.

Избегайте сцен: крайне низкие колебания в поперечном рынке и крайне высокие колебания в паническом падении. Первые сигналы редки и часто являются ложными, вторые часто вызывают остановку.Приостановка стратегии рекомендуется, когда ATR ниже среднего значения за 20 дней на 50% или выше 200%。

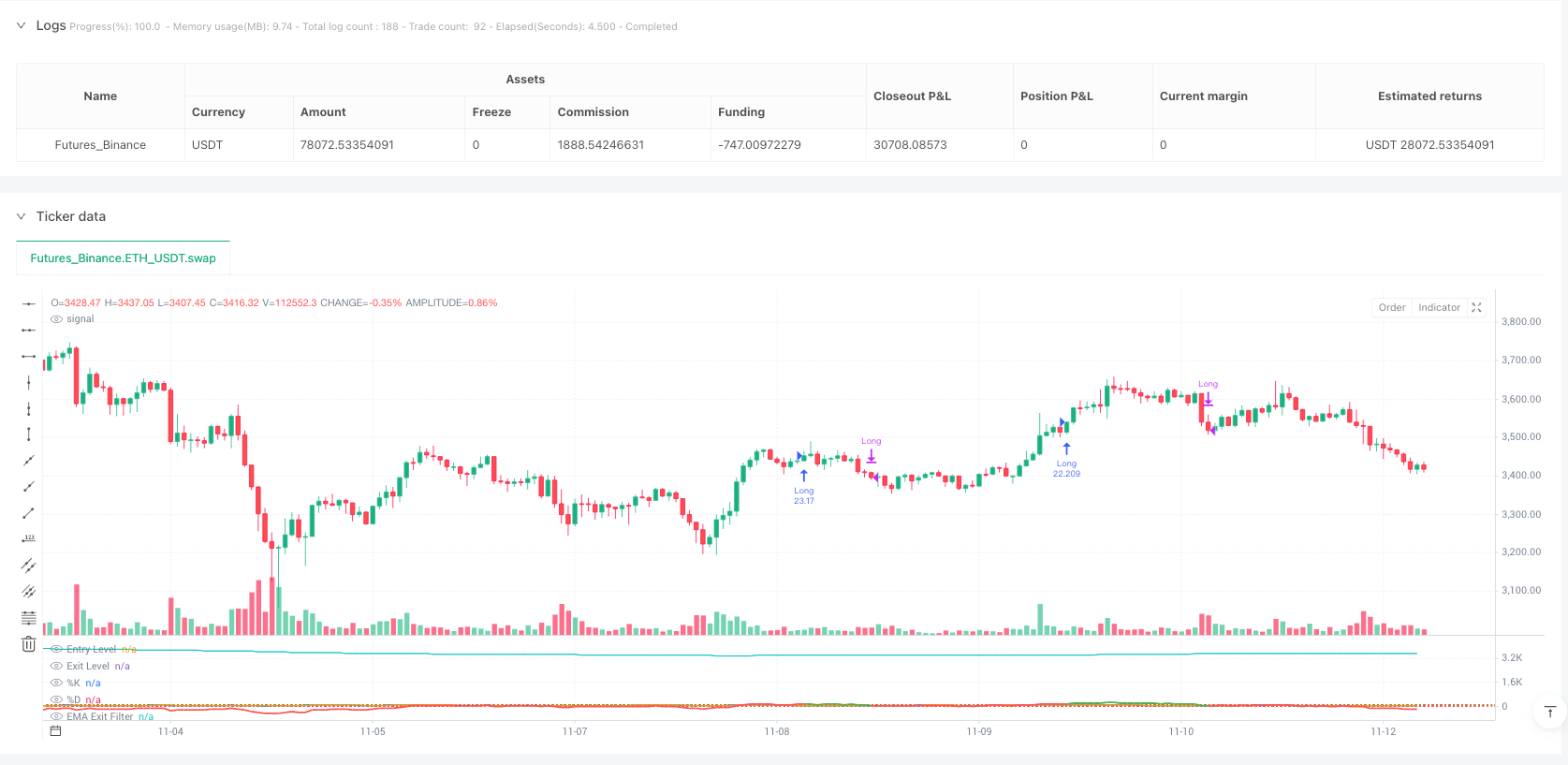

/*backtest

start: 2025-05-01 00:00:00

end: 2025-11-12 08:00:00

period: 1h

basePeriod: 1h

exchanges: [{"eid":"Futures_Binance","currency":"ETH_USDT"}]

*/

// Based on "Range Oscillator (Zeiierman)"

// © Zeiierman, licensed under CC BY-NC-SA 4.0

// Modifications and strategy logic by jokiniemi.

//

// ─────────────────────────────────────────────

// IMPORTANT DISCLAIMER / TV HOUSE RULES

// ─────────────────────────────────────────────

// • This script is FREE and public. I do not charge any fee for it.

// • It is for EDUCATIONAL PURPOSES ONLY and is NOT financial advice.

// • Backtest results can be very different from live trading.

// • Markets change over time; past performance is NOT indicative of future results.

// • You are fully responsible for your own decisions and risk.

//

// About default settings and risk:

// • initial_capital = 10000 is an example only.

// • default_qty_value = 100 means 100% of equity per trade in the default

// properties. This is AGGRESSIVE and is used only as a stress-test example.

// • TradingView House Rules recommend risking only a small part of equity

// (often 1–2%, max 5–10%) per trade.

// • BEFORE trusting any results, please open Strategy Properties and set:

// - Order size type: Percent of equity

// - Order size: e.g. 1–2 % per trade (more realistic)

// - Commission & slippage: match your broker

// • For meaningful statistics, test on long data samples with 100+ trades.

//

// If you stray from these recommendations (for example by using 100% of equity),

// treat it ONLY as a stress-test of the strategy logic, NOT as a realistic

// live-trading configuration.

//

// About inputs in status line:

// • Pine Script cannot hide individual inputs from the status line by code.

// • If you want to hide them, right-click the status line → Settings and

// disable showing Inputs there.

//

// ─────────────────────────────────────────────

// HIGH-LEVEL STRATEGY DESCRIPTION

// ─────────────────────────────────────────────

// • Uses a Range Oscillator (based on Zeiierman) to detect how far price

// has moved away from an adaptive mean (range expansion).

// • Uses Stochastic as a timing filter so we don't enter on every extreme

// but only when momentum turns up again.

// • Uses an EMA slope-based "EMA Exit Filter" to force exits when the

// medium-term trend turns down.

// • Optional Stop Loss / Take Profit and Risk/Reward exits can be enabled

// in the inputs to manage risk.

// • Long-only by design.

//

// Please also read the script DESCRIPTION on TradingView for a detailed,

// non-code explanation of what the strategy does, how it works conceptually,

// how to configure it, and how to use it responsibly.

// Generated: 2025-11-08 12:00 Europe/Helsinki

//@version=6

strategy("Range Oscillator Strategy + Stoch Confirm", overlay=false, initial_capital=10000, default_qty_type=strategy.percent_of_equity, default_qty_value=100, commission_type=strategy.commission.percent, commission_value=0.1, slippage=3, margin_long=0, margin_short=0, fill_orders_on_standard_ohlc=true)

// === [Backtest Period] ===

// User-controlled backtest window. Helps avoid cherry-picking a tiny period.

startYear = input.int(2018, "Start Year", minval=2000, maxval=2069, step=1, group="Backtest")

startDate = timestamp(startYear, 1, 1, 0, 0)

endDate = timestamp("31 Dec 2069 23:59 +0000")

timeCondition = time >= startDate and time <= endDate

// === [Strategy Logic Settings] ===

// Toggles allow you to test each building block separately.

useOscEntry = input.bool(true, title="Use Range Oscillator for Entry (value over Threshold)", group="Strategy Logic")

useStochEntry = input.bool(true, title="Use Stochastic Confirm for Entry", group="Strategy Logic")

useOscExit = input.bool(true, title="Use Range Oscillator for Exit", group="Strategy Logic")

useMagicExit = input.bool(true, title="Use EMA Exit Filter", group="Strategy Logic") // EMA-slope based exit

entryLevel = input.float(100.0, title="Range Osc Entry Threshold", group="Strategy Logic") // Higher = fewer, stronger signals

exitLevel = input.float(30.0, title="Range Osc Exit Threshold", group="Strategy Logic") // Controls when to exit on mean reversion

// EMA length for exit filter (default 70), used in the "EMA Exit Filter".

emaLength = input.int(70, title="EMA Exit Filter Length", minval=1, group="Strategy Logic")

// === [Stochastic Settings] ===

// Stochastic is used as a momentum confirmation filter (timing entries).

periodK = input.int(7, title="%K Length", minval=1, group="Stochastic")

smoothK = input.int(3, title="%K Smoothing", minval=1, group="Stochastic")

periodD = input.int(3, title="%D Smoothing", minval=1, group="Stochastic")

crossLevel = input.float(100.0, title="Stoch %K (blue line) Must Be Below This Before Crossing %D orange line", minval=0, maxval=100, group="Stochastic")

// === [Range Oscillator Settings] ===

// Range Oscillator measures deviation from a weighted mean, normalized by ATR.

length = input.int(50, title="Minimum Range Length", minval=1, group="Range Oscillator")

mult = input.float(2.0, title="Range Width Multiplier", minval=0.1, group="Range Oscillator")

// === [Risk Management] ===

// Optional risk exits. By default SL/TP are OFF in code – you can enable them in Inputs.

// TradingView recommends using realistic SL/TP and small risk per trade.

useSL = input.bool(false, title="Use Stop Loss", group="Risk Management")

slPct = input.float(1.5, title="Stop Loss (%)", minval=0.0, step=0.1, group="Risk Management") // Example: 1.5% of entry price

useTP = input.bool(false, title="Use Take Profit", group="Risk Management")

tpPct = input.float(3.0, title="Take Profit (%)", minval=0.0, step=0.1, group="Risk Management")

// === [Risk/Reward Exit] ===

// Optional R-multiple exit based on distance from entry to SL.

useRR = input.bool(false, title="Use Risk/Reward Exit", group="Risk/Reward Exit")

rrMult = input.float(1.5, title="Reward/Risk Multiplier", minval=0.1, step=0.1, group="Risk/Reward Exit")

// === [Range Oscillator Calculation] ===

// Core oscillator logic (based on Zeiierman’s Range Oscillator).

atrRaw = nz(ta.atr(2000), ta.atr(200))

rangeATR = atrRaw * mult

sumWeightedClose = 0.0

sumWeights = 0.0

for i = 0 to length - 1

delta = math.abs(close[i] - close[i + 1])

w = delta / close[i + 1]

sumWeightedClose += close[i] * w

sumWeights += w

ma = sumWeights != 0 ? sumWeightedClose / sumWeights : na

distances = array.new_float(length)

for i = 0 to length - 1

array.set(distances, i, math.abs(close[i] - ma))

maxDist = array.max(distances)

osc = rangeATR != 0 ? 100 * (close - ma) / rangeATR : na

// === [Stochastic Logic] ===

// Stochastic cross used as confirmation: momentum turns up after being below a level.

k = ta.sma(ta.stoch(close, high, low, periodK), smoothK)

d = ta.sma(k, periodD)

stochCondition = k < crossLevel and ta.crossover(k, d)

// === [EMA Filter ] ===

// EMA-slope-based exit filter: when EMA slope turns negative in a long, exit condition can trigger.

ema = ta.ema(close, emaLength)

chg = ema - ema[1]

pct = ema[1] != 0 ? (chg / ema[1]) * 100.0 : 0.0

isDown = pct < 0

magicExitCond = useMagicExit and isDown and strategy.position_size > 0

// === [Entry & Exit Conditions] ===

// Long-only strategy:

// • Entry: timeCondition + (Range Oscillator & Stoch, if enabled)

// • Exit: Range Oscillator exit and/or EMA Exit Filter.

oscEntryCond = not useOscEntry or (osc > entryLevel)

stochEntryCond = not useStochEntry or stochCondition

entryCond = timeCondition and oscEntryCond and stochEntryCond

oscExitCond = not useOscExit or (osc < exitLevel)

exitCond = timeCondition and strategy.position_size > 0 and (oscExitCond or magicExitCond)

if entryCond

strategy.entry("Long", strategy.long)

if exitCond

strategy.close("Long")

// === [Risk Management Exits] ===

// Optional SL/TP and RR exits (OCO). They sit on top of the main exit logic.

// Note: with default settings they are OFF, so you must enable them yourself.

ap = strategy.position_avg_price

slPrice = useSL ? ap * (1 - slPct / 100) : na

tpPrice = useTP ? ap * (1 + tpPct / 100) : na

rrStop = ap * (1 - slPct / 100)

rrLimit = ap + (ap - rrStop) * rrMult

if strategy.position_size > 0

if useSL or useTP

strategy.exit("Long Risk", from_entry="Long", stop=slPrice, limit=tpPrice, comment="Risk OCO")

if useRR

strategy.exit("RR Exit", from_entry="Long", limit=rrLimit, stop=rrStop, comment="RR OCO")

// === [Plot Only the Oscillator - Stoch hidden] ===

// Visual focus on the Range Oscillator; Stochastic stays hidden but is used in logic.

inTrade = strategy.position_size > 0

oscColor = inTrade ? color.green : color.red

plot(osc, title="Range Oscillator", color=oscColor, linewidth=2)

hline(entryLevel, "Entry Level", color=color.green, linestyle=hline.style_dotted)

hline(exitLevel, "Exit Level", color=color.red, linestyle=hline.style_dotted)

plot(k, title="%K", color=color.blue, display=display.none)

plot(d, title="%D", color=color.orange, display=display.none)

// Plot EMA (hidden) so it is available but not visible on the chart.

plot(ema, title="EMA Exit Filter", display=display.none)