1.1 سمجھیں کہ مقداری تجارت اور پروگرام شدہ تجارت کیا ہے۔

10

10

16164

16164

کوانٹم ٹرانزیکشنز، پروگرامی ٹرانزیکشنز کے بارے میں جانیں

- ### تصورات

کوانٹم ٹریڈنگ کا مطلب یہ ہے کہ اعلی درجے کی ریاضیاتی ماڈل کے بجائے انسانوں کی طرف سے کئے جانے والے موضوعی فیصلے، کمپیوٹر ٹیکنالوجی کا استعمال کرتے ہوئے وسیع پیمانے پر تاریخی اعداد و شمار سے سمندر کے انتخاب سے زیادہ آمدنی لانے والے متعدد ممکنہ واقعات کو حکمت عملی بنانے کے لئے، سرمایہ کاروں کے جذبات کے اتار چڑھاو کے اثرات کو بہت کم کرنے کے لئے، غیر منطقی سرمایہ کاری کے فیصلے سے بچنے کے لئے مارکیٹ میں انتہائی بے چینی یا بدقسمتی سے.

- ### خصوصیات

مقداری سرمایہ کاری اور روایتی کوالٹی سرمایہ کاری بنیادی طور پر ایک جیسی ہیں ، دونوں مارکیٹ کی غیر موثر یا کم موثر نظریاتی بنیاد پر مبنی ہیں۔ دونوں کے درمیان فرق یہ ہے کہ مقداری سرمایہ کاری کا انتظام کوالٹی خیالات کا ایک مقداری اطلاق ہے ، اور اعداد و شمار کو مزید مضبوط بنانے کے لئے ہے۔ مقداری تجارت کی خصوصیات مندرجہ ذیل ہیں:

1۔ نظم و ضبط۔ ماڈل کے نتائج پر مبنی فیصلے کریں ، جذبات پر نہیں۔ نظم و ضبط نہ صرف انسانیت میں لالچ ، خوف اور خوشحالی کی طرح کی کمزوریوں کو روک سکتا ہے ، بلکہ علمی انحراف پر قابو پا سکتا ہے ، اور اس کا سراغ لگایا جاسکتا ہے۔

2 ۔ نظام سازی ۔ ۔ ۔ ۔ ۔ ۔ ۔ ۔ ۔ ۔ ۔ ۔ ۔ ۔ ۔ ۔ ۔ ۔ ۔ ۔ ۔ ۔ ۔ ۔ ۔ ۔ ۔ ۔ ۔ ۔ ۔ ۔ ۔ ۔ ۔ ۔ ۔ ۔ ۔ ۔ ۔ ۔ ۔ ۔

3 ۔ سود خیالی۔ مقداری سرمایہ کاری غلط قیمتوں کا تعین اور غلط تشخیص کے مواقع کو مکمل اور منظم اسکین کے ذریعے پکڑتا ہے ، اس طرح قیمتوں کا تعین میں جمود کا پتہ چلتا ہے ، اور کم قیمت والے اثاثے خریدنے اور زیادہ قیمت والے اثاثے بیچ کر منافع کماتا ہے۔

4۔ جیتنے کا امکان۔ ایک یہ کہ مقداری سرمایہ کاری کو تاریخی اعداد و شمار سے بار بار متوقع قوانین کو کھینچنا اور ان کا استعمال کرنا ہے۔ دوسرا یہ کہ مجموعی اثاثوں کی جیت پر انحصار کرنا ، نہ کہ انفرادی اثاثوں کی جیت۔

-

مقدار کی حکمت عملی

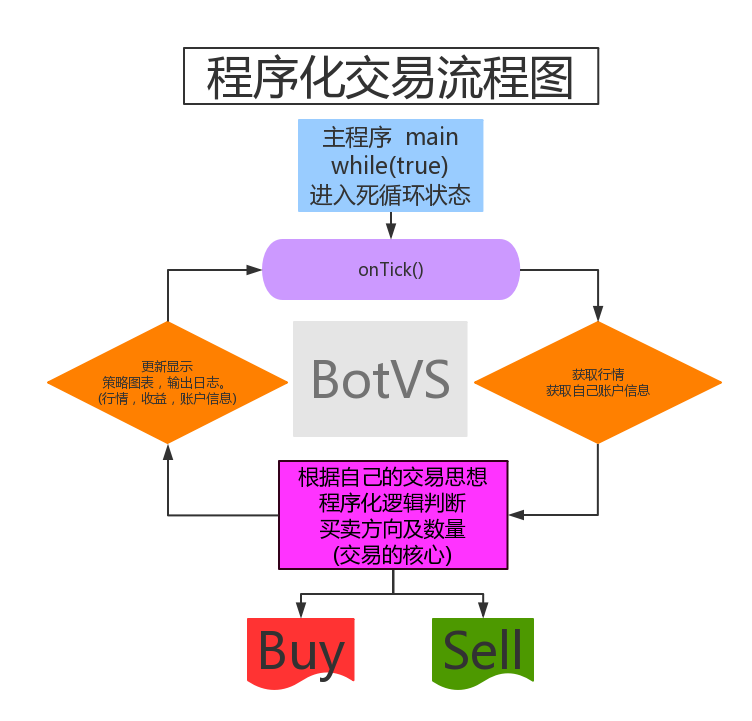

کوانٹم حکمت عملی کا مطلب ہے کہ کمپیوٹر کو بطور آلہ استعمال کیا جاتا ہے تاکہ تجزیہ ، فیصلے اور فیصلے ایک مقررہ منطق کے ذریعہ کیے جاسکیں۔ کوانٹم حکمت عملی کو خودکار یا دستی طور پر انجام دیا جاسکتا ہے۔ ایک مکمل پیمائش کی حکمت عملی میں کیا شامل ہے؟ ایک مکمل حکمت عملی میں ان پٹ ، حکمت عملی سے متعلق منطق اور آؤٹ پٹ شامل ہونا چاہئے۔ حکمت عملی سے متعلق منطق میں اسٹاک کے انتخاب ، انتخاب کے وقت ، پوزیشن مینجمنٹ اور اسٹاپ نقصانات جیسے عوامل کو مدنظر رکھنا ہوگا۔

حصص کا انتخاب کوانٹم اسٹاک کا انتخاب سرمایہ کاری کے ایک مخصوص پورٹ فولیو کا انتخاب ہے جس کی توقع کی جاتی ہے کہ اس طرح کے سرمایہ کاری کے پورٹ فولیو میں سرمایہ کاری سے زیادہ منافع حاصل کیا جاسکتا ہے۔ عام طور پر استعمال ہونے والے اسٹاک کے انتخاب کے طریقوں میں متعدد عوامل اسٹاک ، انڈسٹری کی باری باری اسٹاک ، رجحانات کی پیروی کرنے والے اسٹاک وغیرہ شامل ہیں۔

- 1 ایک سے زیادہ عوامل ملٹی فیکٹر اسٹاک سلیکشن اسٹاک سلیکشن کا سب سے کلاسیکی طریقہ ہے ، جس میں اسٹاک سلیکشن کے معیار کے طور پر عوامل کی ایک سیریز (جیسے مارکیٹ میں منافع کی شرح ، مارکیٹ میں خالص شرح ، مارکیٹ میں فروخت کی شرح وغیرہ) کا استعمال کیا جاتا ہے ، اور ان عوامل کو پورا کرنے والے اسٹاک خریدے جاتے ہیں ، اور جو مطمئن نہیں ہوتے ہیں وہ فروخت کردیئے جاتے ہیں۔ مثال کے طور پر ، بفیٹ جیسے ویلیو سرمایہ کار کم پی ای والے اسٹاک خریدتے ہیں اور پی ای کی واپسی پر اسٹاک فروخت کرتے ہیں۔

- 2 سٹائل گھماؤ انتخاب سٹائل کی باریکی سے چلنے والی اسٹاک مارکیٹ سٹائل کی خصوصیت کا استعمال کرتے ہوئے سرمایہ کاری کی جاتی ہے ، مارکیٹ کسی لمحے بڑے اسٹاک کو ترجیح دیتی ہے ، کسی لمحے چھوٹے اسٹاک کو ترجیح دیتی ہے ، اگر مارکیٹ میں ترجیحی قوانین کو تبدیل کرنے کا پتہ چل جائے ، اور اسٹائل میں تبدیلی کے ابتدائی مرحلے میں مداخلت کی جائے تو ، اس سے زیادہ منافع حاصل ہوسکتا ہے۔

- 3 شعبہ وارہ انتخاب انڈسٹری کی باری باری اسٹاک کا انتخاب معاشی سائیکل کی وجہ سے ہوتا ہے ، کچھ صنعتیں شروع ہونے کے بعد دوسری صنعتوں کی پیروی شروع ہوتی ہے ، ان پیروی کے قوانین کو دریافت کرکے ، ہم سابقہ کے آغاز کے بعد بعد میں خرید کر زیادہ منافع حاصل کرسکتے ہیں۔ مختلف میکرو اکنامک مراحل اور مانیٹری پالیسی کے تحت ، مختلف خصوصیات پیدا ہوسکتی ہیں۔

- 4 فنڈز کی منتقلی فنڈز کے بہاؤ کا انتخاب اسٹاک کی نقل و حرکت کا اندازہ لگانے کے لئے فنڈز کے بہاؤ کا استعمال کرنا ہے۔ بفیٹ نے کہا ہے کہ اسٹاک مارکیٹ قلیل مدتی ووٹنگ مشین ہے ، طویل مدتی ضرور وزن ہے۔ قلیل مدتی سرمایہ کاروں کی تجارت ، ووٹنگ کا ایک عمل ہے ، اور ٹکٹ ، پیسہ ہے۔ اگر فنڈز آتے ہیں تو ، اسٹاک میں اضافہ ہونا چاہئے ، اور اگر فنڈز بہہ جاتے ہیں تو ، اسٹاک میں کمی آنا چاہئے۔ لہذا ، سرمایہ کاری کی حکمت عملی اس کے مطابق تشکیل دی جاسکتی ہے۔

- 5 الٹا اسٹاک کو متحرک کرنا متحرک الٹ اسٹاک سلیکشن ایک ایسا سرمایہ کاری پورٹ فولیو ہے جو سرمایہ کاروں کے سرمایہ کاری کے طرز عمل کی خصوصیات کا استعمال کرتے ہوئے بنایا گیا ہے۔ سوروس کے نام سے جانا جاتا ہے باضابطہ نظریہ اس بات پر زور دیتا ہے کہ قیمتوں میں اضافے کے مثبت رد عمل کا اثر سرمایہ کاروں کو خریدنے پر مجبور کرے گا۔ یہ متحرک اسٹاک سلیکشن کی بنیادی بنیاد ہے۔ متحرک اثر یہ ہے کہ پچھلے عرصے میں مضبوط اسٹاک کچھ عرصے تک مضبوط رہے گا۔ جب مثبت ردعمل اس مرحلے تک پہنچ جاتا ہے جو برقرار نہیں رہ سکتا ہے تو ، قیمتیں گر پڑتی ہیں ، اور اس طرح کے ماحول میں الٹ کی خصوصیت ظاہر ہوتی ہے ، یعنی پچھلے عرصے میں کمزور اسٹاک ، کچھ عرصے تک مضبوط ہوجاتا ہے۔

- 6 رجحانات کی نگرانی کی حکمت عملی جب اسٹاک کی قیمتوں میں اضافے کا رجحان ظاہر ہوتا ہے تو خریدنا ، اور جب کمی کا رجحان ظاہر ہوتا ہے تو فروخت کرنا ، بنیادی طور پر ایک تعاقب کرنے والی حکمت عملی ہے۔ بہت سے بازاروں میں بھیڑ کے استعمال کی وجہ سے زیادہ رجحان موجود ہے۔ اگر نقصان کے وقت کی حد کو کنٹرول کیا جاسکتا ہے تو ، رجحانات پر گرفت برقرار رکھنے کے لئے ، طویل مدتی میں اضافی منافع حاصل کیا جاسکتا ہے۔

وقت کا انتخاب پیمائش کا تعین کرنے کا مطلب یہ ہے کہ پیمائش کا طریقہ استعمال کرکے خرید و فروخت کے مقامات کا تعین کیا جائے۔ اگر فیصلہ بڑھتا ہے تو ، خرید و فروخت کی جاتی ہے۔ اگر فیصلہ کم ہوتا ہے تو ، فروخت کی جاتی ہے۔ اگر فیصلہ ہلچل ہے تو ، اعلی اور نیچے کی طرف جاتا ہے۔ عام طور پر استعمال ہونے والے ٹائمنگ کے طریقے یہ ہیں: رجحانات کی پیمائش کا وقت ، مارکیٹ کے جذبات کی پیمائش کا وقت ، موثر فنڈز کی پیمائش کا وقت ، ایس وی ایم کی پیمائش کا وقت وغیرہ۔

پوزیشن مینجمنٹ پوزیشن مینجمنٹ وہ تکنیک ہے جس کے ذریعے آپ فیصلہ کرتے ہیں کہ کسی اسٹاک پورٹ فولیو میں سرمایہ کاری کرنے کا فیصلہ کرتے وقت ، آپ کس طرح انٹریوں کو تقسیم کرتے ہیں اور کس طرح اسٹاپ نقصان کو روکتے ہیں۔ عام طور پر استعمال ہونے والے پوزیشن مینجمنٹ کے طریقے یہ ہیں: فینل پوزیشن مینجمنٹ ، مستطیل پوزیشن مینجمنٹ ، اہرام پوزیشن مینجمنٹ وغیرہ۔

سٹاپ نقصان اسٹاپ ، جیسا کہ نام سے ظاہر ہوتا ہے ، منافع حاصل کرنے کے لئے وقت پر فروخت کرنا ، منافع حاصل کرنا۔ اسٹاپ نقصان ، اسٹاک کو نقصان پہنچانے کے وقت وقت پر فروخت کرنا ، زیادہ نقصان سے بچنا۔ بروقت اسٹاپ نقصانات کو روکنا مستحکم منافع حاصل کرنے کا ایک مؤثر طریقہ ہے۔

حکمت عملی کی زندگی ایک حکمت عملی اکثر کئی مراحل سے گزرتی ہے: آئیڈیا پیدا کرنا، حکمت عملی کو نافذ کرنا، حکمت عملی کی جانچ کرنا، حکمت عملی چلانا اور حکمت عملی ناکام ہونا۔

خیالات پیدا کرنا کسی بھی وقت کسی بھی وقت کسی بھی وقت کسی بھی وقت کسی بھی وقت کسی بھی وقت کسی بھی وقت کسی بھی وقت کسی بھی وقت کسی بھی وقت کسی بھی وقت کسی بھی وقت کسی بھی وقت کسی بھی وقت کسی بھی وقت کسی بھی وقت کسی بھی وقت کسی بھی وقت کسی بھی وقت کسی بھی وقت کسی بھی وقت کسی بھی وقت کسی بھی وقت کسی بھی وقت کسی بھی وقت کسی بھی وقت کسی بھی وقت کسی بھی وقت کسی بھی وقت کسی بھی وقت کسی بھی وقت کسی بھی وقت کسی بھی وقت کسی بھی وقت کسی بھی وقت کسی بھی وقت کسی بھی وقت کسی بھی وقت کسی بھی وقت کسی بھی وقت کسی بھی وقت کسی بھی وقت کسی بھی وقت کسی بھی وقت کسی بھی وقت کسی بھی وقت کسی بھی وقت کسی بھی وقت کسی بھی وقت کسی بھی وقت کسی بھی وقت کسی بھی وقت کسی بھی وقت کسی بھی وقت کسی بھی وقت کسی بھی وقت کسی بھی وقت کسی بھی وقت کسی بھی وقت کسی بھی وقت کسی بھی وقت کسی بھی وقت کسی بھی وقت کسی بھی وقت کسی بھی وقت کسی بھی وقت کسی بھی وقت کسی بھی وقت کسی بھی وقت کسی بھی وقت کسی بھی وقت کسی بھی وقت کسی بھی وقت کسی بھی وقت کسی بھی وقت کسی بھی وقت کسی بھی وقت کسی بھی وقت کسی بھی وقت کسی بھی وقت کسی بھی وقت کسی بھی وقت کسی بھی وقت کسی بھی وقت کسی بھی وقت

حکمت عملی پر عمل درآمد ایک خیال پیدا کرنے کے لئے ایک حکمت عملی کو لاگو کرنے کے لئے سب سے بڑی چھلانگ ہے، ایک حکمت عملی کو لاگو کرنے کے لئے مندرجہ بالا حوالہ دیا جا سکتا ہے. ایک مکمل مقدار کی حکمت عملی میں کیا شامل ہے؟

جانچ کی حکمت عملی حکمت عملی کے نفاذ کے بعد ، تاریخی اعداد و شمار کی بازیافت اور ٹرانزیکشنز کی مشابہت کی جانچ پڑتال کی ضرورت ہے ، جو حقیقی تجارت سے پہلے کا ایک اہم حصہ ہے ، اعلی معیار کی حکمت عملی کو چھانٹنا ، ناقص معیار کی حکمت عملی کو ختم کرنا۔

ریئل اسٹیٹ ٹرانزیکشن سرمایہ کاری کریں ، مارکیٹ کی جانچ پڑتال کی حکمت عملی کی تاثیر کے ذریعے ، خطرہ مول لیں ، منافع کمائیں۔

حکمت عملی ناکام مارکیٹ متغیر ہے ، حکمت عملی کی تاثیر کو حقیقی وقت میں مانیٹر کرنے کی ضرورت ہے۔ اگر حکمت عملی ناکام ہوجاتی ہے تو ، حکمت عملی کو بروقت روکنے یا مزید اصلاح کرنے کی ضرورت ہے۔

-

خطرے کا اداریہ

کوانٹم ٹریڈنگ عام طور پر بڑے پیمانے پر اعداد و شمار کے تخروپن ٹیسٹ اور مشابہت آپریشن جیسے ذرائع سے جانچ کی جاتی ہے ، اور کچھ رسک مینجمنٹ الگورتھم کے مطابق پوزیشن اور فنڈ کی تعیناتی کی جاتی ہے ، تاکہ خطرہ کو کم سے کم کیا جاسکے اور منافع کو زیادہ سے زیادہ کیا جاسکے ، لیکن اکثر اس میں کچھ ممکنہ خطرات بھی شامل ہوتے ہیں ، خاص طور پر:

1، تاریخی اعداد و شمار کی سالمیت ∙ مارکیٹ کے اعداد و شمار کی نامکملیت ماڈل کو مارکیٹ کے اعداد و شمار سے مماثل نہیں ہونے کا سبب بن سکتی ∙ مارکیٹ کے اعداد و شمار کے اپنے انداز میں تبدیلی ، ماڈل کی ناکامی کا سبب بن سکتی ہے ، جیسے تجارت کی روانی ، قیمتوں میں اتار چڑھاؤ کی حد ، قیمتوں میں اتار چڑھاؤ کی فریکوئنسی وغیرہ ، اور یہ بات ہے کہ اب مقدار کی تجارت پر قابو پانا مشکل ہے۔

2۔ ماڈل ڈیزائن میں پوزیشن اور فنڈز کی تعیناتی پر غور نہیں کیا گیا ، خطرے کی محفوظ تشخیص اور احتیاطی تدابیر نہیں ہیں ، جس سے فنڈز ، پوزیشن اور ماڈل کی عدم مطابقت پیدا ہوسکتی ہے ، اور پوزیشن پھوٹ پڑتی ہے۔

3۔ نیٹ ورک کی خرابی ، ہارڈ ویئر کی خرابی سے بھی مقدار کی تجارت متاثر ہوسکتی ہے۔[1]

4۔ ہم جنس پرست ماڈل کے ساتھ مسابقتی تجارت کا خطرہ۔

5۔ واحد سرمایہ کاری کی قسم سے پیدا ہونے والا غیر متوقع خطرہ۔

اس طرح کے ممکنہ خطرات سے بچنے یا ان کو کم کرنے کے لئے ، حکمت عملی یہ ہیں: تاریخی اعداد و شمار کی سالمیت کو یقینی بنائیں۔ آن لائن ماڈل پیرامیٹرز کو ایڈجسٹ کریں۔ آن لائن ماڈل کی قسم منتخب کریں۔ آن لائن نگرانی اور خطرے سے بچنے کے لئے۔