الگورتھمک تجارتی حکمت عملی

2

2

7115

7115

الگورتھمک تجارتی حکمت عملی

الگورتھم ٹریڈنگ کا مرکز تجارتی حکمت عملی کی تعمیر میں ہے۔ اچھی الگورتھم ٹریڈنگ مؤثر طریقے سے تجارتی لاگت کو کنٹرول کرنے اور تجارتی قیمتوں کو بہتر بنانے کے قابل ہے۔ اس کے بعد ، ہم مارکیٹ میں سب سے زیادہ عام الگورتھم ٹریڈنگ حکمت عملیوں کے بارے میں مختصر طور پر بات کریں گے۔

- ### ٹی ڈبلیو اے پی حکمت عملی

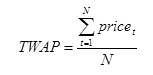

ٹائم ویٹڈ ایوریج پرائس (TWAP) ، ٹائم ویٹڈ ایوریج پرائس الگورتھم ، سب سے آسان روایتی الگورتھم ٹریڈنگ حکمت عملی ہے۔ یہ ماڈل تجارت کے وقت کو یکساں طور پر تقسیم کرتا ہے اور ہر تقسیم شدہ نوڈ پر یکساں طور پر تقسیم شدہ آرڈر پیش کرتا ہے۔

مثال کے طور پر ، اسٹاک مارکیٹ A میں ایک ٹریڈنگ دن میں 4 گھنٹے ، یعنی 240 منٹ کی تجارت ہوتی ہے۔ پہلے ، اس 240 منٹ کو N حصوں میں تقسیم کریں ((یا 240 منٹ میں سے کسی حصے کو یکساں طور پر تقسیم کریں) ، جیسے 240 حصے۔ ٹی ڈبلیو اے پی کی حکمت عملی اس دن کے لئے ضروری احکامات کو یکساں طور پر تقسیم کرے گی جو 240 نوڈس پر عملدرآمد کرے گی ، اس طرح تجارت کی اوسط قیمت ٹی ڈبلیو اے پی کو ٹریک کرے گی۔

ٹی ڈبلیو اے پی حکمت عملی کا مقصد مارکیٹ پر اثر کو کم سے کم کرنے کے ساتھ ساتھ ایک کم اوسط ٹرانزیکشن قیمت کی پیش کش کرنا ہے ، جس سے ٹرانزیکشن کی لاگت کو کم کرنے کا مقصد حاصل کیا جاسکتا ہے۔ اس ماڈل نے الگورتھم ٹریڈنگ کے بنیادی اہداف کو بہتر طور پر پورا کیا ہے ، جہاں ٹرانزیکشن کی مقدار کا درست اندازہ لگانا ناممکن ہے۔

لیکن TWAP کے ساتھ سب سے بڑا مسئلہ یہ ہے کہ آرڈر کے بڑے سائز کے ساتھ، ہر نوڈ پر یکساں طور پر تقسیم ہونے والے احکامات کی مقدار اب بھی کافی ہے اور مارکیٹ پر کچھ اثرات مرتب کرنے کا امکان ہے.

دوسری طرف ، حقیقی مارکیٹ میں ٹرانزیکشن کی مقدار میں اتار چڑھاؤ ہوتا ہے ، اور تمام احکامات کو ہر نوڈ پر یکساں طور پر تقسیم کرنا واضح طور پر کافی معقول نہیں ہے۔ چونکہ ، لوگوں نے جلد ہی ٹرانزیکشن کی مقدار میں تبدیلی کی پیش گوئی پر مبنی وی ڈبلیو اے پی ماڈل تیار کیا۔ تاہم ، ٹی ڈبلیو اے پی کو چلانے اور سمجھنے میں بہت آسان ہونے کی وجہ سے ، یہ بہتر لیکویڈیٹی والے بازاروں اور چھوٹے پیمانے کے احکامات پر تجارت کے لئے موزوں ہے۔

- ### (ii) VWAP حکمت عملی

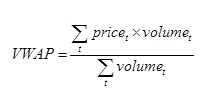

VWAP ((Volume Weighted Average Price) ، حجم وزن اوسط قیمت الگورتھم ، اس وقت مارکیٹ میں سب سے زیادہ مقبول الگورتھم ٹریڈنگ حکمت عملی میں سے ایک ہے ، اور یہ بہت سے دوسرے الگورتھم ٹریڈنگ ماڈلوں کا پروٹوٹائپ ہے۔ سب سے پہلے VWAP کی وضاحت کریں ، یہ ایک مدت کے دوران سیکیورٹی کی قیمتوں میں حجم وزن کی اوسط ہے۔

جس میں پریسیٹ اور وولومیٹ ایک خاص وقت پر سیکیورٹیز کی ٹرانزیکشن قیمت اور ٹرانزیکشن حجم ہیں۔

وی ڈبلیو اے پی الگورتھم ٹریڈنگ حکمت عملی کا مقصد یہ ہے کہ احکامات کو تقسیم کرنے والے وی ڈبلیو اے پی کے احکامات کو جتنا ممکن ہو سکے مارکیٹ کے وی ڈبلیو اے پی مارکیٹ کے قریب رکھیں۔ وی ڈبلیو اے پی کے تعریفی فارمولے کے مطابق ، اگر آپ وی ڈبلیو اے پی مارکیٹ کے ساتھ رہنا چاہتے ہیں تو ، تقسیم شدہ احکامات کو مارکیٹ کے حقیقی ٹائم ٹائم ٹرانزیکشن کے تناسب سے جمع کروانے کی ضرورت ہوگی ، جس سے مارکیٹ ٹائم ٹائم ٹرانزیکشن کی پیش گوئی کی ضرورت ہوگی۔

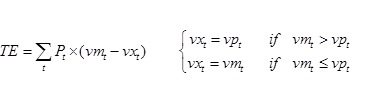

عام طور پر ، وی ڈبلیو اے پی کی حکمت عملی پچھلے ایم ٹریڈنگ ڈے کے ٹرانزیکشن کے وزن والے اوسط کو ٹرانزیکشن کی پیش گوئی کے طور پر استعمال کرتی ہے ، جس میں ایم اور اختیارات کی تعداد کا تعین کرنا شامل ہے۔ فرض کریں کہ کسی خاص وقت میں ایک خاص تعداد میں اسٹاک خریدنے کی ضرورت ہے ، الگورتھم ٹریڈنگ کا استعمال کرتے ہوئے اس وقت کو این حصوں میں تقسیم کریں ، اور ہر حصے کے وقت کی تجارت کا اندازہ لگائیں (مطلوب ٹرانزیکشن کا تناسب) وی پی آئی کے طور پر ، جبکہ مارکیٹ میں حقیقی ٹرانزیکشن کا تناسب (مشترکہ مارکیٹ میں حقیقی ٹرانزیکشن کا تناسب) وی پی ایم ، مارکیٹ کے وقت ہر حقیقی ٹرانزیکشن کی قیمت پی آئی کے طور پر بیان کی جاسکتی ہے ، جس سے غلطی کی نگرانی کی جاسکتی ہے۔

ٹی ای کی تعریف کے فارمولے سے دو نکات سامنے آتے ہیں:

(1) ٹریکنگ کی خرابی اور حجم کی پیشن گوئی کا قریبی تعلق ہے ، اور پیشن گوئی کے نتائج کا براہ راست اثر وی ڈبلیو اے پی الگورتھم ٹریڈنگ کے نتائج پر پڑتا ہے۔

(2) جب کسی وقت VPT مارکیٹ کے حقیقی VMt سے زیادہ ہوتا ہے تو ، آرڈر کو مکمل طور پر بند کرنے کا خطرہ ہوتا ہے ، جس سے الگورتھم ٹریڈنگ کی کارکردگی میں کمی واقع ہوتی ہے ، لہذا ، زیادہ عام طور پر استعمال ہونے والی الگورتھم VWAP الگورتھم ٹریڈنگ حکمت عملی کو جڑی بوٹی کے ردعمل کے نام سے جانا جاتا ہے۔

واپسی کے ساتھ وی ڈبلیو اے پی الگورتھم ٹریڈنگ کی حکمت عملی کا مطلب یہ ہے کہ اصل وی ڈبلیو اے پی ٹریکنگ کی بنیاد پر ، ہر وقت کے غیر منقولہ احکامات کو بعد کے وقت کے دوران تناسب سے تقسیم کیا جائے ، اس طرح کامیابی کی شرح کو مؤثر طریقے سے بڑھایا جاسکتا ہے۔ پہلے زیر بحث ٹی ڈبلیو اے پی حکمت عملی بھی اس طرح کی آراء کی تکنیک کو اپناتی ہے ، جس سے عملدرآمد کی کارکردگی میں نمایاں اضافہ ہوتا ہے۔

- ### ایم وی ڈبلیو اے پی کی حکمت عملی

MVWAP ((Modified Volume Weighted Average Price) ، ٹرانزیکشن حجم وزن اوسط قیمت کی اصلاح کے الگورتھم۔ دراصل VWAP میں بہت ساری اصلاحات اور بہتری والی الگورتھم موجود ہیں ، لیکن سب سے عام حکمت عملی یہ ہے کہ مارکیٹ کے اصل وقت کی قیمت اور VWAP مارکیٹ کے تعلقات کے مطابق ، نیچے کی مقدار کی مقدار کو ایڈجسٹ اور کنٹرول کیا جائے ، لہذا ہم اس قسم کے الگورتھم کو MVWAP کہتے ہیں۔

جب مارکیٹ کی حقیقی وقت کی قیمت اس وقت کی VWAP مارکیٹ سے کم ہو تو ، اصل منصوبہ بند تجارت کی مقدار کی بنیاد پر اس کو بڑھانا ، اگر اس کو بڑھا کر جزوی تجارت یا جزوی تجارت کی جاسکتی ہے تو ، اس سے VWAP تجارت کو کم کرنے میں مدد ملتی ہے۔ اس کے برعکس ، جب مارکیٹ کی حقیقی وقت کی قیمت اس وقت کی VWAP مارکیٹ سے زیادہ ہو تو ، اصل منصوبہ بند تجارت کی مقدار کی بنیاد پر اس کو کم کرنا بھی VWAP تجارت کو کم کرنے میں مدد ملتی ہے ، جس سے لین دین کی لاگت پر قابو پانے کا مقصد حاصل ہوتا ہے۔

ایم وی ڈبلیو اے پی حکمت عملی میں ، تجارت کی مقدار کی پیش گوئی کرنے کے علاوہ ، (عام طور پر تاریخی تجارت کے وزن والے اوسط کے مطابق پیش گوئی کی جاتی ہے) ، تجارت کے حجم میں اضافے یا کمی کے لئے کوانٹیکٹو کنٹرول بھی اتنا ہی اہم ہے۔ ایک آسان طریقہ یہ ہے کہ جب مارکیٹ میں حقیقی وقت کی قیمت وی ڈبلیو اے پی مارکیٹ سے کم یا زیادہ ہو تو ، اگلے وقت کے آرڈر کی مقدار کو ایک مقررہ تناسب سے بڑھا یا کم کیا جائے ، تو اس تناسب کے پیرامیٹرز میں ایک بہترین حل کی دشواری موجود ہے۔ اگر زیادہ پیچیدہ اور تفصیلی طور پر غور کیا جائے تو ، یہ تناسب قیمتوں میں تبدیلی کا ایک فنکشن بھی ہوسکتا ہے۔

- ### 4۔ وی پی حکمت عملی

VP ((Volume Participation) ، ٹرانزیکشن حجم کی مقررہ فیصد حکمت عملی ، VWAP حکمت عملی کی طرح ، مارکیٹ میں حقیقی ٹرانزیکشن حجم میں تبدیلیوں کو ٹریک کرنے کے لئے ہے ، تاکہ اس کے مطابق آرڈر کی حکمت عملی وضع کی جاسکے۔ اس کے برعکس ، VWAP اس آرڈر کو تقسیم کرنے کے لئے تجارت کرتا ہے جس کی بنیاد پر کسی خاص ٹریڈنگ دن میں ٹرانزیکشن کی تعداد یا ٹرانزیکشن کی رقم کی ضرورت ہوتی ہے۔ جبکہ VP ایک مقررہ ٹریکنگ تناسب کا تعین کرتا ہے ، جس کی بنیاد پر مارکیٹ میں حقیقی ٹرانزیکشن حجم ہے ، اور اس مقررہ تناسب کے مطابق آرڈر کرتا ہے۔

مثال کے طور پر ، کسی تجارتی دن کو اوسطا 48 حصوں میں تقسیم کریں ، ہر 5 منٹ میں۔ پیش گوئی کی جانے والی ٹرانزیکشن کی بنیاد پر ، 10٪ کے مقررہ تناسب پر آرڈر دیں۔ اس طرح کی حکمت عملی کا نتیجہ یہ ہے کہ جب فوری طور پر ٹرانزیکشن کی ضرورت کے لئے آرڈر کی مقدار کم ہو تو ، تمام تجارت تجارت کے اختتام سے پہلے ہی مکمل ہوسکتی ہے ، جس سے مارکیٹ کی اوسط قیمت سے انحراف کا خطرہ ہوتا ہے۔

لہذا ، ہم سمجھتے ہیں کہ یہ حکمت عملی بڑے پیمانے پر آرڈر کی تجارت کے لئے موزوں ہے ، جس میں متعدد تجارتی دن کی منصوبہ بندی کی گئی ہے۔ اگر مناسب مقررہ فیصد کا انتخاب کیا جاسکتا ہے ، تو اس سے تجارت کو مؤثر طریقے سے مکمل کیا جاسکتا ہے۔ وی پی ایک الگورتھم ٹریڈنگ حکمت عملی ہے جو مارکیٹ کی اوسط قیمت کو بہتر طور پر ٹریک کرسکتی ہے۔

- ### (۵) آئی ایس حکمت عملی

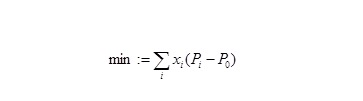

IS ((Implementation Shortfall) ، لاحقہ ٹریڈنگ حکمت عملی ، ایک الگورتھم ٹریڈنگ حکمت عملی ہے جس پر لاگو ہونے والے فیصلے کی بنیاد پر لاحقہ ٹریڈنگ کی حکمت عملی ہے۔ لاگو ہونے والے خسارے کی تعریف ٹارگٹ ٹریڈنگ اثاثہ پورٹ فولیو اور اصل میں ٹرانزیکشن اثاثہ پورٹ فولیو میں ٹرانزیکشن کی رقم میں فرق کے طور پر کی گئی ہے۔ IS حکمت عملی کا مقصد لاگو ہونے والے خسارے کو کم سے کم کرنا ہے ، یا یہ کہ ، مجموعی طور پر اثرات کی لاگت اور مارکیٹ کے خطرے کو مدنظر رکھتے ہوئے ، قیمت کے معیار کو تلاش کرنے کے لئے بہترین حل تلاش کرنے کی ضرورت کے ذریعہ ایک حکمت عملی۔ فرض کریں کہ ٹارگٹ ٹریڈنگ قیمت P0 ہے ، اصل ٹریڈنگ قیمت P ہے ، پھر IS حکمت عملی کا حتمی مقصد

اس مقصد کے حصول کے لیے آئی ایس کا بنیادی عمل یہ ہے:

(1) ہدف ٹریڈنگ قیمت P0 ، ٹریڈنگ بیس کی حیثیت سے طے کریں ، یہ قیمت پہنچنے کی قیمت ، اوپننگ قیمت ، ایک دن کی اختتامی قیمت وغیرہ ہوسکتی ہے۔ پھر ٹریڈنگ کی حد کی شرط کے طور پر ایک رواداری قیمت Pr مقرر کریں۔

(2) جب مارکیٹ کی اصل قیمت P0 سے کم یا اس سے زیادہ ہو تو ، کسی خاص حکمت عملی کے مطابق آرڈر خریدنے یا بیچنے کا کاروبار کریں۔

(۳) جب مارکیٹ کی اصل قیمت پی آر سے زیادہ یا کم ہو تو کوئی خرید و فروخت کا لین دین نہ کیا جائے۔

(4) جب مارکیٹ کی اصل قیمت P0 اور Pr کے درمیان ہوتی ہے تو ، تجارت کو مثبت اور منفی تجارت کی حکمت عملی کے درمیان حکمت عملی کے مطابق کیا جاسکتا ہے۔

آئی ایس کا استعمال کرنے کے فوائد میں شامل ہیں:

(1) آئی ایس حکمت عملی نے ٹرانزیکشن لاگت کے مختلف حصوں کا زیادہ جامع تجزیہ کیا ، جس میں جھٹکے کی لاگت ، وقت کے خطرے اور قیمتوں میں اضافے جیسے عوامل کے مابین بہتر توازن حاصل کیا گیا ، جو زیادہ سے زیادہ ٹرانزیکشن آپریشن کے مقصد کے مطابق ہے۔

(2) آئی ایس کی حکمت عملی کو ٹارگٹ پرائس کے مطابق ٹرانزیکشن کے عمل کو بہتر بنانا چاہئے تاکہ یہ سرمایہ کاری کے فیصلے کے عمل کے مطابق ہو۔

(3) آئی ایس حکمت عملی کو زیادہ تر پورٹ فولیو ٹریڈنگ کے لئے استعمال کیا جاتا ہے ، اور پورٹ فولیو ٹریڈنگ کے لئے یہ الگورتھم ٹرانزیکشن لسٹنگ پر اسٹاک کے مابین وابستگی کا استعمال کرکے خطرے کو بہتر طور پر کنٹرول کرسکتا ہے۔

- ### قدم کی حکمت عملی

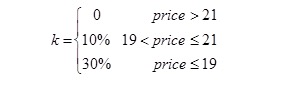

مرحلہ حکمت عملی ایک ایسی حکمت عملی ہے جس میں قیمتوں میں درجہ بندی کی جاتی ہے ، جس کا مقصد خرید (فروخت) کے سودے میں سودے کی اوسط قیمت کو جتنا ممکن ہو کم کرنا ہے۔ آسان الفاظ میں ، مرحلہ مختلف قیمتوں کے مختلف حصوں میں مختلف سودے کے تناسب کا فائدہ اٹھانا ہے۔ مثال کے طور پر ، وی ڈبلیو اے پی یا ٹی ڈبلیو اے پی حکمت عملی میں ، عام طور پر پیش گوئی شدہ سودے کی ایک خاص تناسب کے مطابق اصل آرڈر دیا جاتا ہے۔ فرض کریں کہ مارکیٹ کھولنے سے پہلے کسی 20 یوآن کی قیمت پر اسٹاک خریدنے کی توقع کی جاتی ہے ، تو اس کی سودے کی تقسیم کی سطح:

افتتاحی کے بعد وی ڈبلیو اے پی یا ٹی ڈبلیو اے پی کی بنیاد پر ، جب قیمت 19 سے 21 یوآن کے درمیان طغیانی کرتی ہے تو ، پیش گوئی کی گئی ٹرانزیکشن کا 10٪ خرید لیا جاتا ہے۔ جب قیمت 21 یوآن سے زیادہ ہوتی ہے تو ، کوئی تجارت نہیں کی جاتی ہے۔ جب قیمت 19 یوآن سے کم ہوتی ہے تو ، پیش گوئی کی گئی ٹرانزیکشن کا 30٪ خرید لیا جاتا ہے۔

اس سے بھی زیادہ جارحانہ حکمت عملی کو جارحانہ قدم کہا جاتا ہے ، جس میں مارکیٹ میں تمام احکامات کو کھایا جاتا ہے جب قیمت بہترین ٹریڈنگ زون کی حدود سے نیچے ہوتی ہے۔

خاص طور پر ، جارحانہ قدم کی حکمت عملی خریدنے اور فروخت کرنے کے معاملات میں بھی پرتوں کو انجام دیتی ہے۔ مثال کے طور پر ، مذکورہ بالا تجارتی پروگرام میں ، پہلے دو علاقوں کی حکمت عملی تبدیل نہیں ہوتی ہے۔ جب قیمت 19 یوآن سے کم یا برابر ہوتی ہے تو ، مارکیٹ کی قیمت کتنی ہی کم ہوجائے ، 19 یوآن کی حد کی قیمت پر ایک آرڈر دیا جاتا ہے ، جب تک کہ قیمت 19 یوآن یا اس سے زیادہ تک واپس نہ آجائے یا تمام آرڈرز مکمل ہوجائے۔ تاہم ، اس حکمت عملی کے ذریعہ تجارت کے حجم پر قابو پانا آسان نہیں ہے ، اور اس کی قیمت میں غیر فعال ہونے کا سبب بن سکتا ہے ، جس سے سیکیورٹیز کی تجارت کی پوشیدہ لاگت میں اضافہ ہوتا ہے۔

- ### (7) سنیفرز کی حکمت عملی

Sniffers تلاش کرنے والے کی حکمت عملی حکمت عملی کی ایک قسم ہے۔ عام طور پر حکمت عملی میں کچھ زیادہ پیچیدہ الگورتھم تیار کیے جاتے ہیں جو لیپ ٹاپ اور لین دین کے اعداد و شمار کی نگرانی کرتے ہیں تاکہ یہ معلوم کیا جاسکے کہ آیا مارکیٹ کے شرکاء میں دوسرے الگورتھم ٹریڈرز موجود ہیں۔

مثال کے طور پر ، آزمائشی آرڈرز کی ایک چھوٹی سی تعداد کے ذریعہ ، یہ معلوم کرنے کے لئے کہ آیا آرڈر الگورتھم ٹریڈنگ کے ذریعہ کیا گیا ہے یا نہیں۔ اگر دوسرے الگورتھم ٹریڈنگ کے شرکاء موجود ہیں تو ، حساب کتاب کے ذریعہ یہ فیصلہ کیا جاتا ہے کہ آیا ان الگورتھم ٹریڈنگ کی پیروی کرنے یا اس کے برعکس کام کرنے کے لئے زیادہ امکان کے ساتھ مطلق منافع حاصل کیا جاسکتا ہے۔ اگر منافع کا امکان زیادہ ہے تو ، ہدف شدہ الگورتھم ٹریڈنگ حکمت عملی کے ذریعہ آرڈر کریں۔

یہ حکمت عملی روایتی الگورتھم ٹریڈنگ سے مختلف ہے ، اس کا بنیادی مقصد آرڈر کی تکمیل نہیں ہے ، بلکہ منافع پر مبنی ہے۔ یہ الگورتھم ٹریڈنگ میں ایک اعلی درجے کی حکمت عملی ہے ، جو مارکیٹ میں لاگو ہوتی ہے جہاں الگورتھم ٹریڈنگ بڑے پیمانے پر مقبول ہے۔ ہمارے بازار میں تجارتی نظام یا الگورتھم ٹریڈنگ کی مقبولیت کی وجہ سے ، اس قسم کی حکمت عملی کو استعمال کرنا ابھی تک مشکل ہے۔

- ### (۸) انخلاء کی حکمت عملی

بہت سے اعلی درجے کی الگورتھم ٹریڈنگ حکمت عملی کے اعداد و شمار کی ضروریات اب صرف تجارت کے حجم اور تجارت کی قیمت کے دو اشارے تک محدود نہیں ہیں ، بلکہ مارکیٹ کی مائکرو اسٹرکچر ، خاص طور پر کچھ اہم معلومات پر زیادہ توجہ دی جارہی ہے۔

ایک سادہ ترین الگورتھم کی مثال کے طور پر ، جسے پیجنگ اسٹاپ اسٹریٹجی کہا جاتا ہے ، اس حکمت عملی کے مطابق ہدف کے اسٹاک کی قیمتوں کا تعین کرنے کے لئے فوری طور پر آرڈر دیا جاتا ہے۔ پی ای جی سب سے پہلے کم سے کم فروخت قیمت یا زیادہ سے زیادہ خریداری کی قیمت کی اصل وقت میں نگرانی کرے گا ، اور ایک خاص حکمت عملی کے مطابق (یا تناسب) خریداری کی حد کی قیمت یا فروخت کی حد کی قیمت کا حکم دے گا۔

اگر ٹریڈنگ کا حکم مکمل نہیں ہوتا ہے اور مارکیٹ کی قیمت حد کی قیمت کی قیمت سے انحراف کرنا شروع کردیتی ہے تو ، مذکورہ آرڈرز کو واپس لے لیا جاتا ہے اور تازہ ترین انکوائری کی معلومات کے مطابق اسی حد کے احکامات کو دوبارہ جاری کیا جاتا ہے۔ اگر ٹریڈنگ کا حکم مکمل ہو گیا ہے تو ، اوپر کی حکمت عملی کے مطابق ((تناسب) کے مطابق ، خریداری کی حد کے احکامات جاری کرنا یا فروخت کی حد کے احکامات جاری کرنا جاری رکھیں ، جب تک کہ آرڈر مکمل طور پر مکمل نہ ہوجائے یا تجارت کا وقت ختم نہ ہوجائے۔

اس حکمت عملی کا فائدہ یہ ہے کہ مارکیٹ کے جھٹکے پر بہتر مقداری کنٹرول کیا جاسکتا ہے ، جبکہ نقصان یہ ہے کہ مارکیٹ کی اوسط قیمتوں کی پیروی کرنا آسانی سے انحراف کا شکار ہے اور ہر ٹریڈنگ دن میں لین دین کی مقدار کو کنٹرول نہیں کیا جاسکتا ہے۔

- ### (۹) ڈبلیو اینڈ پی حکمت عملی

ورک اینڈ پونس حکمت عملی ، جسے ڈبلیو اینڈ پی حکمت عملی کہا جاتا ہے ، ایک ایسی حکمت عملی ہے جس میں عام الگورتھم ٹریڈنگ حکمت عملی کی بنیاد پر ، مارکیٹ کی لیوریج اور لیکویڈیٹی کے حالات کے ذریعہ الگورتھم ٹریڈنگ کو مزید بہتر بنایا جاتا ہے۔

خاص طور پر ، جب کسی قسم کی الگورتھم ٹریڈنگ حکمت عملی پر عمل درآمد کرتے ہیں تو ، نظام ایک مخصوص وقت پر ایک مخصوص قیمت پر تقسیم شدہ آرڈرز کی فہرست پیش کرے گا۔ اس وقت اگر آپٹ آؤٹ کے اعداد و شمار کی پیروی کی جائے تو ، یہ پتہ چل جائے گا کہ پیش کردہ آرڈر کی قیمت ممکنہ طور پر فعال تجارت ہے (مثال کے طور پر VWAP حکمت عملی میں ایسا موقع موجود ہے) ۔

اس صورت میں ، یہ دیکھا جاسکتا ہے کہ آیا متعلقہ قیمتوں کی بولی میں بڑی مقدار میں انعقاد موجود ہے ، یعنی یہ دیکھنے کے لئے کہ آیا مارکیٹ میں کسی خاص قیمت کی حد میں اضافی لیکویڈیٹی موجود ہے۔ اگر یہ لیکویڈیٹی موجود ہے تو ، تجارت کی تعداد کو بڑھا دیا جاسکتا ہے ، مارکیٹ کی لیکویڈیٹی کو ختم کردیا جاسکتا ہے ، یا صرف تھوڑی مقدار میں بقایا لیکویڈیٹی باقی رہ سکتی ہے۔

ڈبلیو اینڈ پی کی حکمت عملی ان حالات کے لئے موزوں ہے جہاں بہت سارے احکامات کو قلیل وقت میں مکمل کرنے کی ضرورت ہے۔ اس حکمت عملی کا استعمال عملدرآمد کی کارکردگی کو مؤثر طریقے سے بڑھا سکتا ہے ، لیکن اسی طرح قیمتوں کی نگرانی کے ل relatively نسبتا large بڑے انحراف کا سبب بن سکتا ہے ، جس سے لین دین کی لاگت میں اضافہ ہوتا ہے۔

- ### (۱۰) خفیہ حکمت عملی

پوشیدہ تجارت کی حکمت عملی دراصل ایک فعال تجارت کی حکمت عملی ہے۔ روایتی TWAP ، VWAP اور اسی طرح کی حکمت عملیوں کے لئے ، چونکہ احکامات اکثر مارکیٹ کی قیمت پر دیئے جاتے ہیں ، لہذا یہ فعال تجارت اور غیر فعال تجارت دونوں کے ساتھ مخلوط ہوسکتا ہے۔

لیکن جب غیر فعال طور پر زیادہ سے زیادہ آرڈر اور واپسی کی تعداد ہوتی ہے ، خاص طور پر ترقی یافتہ مالیاتی منڈیوں میں ، الگورتھم ٹریڈر اور یہاں تک کہ الگورتھم ٹریڈنگ کی حکمت عملی خود بھی دیگر حریفوں کے ذریعہ مشاہدہ اور نگرانی کی جاسکتی ہے ، جس سے حریفوں کو الگورتھم کے لئے ہدف کی حکمت عملی تیار کرنے کی اجازت ملتی ہے۔

خفیہ حکمت عملی اس طرح کی ایک انسداد جاسوس الگوریتھم ٹریڈنگ حکمت عملی ہے۔ جب مارکیٹ میں ایک مطلوبہ ٹرانزیکشن کی قیمت کا حکم ظاہر ہوتا ہے ، اور جب یہ ایک خاص مقدار تک پہنچ جاتا ہے تو ، فعال طور پر حملہ کرنے والا اس کو کھا جاتا ہے۔ دوسری صورت میں ، جب تک کہ شرط کو پورا کرنے کا موقع نہ مل جائے تب تک سرور حرکت میں رہتا ہے۔

مجموعی طور پر ، پوشیدہ حکمت عملی بھی اصل الگورتھم ٹریڈنگ حکمت عملیوں کو دوبارہ بہتر بنانے کی حکمت عملی ہے ، جو بنیادی طور پر یورپ اور امریکہ جیسے زیادہ ترقی یافتہ مالیاتی منڈیوں میں استعمال ہوتی ہے ، اپنی کارروائی کو چھپانے کے ساتھ ساتھ مارکیٹ کی اوسط قیمت کی درستگی کو ٹریک کرنے کی قیمت بھی ادا کرتی ہے۔

- ### گوریلا حکمت عملی

گوریلا گوریلا حکمت عملی بھی کچھ اصل الگورتھم ٹریڈنگ حکمت عملی کی بنیاد پر ایک حکمت عملی ہے جس کا مقصد ، پوشیدہ حکمت عملی کی طرح ، اپنی حکمت عملی اور تجارتی طرز عمل کو چھپانا ہے۔

اس کے برعکس ، پوشیدہ بنیادی ، غیر فعال تجارت اور احکامات کی تعداد کے لحاظ سے غور کیا جاتا ہے ، جبکہ گوریلا کا نقطہ آغاز صرف احکامات کی تعداد سے ہوتا ہے۔ کچھ بے ترتیب الگورتھم کے ذریعہ ، گوریلا کی حکمت عملی ہر وقت پیش کیے جانے والے احکامات کی تعداد کو مختلف سائز کے حصوں میں مزید منتشر کردیتی ہے ، جس سے دوسرے حریفوں کو تجارت کی تفصیلات میں الگورتھم ٹریڈر اور متعلقہ الگورتھم کی موجودگی کا پتہ لگانا مشکل ہوجاتا ہے۔

- ### (۱۲) دیگر حکمت عملی

مذکورہ بالا عام استعمال شدہ الگورتھم ٹریڈنگ حکمت عملیوں کے علاوہ ، بیرون ملک مارکیٹ میں ابھی بھی بہت ساری حکمت عملی موجود ہیں ، مثال کے طور پر صرف ایک بنیادی VWAP الگورتھم ٹریڈنگ حکمت عملی درجنوں یا یہاں تک کہ سیکڑوں حکمت عملیوں کو جنم دے سکتی ہے۔ مثال کے طور پر ، بیرون ملک مقیم مارکیٹر سسٹم کے وجود میں ، مارکیٹ میں اس تجارتی نظام پر مبنی عام استعمال شدہ الگورتھم ٹریڈنگ حکمت عملیوں کا ایک گروپ بھی موجود ہے ، جیسے گارنٹیڈ VWAP ، SOR حکمت عملی وغیرہ۔

خلاصہ یہ ہے کہ ، بہت ساری الگورتھم ٹریڈنگ حکمت عملی جو استعمال میں آتی ہیں وہ ایک عرصے کے بعد اکثر معلومات کے انکشاف یا مارکیٹ کے مائکرو اسٹرکچر میں تبدیلی کی وجہ سے غیر موزوں ہوجاتی ہیں ، اور سرمایہ کاروں کو نئی حکمت عملی تیار کرنا جاری رکھنا پڑتا ہے۔ لہذا ، الگورتھم ٹریڈنگ حکمت عملی ہمیشہ بارش کے بعد چاندنی کی طرح مارکیٹ میں ظاہر ہوتی ہے ، پھر غائب ہوجاتی ہے ، باری باری۔

لیکن کسی بھی صورت میں ، مختلف قسم کے الگورتھم ٹریڈنگ حکمت عملیوں کی ظاہری شکل تجارت کے اخراجات کو مؤثر طریقے سے کنٹرول کرنے کے لئے ہے ، لہذا ، آج کل ، کمپیوٹر اور نیٹ ورک ٹکنالوجی میں تیزی سے ترقی کے ساتھ ، اس طرح کی تجارتی حکمت عملییں پوری مارکیٹ میں تجارت کا حصہ زیادہ سے زیادہ حاصل کریں گی۔

ملکی سطح پر ، مالیاتی صنعت کی مسلسل ترقی اور بین الاقوامی کاری میں اضافے کے ساتھ ساتھ اسٹاک انڈیکس فیوچر ، فنانسنگ اور لائیونسنگ کے قواعد و ضوابط کے اجراء کے ساتھ ، ہمارے سیکیورٹی مارکیٹ میں یکطرفہ تجارت اور نسبتا closed بند ، ترقیاتی پسماندہ صورتحال میں بہتری آئی ہے ، اور آہستہ آہستہ دنیا کی جدید سیکیورٹی مارکیٹوں کو پکڑ لیا ہے۔

لہذا ، الگورتھم ٹریڈنگ حکمت عملی مستقبل میں یقینی طور پر تیزی سے ترقی کا رجحان پیش کرے گی۔ اس سے نہ صرف سرمایہ کاروں کو لین دین کی لاگت میں کمی ، سرمایہ کاری کے ذرائع اور حکمت عملیوں کی فراوانی اور جدت طرازی میں مدد ملے گی ، بلکہ اس سے مارکیٹ کو زیادہ معیاری اور موثر بنانے میں بھی مدد ملے گی۔

ٹرانسمیشن کے ذریعہ ٹرانسمیشن