ٹائمنگ کا فائدہ اٹھا رہے ہیں؟ یہ سرمایہ کاری میں سب سے بڑا جھوٹ ہو سکتا ہے!

0

0

1933

1933

ٹائمنگ کا فائدہ اٹھا رہے ہیں؟ یہ سرمایہ کاری میں سب سے بڑا جھوٹ ہو سکتا ہے!

وقت کا انتخاب، جیسا کہ نام سے ظاہر ہوتا ہے، وقت کا انتخاب اسٹاک خریدنے اور فروخت کرنے کا وقت منتخب کرنے کا مطلب ہے، اور اس سے فائدہ اٹھانے کی کوشش کریں۔ آج میں اس مسئلے پر تفصیل سے بات کروں گا۔

- #### وقت کا انتخاب

سب سے پہلے ، سرمایہ کاروں کے لئے وقت کا انتخاب کرنا بہت زیادہ لالچ ہے۔ کیونکہ اگر اسٹاک مارکیٹ کی کم اور اونچائی کا صحیح اندازہ لگایا جاسکتا ہے تو ، سرمایہ کاروں کو کم قیمت پر خریدنے اور اونچائی پر فروخت کرنے سے بہت زیادہ منافع مل سکتا ہے۔

پچھلے 20 سالوں میں ، امریکی اسٹاک مارکیٹ میں مجموعی طور پر 5000 سے زیادہ تجارتی دن تھے۔ اگر ان 20 سالوں میں اسٹینڈرڈ 500 انڈیکس کی ملکیت ہوتی تو ، سرمایہ کاروں کا منافع سالانہ تقریبا 9.8 فیصد ہوتا۔ لیکن اگر پانچ دنوں میں سب سے زیادہ کمی کی پیش گوئی کی جاسکتی ہے ، اور ان پانچ دنوں سے گریز کیا جاسکتا ہے (یہ فرض کرتے ہوئے کہ ان پانچ دنوں میں سے ہر ایک دن سے پہلے اسٹاک فروخت کریں اور ایک دن بعد میں واپس خریدیں) ، تو سرمایہ کاروں کا منافع سالانہ 12.2 فیصد تک بڑھ سکتا ہے۔

یقیناً 5 دن 5036 ٹریڈنگ دنوں میں سے صرف 0.099 فیصد ہیں۔ اس طرح کی اضافی واپسی حاصل کرنے کے لیے، سرمایہ کاروں کو بہت زیادہ پیش گوئی کرنے کی صلاحیت کی ضرورت ہوتی ہے، اور کل کے بارے میں سوچنا ایک بہت بڑا دن ہے۔

لیکن…

- #### وقت کا خطرہ

اس طرح کے ٹائمنگ گیم کا ایک خطرہ یہ ہے کہ اگر سرمایہ کار کی پیش گوئی غلط ہو جاتی ہے اور وہ اپنے حصص کو غلط دن پر فروخت کرتا ہے تو اسے تباہ کن دھچکا لگ سکتا ہے۔

اسی طرح پچھلے 20 سالوں میں اسٹینڈرڈپلر انڈیکس 500 ((امریکی اسٹاک مارکیٹ) کی مثال کے طور پر ((31 دسمبر 2015 تک)) ۔ اس 20 سال کی مستحکم انعقاد پر سرمایہ کاری کی واپسی ہر سال 8 فیصد کے لگ بھگ ہے۔ لیکن اگر سرمایہ کار مختلف وجوہات کی بناء پر اسٹاک مارکیٹ میں اضافے کے سب سے زیادہ 5 دن کے لئے اسٹاک نہیں رکھتا ہے تو اس کی واپسی سالانہ 5.99 فیصد تک گر جائے گی ، اور اس کی اصل استحکام کے مقابلے میں 42 فیصد کم ہے۔

دوسرے لفظوں میں، اگر ایک سرمایہ کار 5000 سے زیادہ دنوں میں سے پانچ دن غلط کرتا ہے (یعنی 0.1 فیصد) اور اس میں سے پانچ دن میں سے زیادہ تر حصص نہیں رکھتا ہے، تو اس کے لئے 20 سال تک سرمایہ کاری کرنے کے لئے یہ مشکل ہے کہ وہ پانچ دن کے نقصان کو واپس لے سکے.

- #### کیا ملکی مارکیٹ ایک جیسی ہے؟

ایک دوست نے پوچھا کہ آپ نے جو کچھ کہا ہے وہ امریکی اسٹاک مارکیٹ ہے ، لیکن ہمارے ملک میں ، ملکی اسٹاک مارکیٹ اور امریکی اسٹاک مارکیٹ ایک جیسے نہیں ہیں۔ یہ سوال پوچھنا اچھا ہے ، لیکن حقیقت میں اوپر بیان کردہ سچائی A اسٹاک میں بھی اسی طرح کی ہے ، اور اس سے بھی زیادہ ((کیونکہ A اسٹاک کی اتار چڑھاؤ کی شرح زیادہ ہے)) ۔

مثال کے طور پر ، مندرجہ بالا گراف میں قیمتوں کی دو لائنیں دکھائی گئی ہیں۔ نیلے رنگ میں 1 جنوری 1997 سے شروع ہونے والے A اسٹاک انڈیکس کی واپسی ہے ، اور سرخ رنگ میں A اسٹاک انڈیکس کی واپسی 10 دن کی سب سے زیادہ اضافے کے بعد کی واپسی دکھائی گئی ہے۔ آپ دیکھ سکتے ہیں کہ 20 سالوں میں ، صرف اس 10 دن کو چھوڑ کر ، سرمایہ کاروں کی واپسی اصل A اسٹاک انڈیکس کی غیر متحرک حکمت عملی کی واپسی کا صرف نصف ہے۔

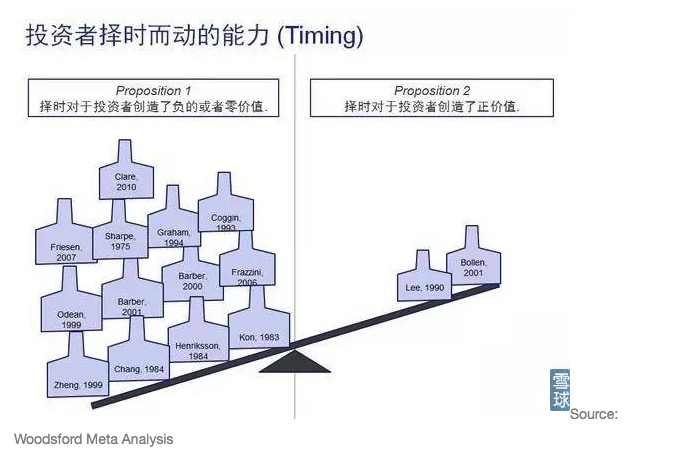

سرمایہ کاروں کے پاس وقت کا انتخاب کرنے کی صلاحیت کا فقدان ہے۔ یہ صرف ایک اکیڈمک مطالعہ یا ایک ماہر کے نتیجے پر مبنی نہیں ہے۔ اوپر ووڈسفورڈ میٹا تجزیہ میں ، ہم نے تمام مرکزی دھارے کے علمی جرائد کا معائنہ کیا ہے جو اس سوال کا جواب دینے کے لئے بنائے گئے ہیں۔ ان کے نتائج کو اوپر دیئے گئے گراف میں جمع کیا گیا ہے۔ آپ دیکھ سکتے ہیں کہ زیادہ تر اکیڈمک مطالعہ ایک ہی نتیجے پر پہنچے ہیں: سرمایہ کار وقت کا انتخاب کرکے اپنی واپسی کو بہتر بنانے کی صلاحیت نہیں رکھتے ہیں۔

یقینا ، سرمایہ کاری کے سب سے مشہور ماہر بھی اس بات کی ضمانت نہیں دے سکتے ہیں کہ میں یقینی طور پر یہ جان سکتا ہوں کہ کل اسٹاک مارکیٹ میں اضافہ ہوگا یا گر جائے گا ، اور نہ ہی یہ بتائیں کہ آیا کل کے اسٹاک مارکیٹ کی پیش گوئی 20 سالوں میں سب سے زیادہ گرنے والی تاریخ ہوگی۔ لہذا ، بہت سے قاری دوست پوچھ سکتے ہیں: اگر میرے انتخاب کے وقت حکمت عملی موثر ہے تو ، مجھے پیش گوئی کی کم سے کم درستگی کی کیا ضمانت دی جائے گی؟

- #### کیا آپ جانتے ہیں کہ کس طرح کی کامیابی سستی ہوسکتی ہے؟

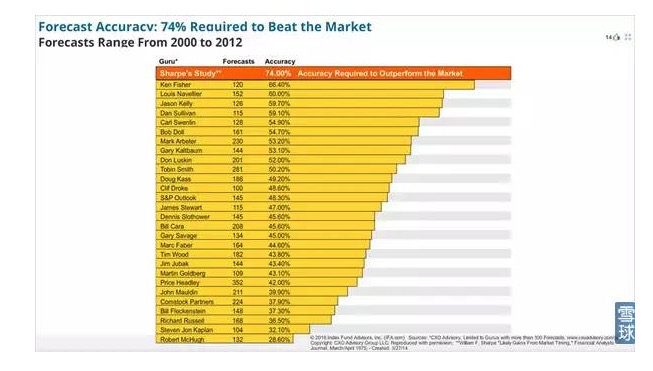

مشہور امریکی مالیاتی ماہر معاشیات اور نوبل انعام یافتہ ولیم شارپ نے اس مسئلے پر تحقیق کی ہے۔ ایک علمی مقالے میں شارپ نے تجویز کیا ہے کہ وقت کے کھیل میں سستے حصے کے لئے ، پیش گوئی کرنے والوں کو 74٪ درستگی کی ضرورت ہے۔ اگر آپ 70٪ درستگی حاصل نہیں کرسکتے ہیں تو ، آپ کو ایک انڈیکس فنڈ / ای ٹی ایف خریدنے سے بہتر ہے اور پھر بھی حرکت نہ کریں۔

74%?! انڈے والے نے بتایا کہ اسے دھمکی ملی ہے!

تو کیا کوئی شخص واقعی 74 فیصد درستگی کے ساتھ پیش گوئی کر سکتا ہے؟ شارپ نے اس وقت امریکہ میں اسٹاک کی پیش گوئی کرنے والے کچھ مشہور ماہرین کے ریکارڈوں کا جائزہ لیا اور پایا کہ

اس کے علاوہ، یہ بھی کہا گیا ہے کہ اس کی درستگی 74 فی صد تک پہنچ گئی ہے.

جیسا کہ آپ اوپر کی تصویر میں دیکھ سکتے ہیں، سب سے زیادہ ریکارڈ شدہ پیش گوئی کرنے والا ماہر کین فشر تقریباً 66 فیصد درست ہے۔ یہ کافی حیران کن بات ہے، لیکن 74 فیصد درستگی سے آپ کو پیسے نہیں ملتے۔

- #### لیکن اس کے بعد بھی لوگ اس پر کیوں یقین رکھتے ہیں؟

مارکیٹوں میں ، وقت کا انتخاب کرکے منافع کمانے کی کوشش کرنے والے سرمایہ کاروں اور وقت کا انتخاب کرکے مارکیٹ کو فتح کرنے کی صلاحیت رکھنے والے سرمایہ کاروں کی کمی کبھی نہیں ہوگی۔ یقینا they وہ اتنے اچھے نہیں ہوسکتے ہیں ، یعنی بہت سے لوگ اس بات پر اندھا اعتماد کرتے ہیں کہ وہ غیر معمولی مارکیٹ کی پیش گوئی کرنے کی صلاحیت رکھتے ہیں ، اس کی وجہ کیا ہے؟

حقیقت میں، اس کے بارے میں بہت سے مطالعہ کئے گئے ہیں، جیسے کہ انسانی رویے کے تعصب کے بارے میں تحقیق۔ جیسا کہ کل کے پبلک کے مضمون میں ذکر کیا گیا ہے، زیادہ عام رویے کے تعصب، حد سے زیادہ خود اعتمادی (اپنے صلاحیتوں کے بارے میں بہت زیادہ اندازہ لگانا) ، اور انتخابی یاد (اپنے ٹرانزیکشن ریکارڈ کے بارے میں صرف اس حصے کو یاد رکھنا، انتخابی طور پر اس حصے کو بھول جانا) ۔

ٹوکیو: