تیزی کا رجحان پل بیک کی حکمت عملی

0

0

2767

2767

کثیر الجہتی رجحانات کی حکمت عملی

-

ایک، ایک نظریاتی وضاحت کے لئے ایک کثیر رجحان واپسی نقطہ حکمت عملی

- کثیر جہتی رجحان کیا ہے؟

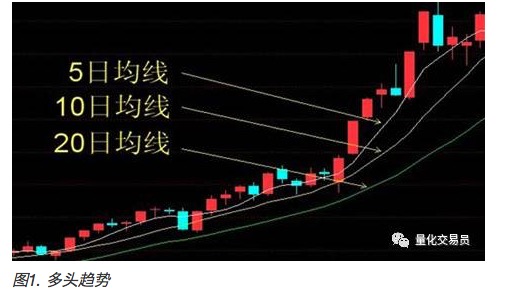

ایک سے زیادہ رجحانات کو سمجھنے کے لئے سب سے پہلے اوسط کو جاننا ضروری ہے۔ اوسط ایک مدت کے اختتامی قیمت کا مجموعہ ہے جو اس دورانیے میں حاصل ہونے والی اوسط سے تقسیم ہوتا ہے ، جیسے 5 دن کی اوسط ((MA5) ، 10 دن کی اوسط ((MA10) ، وغیرہ۔

مختصر مدت کی اوسط لکیری حرکت فنڈز کے ووٹ کے نتیجے میں ہوتی ہے ، جو سرمایہ کاروں کی سرمایہ کاری کے ارادے کو مختصر مدت میں ظاہر کرتی ہے۔

کثیر سر رجحانات کی انگلیوں کا دورانیہ مختصر سے لے کر لمبی تک چلنے والی اوسط سے اوپر کی طرف سے نیچے کی طرف ترتیب دیا گیا ہے ، جیسا کہ ذیل میں دکھایا گیا ہے۔ کثیر سر رجحانات کی چوٹی کے نیچے ، اسٹاک کی قیمتیں اوپر کی طرف مائل ہوتی ہیں۔ اس کے برعکس ، خالی سر کہا جاتا ہے ، اور اسٹاک کی قیمتیں نیچے کی طرف ہیں۔

- واپسی کا مقام:

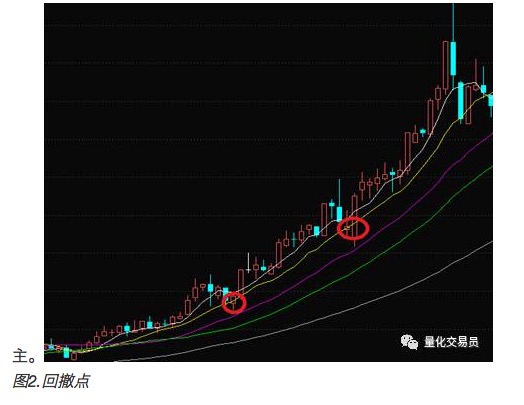

کثیر رجحانات کے مطابق واپسی پوائنٹ تھیوری: کثیر رجحان ایک اسٹاک خریدنے کے لئے فیصلے کی بنیاد ہے ، جبکہ واپسی پوائنٹ اس اسٹاک کی خریداری کے وقت کی نشاندہی کرتا ہے۔

واپسی کا نقطہ اس وقت ظاہر ہوتا ہے جب کثیر رخا رجحان میں کوئی تبدیلی نہیں ہوتی ہے ، اور اسٹاک کی قیمتوں میں منافع کے بعد لائن بند سرمایہ کاروں کے ذریعہ اسٹاک کی قیمتوں میں عارضی طور پر ایڈجسٹمنٹ ہوتی ہے۔ کثیر رخا رجحانات کے نظریہ کے مطابق ، اگر کثیر رخا رجحان برقرار رہتا ہے تو ، اسٹاک طویل مدتی میں یا تو فاریکس ٹریڈنگ کی بنیادی باتیں کے طور پر استعمال کیا جاتا ہے۔

-

حکمت عملی کی مقدار

اس حکمت عملی کے بارے میں جاننے کے بعد ، عملی طور پر ، اس حکمت عملی میں کچھ مخصوص مقداری تفصیلات موجود ہیں ، اور یہ وہی تفصیلات ہیں جو اس حکمت عملی کے قابل عمل اور منافع کا تعین کرتی ہیں۔

1، حکمت عملی میں پیرامیٹرز منتخب کریں

(1) خرید سگنل میں پیرامیٹرز:

A واپسی پوائنٹ پیرامیٹر:

جب اسٹاک کی قیمت میں واپسی ہوتی ہے تو خریدنے سے زیادہ منافع حاصل ہوتا ہے۔ جیسے 5٪ ، 10٪ ، یا واپسی کا نقطہ 5 دن کی اوسط ، 10 دن کی اوسط ، وغیرہ۔

B کثیر سر رجحان دن نمبر پیرامیٹرز T:

اس کے علاوہ ، یہ بھی کہا گیا ہے کہ اس کی وجہ یہ ہے کہ اس کی وجہ سے اس کی وجہ سے اس کی وجہ سے اس کی وجہ سے ہے.

کیا آپ نے کبھی سوچا ہے کہ کیا آپ کے پاس اسٹاک خریدنے کا اختیار ہے جب آپ کے پاس ابھی تک واپسی نہیں ہے؟

(2) فروخت سگنل میں پیرامیٹرز ((اسٹاپ سگنل اور سٹاپ سگنل):

ایک سے زیادہ واپسی کی حکمت عملی بھی یقینی طور پر منافع کی ضمانت نہیں دے سکتی ہے۔ کچھ حالات میں ، پوزیشن کی تبدیلی کا اشارہ پیدا کرنے کے لئے ، منافع کی ضمانت کا امکان زیادہ ہے۔

C سٹاپ نقصان کا نقطہ پیرامیٹرز:

مختلف قسم کے سٹاپ لاسٹ اسٹاپ سگنل ترتیب دیئے جاسکتے ہیں ، جیسے ایک خاص فیصد اسٹاپ لاسٹ پوائنٹ ترتیب دینا ، یا جب کثیر رخا رجحان میں کچھ تبدیلی آتی ہے تو پوزیشن کی پوزیشن تبدیل کرنا۔ مختلف سگنل کے مطابق مختلف فوائد کی صورتحال حاصل کی جاسکتی ہے۔

(3) پیرامیٹرز کی اصلاح:

مختلف پیرامیٹرز کا مجموعہ استعمال کیا جاسکتا ہے ، جس میں بڑے پیمانے پر تجارت کی نقالی کی جاسکتی ہے ، اور ان کے نتائج کے مطابق ، تاریخی حالات کے لئے بہترین کارکردگی کا مظاہرہ کرنے والے پیرامیٹرز کا مجموعہ تیار کیا جاسکتا ہے۔

یقینا ، اسٹاک مارکیٹ میں تبدیلیاں آتی رہتی ہیں اور اس بات کی ضمانت نہیں دی جاسکتی ہے کہ مخصوص تاریخی حالات میں تیار کردہ مخصوص پیرامیٹرز کو بعد میں لاگو کیا جاسکتا ہے۔

-

تیسرا، تجارتی حکمت عملیوں کی مشابہت

- اعداد و شمار کی تیاری

A شیئر تاریخ کی تاریخ + واپسی کے عنصر کے اعداد و شمار دستیاب ہیں۔

- 2، ٹریڈنگ کی حکمت عملی اور پیرامیٹرز:

(1) ریٹرو پوائنٹ کی تعریف: اسٹاک کی افتتاحی قیمت 10 دن کی اوسط قیمت سے کم ہے

افتتاحی قیمت < 10 دن کی اوسط قیمت (بند قیمت)

ملٹی ہیڈ ڈیفینیشن: 5 دن ، 10 دن ، 20 دن ، 60 دن کی میڈین لائن ترتیب سے کم ہوتی ہے

5 دن کی اوسط قیمت> 10 دن کی اوسط قیمت> 20 دن کی اوسط قیمت> 60 دن کی اوسط قیمت

- (2) اسٹاپ اور اسٹاپ معیار: جب اسٹاک کی بندش قیمت اور خریداری کی قیمت کے مابین 10٪ سے زیادہ کا نقصان ہوتا ہے:abs ((خریداری قیمت - دن کی افتتاحی قیمت) / خریداری کی قیمت> 10٪ ، اسٹاپ اور اسٹاپ۔

abs ((کھولنے کی قیمت - خرید قیمت) / خرید قیمت> 10

- 3، ٹرانزیکشن کا عمل

(1) ٹریڈنگ ختم ہونے کی تاریخ مقرر کریں:

(۲) تجارت شروع ہونے کی تاریخ پر ، اوپر بیان کردہ اسٹاک سلیکشن حکمت عملی کے مطابق ، اس دن درج کردہ اسٹاک میں سے 20 اسٹاک کا انتخاب کریں ، اور ہر ایک کو افتتاحی قیمت پر 1000 اسٹاک خریدیں ، جو ان کے پاس رکھنا ہے۔

(۳) ہر ٹریڈنگ دن کے آغاز پر اسٹاپ لاس اسٹاپ کے معیار کے مطابق اسٹاک فروخت کریں ، افتتاحی قیمت پر فروخت کرنے کی پیش گوئی کی جائے ، اور فروخت سے حاصل ہونے والی رقم کو دستیاب فنڈ کے طور پر استعمال کیا جائے۔ اور ساتھ ہی اسٹاک سلیکشن حکمت عملی کے مطابق اسٹاک کی ایک خاص مقدار کا انتخاب کیا جائے ، اور پوزیشن رکھنے کے مقابلے میں ، فرق کے حصے کو خریدیں ، اور پوزیشن رکھنے والے اسٹاک کی کل 20 اقسام کو برقرار رکھیں۔

(6) ایک ٹریڈنگ دن کے لئے کل منافع اور نقصان کا حساب لگانا

نقصان: آخری دن کی پوزیشن کی قیمت - پہلے دن کی سرمایہ کاری) / پہلے دن کی سرمایہ کاری

-

3، ٹرانزیکشن کے نتائج کی مشابہت

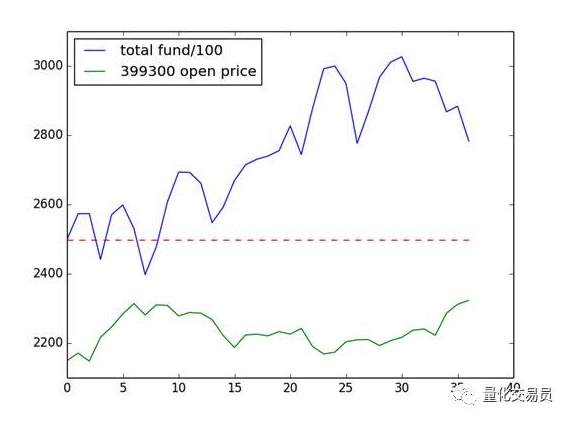

شروع ہونے کی تاریخ: 2014-01-02 اور ختم ہونے کی تاریخ: 2014-02-28

249800، 278313، 11.41% کی واپسی کی شرح، اسی مدت کے لئے گہری 300 انڈیکس جیتنے کے لئے.

نتائج:

-

4، اضافی

ایک یا دو ماہ کے اعداد و شمار کے ٹیسٹ کے نتیجے میں، یہ ضروری نہیں کہ یہ عالمگیر ہو؛

2۔ نئے حصص، رکاوٹیں، اور ایس ٹی کے خصوصی حالات کو مدنظر نہ رکھا جائے؛

بنیادی مسئلہ: اس حکمت عملی کی نظریاتی بنیاد یہ ہے کہ قلیل مدتی مارکیٹ جذباتی طور پر چلتی ہے ، جس میں قیمت کے علاوہ کسی بھی عنصر کا اثر نہیں ہوتا ہے ، لہذا یہ طویل مدتی میں غیر موثر ہے۔

-

پانچواں: عمل درآمد کے مسائل

- 1، ہر ٹریڈنگ دن میں 3000 سے زیادہ اسٹاک کی اوسط لائن کو سنبھالنا پڑتا ہے ، حساب کتاب کی مقدار زیادہ ہے ، اگر طویل عرصہ تک چلتا ہے تو ، اس سے چلنے کا وقت بڑھ جائے گا۔ اس کا حل یہ ہے کہ اسٹاک کی اوسط لائن کے اعداد و شمار کو پہلے سے حساب لگایا جائے۔

اگر آپ کو یہ پسند ہے تو ، آپ کو انوینٹرز کی پیمائش پر عمل کرنے کی ضرورت ہے۔

ٹویٹ ایمبیڈ کریں